Donald Trump ha vinto le elezioni con un margine più netto e più ampio del previsto e i repubblicani hanno ottenuto il controllo del Senato.

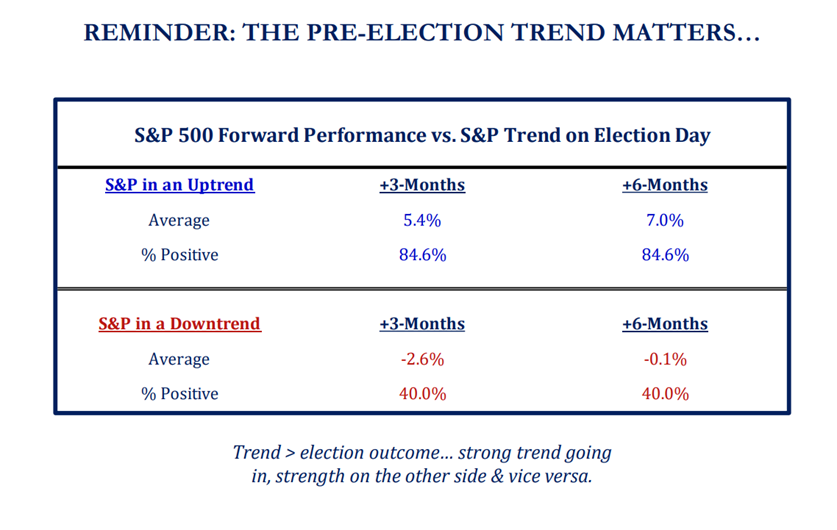

Nel breve termine, riteniamo che questo risultato possa essere positivo per gli asset di rischio per tre motivi. In primo luogo, la storia dimostra che una volta superato un evento politico chiave, i mercati tendono a orientarsi nella direzione del trend. In altre parole, gli attuali mercati toro potrebbero estendersi.

Fonte: Srategas

In secondo luogo, gli investitori hanno acquistato protezione prima dell’evento (put/call in forte aumento negli ultimi giorni, hedge fund che hanno ridotto la loro esposizione netta, ecc. In terzo luogo, il mercato sta probabilmente anticipando le possibili conseguenze dell’elezione di Donald Trump e della possibile vittoria repubblicana "a tappeto". L’irripidimento al ribasso della curva dei rendimenti oggi (cioè i rendimenti dei Treasury statunitensi aumentano lungo tutta la curva, ma maggiormente sulla parte lunga) segnala che gli investitori credono in una crescita nominale più elevata in futuro e questo è positivo per le azioni.

Nel medio-lungo termine, avvertiamo gli investitori che l’esito politico odierno deve essere analizzato con estrema attenzione, poiché è probabile che abbia conseguenze di vasta portata sulla performance macroeconomica, sulla politica monetaria e sulle asset class.

Sono infatti sei le aree politiche chiave in gioco: politica fiscale, politiche di regolamentazione, politica commerciale, politica di immigrazione, politica geopolitica e politica monetaria.

L’ultima dovrebbe essere indipendente, mentre le modifiche alle prime due richiedono l’accordo del presidente e di entrambe le camere del Congresso. Grandi cambiamenti di politica in queste aree saranno quindi probabili solo se i repubblicani otterranno una vittoria. Al contrario, il futuro presidente ha molto spazio per influenzare la politica commerciale, la politica dell’immigrazione e la politica geopolitica, indipendentemente dal Congresso.

Al momento della pubblicazione, la Camera è ancora in palio, ma le prospettive di vittoria dei repubblicani sono promettenti. Quindi, per il resto di questo rapporto, ipotizziamo una vittoria repubblicana.

Politica fiscale

Con un governo repubblicano unificato, la politica fiscale degli Stati Uniti sotto Trump si concentrerà su tagli fiscali espansivi (per le imprese e le famiglie), insieme a un aumento della spesa pubblica. Sulla base del Tax Cuts and Jobs Act del 2017, che ha abbassato l’aliquota fiscale sulle società dal 35% al 21%, Trump ha proposto ulteriori riduzioni fino al 15% per le società, oltre a ulteriori sgravi fiscali per le persone fisiche. Ciò aumenterebbe il reddito disponibile per le famiglie e potenzialmente incrementerebbe gli utili aziendali, alimentando la crescita economica nel breve periodo.

Tuttavia, tali tagli, soprattutto se non compensati da riduzioni di spesa, potrebbero ampliare notevolmente il deficit fiscale. Secondo il Committee for a Responsible Federal Budget, le proposte di Trump potrebbero aggiungere 7,75 trilioni di dollari al debito nazionale entro il 2035. La potenziale attenzione di Trump per la difesa e i progetti infrastrutturali richiederebbe una spesa federale consistente, con conseguente aumento del deficit.

Nel complesso, ciò è positivo per la crescita del PIL statunitense e per gli utili delle aziende americane. Tuttavia, ciò è negativo per la traiettoria del deficit e del debito pubblico degli Stati Uniti. Come è successo nel Regno Unito nel 2022, i mercati obbligazionari potrebbero innervosirsi e avere un effetto disciplinante sulla prossima amministrazione.

Potenziali effetti sul mercato:

- Azioni: la riduzione delle tasse potrebbe aumentare gli utili societari al netto delle imposte, a vantaggio soprattutto di settori come quello tecnologico e finanziario, spingendo potenzialmente i prezzi delle azioni verso l’alto. Tuttavia, le preoccupazioni inflazionistiche e il potenziale inasprimento monetario potrebbero pesare sulle valutazioni azionarie.

- Tassi di interesse e obbligazioni: l’aumento del debito pubblico potrebbe far salire i tassi di interesse a lungo termine, influenzando i costi di finanziamento per le imprese e i consumatori.

- Mercati valutari: l’aumento dei deficit fiscali potrebbe indebolire il dollar a causa delle preoccupazioni per la situazione fiscale degli Stati Uniti. Tuttavia, l’aumento dei tassi d’interesse potrebbe attrarre capitali stranieri alla ricerca di rendimenti più elevati.

Politiche normative

La nuova amministrazione Trump intende deregolamentare in modo aggressivo. Nel settore energetico, la nuova amministrazione Trump probabilmente espanderà la produzione di combustibili fossili a scapito delle energie rinnovabili. Nel settore finanziario, Trump intende ridurre la supervisione.

Potenziali effetti sul mercato:

- Azioni: I titoli del settore energetico e finanziario potrebbero beneficiare della riduzione dei costi di conformità.

- Oro: La maggiore incertezza sul contesto normativo, insieme alle preoccupazioni per l’inflazione, potrebbe far aumentare la domanda dell’oro come copertura contro l’incertezza economica e l’inflazione.

- Petrolio: la politica di deregolamentazione "Drill baby drill" potrebbe portare a un aumento della produzione statunitense del petrolio e quindi a un calo dei prezzi del petrolio.

Politica commerciale/dazi

Un dazio di base del 10% su tutti i beni importati e una tariffa mirata del 60% sui beni provenienti dalla Cina sono tra le politiche proposte da Trump. Il suo obiettivo è ridurre i deficit commerciali e incoraggiare la produzione interna. Ma le misure di ritorsione dei partner commerciali potrebbero scatenare una guerra commerciale, con conseguenze inflazionistiche. C’è però un’avvertenza: Trump è un negoziatore e potrebbe aver usato questa retorica come strumento di negoziazione. È un uomo pragmatico e potrebbe capire che una guerra commerciale potrebbe creare rischi significativi per la crescita e rischi per l’inflazione.

Il tema del reshoring (che si è sviluppato sotto Biden) sarà probabilmente rafforzato sotto Trump, che mira a riportare i posti di lavoro manifatturieri negli Stati Uniti imponendo tariffe e incentivando le aziende a spostare la produzione all’interno del Paese. Ciò potrebbe comportare un aumento dei costi per le aziende statunitensi che dipendono dalle catene di fornitura globali, in particolare in settori come quello tecnologico e automobilistico.

Potenziali effetti sul mercato:

- Azioni: Le aziende che dipendono dalle importazioni, in particolare dalla Cina, si troverebbero ad affrontare costi di input più elevati a causa delle tariffe, riducendo i margini di profitto. Tuttavia, i settori nazionali (con una concorrenza estera limitata) potrebbero trarne vantaggio.

- Mercati valutari: Le politiche commerciali protezionistiche potrebbero portare a un rafforzamento del dollaro.

- Materie prime: Le perturbazioni commerciali potrebbero influire sui prezzi delle materie prime a causa delle strozzature della catena di approvvigionamento.

Politiche di immigrazione

Le politiche di Trump in materia di immigrazione prevedono misure quali deportazioni di massa e controlli più severi alle frontiere. Questo potrebbe portare a una carenza di manodopera nei settori che dipendono dalla manodopera immigrata. La riduzione dell’offerta di lavoro potrebbe far aumentare i salari (e quindi l’inflazione). Potrebbe anche incidere sui margini di profitto in alcuni settori.

Potenziali effetti sul mercato:

- Azioni: I settori fortemente dipendenti dalla manodopera immigrata a basso costo potrebbero vedere una riduzione della redditività a causa dell’aumento del costo del lavoro.

- Mercati valutari: Un mercato del lavoro più debole potrebbe ridurre l’attrattiva del dollaro come investimento.

Politiche geopolitiche

La politica estera “America First” di Trump potrebbe avere un impatto sulle relazioni internazionali, soprattutto con la Cina ma anche con l’Europa.

Potenziali effetti sul mercato:

- Azioni: Le tensioni geopolitiche potrebbero portare a un aumento della volatilità dei titoli azionari.

- Beni rifugio: L’acuirsi delle tensioni geopolitiche spesso spinge gli investitori verso beni rifugio come l’oro, i Treasury statunitensi, il franco svizzero o persino il Bitcoin.

Politiche monetarie

Sebbene la Federal Reserve operi in modo indipendente, è probabile che la politica fiscale abbia conseguenze significative sulla politica monetaria.

Con l’aumento della domanda derivante dai tagli alle tasse e dalla maggiore spesa pubblica, insieme ai dazi, l’inflazione potrebbe aumentare. Questo potrebbe portare a una politica monetaria più aggressiva.

Potenziali effetti sul mercato:

- Tassi di interesse: La Federal Reserve potrebbe rispondere all’aumento dell’inflazione con un inasprimento della politica monetaria. Ciò comporterebbe un aumento dei costi di finanziamento e dei tassi ipotecari, con un impatto sul settore immobiliare.

- Obbligazioni: Gli investitori potrebbero richiedere rendimenti aggiuntivi per contrastare i rischi di inflazione, in particolare nella parte lunga della curva.

- Azioni: L’aumento dei tassi di interesse influirebbe su alcuni settori come quello dei servizi di pubblica utilità e quello immobiliare. I rendimenti obbligazionari più elevati potrebbero pesare sui settori a lunga duration come quello tecnologico.

Conclusioni sugli investimenti

Una vittoria di Trump alle elezioni del 2024 con un Congresso controllato dai Repubblicani porterebbe probabilmente a cambiamenti sostanziali nelle politiche fiscali, commerciali, normative, di immigrazione, geopolitiche e monetarie.

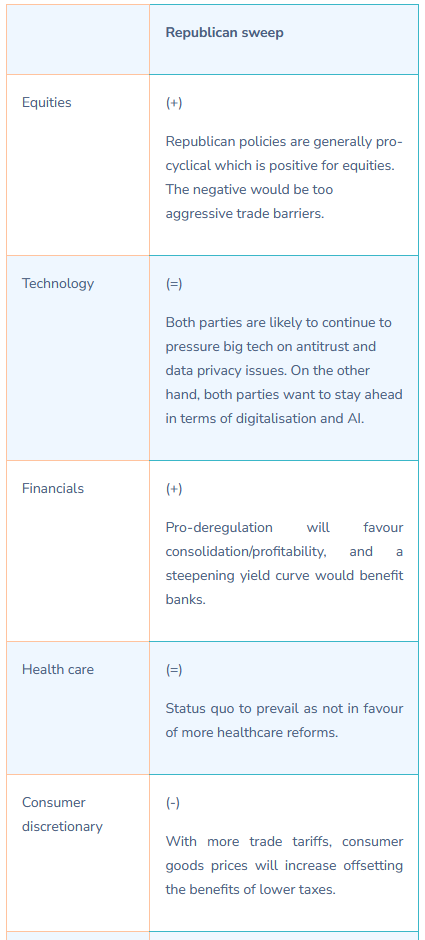

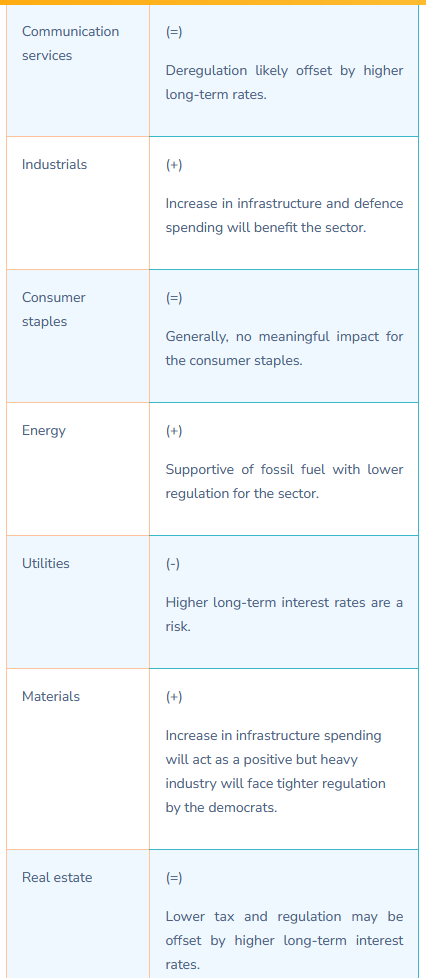

Gli effetti combinati delle politiche di Trump II

- Complessivamente positivi per i mercati azionari statunitensi, in particolare per i titoli finanziari (deregolamentazione), i settori industriali e dei materiali (maggiore spesa per le infrastrutture) e l’energia. È potenzialmente negativo per i beni di consumo discrezionali (a causa dell’aumento dell’inflazione e delle tariffe) e per i servizi di pubblica utilità (a causa dell’aumento dei tassi). L’impatto sui titoli azionari non statunitensi dipende dagli sviluppi delle tariffe e dalle probabili misure di ritorsione da parte di altre economie.

- Per quanto riguarda le azioni internazionali, Trump è negativo per i Paesi esposti in modo significativo al commercio con gli Stati Uniti (Cina, Europa, Messico, Canada, ecc.). Paesi amici come l’India e il Vietnam potrebbero continuare a prosperare.

- I tassi statunitensi saranno probabilmente più alti del previsto, soprattutto se i repubblicani conquisteranno la Camera dei Rappresentanti. È probabile che i tagli ai tassi da parte della Fed siano meno numerosi, in quanto i rischi negativi per la crescita diminuiscono e le pressioni inflazionistiche si riattivano. Prevediamo pressioni al rialzo sui tassi a lungo termine a causa delle maggiori prospettive di crescita nominale + deficit e debito pubblico elevati e in aumento. Un irripidimento al ribasso della curva dei rendimenti è lo scenario più probabile se viene confermata la vittoria dei Repubblicani.

- Sul fronte Forex , gli effetti sul dollaro sono potenzialmente contrastanti, in quanto le preoccupazioni fiscali devono essere bilanciate con gli afflussi di capitale guidati dai rendimenti. È probabile che il franco svizzero si apprezzi ulteriormente rispetto alla maggior parte delle valute fiat.

- Materie prime: Ci sono segnali contrastanti per il petrolio. L’oro e le riserve di valore potrebbero trarre vantaggio dal persistere delle pressioni inflazionistiche e dallo svilimento monetario causato dall’aumento dei deficit pubblici, che rafforzano ulteriormente l’interesse per gli asset reali come riserva di valore.

- Criptovalute: Trump è la prima amministrazione favorevole alle criptovalute. Affronteremo questo argomento in una nota separata.

Preferenze di settore

Fonti: ECR Research, Gavekal, Strategas