Dopo un anno sottotono, il rilascio di utili trimestrali migliori del previsto potrebbe indicare che per l’azienda di Walt Disney (NYSE:DIS), con sede a Burbank, in California, la magia potrebbe essere tornata.

Il colosso dell’intrattenimento ha riportato utili trimestrali di 1,06 dollari l’azioni, ben al di sopra delle previsioni di 0,57 dollari. Le vendite nel periodo terminato l’1 gennaio sono salite a 21,8 miliardi, superando le aspettative. Il titolo è schizzato del 3,4% dopo la notizia, chiudendo giovedì a 152,16 dollari.

Le azioni Disney hanno perso il 14,4% lo scorso anno, in quanto la crescita del segmento Disney+ è rallentata. Il downtrend è diventato più forte a novembre, dopo che l’azienda ha annunciato un numero di abbonati inferiore alle proiezioni di Wall Street.

Disney+ questa volta ha riportato 11,8 nuovi abbonamenti al servizio streaming, toccando 129,8 milioni alla fine dell’ultimo trimestre. Secondo FactSet, le stime degli analisti erano di meno di 7 milioni di nuovi utenti.

Un altro segnale incoraggiante è arrivato dalla divisione dei parchi a tema, che ha riportato 2,45 miliardi di dollari di entrate, contro la perdita dello scorso anno.

I dati indicano che il peggio per il colosso Disney potrebbe essere passato.

Nuovi contenuti

In una call sugli utili riportata dal Wall Street Journal, l’AD Bob Chapek ha detto agli investitori che i recenti sviluppi sulla crescita degli abbonamenti dipendono dall’attenzione verso la creazione di nuovi contenuti per le colonne portanti come Star Wars e Marvel.

Chapek ha sottolineato la decisione di unire agli abbonamenti Disney+ i servizi Hulu ed ESPN+, una decisione che ha mostrato un interesse generale nelle serie TV e negli sport live.

Inoltre, ha aggiunto che Disney+ è sulla buona strada per l’aggiunta di 260 milioni di abbonati entro il 2024.

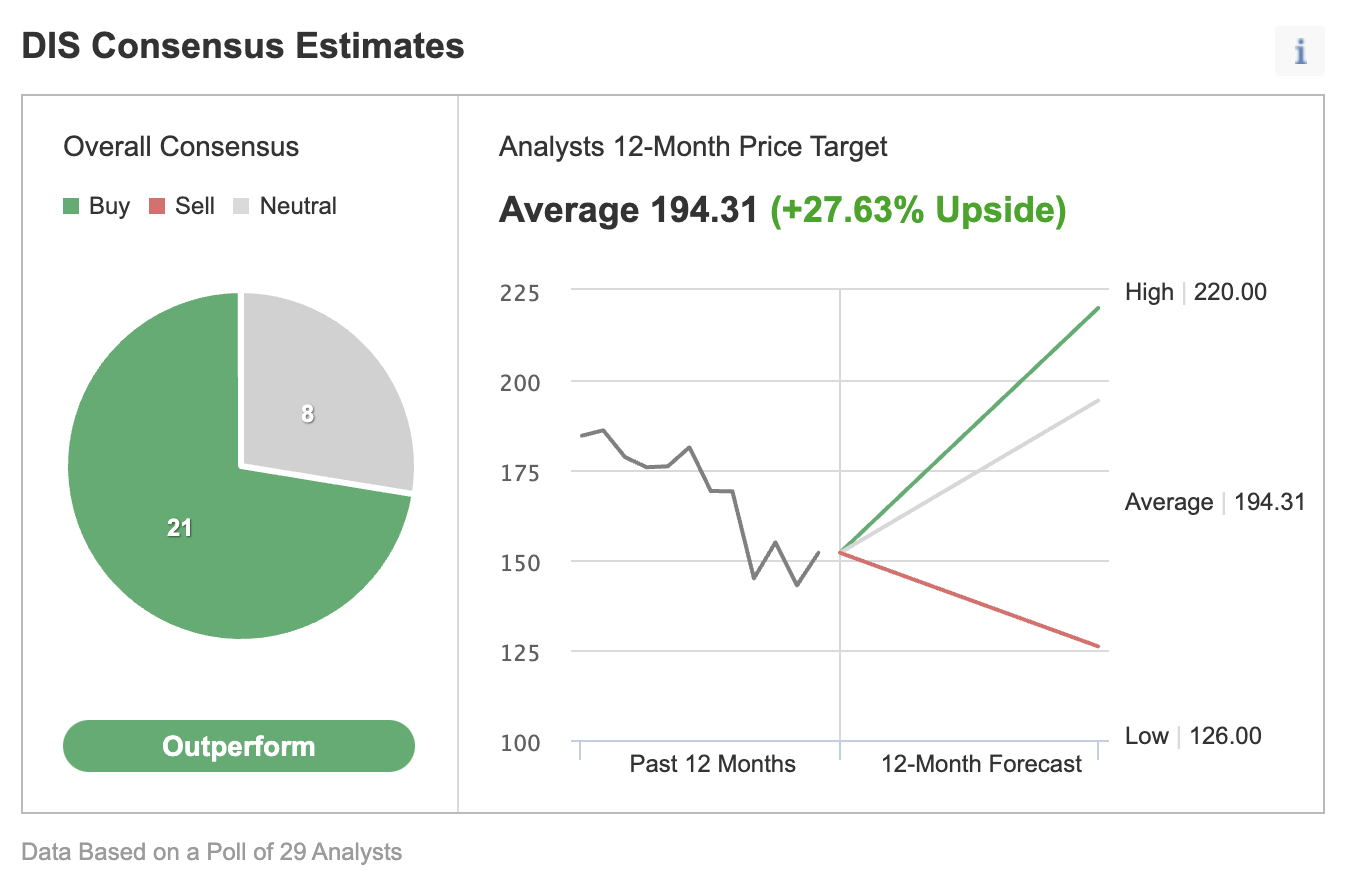

Gli utili Disney+ mostra la resilienza dell’azienda e del suo modello diversificato che ha incoraggiato molti analisti di Wall Street a rilasciare dichiarazioni positive. I analisti che hanno partecipato al sondaggio di Investing.com poll of 29 indicano un rialzo potenziale del 27,6% per il titolo.

Source: Investing.com

JPMorgan, che ha un rating overweight ed un price target di 200 dollari sul titolo, ha dichiarato ha sottolineato il trend forte della spesa dei consumatori, che sta aiutando l’azienda a generare altro reddito. Si legge nella nota:

“Disney sta registrando questo successo nonostante stia operando al di sotto della sua capacità e senza la spinta del turismo internazionale, grazie all’aumento del 40% della spesa pro capite rispetto al 2019”.

Morale della favola

Gli ultimi report sugli utili di Disney mostrano che il colosso dell’intrattenimento è sulla buona strada per ritornare a crescere, dopo il rallentamento della domanda dovuto alla pandemia. Detto ciò, c’è da aggiungere che il segmento del servizio streaming è in forte crescita.

Entrambi gli sviluppi sono molto positivi per il titolo azionario.