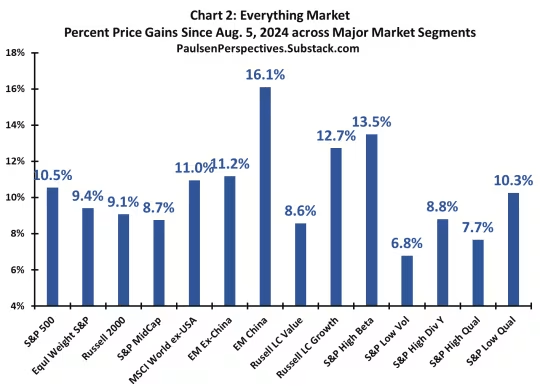

Attualmente ci troviamo nel “mercato del tutto”. Non importa in che cosa abbiate probabilmente investito: attualmente il loro valore sta aumentando. Tuttavia, non è probabile che sia per i motivi che pensate. In una recente intervista a Marketwatch, il sempre rialzista Jim Paulson ha spiegato le ragioni del rally.

“È questo cocktail di ‘pieno supporto’ nella parte iniziale di un mercato toro che di solito ha creato un ‘Everything Market’ nella parte iniziale di un nuovo mercato toro. Per un certo periodo, cioè, quasi tutto sale simultaneamente - value, growth, titoli piccoli, grandi, difensivi e ciclici - e di solito di molto.

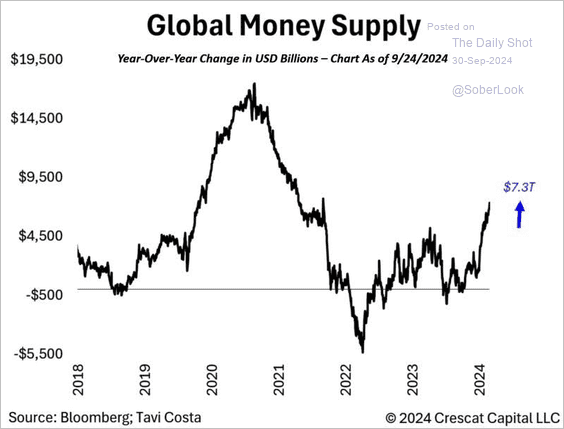

I tassi a breve stanno scendendo, i rendimenti obbligazionari sono diminuiti, la crescita del denaro è in aumento, gli stimoli fiscali si sono nuovamente ampliati e la disinflazione è ancora evidente; a causa di questo nuovo e schiacciante sostegno, le aspettative per un atterraggio morbido dovrebbero crescere mentre migliora la fiducia dei consumatori e delle imprese”. - Jim Paulson

Ma non è questo il motivo.

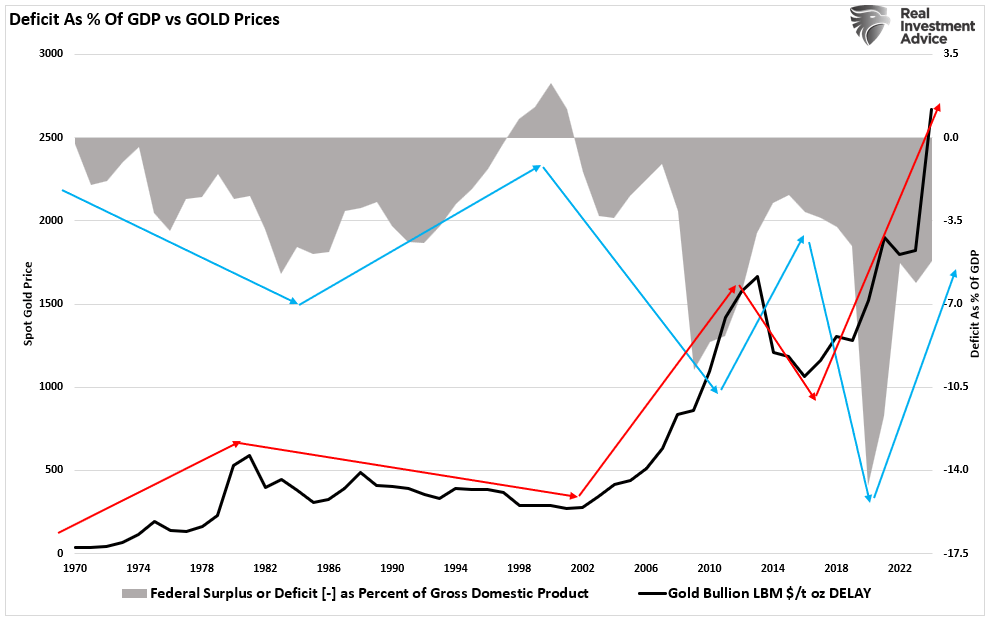

Dall’altra parte dell’argomento toro/orso ci sono i “gold bugs” che si godono l’impennata dei prezzi dell’oro perché “i debiti e i deficit” stanno finalmente erodendo l’economia statunitense. Come ha recentemente affermato Michael Hartnet di BofA:

“I rendimenti di lungo periodo delle materie prime stanno aumentando dopo il peggior decennio dagli anni ‘30, guidati dall’oro, che è una copertura contro debito, deficit, svilimento”.

Le prove non supportano questo punto di vista. Storicamente, quando i deficit in percentuale del PIL aumentano, l’oro fa molto bene, perché aumentano le preoccupazioni per la salute economica degli Stati Uniti (come dice Michael Hartnett di BofA).

Tuttavia, l’oro registra una performance negativa quando la crescita economica riprende e il deficit diminuisce. Ciò è logico, se non fosse che dal 2020 l’oro è salito di prezzo anche se la salute economica rimane solida e il deficit in percentuale del PIL continua a diminuire.

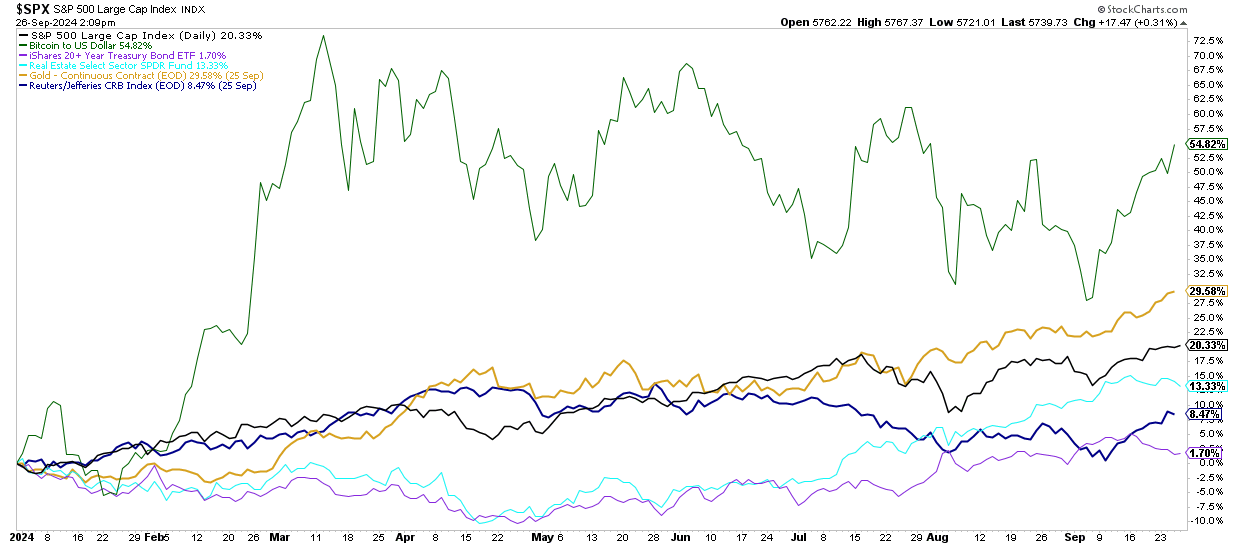

Mentre le azioni e l’oro sono salite quest’anno, anche i bond, le materie prime, i titoli immobiliari e criptovalute hanno registrato guadagni.

In altre parole, qualunque sia la vostra “tesi” per qualsiasi asset possediate, l’azione dei prezzi attualmente supporta quella tesi. Ciò non significa che la tesi sia corretta.

In un “rally di tutto”, l’aumento dei prezzi degli asset copre gli errori di investimento.

Pertanto, questa analisi dovrebbe far emergere due importanti domande: 1) cosa spinge il “rally di tutto” e 2) quando finirà?

Qualunque sia la vostra tesi, è probabilmente sbagliata

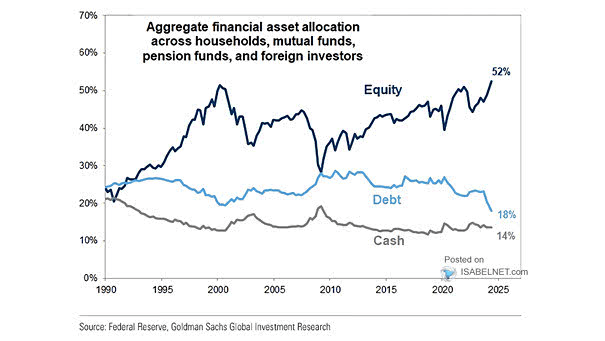

Quando si tratta di capire cosa sta guidando il “rally di tutto”, ognuno ha la sua tesi. I “fantini delle azioni” suggeriscono che la facilitazione monetaria da parte della Fed e il miglioramento degli utili sono i fattori chiave per le azioni.

Come già detto, i “gold bugs” sono sedotti dall’aumento della spesa pubblica e dalle aspettative di un calo del dollaro per far salire i prezzi dell’oro. Ogni asset class ha la sua “ragione” per salire, ma la vera ragione potrebbe essere molto più semplice. Questo post si concentrerà sulle azioni e sull’oro, perché sono i mercati che fanno più notizia e che hanno i più ferventi “veri credenti”.

In ogni mercato e classe di asset, il prezzo è determinato dalla domanda e dall’offerta. Se ci sono più acquirenti che venditori, i prezzi aumentano e viceversa. Anche se i dati economici, geopolitici o finanziari possono temporaneamente influenzare e spostare l’equilibrio tra chi vuole comprare o vendere, alla fine il prezzo è determinato esclusivamente dai flussi di attività.

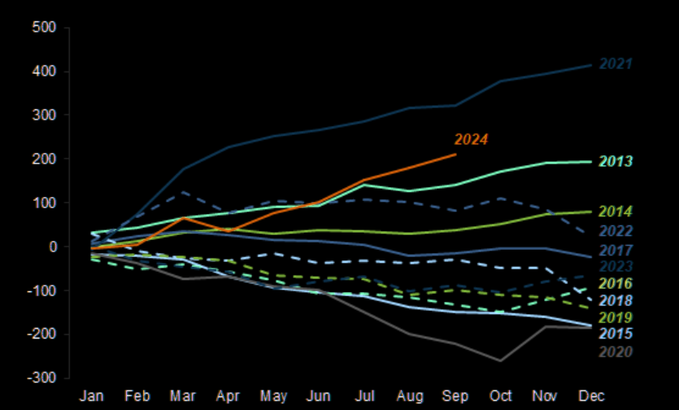

In particolare, la quantità di denaro che affluisce negli asset è stata notevole dal 2014. Nonostante le molte “preoccupazioni”, il 2024 è sulla buona strada per essere il secondo anno di afflusso monetario più forte dal 2021. Questa statistica è sorprendente se si considera che all’epoca il governo inondava il sistema con trilioni di stimoli monetari e fiscali, mentre oggi li contrae.

Non sorprende che, quando i prezzi degli asset aumentano durante il “mercato di tutto”, più denaro viene attirato in quegli asset, costringendo i prezzi a salire quando la domanda supera l’offerta. Come abbiamo notato in precedenza Per “ogni compratore, c’è un venditore a un prezzo specifico”. La “domanda” di azioni, oro, immobili, criptovalute, ecc. proviene da molte fonti.

- Hedge funds

- Fondi di private equity

- Programmi di riacquisto di azioni societarie

- Indici passivi

- Fondi pensione

- Fondi istituzionali

- Fondi comuni di investimento

- Piani di pensionamento

- Investitori globali

- Investitori al dettaglio

La cosa più importante è l’offerta di capitali da parte delle Banche Centrali.

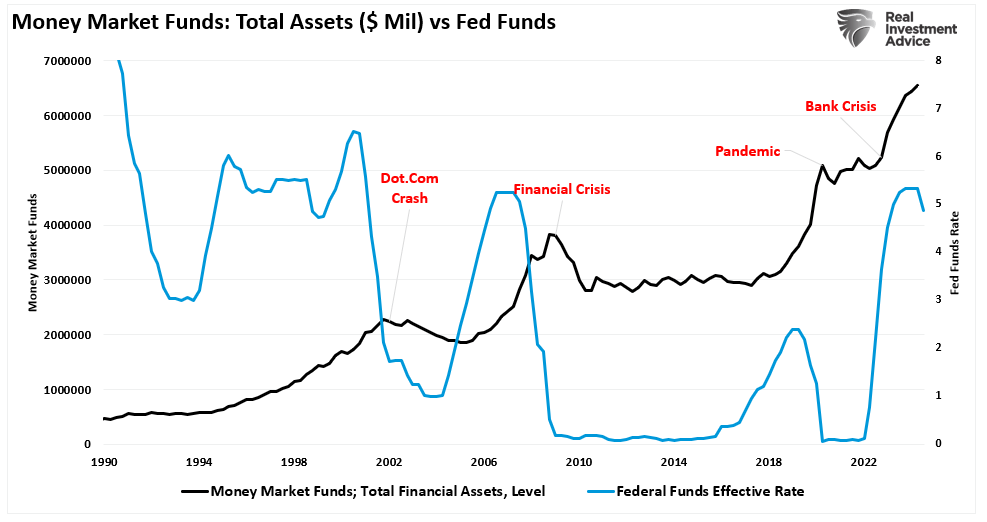

Naturalmente, un accumulo massiccio di liquidità nei fondi del mercato monetario dovrà far fronte a rendimenti in calo man mano che la Federal Reserve ridurrà i tassi di interesse.

Come già detto, qualunque sia la “tesi” per cui si possiede un asset probabilmente non è la ragione effettiva. Ci sono tre ragioni principali per cui i prezzi degli asset stanno aumentando nel “mercato di tutto”.

- Liquidità

- Liquidità

- Liquidità

In altre parole, in un “mercato di tutto” c’è troppo denaro a caccia di pochi asset.

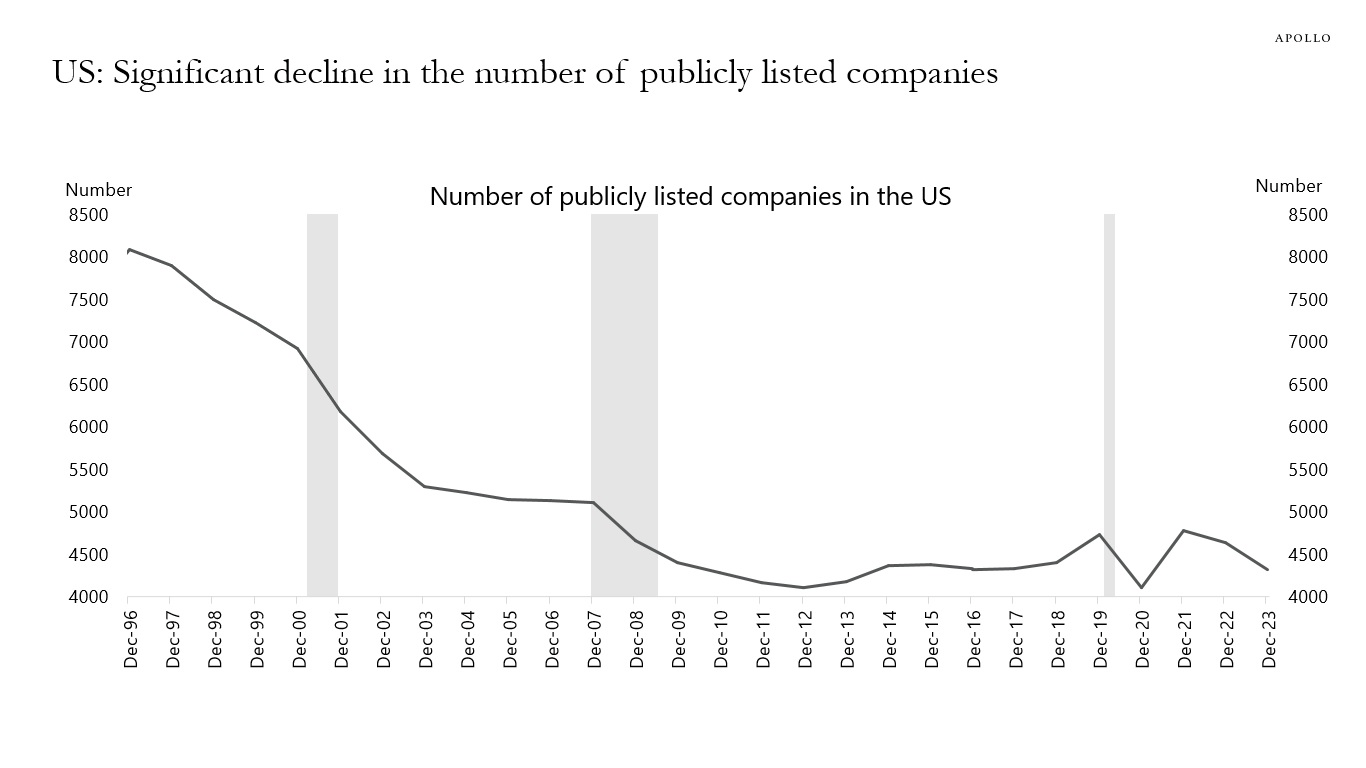

Come già detto, i “flussi di denaro” sono il “lato della domanda” dell’equazione. Come già detto, il “lato dell’offerta”, ovvero la quantità di “asset disponibili”, continua a diminuire. Questo spiega perché i gestori continuano a “inseguire le azioni” nonostante le valutazioni elevate.

“Il numero di società quotate in borsa continua a diminuire, come mostra il seguente grafico di Apollo. Questo calo ha molte ragioni, tra cui fusioni e acquisizioni, fallimenti, leveraged buyout e private equity. Ad esempio, Twitter (ora X) era una società quotata in borsa prima che Elon Musk la acquisisse e la rendesse privata. Non sorprende che, con un numero inferiore di società quotate in borsa, ci siano meno opportunità di crescita del capitale di mercato. Questo vale soprattutto per le grandi istituzioni che devono impiegare grandi quantità di capitale in periodi brevi”.

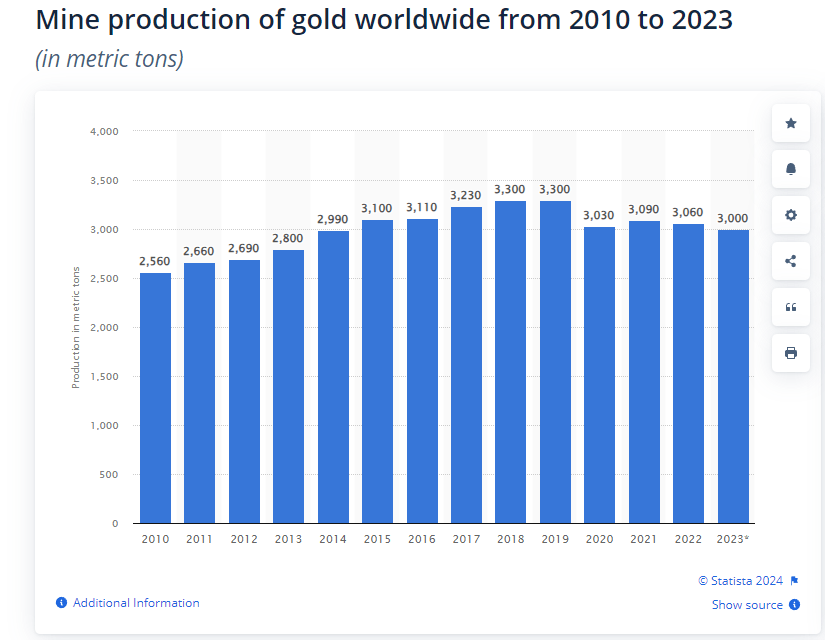

Lo stesso vale per l’oro. Mentre la domanda di oro aumenta con l’aumento dei prezzi, l’offerta di oro è diminuita dal 2019.

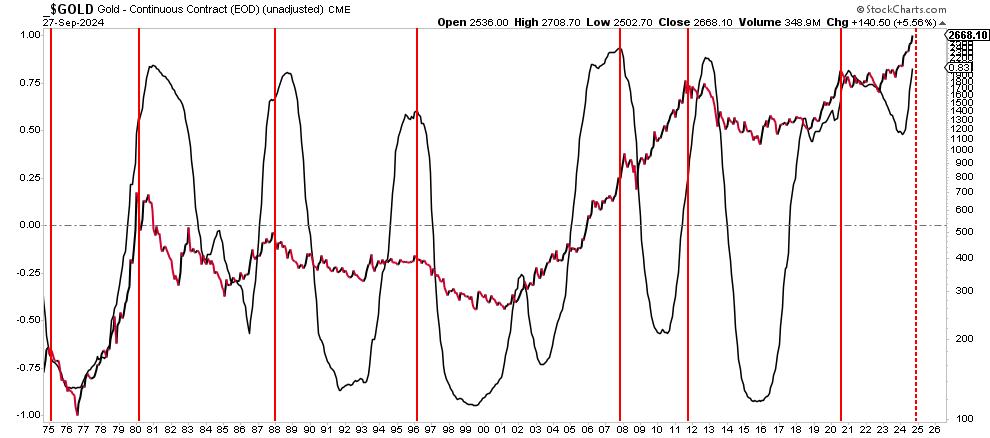

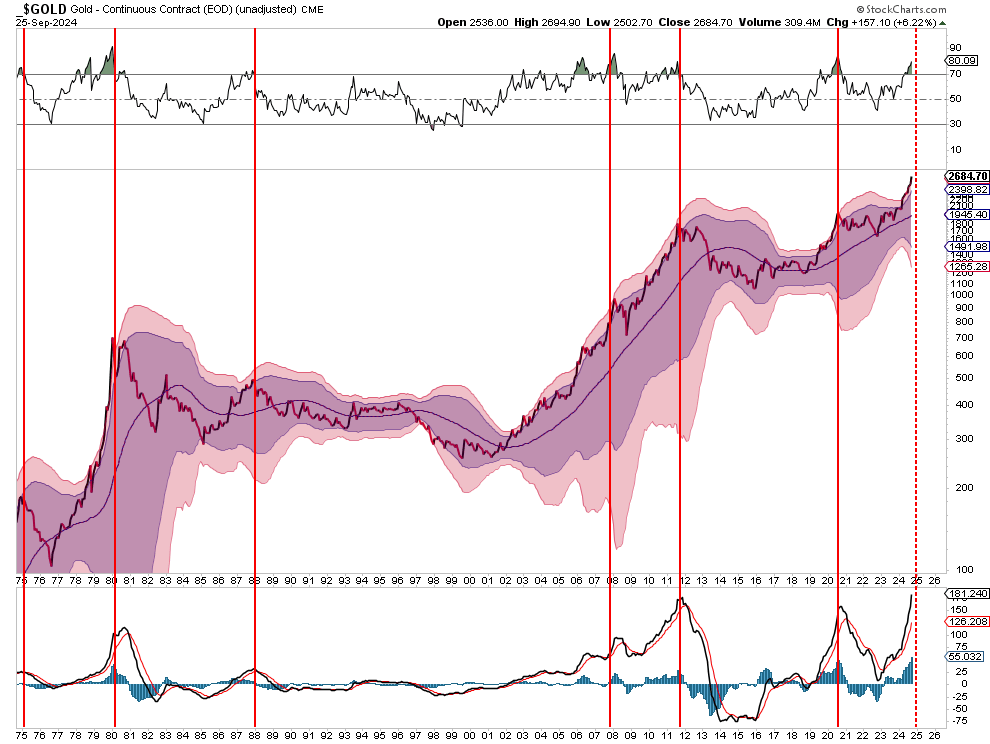

Di conseguenza, l’oro non è più un asset “risk-off” con una correlazione negativa con le azioni, ma è ora un asset “risk-on”, proprio come le azioni. La correlazione a 4 anni con l’indice S&P 500 è vicina ai picchi precedenti, con performance successive.

Naturalmente, questi “mercati del tutto” possono durare molto più a lungo di quanto la logica suggerisca. Tuttavia, finiscono. A causare la fine dei “mercati del tutto” è un evento esogeno e inaspettato che interrompe il flusso di liquidità.

Tecnicamente parlando

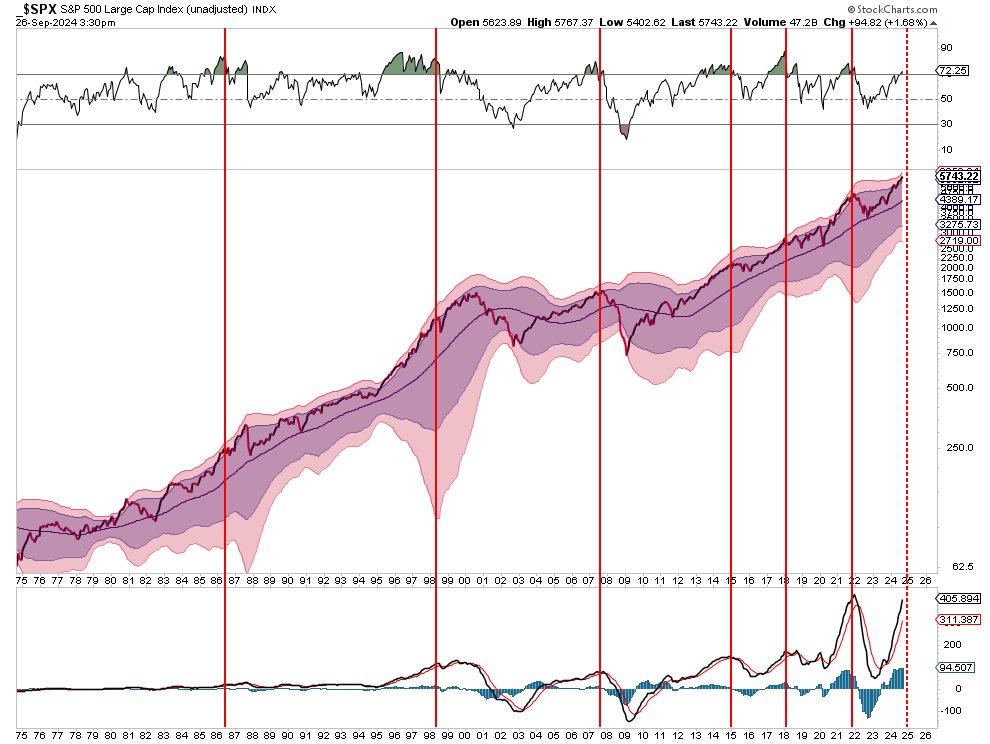

Come già detto, i “mercati di tutto” possono durare più a lungo di quanto la logica imponga. Tuttavia, alla fine finiscono, e non sappiamo cosa lo causerà o quando. Osservate i due grafici seguenti.

In ogni grafico ho indicato i periodi in cui si sono verificati tre fattori:

- Il mercato ha scambiato a 2 o più deviazioni standard al di sopra della media mobile a 4 anni.

- La forza relativa era in ipercomprato nel lungo periodo.

- L’indice MACD era elevato e ha innescato un “segnale di vendita”.

In entrambi i casi, questi estremi tecnici hanno segnato correzioni e consolidamenti a breve e lungo termine per le azioni e l’oro. Per l’indice S&P 500, questi periodi corrispondono anche a eventi più importanti come il “Crash del 1987”, il “Dot.com Crash” e la “Crisi finanziaria”. In particolare, come per l’S&P 500, anche per l’oro le deviazioni tecniche sono a livelli che hanno denotato cicli correttivi di breve e lungo periodo.

Come ha osservato Paulsen nella sua intervista, i “mercati del tutto” durano in genere solo da sei mesi a un anno. Si aspetta che questo sia in vigore almeno per “i prossimi mesi”.

“Sebbene la strada da percorrere, anche se alcune delle mie riflessioni si riveleranno corrette, sarà ancora interrotta da regolari episodi di volatilità, gli investitori potrebbero prendere in considerazione l’idea di rimanere rialzisti durante i prossimi mesi, per godersi finalmente una mini-ripresa di questo mercato toro e forse testimoniare ciò che il pieno supporto può fare per il vostro portafoglio”.

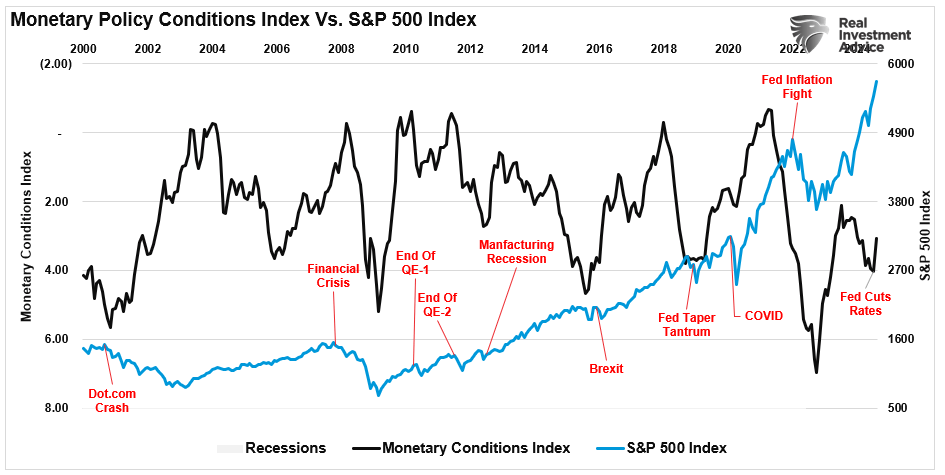

Non abbiamo idea di cosa possa provocare uno spostamento della liquidità quando la Federal Reserve e le banche centrali globali torneranno alla modalità di allentamento. (L’indice delle condizioni monetarie combina i tassi di interesse, il dollaro e l’inflazione. È invertito per corrispondere all’aumento dei prezzi degli asset).

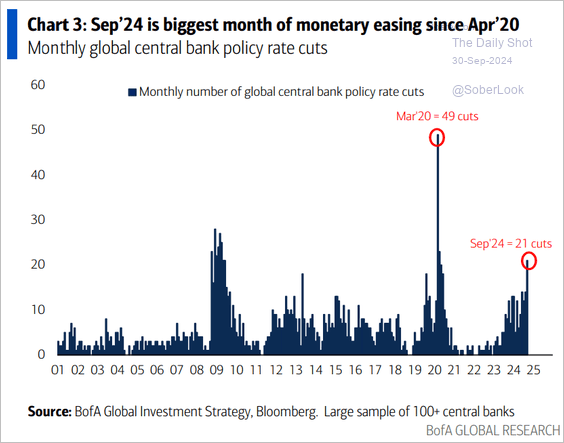

In particolare, settembre è stato il più grande mese di allentamento monetario dall’aprile 2020, in concomitanza con la crisi pandemica globale.

In particolare, un’eventuale inversione potrebbe essere causata da un “evento di crisi” o da un’inversione dei flussi monetari. L’analisi tecnica ci dice che si verificherà e probabilmente quando gli investitori se lo aspettano di meno.

Ma non è oggi.

Naturalmente, questo è sempre il caso, quindi gli investitori regolarmente “comprano alto e vendono basso”.

Ricordate le famose parole di Warren Buffett quando si investe in un “mercato di tutto”.

“Gli investimenti sono come il sesso. Le sensazioni migliori si hanno poco prima della fine”.

Forse è per questo che Warren ha raccolto molti soldi ultimamente.