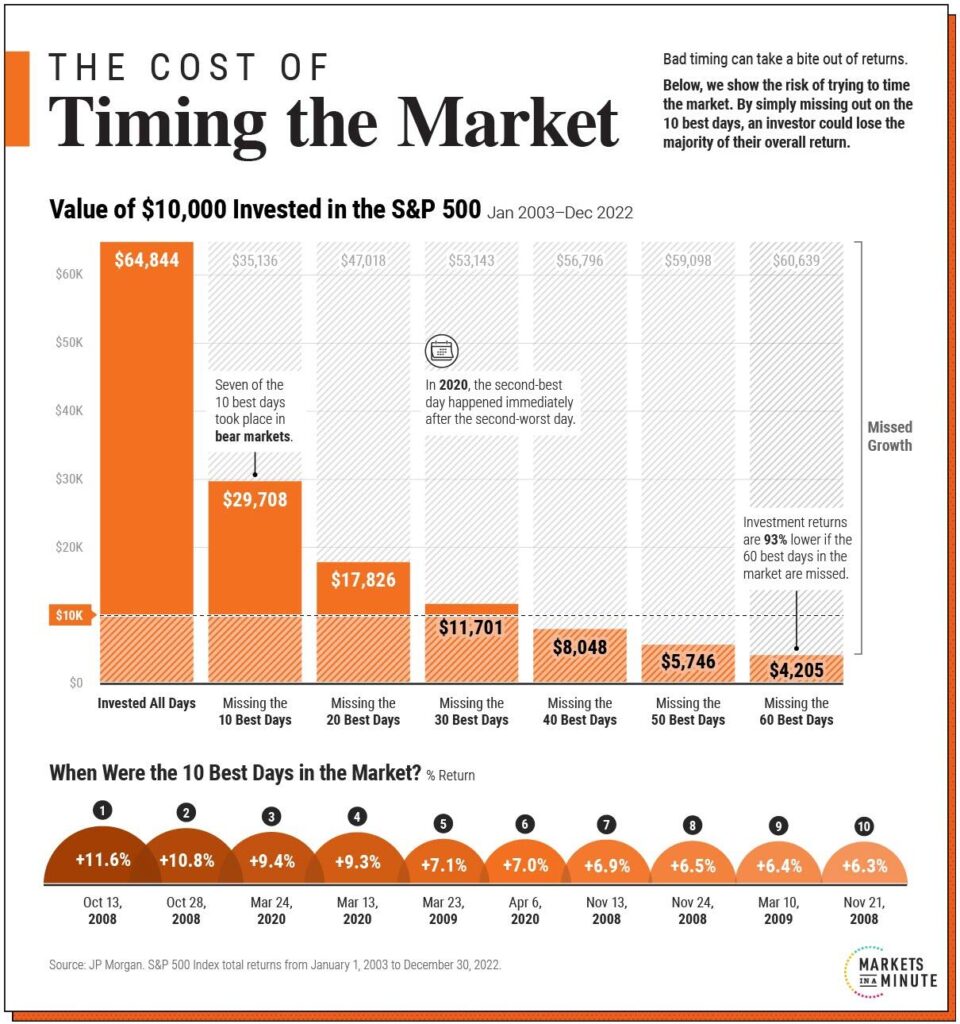

Circa una volta all’anno, devo affrontare la questione della caccia ai “10 giorni migliori” dell’anno. Statista ha recentemente presentato l’analisi:

“È evidente che il market timing è difficile. Spesso gli investitori vendono in anticipo, perdendo l’occasione di un rally del mercato azionario. Può anche essere snervante investire quando il mercato è in rosso.

Al contrario, rimanere nell’investiti durante gli alti e i bassi ha generato rendimenti competitivi, soprattutto su periodi più lunghi. Il grafico seguente mostra come il tentativo di temporizzare il mercato possa ridurre il valore del vostro portafoglio, utilizzando 20 anni di dati di JP Morgan (NYSE:JPM).”.

I media finanziari ripropongono la stessa analisi ogniqualvolta che si verifica una correzione del mercato.

“Se un investitore dovesse semplicemente perdere i 10 giorni migliori del mercato, avrebbe perso oltre il 50% del valore finale del suo portafoglio. L’investitore finirebbe con un portafoglio di soli 29.708 dollari, rispetto ai 64.844 dollari che avrebbe ottenuto se fosse rimasto fermo”.

L’aspetto interessante è che questa analisi è quasi sempre la stessa. Abbiamo affrontato lo stesso discorso nel marzo dello scorso anno, quando il mercato è crollato in seguito all’invasione russa dell’Ucraina.

Il panic selling non solo blocca le perdite, ma mette anche gli investitori a rischio di perdere i giorni migliori del mercato.

Esaminando i dati risalenti al 1930, Bank of America (NYSE:BAC) ha scoperto che se un investitore avesse perso i 10 giorni migliori dell’S&P 500 in ogni decennio, i rendimenti totali sarebbero stati solo del 91%, nettamente inferiori al rendimento del 14.962% degli investitori che hanno tenuto duro durante le fasi di ribasso” - Pippa Stevens via CNBC

Tuttavia, come diceva Paul Harvey, “Tra un attimo... il resto della storia”.

I giorni migliori si verificano durante i mercati orso

Ecco il problema dell’analisi. Che dire dei giorni di perdita?

Sebbene coloro che fanno l’analisi menzionino i giorni di perdita, ne ignorano l’impatto. Ecco il “resto della storia” di Statista.

“Perché il timing del mercato è così difficile? Spesso i giorni migliori si verificano durante i mercati orso. Negli ultimi 20 anni, sette dei 10 giorni migliori si sono verificati quando il mercato era in territorio ribassista. Inoltre, molti dei giorni migliori si verificano poco dopo i giorni peggiori”.

La stessa conclusione è stata raggiunta da Pippa Stevens nel 2022.

“Lo studio ha rilevato questa statistica impressionante esortando gli investitori a “evitare il panic selling”, sottolineando che “i giorni migliori seguono generalmente i giorni peggiori per le azioni “.

Pensiamoci per un momento.

“I giorni migliori solitamente seguono i giorni peggiori”.

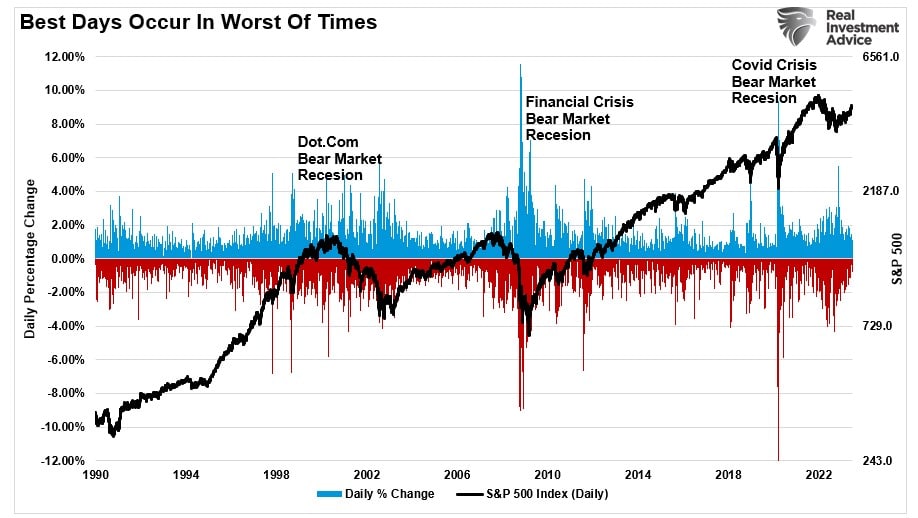

L’affermazione è corretta, in quanto i giorni di maggior guadagno percentuale dell’S&P 500tendono a verificarsi a cluster nei momenti peggiori per gli investitori.

L’analisi di “perdere i 10 giorni migliori” del mercato è intrisa del mito dei vantaggi dell’investimento “buy and hold”. Come strategia, il “buy and hold” funziona benissimo in un mercato rialzista di lungo periodo.

Tuttavia, il “buy and hold” generalmente fallisce come strategia durante un mercato orso per un motivo molto semplice: Psicologia.

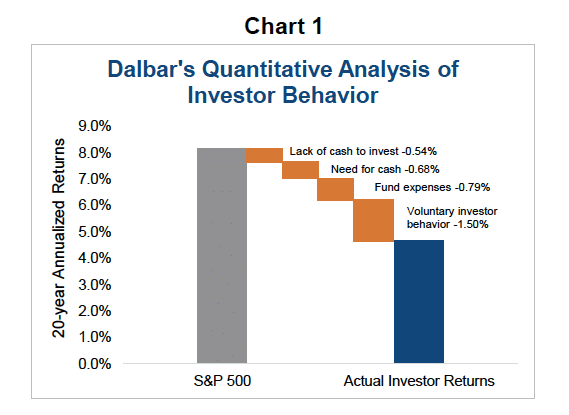

Sono d’accordo che gli investitori non dovrebbero mai vendere in preda al panico, perché queste decisioni emotive vengono sempre prese nei momenti peggiori. Come sottolinea regolarmente Dalbar, gli individui sottoperformano sempre l’indice di riferimento nel tempo, permettendo ai comportamenti di interferire con la loro disciplina d’investimento.

In altre parole, gli investitori soffrono regolarmente della sindrome “buy high/sell low”.

Ecco perché gli investitori dovrebbero seguire una disciplina o una strategia di investimento che attenui la volatilità per evitare di trovarsi in una situazione in cui il “panic selling” diventa un problema.

Voglio essere chiaro. Una disciplina d’investimento NON garantisce il portafoglio dalle perdite in caso di ribasso del mercato. Questo è particolarmente vero quando il mercato crolla, come nel 2008. Tuttavia, una disciplina d’investimento solida lavorerà per minimizzare i danni fino a raggiungere uno stato recuperabile.

Evitare i giorni peggiori è un obiettivo migliore

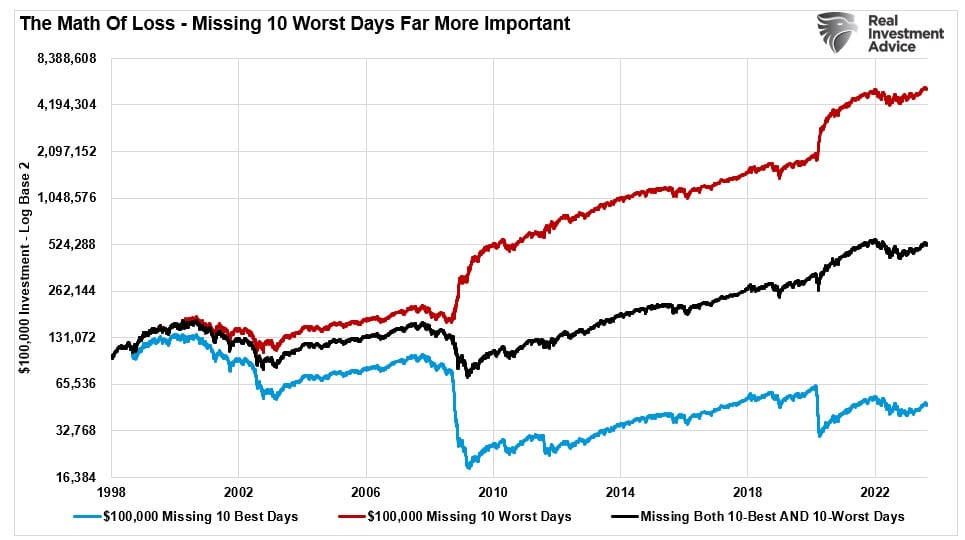

Quindi, se i giorni migliori si verificano durante i periodi peggiori per il mercato, non è forse più logico concentrarsi sull’evitare tali periodi? Sebbene la mancanza dei “10 giorni migliori” del mercato comprometta certamente la performance del portafoglio nel tempo, che dire della mancanza dei “10 giorni peggiori”?

Quanto è importante? Nell’arco di un periodo di investimento di circa 40 anni, perdere i “10 giorni migliori” vi costerebbe circa il 50% dei vostri guadagni. Ma evitare con successo i “10 giorni peggiori” avrebbe portato a guadagni 2,5 volte superiori rispetto al “buy and hold”.

Evitare cali significativi del mercato è fondamentale per il successo degli investimenti a lungo termine. Ovviamente, se non si passa la maggior parte del tempo a recuperare le perdite precedenti, si spende più tempo a far fruttare i dollari investiti per raggiungere gli obiettivi a lungo termine.

Brett Arends ha scritto una volta:

“In altre parole, è una specie di lavaggio. Il costo di essere sul mercato appena prima di un crollo è almeno altrettanto grande di quello di essere fuori dal mercato appena prima di un grande salto, e può essere maggiore”. È strano che il mondo della finanza non si preoccupi di dirvelo”.

L’industria finanziaria non vi dice l’altra metà della storia perché NON È REDDITIZA per loro. L’industria finanziaria guadagna quando si investe.

Tuttavia, avete delle opzioni.

Un metodo semplice

Voglio essere chiarissimo.

Non sono assolutamente favorevole al “market timing”, cioè all’essere “all-in” o “all-out” dal mercato in un determinato momento. Il problema del market timing è la coerenza”.

Questo è un punto critico. Nessuno, e intendo proprio nessuno, intelligenza artificiale compresa, è in grado di misurare efficacemente il mercato nel lungo periodo. Essere sempre dentro o fuori dal mercato vi porterà alla fine dalla parte sbagliata del “trade”. E questo porta a una serie di altri problemi.

Inoltre, chiedetevi perché nessun “grande investitore” nella storia ha utilizzato il “buy and hold” come strategia di investimento. Persino il grande Warren Buffett di tanto in tanto vende gli investimenti. I veri investitori comprano quando vedono un valore e vendono quando il valore non esiste più.

Esistono molti metodi sofisticati per gestire il rischio all’interno di un portafoglio. Tuttavia, anche l’utilizzo di un metodo di analisi dei prezzi di base, come il crossover della media mobile, può essere uno strumento prezioso per i periodi di detenzione a lungo termine.

Questo metodo avrà SEMPRE ragione? Assolutamente no. Tuttavia, può ridurre il rischio di perdite di capitale dannose? Assolutamente sì.

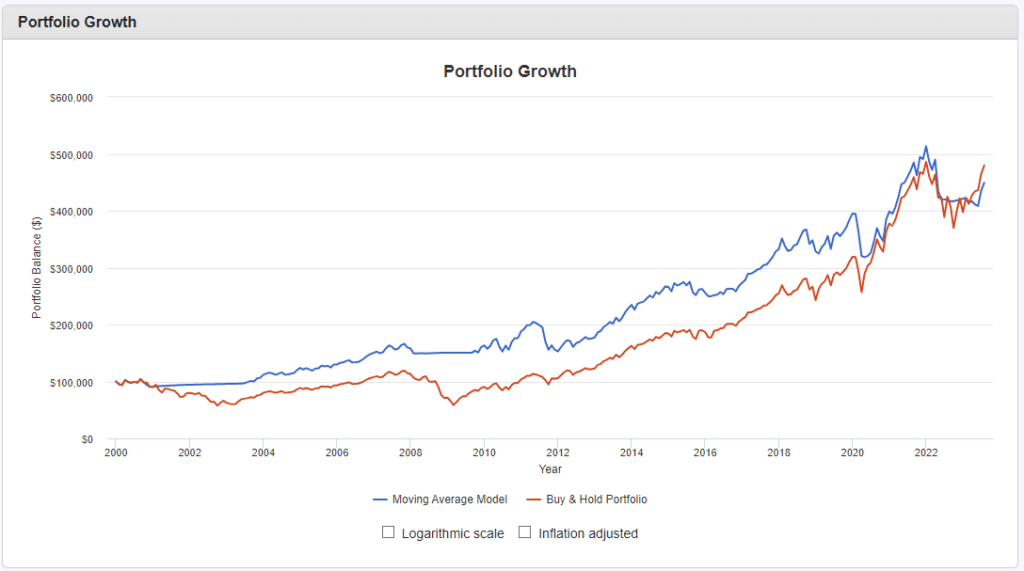

Il grafico seguente mostra un semplice studio di crossover della media mobile a 18 mesi. (via Portfolio Visualizer)

Ciò che dovrebbe essere ovvio è che l’utilizzo di una forma elementare di analisi del movimento dei prezzi può fornire un’identificazione pratica dei periodi in cui il rischio del portafoglio dovrebbe essere RIDOTTO. È importante sottolineare che non ho detto che il rischio deve essere eliminato, ma solo ridotto.

Ecco i risultati comparativi. Notate la colonna “Max Drawdown”.

Voglio ribadirlo, non suggerisco che questi segnali significhino andare cash 100%.

Quello che suggerisco è che quando vengono emessi i “segnali di vendita”, è il momento in cui bisognerebbe effettuare una gestione essenziale del rischio del portafoglio, come ad esempio:

- Ridurre le posizioni vincenti alle ponderazioni originali del portafoglio - Regola di investimento: Lasciare correre i vincitori

- Vendere le posizioni che non funzionano (se la posizione non funzionava in un mercato al rialzo, probabilmente non funzionerà in un mercato al ribasso). Regola di investimento: Tagliare i perdenti

- Trattenere la liquidità ricavata da queste attività fino alla prossima opportunità di acquisto. Regola di investimento: Comprare basso

Utilizzando alcuni dati, fondamentali o tecnici, per ridurre il rischio del portafoglio prendendo profitti quando i prezzi/valutazioni aumentano, o viceversa, i risultati a lungo termine di evitare periodi di gravi perdite di capitale supereranno i mancati guadagni a breve termine.

Piccoli aggiustamenti possono avere un impatto significativo nel lungo periodo.

Non ha molto senso cercare di cogliere tutte le oscillazioni del mercato. Ma questo non significa nemmeno che dobbiate essere passivi e lasciarvi travolgere.

Forse non è possibile “cronometrare” il mercato, ma è possibile trarre conclusioni intelligenti sul fatto che il mercato offra un buon valore per gli investitori.

Una scelta ce l’avete.