Buongiorno a tutti. Questo è il secondo articolo della serie ‘Fair Value & Investing Pro’. In questa serie settimanale, uso i miei modelli di trend following per identificare i momenti di ‘risk on’ e ‘risk off’ nei mercati finanziari. Durante quelli di ‘risk on’, il mio sistema acquista, mentre vende durante i periodi di ‘risk off’, con l’obiettivo dunque di minimizzare le perdite e limitare al minimo i drawdown.

Utilizzo InvestingPro per selezionare le azioni che secondo determinati criteri di Fair Value potrebbero avere un vantaggio competitivo. Questo significa che cerco aziende che, in linea con il loro fair value, hanno ottenuto buoni risultati anche all’interno dei miei sistemi.

In sostanza, il mio obiettivo è combinare questi due metodi - l’uso del trend following per gestire il rischio e la posizione e l’uso di InvestingPro per selezionare azioni - in modo che si rafforzino a vicenda.

GLI ACQUISTI DELLA SCORSA SETTIMANA

La settimana scorsa, in un articolo che potete consultare qui, avevo individuato con InvestingPro cinque azioni - Amazon (NASDAQ:AMZN), ServiceNow (NOW), Constellation Brands (STZ), Lockheed Martin (LMT), Align Tech (ALGN) e Adobe (NASDAQ:ADBE) - che avrebbero potuto offrire buone performance in un contesto di risk on, se fosse stato presente. Queste azioni erano tutte in linea con il loro valore equo.

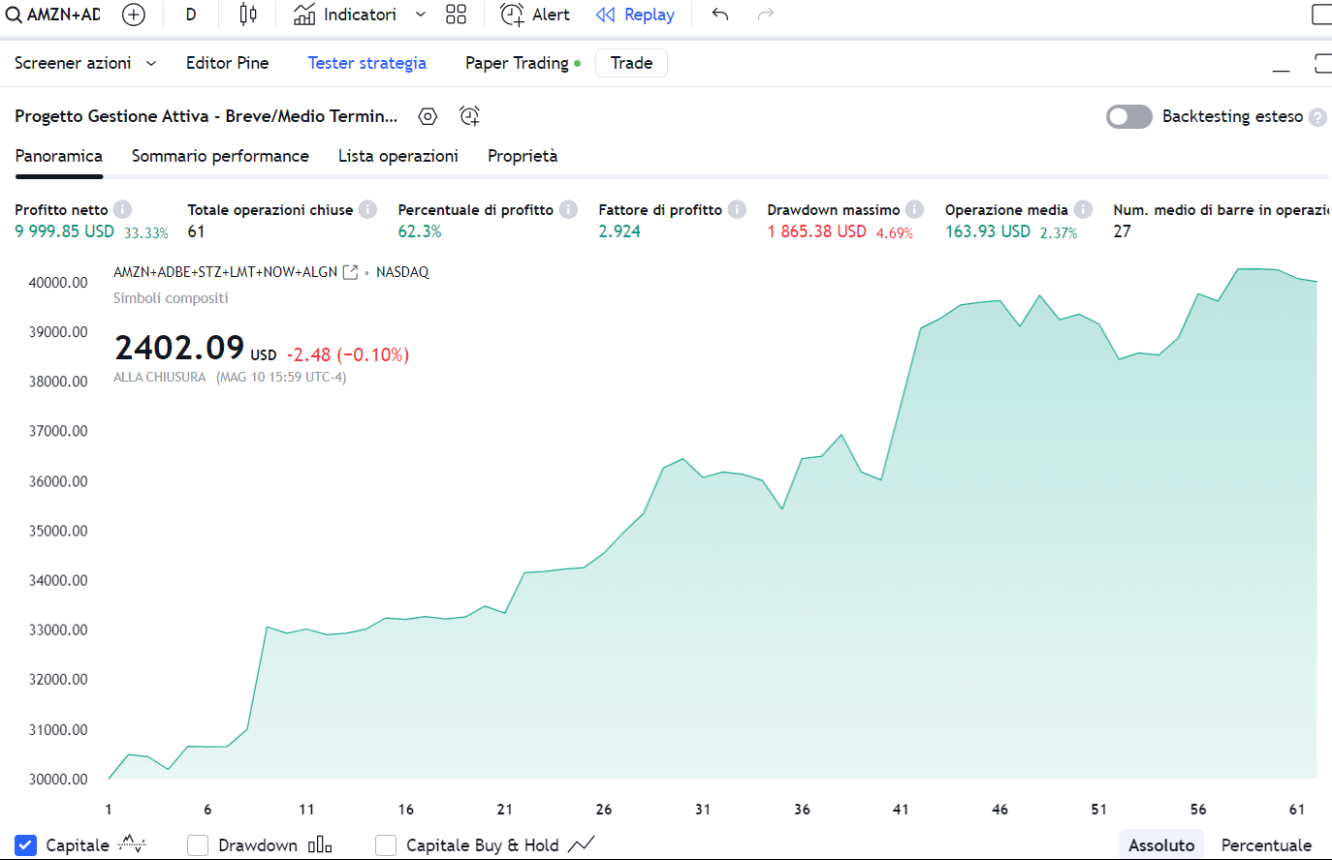

Nella figura successiva è possibile osservare le performance di queste società dal 2011 ad oggi.

Venerdì 10 maggio il sistema ha segnalato un segnale di moderato risk on (moderata espansione economica).

Di conseguenza, ho deciso di acquistare queste sei società, investendo il 25% del capitale totale (con un capitale iniziale di 30.000 dollari, l’operazione è costata 7.500 dollari) all’apertura del mercato quel giorno.

Le performance aggiornate ad oggi, dopo due sole sessioni di contrattazioni, sono leggermente in negativo.

PREPARIAMOCI AL POSSIBILE RISK OFF

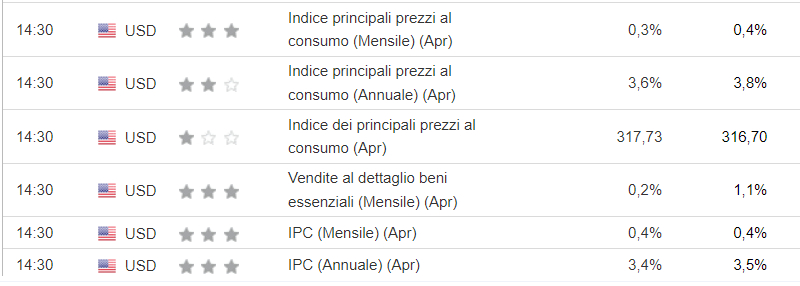

Ma quanto durerà questa fase di risk on? È inutile cercare di rispondere ora. Dopotutto, questa sarà la settimana dell’inflazione. Martedì verrà comunicato l’indice dei prezzi alla produzione, mentre mercoledì sarà rilasciato il dato chiave sull’indice dei prezzi al consumo.

Le attese vedono i dati rallentare su base annua: l’IPC dal 3.5% della lettura al precedente al 3.4% mentre l’IPC core dal 3.8% al 3.6%.

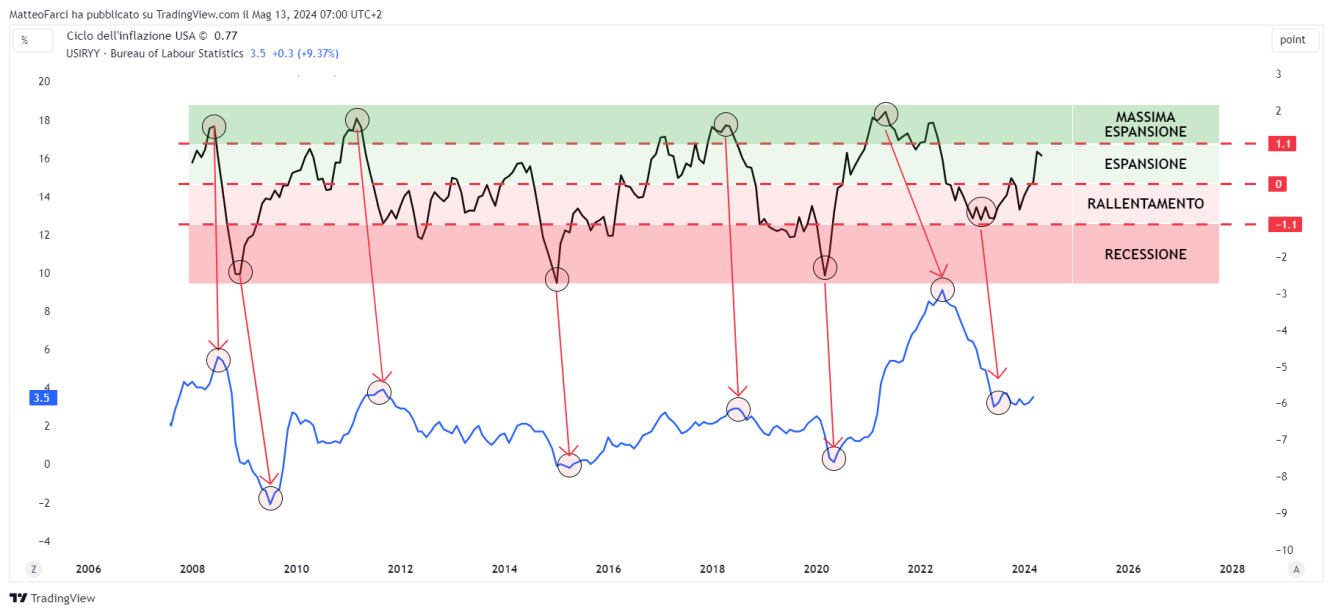

Vi condivido un modello che ho elaborato personalmente che, tenendo conto di una serie di combinazioni di diversi dati, ha lo scopo di cercare di anticipare il tasso di inflazione.

Ciò che salta immediatamente all’occhio è l’importante incremento dell’indicatore, che nell’ultimo mese si trova in una zona di piena espansione. Se gli indici dei prezzi al consumo dovessero rimanere in linea con i dati precedenti e, di conseguenza, superare le aspettative, mi aspetterei un passaggio a una fase di risk off. Il motivo è semplice: in questo momento, ciò che guida il mercato azionario sono proprio le aspettative di inflazione. Esprimendo queste aspettative attraverso il rendimento del decennale americano, è possibile notare che il benchmark ha invertito il ritracciamento proprio quando il rendimento del decennale ha iniziato a rallentare.

++++ Ho riservato una promozione speciale per coloro che sottoscriveranno un abbonamento (con sconto) a InvestingPro (annuale cliccando qui o biennale qui): il backtest gratuito di tutte le 500 aziende dell’S&P500. Questo permetterà di scoprire il fair value di tutte le aziende e di capire quali, in passato, hanno avuto prestazioni migliori in contesti di propensione al rischio. Scrivete una mail a matteofarci95@yahoo.it per riceverle!

Se dovessimo entrare in una nuova fase di risk off, avremmo due opzioni a disposizione:

· Potremmo chiudere le posizioni long sulle società che abbiamo acquistato venerdì 10 maggio, e attendere un nuovo periodo di risk on per rientrare nel mercato.

· Un’altra strategia potrebbe essere chiudere le stesse posizioni long e, durante la fase di risk off, orientarci verso un piccolo gruppo di azioni che tendono a mostrare una volatilità inferiore rispetto al benchmark.

Optiamo per la seconda strategia. È ragionevole pensare che, in caso di un ritorno a una condizione di avversione al rischio, dovremmo orientarci verso società meno influenzate da un contesto di risk off.

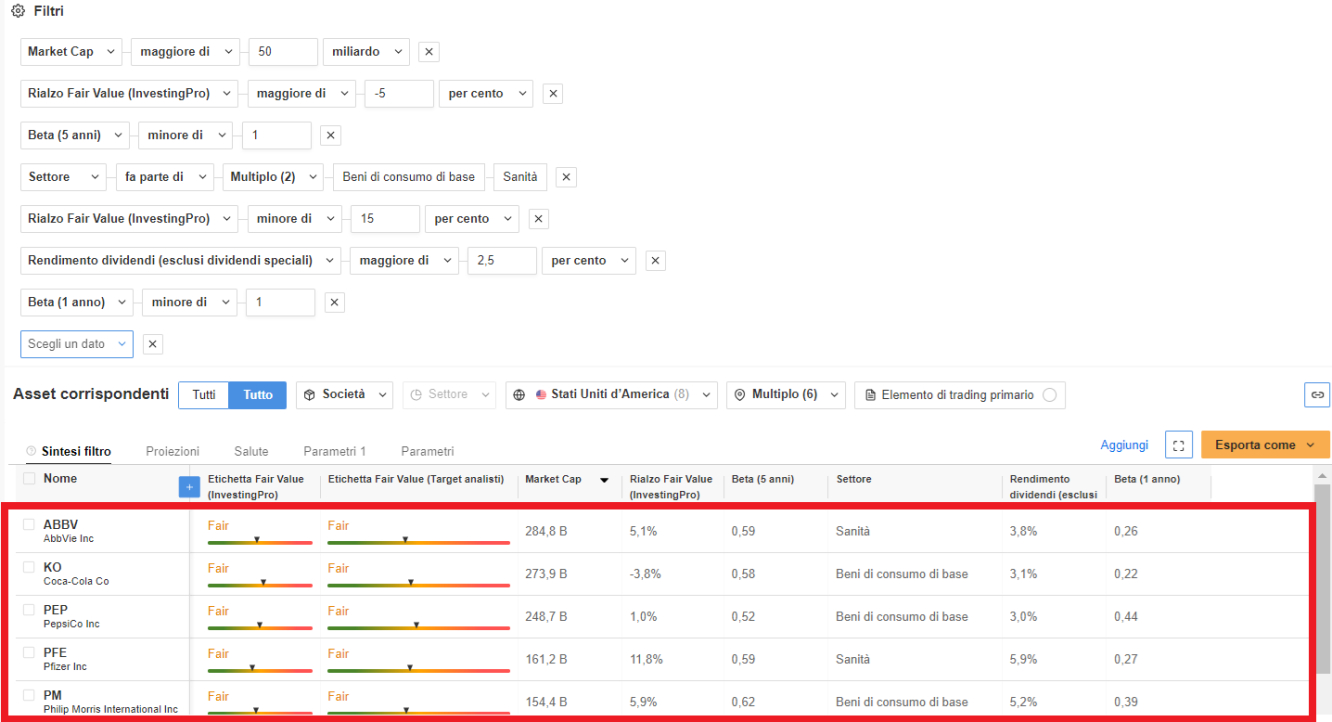

Utilizziamo dunque la sezioni filtri di InvestingPro, impostando i seguenti:

· Settore: scegliamo i settori dei consumi di base e sanitario, che sono difensivi. Evitiamo il settore delle utilities, poiché un periodo di inflazione persistente potrebbe portare a tassi di interesse più alti, danneggiando così questo settore che è fortemente indebitato.

· Market Cap: selezioniamo società con una capitalizzazione di mercato superiore a 50 miliardi. Le small cap tendono a soffrire più delle large cap in contesti di risk off.

· Rialzo fair value: cerchiamo società con un rialzo del fair value maggiore del -5% ma minore del 15%. Questo range ci permette di individuare le società che sono in linea con il loro fair value o leggermente sopravvalutate. Escludiamo le società eccessivamente sottovalutate, che potrebbero fornire informazioni fuorvianti.

· Beta a 5 anni e un anno: scegliamo società con un beta inferiore a 1, che indica una volatilità inferiore rispetto a un benchmark. Questo significa che queste società dovrebbero perdere meno in caso di risk off.

· Rendimento da dividendi: optiamo per azioni che offrono un rendimento da dividendo superiore al 2.5%. In caso di risk off, queste azioni tendono a resistere meglio alle vendite, grazie al rendimento “sicuro” che offrono.

L’applicazione dei filtri in InvestingPro ha prodotto un elenco di otto società. Le prime cinque, che sono ABBV (AbbVie), KO (Coca Cola (NYSE:KO)), PEP (PepsiCo), PFE (Pfizer (NYSE:PFE)) e PM (Philip Morris), sono illustrate nella figura successiva.

Queste società potrebbero rappresentare delle valide opzioni in caso di una nuova fase di risk off a breve-medio termine. In alternativa, potrei considerare l’acquisto di queste società attraverso un altro sistema che ho definito ‘breve termine’, il quale opera su un intervallo temporale più ristretto rispetto al precedente. Tuttavia, al momento, il sistema a breve termine segnala una fase di risk on ancora più intensa rispetto a quella a breve-medio termine.

La logica alla base di tutti i sistemi che ho ideato è che un sistema che opera su un intervallo temporale ristretto (come quello a breve termine) tende ad anticipare le fasi di risk on e risk off rispetto a un sistema che opera su un intervallo temporale più ampio (come quello a breve-medio termine). Questo significa che, se i dati sull’inflazione dovessero essere più alti del previsto, il sistema a breve termine dovrebbe segnalare una fase di risk off in anticipo e, per questo motivo, potrebbe essere utilizzato come fonte di segnali per queste società. Sarà davvero così? Ne discuteremo insieme.

++++ Ho riservato una promozione speciale per coloro che sottoscriveranno un abbonamento (con sconto) a InvestingPro (annuale cliccando qui o biennale qui): il backtest gratuito di tutte le 500 aziende dell’S&P500. Questo permetterà di scoprire il fair value di tutte le aziende e di capire quali, in passato, hanno avuto prestazioni migliori in contesti di propensione al rischio. Scrivete una mail a matteofarci95@yahoo.it per riceverle!

Nel prossimo video sul mio canale Youtube che caricherò molto presto, presenterò altre società che soddisfano i criteri delle “società difensive” senza essere sopravvalutate, di altri settori.

A presto!