- Il dato IPC di martedì non è stato quello che i tori del mercato volevano vedere.

- Gli investitori sono stati presi alla sprovvista, con l’indice S&P 500 che ha registrato la giornata peggiore da mesi, tra i rinnovati timori per le prospettive per i tassi di interesse.

- La Fed ora probabilmente terrà i tassi più alti più a lungo di quanto il mercato si aspetti, mentre svanisce la speranza di una svolta prudente.

- Cercate altre idee di trading? Iscrivetevi a InvestingPro per meno di 9 dollari al mese, solo per un periodo di tempo limitato, e non perdete mai un altro mercato rialzista perché non sapete quali azioni comprare!

L’attesissimo report IPC USA di gennaio pubblicato martedì non è stato quello che i tori volevano vedere.

I prezzi al consumo sono schizzati all’inizio dell’anno tra l’impennata dei costi delle case, degli alimentari e della sanità, ulteriori prove che la Federal Reserve difficilmente taglierà i tassi di interesse tanto presto.

Gli investitori ora vedono solo una probabilità del 5% di un taglio dei tassi da 25 punti base alla riunione della Fed di marzo, secondo lo strumento di controllo dei tassi della Fed, mentre le probabilità per maggio sono pari a circa il 30%, in calo da oltre il 90% di qualche settimana fa.

A giugno, i trader credono che ci sia una probabilità del 75% che i tassi scendano.

Dato IPC alto e appiccicoso

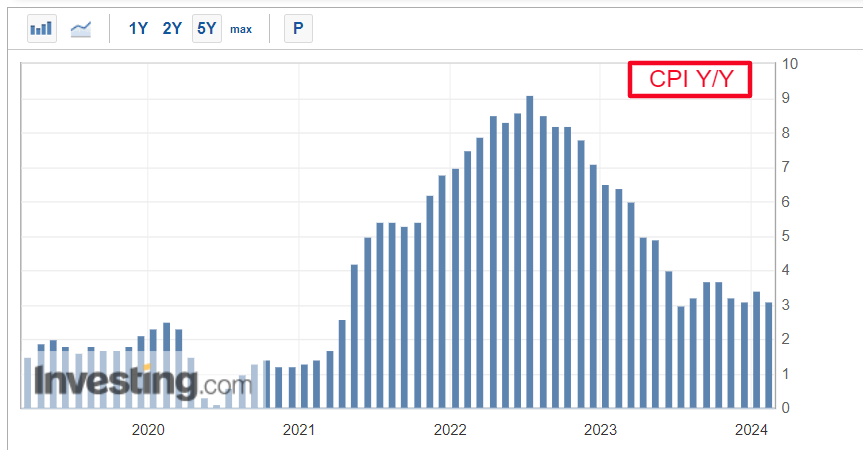

L’indice sui prezzi al consumo USA è salito dello 0,3% il mese scorso, dopo il rialzo dello 0,2% di dicembre. Nei 12 mesi fino a gennaio, il dato IPC annuale è salito del 3,1%.

Questo dopo il +3,4% di dicembre. Gli economisti sentiti da Investing.com si aspettavano un aumento mensile dello 0,2% e annuale del 2,9%.

Come mostra il grafico sotto, l’indice IPC USA è sceso nettamente dall’estate del 2022, quando aveva raggiunto il picco di 40 anni del 9,1%.

Fonte: Investing.com

Ciononostante, sebbene l’inflazione stia scendendo, i prezzi stanno ancora salendo molto più velocemente di quanto la Fed consideri in linea con il suo obiettivo del 2%.

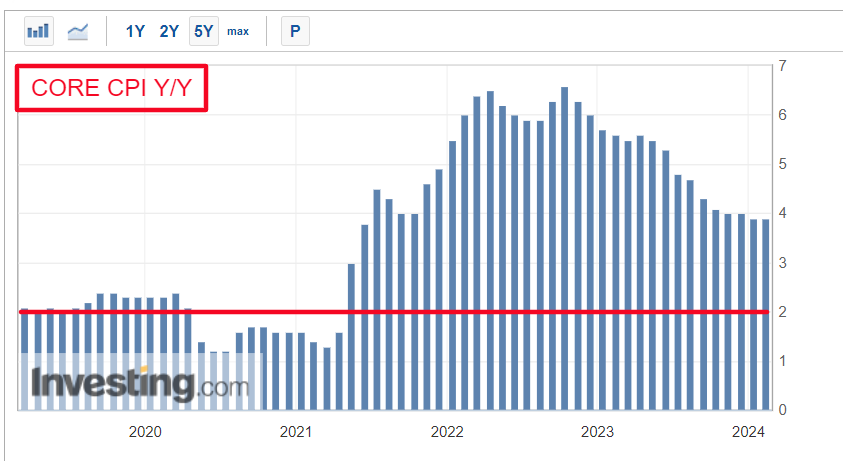

Escludendo le componenti volatili di alimenti ed energia, l’indice IPC core è salito dello 0,4% a gennaio dopo essere salito dello 0,3% il mese prima. Su base annua, l’indice IPC core è salito del 3,9%, in linea con l’aumento di dicembre.

Fonte: Investing.com

La previsione era rispettivamente dello 0,3% e del 3,7%.

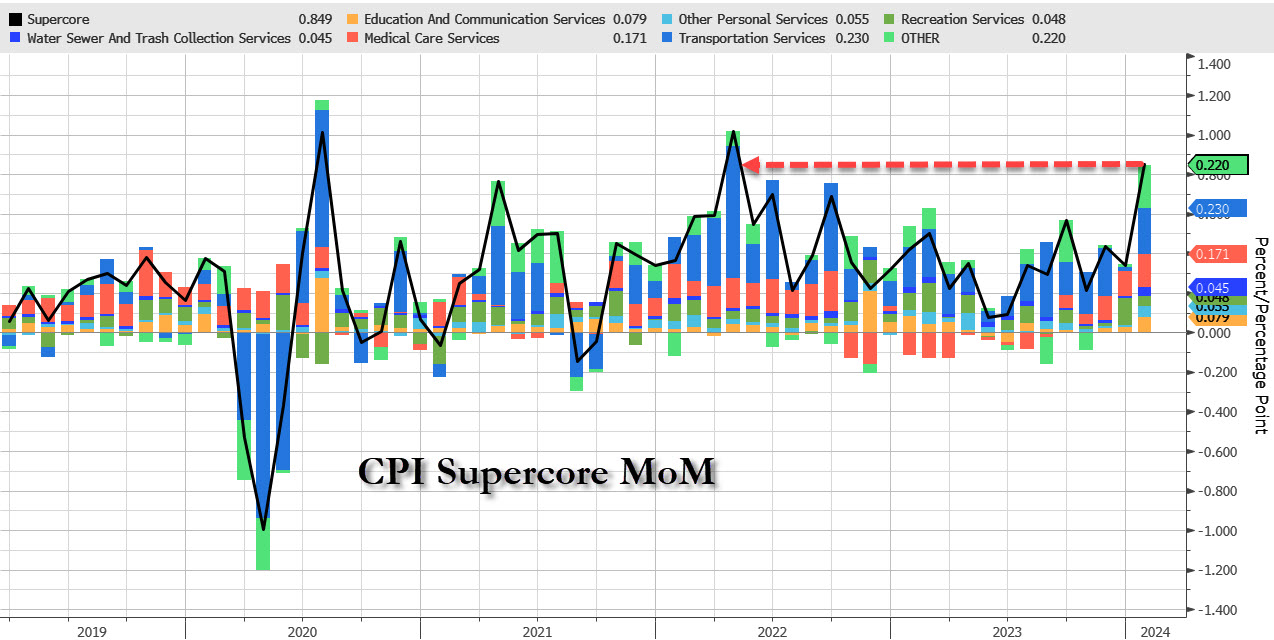

In un segnale allarmante, il cosiddetto dato “inflazione super-core”, che replica il costo dei servizi meno abitazioni ed energia, è salito dello 0,8% sul mese, il massimo dall’aprile 2022.

Fonte: ZeroHedge

Il dato “super-core” è seguito da vicino dai funzionari della Fed, convinti che fornisca una valutazione più accurata della direzione futura dell’inflazione.

Il punto chiave

Nel complesso questi numeri suggeriscono che la battaglia dell’inflazione della Fed è tutt’altro che finita e che i policymaker dovranno vedere ulteriori progressi nelle misure core prima di sentirsi pronti a tagliare i tassi di interesse.

Inoltre, ogni eventuale altra riaccelerazione dei prezzi al consumo potrebbe rischiare di riaccendere l’idea che il FOMC potrebbe persino alzare i tassi un’altra volta, dopo aver sospeso il ciclo di inasprimento l’anno scorso.

La Fed di recente ha tenuto il tasso nel range compreso tra il 5,25% e il 5,50%, livello a cui si trova dal luglio 2023.

Pertanto, la banca centrale probabilmente terrà i tassi più alti più a lungo di quanto il mercato attualmente si aspetti, perché l’inflazione resta elevata e l’economia continua a crescere ad un ritmo solido, tra un mercato del lavoro resiliente e le robuste spese dei consumatori.

Cosa fare ora

Gli investitori dovrebbero prepararsi ad altri scombussolamenti nelle prossime settimane, mentre si allargano le crepe nel rally di inizio anno a Wall Street e i mercati azionari affrontano il crescente rischio di un calo a breve termine.

Guardando al quarto trimestre e al recente rally dei titoli, molto è stato guidato dalla speranza e dalle speculazioni di un imminente taglio dei tassi della Fed, tuttavia non sembra più essere così, con la svolta della Fed che svanisce davanti ai nostri occhi.

Pertanto, ho ribilanciato il mio portafoglio di singoli titoli ed ETF per riflettere una posizione perlopiù bearish, in quanto credo che l’azione di prezzo negativa di martedì costituisca un punto di inflessione per un ribasso più sostenuto dell’azionario.

Al momento della scrittura, ho una posizione short su S&P 500, Nasdaq 100 e Russell 2000 tramite ProShares Short S&P500 (NYSE:SH), ProShares Short QQQ (NYSE:PSQ) e ProShares Short Russell2000 (NYSE:RWM).

Gli investitori dovrebbero prepararsi a uno scenario che potrebbe vedere l’S&P 500 tornare al livello di 4.500, un calo di quasi il 9% da dove si trova attualmente, a causa della nuova incertezza per i piani della Fed sui tassi.

Fonte: Investing.com

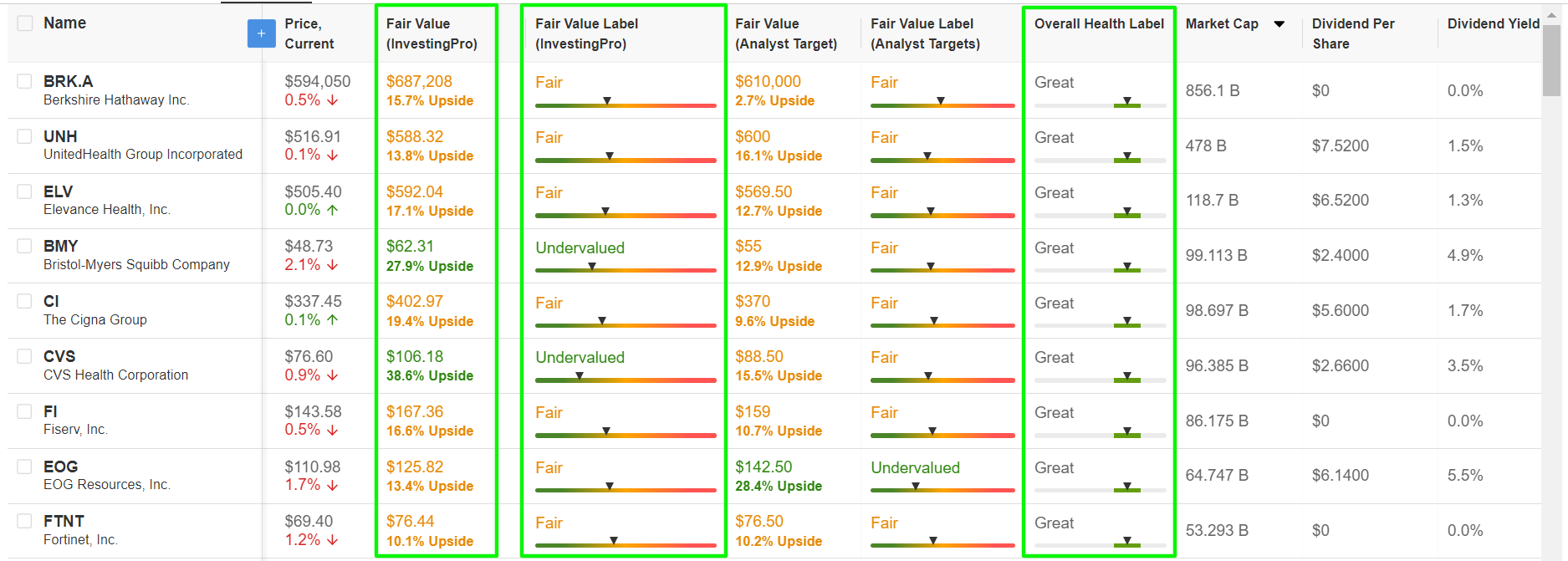

Prendendo in considerazione questi aspetti, ho usato lo stock screener di InvestingPro per identificare i principali titoli di qualità che sono sottovalutati e hanno fondamentali forti con ulteriore rialzo all’orizzonte, secondo i modelli di Pro.

Non sorprende che alcuni dei nomi dell’elenco siano Berkshire Hathaway di Warren Buffett (NYSE:BRKa), UnitedHealth Group (NYSE:UNH), Elevance Health (NYSE:ELV), Bristol-Myers Squibb (NYSE:BMY), Cigna (NYSE:CI), EOG Resources (NYSE:EOG), Fortinet (NASDAQ:FTNT), Capital One Financial (NYSE:COF), D.R. Horton (BVMF:D1HI34) e Delta Air Lines (NYSE:DAL).

Fonte: InvestingPro

Con lo stock screener di InvestingPro, gli investitori possono filtrare un vasto universo di titoli in base a criteri e parametri specifici, per identificare i titoli economici con un forte potenziale di rialzo.

InvestingPro permette agli investitori di prendere decisioni informate offrendo analisi approfondite di titoli sottovalutati, con il potenziale di significativo rialzo sul mercato.

I lettori di questo articolo avranno uno sconto extra del 10% sui piani annuali e biennali, con i coupon PROTIPS2024 (annuale) e PROTIPS20242 (biennale).

Abbonatevi qui e non perdetevi mai più un bull market!

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.