Il recente andamento dei mercati ha visto una ripresa della propensione al rischio dopo una breve correzione nella prima settimana dell’anno. L’indice principale statunitense è riuscito a recuperare completamente le perdite subite inizialmente, contribuendo a ridurre le condizioni di ipercomprato. In questo contesto, i mercati azionari statunitensi hanno registrato progressi, con i settori legati alla crescita e alla tecnologia che hanno sovraperformato, nonostante i rialzi dei rendimenti decennali. Tale andamento è supportato dalle prospettive commerciali positive nel settore dell’intelligenza artificiale.

Secondo l’ultimo sondaggio dell’American Association of Individual Investors (AAII), il sentiment rimane prevalentemente rialzista. La percentuale di investitori rialzisti è rimasta stabile rispetto alla settimana precedente, mentre c’è stata una leggera crescita tra gli investitori ribassisti, passando dal 23,5% al 24,2%. Gli investitori esprimono ottimismo per la robustezza dell’economia, la diminuzione delle pressioni inflazionistiche, la debolezza del dollaro statunitense e la forza del settore tecnologico.

Il dato sull’inflazione statunitense è stato uno dei più attesi della scorsa settimana e ha mostrato una leggera sorpresa al rialzo. L’inflazione core si è attestata al 3,9% su base annua, superando il consenso degli analisti che si aspettavano un 3,8% a/a. Questo aumento dell’inflazione è stato in parte attribuito al persistente aumento dei prezzi nei servizi. Contrariamente a questa dinamica, nell’area dell’euro si è verificato un calo più evidente dell’inflazione core. Tuttavia, è importante notare che ci sono preoccupazioni crescenti riguardo i decisi aumenti nei costi di trasporto marittimo, i quali potrebbero rappresentare un rischio moderato al rialzo per l’inflazione dei prezzi dei beni.

Le recenti interruzioni del Canale di Suez, causate dagli attacchi terroristici nel Mar Rosso, hanno costretto le principali compagnie di navigazione a modificare le rotte delle loro navi, generando un aumento dei costi di spedizione e dei tempi di trasporto. Se queste interruzioni dovessero persistere, potrebbero influenzare i prezzi al consumo, anche se ci si aspetta che l’impatto sia minore rispetto alle sfide nella catena di approvvigionamento riscontrate nel 2021. I prezzi del petrolio sono inizialmente aumentati dopo che gli Stati Uniti e il Regno Unito hanno condotto attacchi aerei contro gli Houthi nello Yemen, con il Brent scambiato per un breve periodo sopra gli 80 dollari al barile, sebbene poi sia ritornato a $78. Tra venerdì e sabato, gli Stati Uniti hanno condotto diversi attacchi aerei contro gli Houthi. I minimi crescenti dei prezzi del greggio si scontrano con le pressioni delle resistenze dell’area degli $80, in prossimità del passaggio della media mobile giornaliera a 200 periodi, ponendo un possibile aumento della volatilità attesa sulla rottura del pattern.

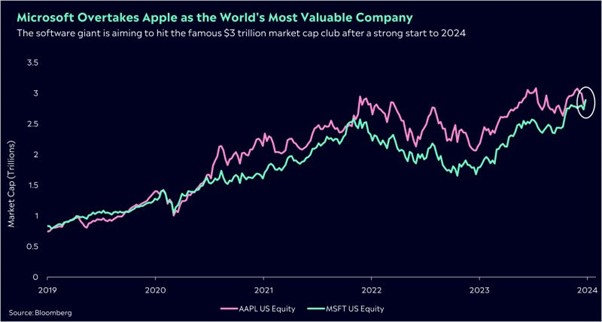

Nel settore azionario, Microsoft (NASDAQ:MSFT) ha riconquistato il trono da Apple (NASDAQ:AAPL) come la più grande azienda pubblica per capitalizzazione di mercato. Microsoft ha superato brevemente Apple nella sessione di giovedì, tuttavia la seduta di venerdì ha riportato la prima volta che Microsoft è al primo posto alla chiusura da novembre 2021.

La rivalità a lungo termine tra Apple e Microsoft, originariamente scaturita dalla competizione tra i sistemi operativi Windows e Macintosh, ha continuato a evolversi nel corso degli anni. Apple ha conquistato terreno grazie al notevole successo degli iPhone, evidenziato da una crescita straordinaria nel settore, passando da una rappresentazione del 2% del fatturato nel 2007 a un impressionante 49% nell’ultimo trimestre. Nel contempo, la quota di fatturato derivante dai Mac è scesa dal 42% nel 2007 al 9% nello stesso periodo. In una direzione differente, Microsoft ha ridefinito la sua strategia. La quota di fatturato del settore Personal Computing, che nel 2012 rappresentava il 41%, è scesa al 24% nell’ultimo trimestre di settembre, lasciando spazio al settore Intelligent Cloud, cresciuto dal 25% al 43%. Questi cambiamenti riflettono una mossa strategica di Microsoft verso nuovi settori di mercato. La dipendenza di Apple dai suoi prodotti principali, specialmente gli iPhone, ha reso più complesso il processo di diversificazione, nonostante gli sforzi nel settore redditizio dei servizi (tuttavia, questo settore ha subito preoccupazioni a causa della controversia legale con Fortnite). Al contrario, Microsoft ha compiuto significativi passi avanti nel campo dell’intelligenza artificiale, attraverso investimenti in OpenAI. Apple, al momento, sembra essere rimasta indietro in questo settore e ha suscitato dubbi riguardo al suo nuovo prodotto, Vision Pro. Questa differenza strategica potrebbe influenzare le dinamiche di mercato tra le due aziende nei prossimi anni, delineando un futuro competitivo interessante.

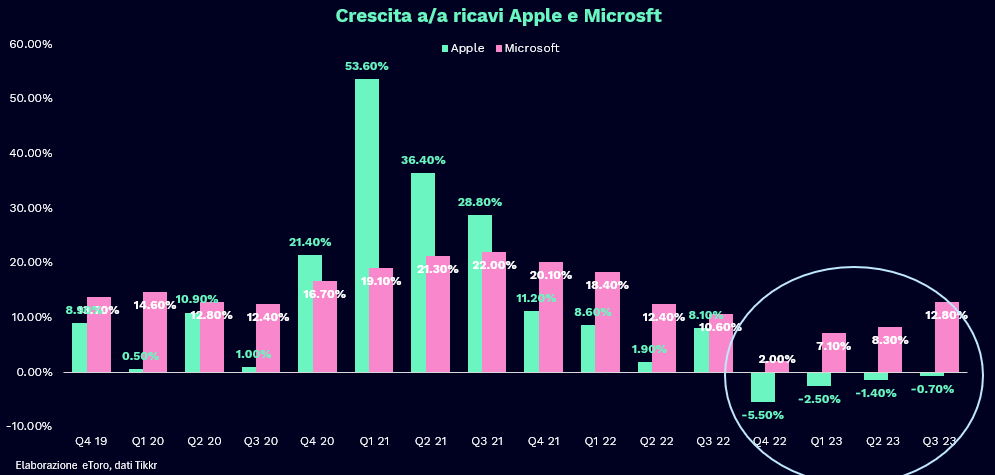

Anche dal punto di vista finanziario, il divario tra le due aziende resta evidente. Negli ultimi quattro trimestri, Apple è entrata in recessione, riportando una crescita negativa anno su anno dei suoi ricavi, mentre Microsoft ha continuato a mostrare una robusta crescita. I dati finanziari illustrano chiaramente questa divergenza.

Nel frattempo, a Taiwan, il partito DPP (Democratic Progressive Party), orientato all’indipendenza, ha sicurato la presidenza per la terza volta consecutiva, con il candidato Lai Ching-te che ha vinto con un margine del 6,7% su Hou Yu-ih del KMT (Kuomintang). Tuttavia, la vittoria di Lai è stata meno ampia rispetto a quella del suo predecessore, Tsai Ing-wen, e il DPP ha perso la maggioranza in parlamento. Di conseguenza, Lai guida con un mandato più debole rispetto a Tsai Ing-wen. Nel complesso, le elezioni indicano il protrarsi delle tensioni nello Stretto di Taiwan, ma non segnalano un’ulteriore escalation. La Cina sembra intenzionata a scoraggiare l’indipendenza di Taiwan con esercitazioni militari attorno all’isola, mentre Taiwan e gli Stati Uniti probabilmente manterranno relazioni più strette senza superare le linee rosse stabilite dalla Cina. Il presidente americano Joe Biden ha ribadito dopo le elezioni che gli Stati Uniti non sostengono l’indipendenza di Taiwan, indicando una continuità nella posizione statunitense rispetto a questa delicata questione geopolitica.

Per quanto riguarda i principali appuntamenti della settimana, negli Stati Uniti, l’indicatore chiave da tenere d’occhio è quello delle vendite al dettaglio di dicembre, con previsioni di una crescita dello 0,4%, in crescita rispetto il mese precedente. Nel frattempo, la produzione industriale dovrebbe rimanere invariata, dopo la crescita dello 0,2% registrata a novembre, mentre il rapporto sul sentimento dei consumatori del Michigan dovrebbe rivelare un leggero peggioramento del morale a gennaio. Gli investitori seguiranno anche i discorsi di diversi politici della Fed per valutare la potenziale tempistica dei tagli dei tassi d’interesse da parte della banca centrale statunitense quest’anno. La stagione degli utili entrerà nella seconda settimana con le attese relazioni delle principali società, tra cui Morgan Stanley (NYSE:MS), Goldman Sachs (NYSE:GS), US Bancorp (NYSE:USB) e Charles Schwab. Il mercato azionario statunitense rimarrà chiuso lunedì in osservanza della festività del Martin Luther King Day.

In Europa, gli operatori di mercato saranno particolarmente attenti alle pubblicazioni sull’inflazione. Inoltre, l’indice di fiducia economica ZEW della Germania e i dati sul PIL del 2023 saranno di notevole interesse. L’economia tedesca si è verosimilmente contratta dello 0,3% lo scorso anno a causa della diminuzione del potere d’acquisto dovuta all’elevata inflazione e alle condizioni di finanziamento più rigide. Nonostante ciò, il morale degli investitori tedeschi dovrebbe rimanere relativamente stabile, mantenendosi vicino ai massimi registrati negli ultimi 9 mesi.

In Asia, tutti gli occhi saranno puntati sul PIL del quarto trimestre della Cina, che mostrerà se il rallentamento economico ha impedito al governo di raggiungere l’obiettivo di crescita del 5% per il 2023. La Cina pubblicherà anche le vendite al dettaglio di dicembre, la produzione industriale, il tasso di disoccupazione e i dati sugli investimenti, fornendo aggiornamenti sull’entità dell’ulteriore sostegno economico da parte di Pechino. In Giappone, l’attenzione sarà rivolta ai dati sull’inflazione di dicembre, all’indice Tankan di gennaio e agli ordini di macchinari di novembre.

Infine, sarà di rilevanza la pubblicazione del rapporto mensile dell’OPEC sul mercato petrolifero, previsto per mercoledì, che affronterà le principali questioni legate al mercato del greggio e fornirà previsioni sull’andamento del settore petrolifero per il prossimo anno. Gli operatori sono pronti a valutare le aspettative sulla domanda di petrolio, considerando che il prezzo del greggio si è mantenuto vicino ai minimi di 12 mesi, intorno ai 70 dollari al barile, nelle ultime sei settimane.

Gabriel Debach

eToro Italian Market Analyst

Seguimi anche su:

LinkedIn

Twitter

Faceboo.k

Instagram

eToro

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

I principali appuntamenti della settimana: cosa aspettarsi dai dati economici

Pubblicato 15.01.2024, 09:38

I principali appuntamenti della settimana: cosa aspettarsi dai dati economici

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.