La diversificazione nei mercati globali ex-USA è stata una scelta frustrante per l’asset allocation per gran parte dell’ultimo decennio. La teoria di portafoglio standard raccomanda di detenere un mix internazionale di azioni.

Tuttavia, negli ultimi tempi questo consiglio si è rivelato un fallimento, in quanto le azioni statunitensi hanno nettamente superato le ampie misure dei titoli offshore. Ma il rally dei titoli esteri registrato finora nel 2023 suggerisce che la tendenza potrebbe finalmente cambiare a favore delle strategie di investimento globali.

Ci sono due tipologie di azioni europee in particolare che sono nettamente superiori alle azioni statunitensi. Naturalmente, uno o due mesi di sovraperformance potrebbero non essere sufficienti, e quindi non è ancora chiaro se le azioni americane siano destinate a passare in secondo piano rispetto a quelle estere nei prossimi anni.

Negli ultimi anni, le affermazioni secondo cui i titoli esteri sarebbero stati destinati a sovraperformare si sono susseguite più volte, per poi vedere i titoli statunitensi continuare a primeggiare. Tuttavia, a detta di alcuni, l’aumento delle ponderazioni non statunitensi è opportuno.

“L’era della ‘diversificazione’ è giunta al termine”, consiglia Andrew Okrongly, direttore dei portafogli di WisdomTree, un gestore di fondi.

“Con uno scenario macro in evoluzione e una rinnovata attenzione alla solidità dei bilanci, alla tenuta dei margini e alla capacità di restituire il capitale attraverso i dividendi, la diversificazione tra regioni e fattori potrebbe rivelarsi ancora una volta fondamentale per generare rendimenti migliori”.

Gli analisti di Pimco, un altro gestore di fondi, prevedono che il peggio sia passato per i titoli dei mercati emergenti.

“Nonostante una confluenza di shock senza precedenti, i mercati emergenti hanno dato prova di resilienza, con pochi segnali di una crisi su larga scala. Come asset class, gli EM sembrano essere posizionati per una performance più forte”.

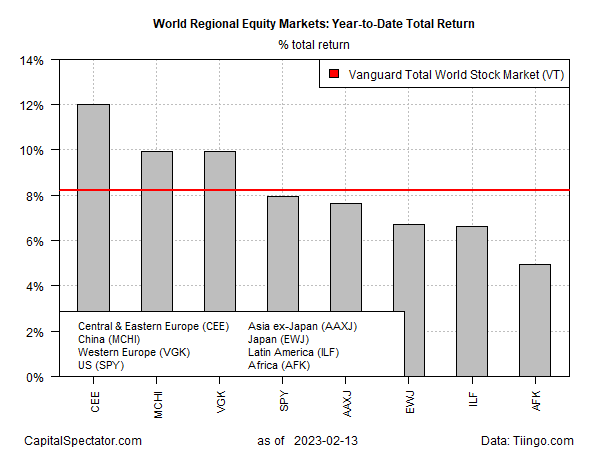

Finora, nel nuovo anno, l’Europa è in testa. Central and Eastern Europe Fund (CEE), un fondo chiuso, è in cima alla nostra lista di proxy dei mercati esteri con un guadagno del 12% da un anno all’altro.

La Cina (MCHI) e un portafoglio dell’Europa occidentale (VGK) sono sostanzialmente a pari merito al secondo posto, con un rialzo annuo del 10% circa.

In particolare, un proxy globale delle azioni, il Vanguard Total World Stock Index Fund (VT), è leggermente superiore alle azioni statunitensi (VTI) quest’anno.

Naturalmente ci sono ragioni per essere cauti, poiché il pianeta deve affrontare una serie di rischi che potrebbero creare venti contrari per le azioni estere rispetto a quelle statunitensi. La guerra in Ucraina, in particolare, rimane una minaccia per l’Europa.

Tuttavia, secondo alcuni analisti, i rendimenti eccessivi delle azioni statunitensi negli ultimi anni giustificano un ribilanciamento delle allocazioni di portafoglio. La percentuale di azioni americane rispetto alla capitalizzazione di mercato azionario globale è aumentata nell’ultimo decennio.

Raina Oberoi, responsabile globale della ricerca sulle soluzioni azionarie di MSCI, ha dichiarato,

“Quando un paese domina un portafoglio globale in misura tale, vale la pena fare ulteriori ricerche. Le proporzioni della capitalizzazione di mercato e le valutazioni da sole non segnalano bolle, ma possono essere segnali di allarme”.