Cosa possono dirci i tassi di pareggio sull’inflazione sui prezzi del petrolio, sui titoli energetici e sulla direzione del mercato? Beh, molto più di quanto si pensi.

Dal 2021, quando l’impatto del blocco dell’economia si è scontrato con 5 mila miliardi di dollari di domanda artificiale e stimolata, l’inflazione ha occupato tutti i titoli dei giornali, i mercati finanziari e la politica monetaria della Fed.

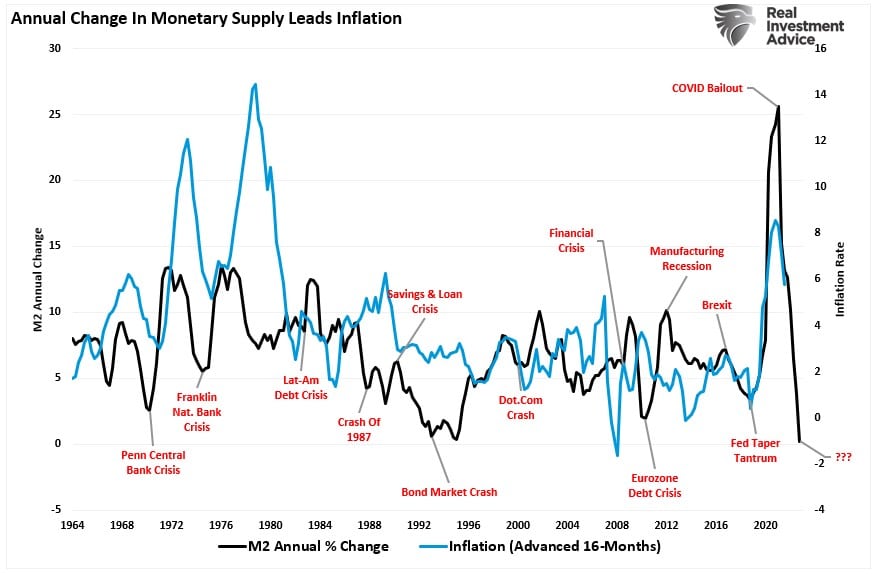

Con l’occupazione tornata ai livelli pre pandemia, l’impulso monetario si è invertito, lo squilibrio tra domanda e offerta si è normalizzato e l’inflazione è in calo. Le variazioni dell’offerta di moneta precedono le variazioni dell’inflazione di circa 16 mesi.

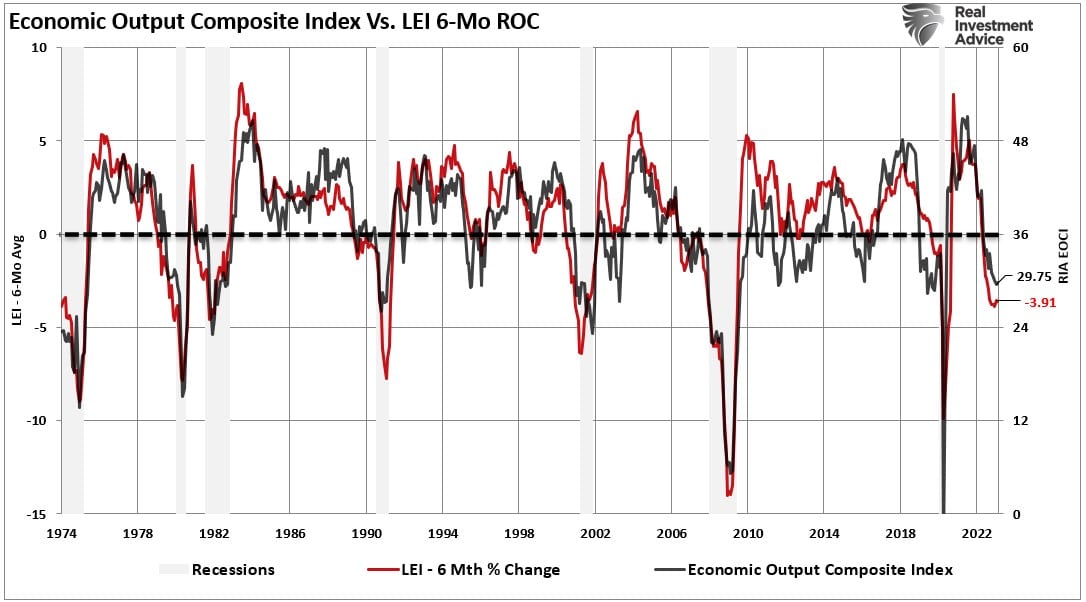

Questo calo economico e inflazionistico è testimoniato da numerosi indicatori. L’Indice Economico Prevalente (LEI) e il nostro Indice Economico Composito ne sono un buon esempio.

Tuttavia, in molti casi, i dati che compongono questi indicatori economici sono in ritardo e soggetti a variazioni sostanziali. Perciò, il mercato obbligazionario fornisce una visione più in tempo reale delle aspettative di inflazione e crescita economica.

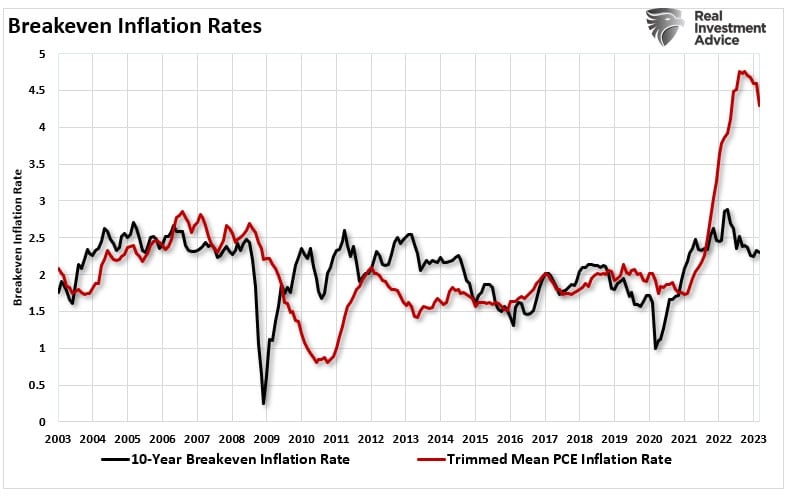

Per questo motivo, ci concentreremo sui “tassi di inflazione di pareggio”.

Questo tasso è la differenza tra il rendimento nominale e quello reale di investimenti a tasso fisso con scadenza e qualità creditizia simili. Il tasso di inflazione di pareggio a 10 anni ha raggiunto un picco ben prima dell’indicatore dell’inflazione preferita dalla Fed, il tasso di spesa per il consumo personale (PCE).

Si può notare il notevole divario tra l’inflazione e il tasso di pareggio a 10 anni. Il mercato obbligazionario scommette su un sostanziale calo dell’inflazione nei prossimi 12 mesi. Questo differenziale tra le aspettative del mercato e i dati economici in ritardo non è “rialzista” per l’economia.

L’economia e i profitti

Un vecchio detto dice che “la miglior cura per i prezzi alti sono i prezzi alti”.

I prezzi più alti ridurranno la domanda, portando a un calo dei prezzi. Naturalmente, i prezzi elevati, con l’aumento dei costi di finanziamento dovuto alle azioni della Fed, rallentano ulteriormente la domanda.

Se il mercato obbligazionario prevede un’inflazione più debole, ne seguirà una crescita economica più debole. Ciò è dovuto all’intrinseca “distruzione della domanda” dei consumi. Si può capire la correlazione in un’economia composta per quasi il 70% da spese per consumi personali.

Per questo motivo, se l’inflazione è in calo, significa che l’attività economica è più debole, non più forte.

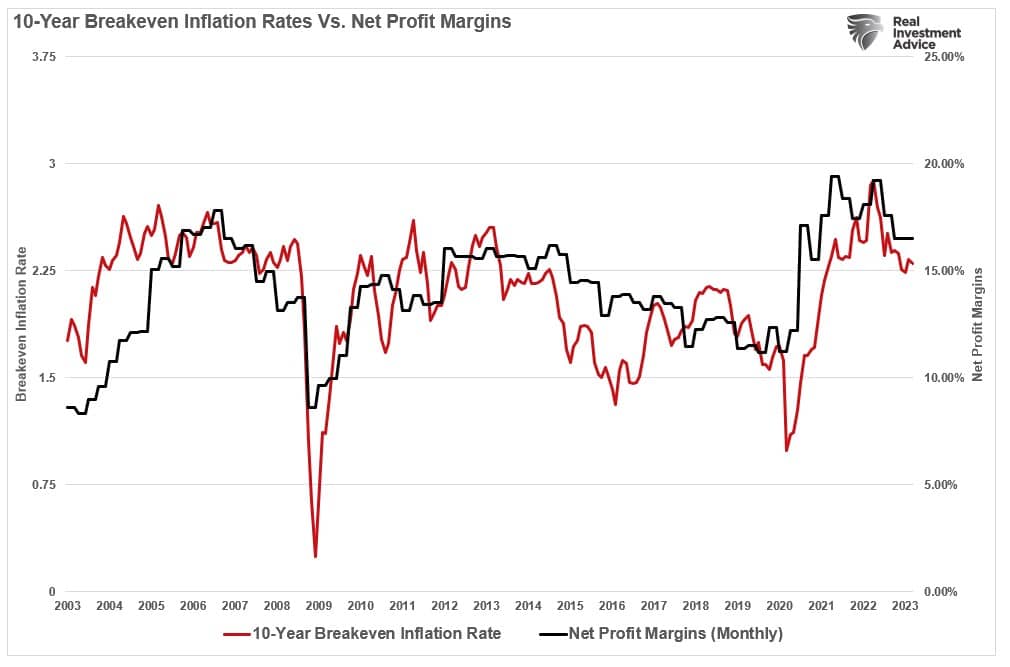

Naturalmente, quando la domanda economica e l’inflazione diminuiscono, diminuiscono anche i prezzi praticati dalle aziende ai consumatori. Non sorprende che vi sia un’elevata correlazione tra i tassi di inflazione di pareggio e i margini di profitto delle aziende.

Inoltre, dato che anche gli utili sono il risultato dell’attività economica, quando l’inflazione cala a causa del rallentamento della domanda economica, calano anche gli utili.

Dato che l’impennata degli utili e dei profitti aziendali è derivata da massicci interventi fiscali, gli investitori dovrebbero chiedersi quale sarà il prossimo motore di crescita.

Se il forte calo della massa M2 e la diminuzione dei tassi di pareggio ci dicono qualcosa, è probabile che senza ulteriori accomodamenti monetari la crescita degli utili e, in ultima analisi, della redditività, possa essere difficile.

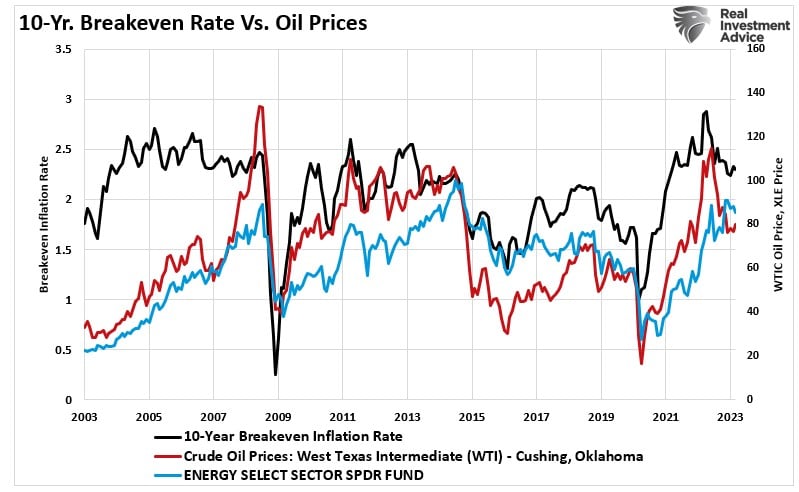

Prezzi del petrolio e titoli energetici

Un’altra area economicamente sensibile da esaminare sono i prezzi del petrolio. Come per l’economia, i prezzi del petrolio sono in ultima analisi una funzione della domanda e dell’offerta. Quando la domanda supera l’offerta, i prezzi aumentano e viceversa. Sebbene vi siano anomalie a breve termine che possono muovere i prezzi nel breve periodo, come ad esempio un taglio della produzione di petrolio, nel lungo periodo si tratta di economia di base.

Poiché la Fed continua ad aumentare i tassi di interesse per combattere gli elevati livelli di inflazione, il rischio di un ulteriore calo dei tassi di breakeven è elevato. Ciò è particolarmente vero se le azioni monetarie della Fed dovessero portare a una recessione economica.

Non sorprende che l’aumento e il calo dei prezzi del petrolio siano altamente correlati ai tassi di inflazione di pareggio. Anche in questo caso, ciò ha senso, data la sensibilità economica del petrolio all’economia. Anche le società energetiche, che dipendono dai prezzi del petrolio per le loro entrate, sono altamente correlate all’economia, ai prezzi del petrolio e ai tassi di inflazione di pareggio.

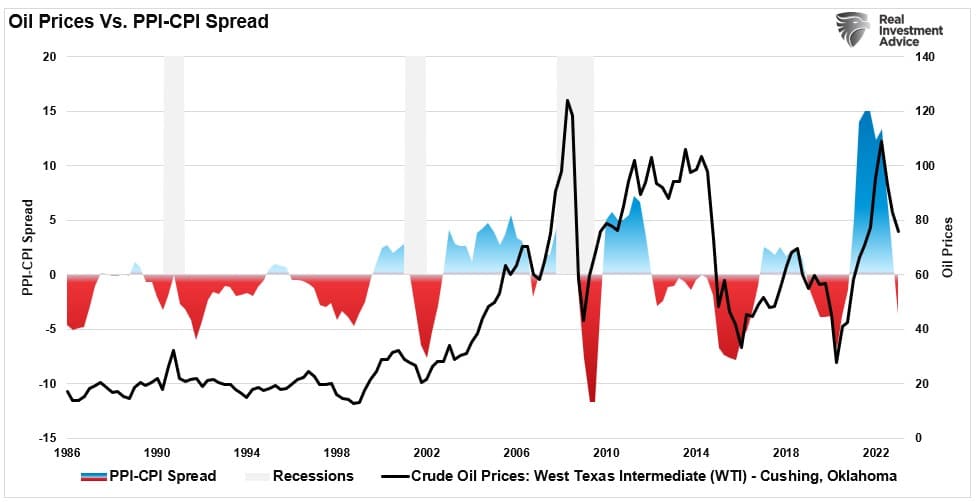

Un’altra conferma dell’impatto della disinflazione sull’attività economica e, in ultima analisi, sugli utili aziendali e sui prezzi delle materie prime è lo spread tra il tasso di inflazione dei consumatori e quello dei produttori.

Quando l’attività economica rallenta e l’inflazione diminuisce, diminuiscono anche i costi che i produttori possono trasferire ai consumatori attraverso l’aumento dei prezzi. Quando i produttori non possono trasferire i costi più elevati ai consumatori, l’azienda deve assorbirli, il che si riflette in una contrazione dei margini di profitto.

L’esatta correlazione esiste, non a caso, con i prezzi del petrolio. Quando la domanda rallenta, i costi dei fattori produttivi dei prezzi più alti dell’energia diminuiscono, mentre aumenta la “distruzione della domanda” nell’economia.

Nonostante la Fed intenda aumentare i tassi per garantire un calo dell’inflazione, le conseguenze economiche non sono ottimistiche.

Il mercato potrebbe non apprezzare i suoi desideri

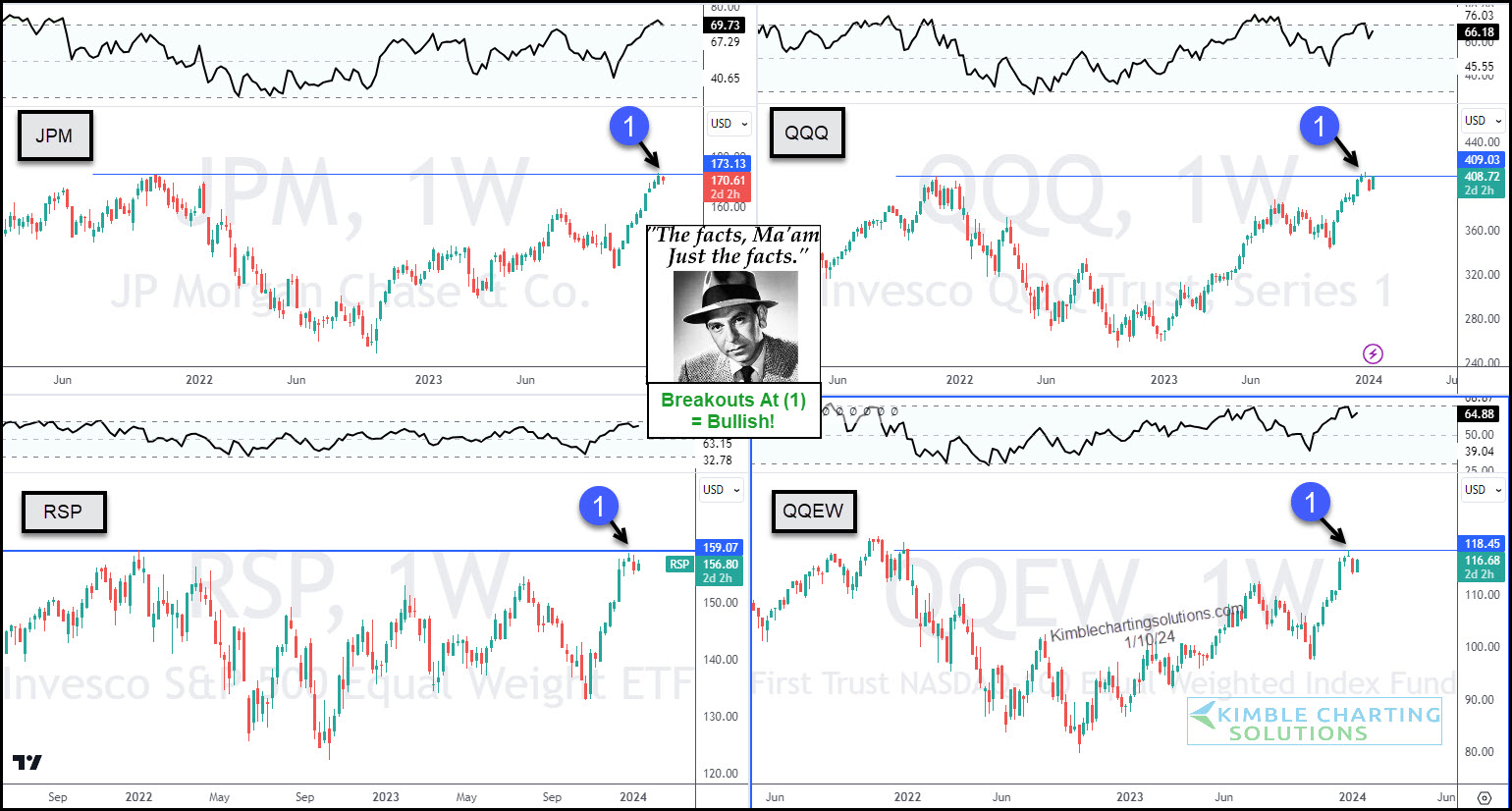

Dall’inizio dell’anno, il mercato è salito nella speranza che un “pivot della Fed” e un ritorno all’accomodamento monetario sarebbero stati positivi per i risultati degli investimenti. Tuttavia, i tassi di inflazione di pareggio e lo spread tra inflazione alla produzione e al consumo hanno conseguenze significative.

Il calo dell’inflazione non è funzione di un’economia in crescita, per cui la Fed ha ribadito l’invito a una “lieve recessione”.

“Le proiezioni al momento della riunione di marzo prevedevano una lieve recessione a partire dalla fine dell’anno, con una ripresa nei due anni successivi”. - Verbale del FOMC di marzo

È di importanza fondamentale capire che la Federal Reserve non ha mai pronunciato la parola “recessione” nei suoi discorsi. Anche prima della crisi finanziaria del 2008 e della crisi delle “dot.com” del 2000, la Fed discuteva regolarmente di un “atterraggio morbido” o di un’economia “Goldilocks”. Se la Federal Reserve dicesse: “Preparatevi, sta arrivando una recessione”, le sue parole provocherebbero azioni all’interno dell’economia che anticiperebbero, e potenzialmente peggiorerebbero, tale risultato.

Dunque, la Fed deve essere sempre cauta nel fare dichiarazioni ai mercati finanziari, poiché le sue parole causano azioni. La mia preoccupazione è che se le precedenti discussioni della Fed sugli “atterraggi morbidi” e sugli scenari “Goldilocks” si sono tradotte in recessioni piuttosto profonde, che cosa lascia presagire una “recessione lieve”?

Ma soprattutto, fino a quando non si materializzerà una recessione di qualche entità o un ulteriore stress bancario, non ci aspettiamo che la Fed inizi a tagliare i tassi. Tuttavia, quando la Fed inizierà a tagliare i tassi, sarà perché riconoscerà che è in corso una “recessione”. La curva dei rendimenti si innalzerà bruscamente, abbassando i rendimenti a causa della riduzione dell’inflazione e del rallentamento dell’attività economica.

Niente di tutto ciò è “rialzista” per gli utili aziendali, i profitti o i prezzi di mercato.

Probabilmente è proprio quello che ci dicono i “tassi di pareggio”.

Gli investitori, però, non stanno ascoltando.

Per ora.