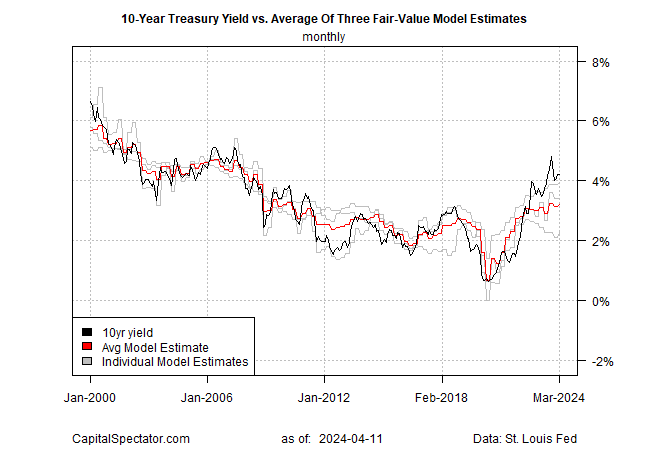

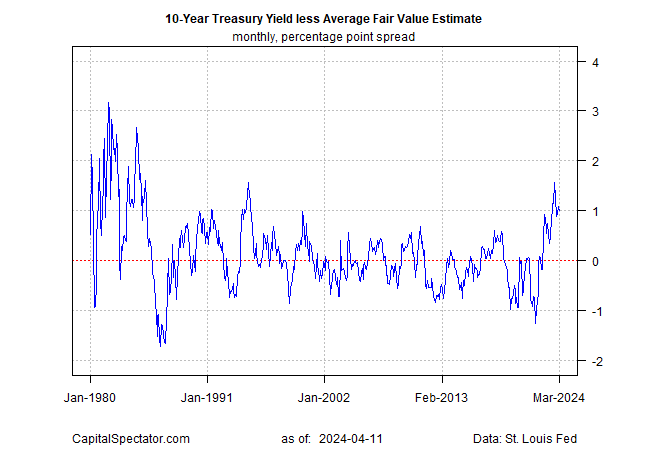

Il mercato continua a prezzare il rendimento dei buoni del Tesoro decennali USA ben al di sopra del “fair value” stimato, secondo la media di tre modelli di CapitalSpectator.com.

Il report sull’inflazione più alto del previsto suggerisce che il premium elevato persisterà, e forse persino aumenterà, nel breve termine, fino a quando non ci saranno chiare evidenze che la Federal Reserve stia raggiungendo il suo obiettivo del 2%.

Per il momento, tuttavia, la fiducia su questo fronte è stata minata. Di conseguenza, il rendimento decennale è schizzato mercoledì (10 aprile) con il mercato che ha messo in conto minori aspettative che la banca centrale tagli i tassi di interesse nell’immediato futuro.

“Tutti si aspettavano che i costi degli alloggi scendessero, ma non stanno collaborando. Abbiamo un’economia forte, con scorte e potere di prezzo tesi per le compagnie”, afferma David Russell, a capo delle strategie di mercato di TradeStation.

“Si sta rivelando un’arma a doppio taglio, rendendo l’inflazione più appiccicosa di quanto sperassimo. I tagli dei tassi potrebbero essere fuori questione”.

L’ex Segretario al Tesoro Larry Summers afferma:

“Bisogna prendere seriamente in considerazione la possibilità che la prossima mossa sui tassi sia al rialzo piuttosto che al ribasso”.

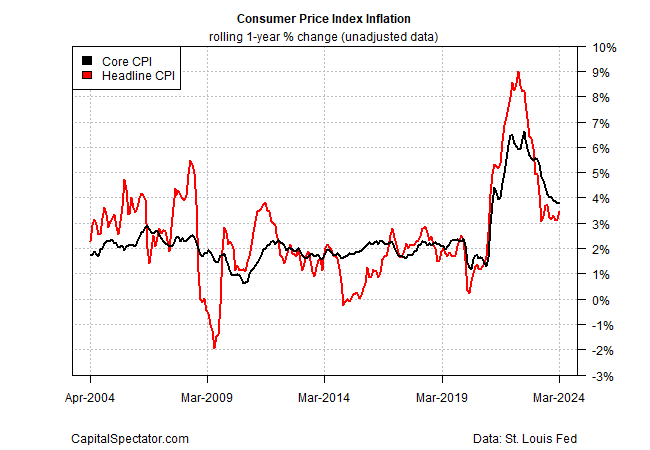

Ricordiamo, tuttavia, che sebbene l’inflazione al consumo generale sia risultata più alta a marzo su base annua, l’indice IPC core è rimasto di fatto invariato. Se l’inflazione core è una misura più affidabile del trend, come dicono molti economisti, è prematuro escludere la possibilità che la disinflazione sia morta.

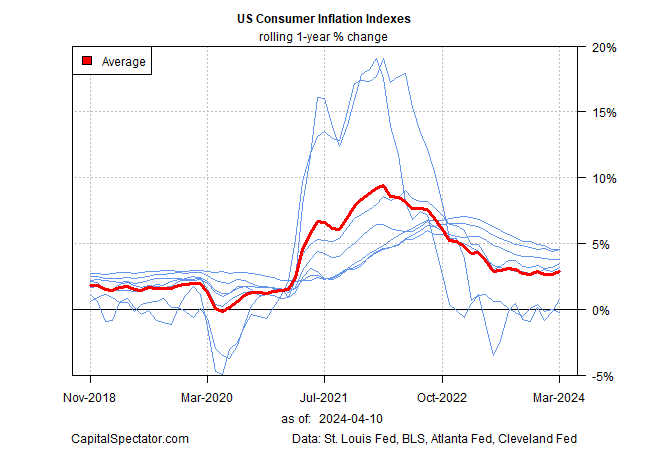

La cattiva notizia è che c’è spazio per il dibattito. Guardando i vari dati sull’inflazione, notiamo che potrebbe stare formandosi una base di rialzo per la pressione sui prezzi, in base al trend medio su base annua di sei misure dell’IPC.

Il grafico sotto, oltre ai dati standard sull’IPC core, include cinque metriche IPC alternative, pubblicate dalla Federal Reserve di Atlanta e di Cleveland: IPC core appiccicoso, IPC core appiccicoso senza alloggi, IPC mediano, IPC flessibile e IPC core flessibile.

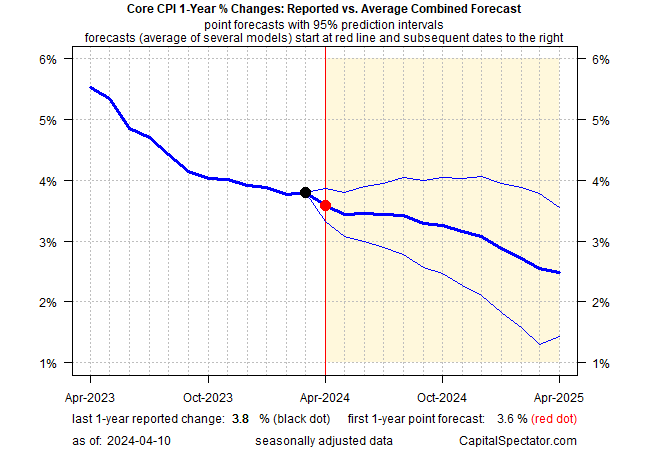

Un’obiezione è che il modello di insieme di CapitalSpectator.com per la lettura IPC core standard resta destinato a un allentamento in termini di paragoni su base annua. Sebbene questa proiezione sia accompagnata dai soliti avvertimenti, è incoraggiante che questo modello sia risultato generalmente accurato nella storia recente.

Se resterà tale non si sa, ma per il momento supporta l’idea di tenere la mente aperta sull’eventualità che la recente serie di inflazione appiccicosa sia un ostacolo temporaneo per la disinflazione, o un primo segnale che sta emergendo la re-inflazione.

Intanto, l’ultima stima rivista sul fair value del rendimento decennale a marzo continua a restare ben al di sotto del valore di mercato del tasso di riferimento, in base alla media di tre modelli.

La differenza tra il fair value medio e il tasso di mercato continua a rispecchiare un sostanziale premium. Il differenziale attuale è di circa 100 basi. È un valore elevato, sebbene sia sceso dal picco ciclico di fine 2023.

Ci si chiede se il premium di mercato potrebbe tornare a salire e magari raggiungere, o persino superare, il precedente picco fissato lo scorso anno. È improbabile, a meno che non vediamo maggiori evidenze che l’inflazione sta riaccelerando. Per ora, si tratta solo di una previsione confrontata con l’idea che l’inflazione resta appiccicosa ai livelli attuali.

Se e quando i dati appiccicosi cederanno, la stima del fair value cambierà di conseguenza, così come il tasso di mercato. In base ai dati attuali, tuttavia, l’idea che l’inflazione sta riaccelerando resta debole, seppure un po’ meno debole rispetto al mese scorso.