Se vogliamo che la gente abbia di nuovo un lavoro, se vogliamo fermare il cambiamento climatico e salvare la civiltà dalla rovina, avremo bisogno di una nuova, potente visione economica per il mondo e di un piano operativo pragmatico per metterla in atto (J. Rifkin).

In uscita oggi alle 15:45 il PMI USA composito di agosto (stima 52 punti, invariato rispetto a luglio).

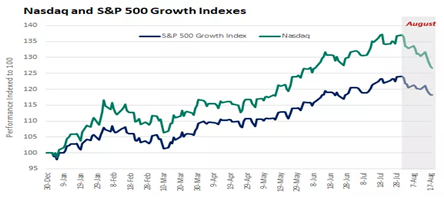

Dopo un mercato in crescita da marzo a luglio, l'umore degli investitori USA sembra recentemente essere mutato: nelle ultime due settimane i prezzi delle azioni sono scesi, continuando quello che è stato finora un agosto piuttosto debole. L’entusiasmo per un’economia resiliente, un’inflazione moderata e l’intelligenza artificiale non è certamente scomparso, ma è stato contrastato dalle preoccupazioni sulla crescita globale e da un rialzo dei tassi di interesse, complice anche il declassamento di Fitch.

Dopo una serie di dati economici sorprendenti al rialzo, riteniamo che le aspettative stiano però diventando più realistiche. L'economia USA rallenterà, ma non vediamo una grave recessione all’orizzonte e quindi non consideriamo la debolezza attuale del mercato come l'inizio di un calo prolungato o profondo dei prezzi delle azioni.

La crescita dei rendimenti di mercato riteniamo possa essere più un riflesso della crescita economica piuttosto che il segnale di un imminente ciclo di ulteriori rialzi dei tassi da parte della FED. I tassi di interesse a dieci anni si sono spostati più in alto di quanto previsto, ma non crediamo che questo sia l'inizio di un'altra fase di ulteriore aumento dei tassi che possa minare completamente il trend del mercato azionario e obbligazionario.

I giorni negativi non sono mai divertenti, ma tuttavia non siamo sorpresi più di tanto o eccessivamente preoccupati che i mercati stiano prendendo una pausa. Abbiamo comunque notato qualche cambiamento nell’umore degli investitori.

I titoli a piccola capitalizzazione, il cui andamento è misurato dell’indice Russell 2000, tradizionalmente più sensibili alla salute e alle tendenze economiche nazionali, hanno sovraperformato negli ultimi mesi grazie ai dati economici che hanno sorpreso al rialzo, riflettendo la resilienza dei consumatori e il miglioramento delle prospettive aziendali guadagnando il 14% da maggio a luglio in un contesto di crescenti speranze che una recessione possa essere evitata.

In agosto la metà di quella performance è stata erosa a seguito dei dati contrastanti delle ultime settimane che hanno mutato l’umore generale degli investitori più propensi ora a considerare un rallentamento della crescita economica e spaventati dai problemi immobiliari della Cina. Crediamo che la sottoperformance delle small cap sia da considerare più come una ricalibrazione verso aspettative economiche maggiormente realistiche piuttosto che come un segnale che l’economia abbia perso del tutto il proprio slancio.

E’ vero che l’economia ha sfidato la gravità per gran parte di quest’anno (una tendenza molto gradita dagli investitori), ma continuiamo a credere che ci possa essere una certa debolezza in vista. Manteniamo quindi la nostra convinzione che prenderà forma una "recessione progressiva", all'interno della quale diverse aree dell'economia subiranno un rallentamento in momenti diversi, manifestandosi in una decelerazione complessiva molto lieve del PIL.

Siamo convinti che questa debolezza degli investimenti ciclici rifletta un mercato che forse è diventato un po’ troppo ottimista riguardo all’economia che, dati alla mano, per il momento sembra (sembra) comunque aver superato senza troppi traumi ben 525 punti di rialzo dei tassi in 15 mesi.

L’economia USA continuerà ad essere supportata dalla spesa delle famiglie che, seppure prevista in calo per il 2H23, non sta comunque andando in letargo. Gli ultimi dati sulle vendite al dettaglio hanno mostrato come la spesa sia rimasta forte a luglio, evidenziando però un cambiamento nelle abitudini: la spesa per articoli di valore più elevato come arredi per la casa (mobili, elettrodomestici), elettronica e veicoli è diminuita, mentre aree come servizi, tempo libero (articoli sportivi) e intrattenimento (ristoranti e bar) hanno registrato forti aumenti.

Siamo convinti che il cambiamento delle aspettative economiche sarà un fattore chiave per i movimenti del mercato nel 2H23. Dopo una serie di sorprese al rialzo, riteniamo che le aspettative stiano diventando più realistiche. Se evitiamo una recessione grave (cosa che pensiamo possa essere possibile grazie alle solide condizioni occupazionali e alle finanze dei consumatori), non vediamo il motivo per cui i mercati dovrebbero restituire tutti i guadagni realizzati da ottobre 2022.

Non consideriamo infondato il rally dei mercati estivi, ma siamo del parere che non proseguirà ininterrotto, in quanto riteniamo che abbia mostrato un elemento di compiacenza. Inoltre, la leadership di mercato è stata piuttosto limitata, determinata in gran parte dai guadagni tecnologici delle mega caps. Pertanto, consideriamo il pullback di agosto più come una funzione volta a cancellare parte dello splendore dai punti più brillanti, piuttosto che come un crollo più preoccupante dei fondamentali.

A questo riguardo, la stagione degli utili del 2Q23 è praticamente conclusa mostrando alcune tendenze incoraggianti. Gli utili complessivi sembrano aver toccato il fondo, aiutati dalla solida crescita dei ricavi e dai segnali che i margini di profitto sono destinati a salire man mano che le pressioni sui costi si allentano. Gli utili nei settori in crescita, compresa la tecnologia, sono cresciuti in modo maggiore rispetto a quelli medi del mercato in generale, ma i prezzi dei loro titoli hanno viceversa sottoperformato l’andamento medio del mercato.

Fonte: FactSet, S&P 500, Nasdaq

Difficile dire se questo sia dovuto più all’impatto negativo del recente aumento dei rendimenti sui segmenti di mercato con valutazioni più elevate, oppure ad un segnale più ampio di deterioramento dei fondamentali del mercato.