"Le misure rialziste stanno diventando davvero rialziste".

Si tratta di un'affermazione interessante, visto che nel 2022 il sentimento era "ribassista". Come ho scritto allora su notato:

"Il sentimento degli investitori è diventato così ribassista da essere rialzista.

Una delle cose più difficili da fare è andare "contro" i pregiudizi prevalenti in materia di investimenti. Questo è noto come "contrarian investing". Uno dei più famosi investitori contrarian è Howard Marks, che una volta ha dichiarato:

"Resistere - e quindi raggiungere il successo come contrarian - non è facile. Ci sono cose che si combinano per renderlo difficile, tra cui la naturale tendenza del gregge e il dolore imposto dal non essere al passo, in particolare quando il momentum invariabilmente fa sembrare corrette le azioni procicliche per un po' di tempo.

Data la natura incerta del futuro, e quindi la difficoltà di essere sicuri che la propria posizione sia quella giusta, soprattutto quando i prezzi si muovono contro di noi, è difficile essere un contrarian solitario".

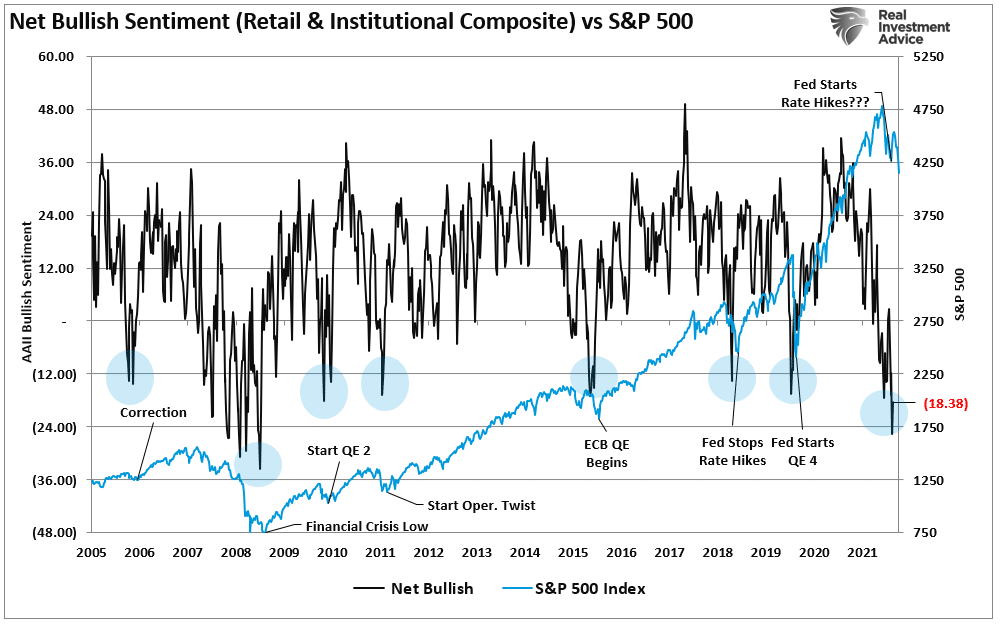

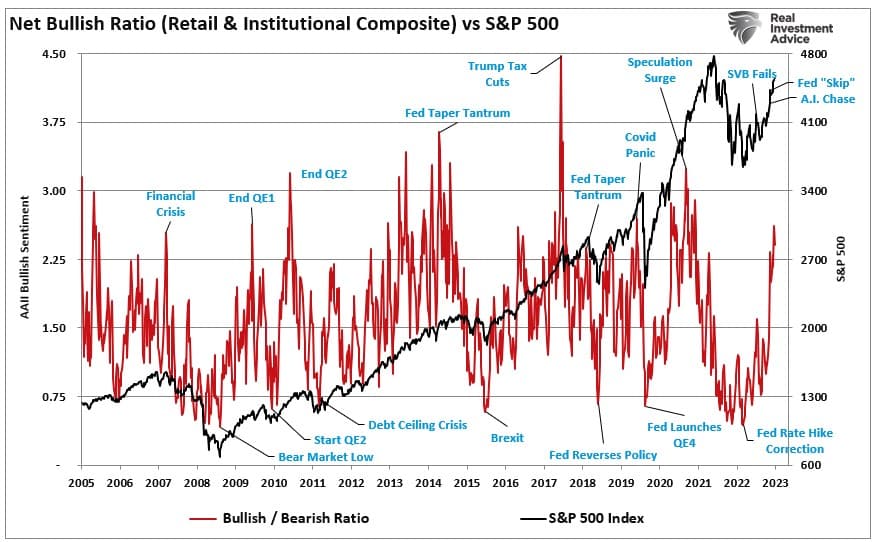

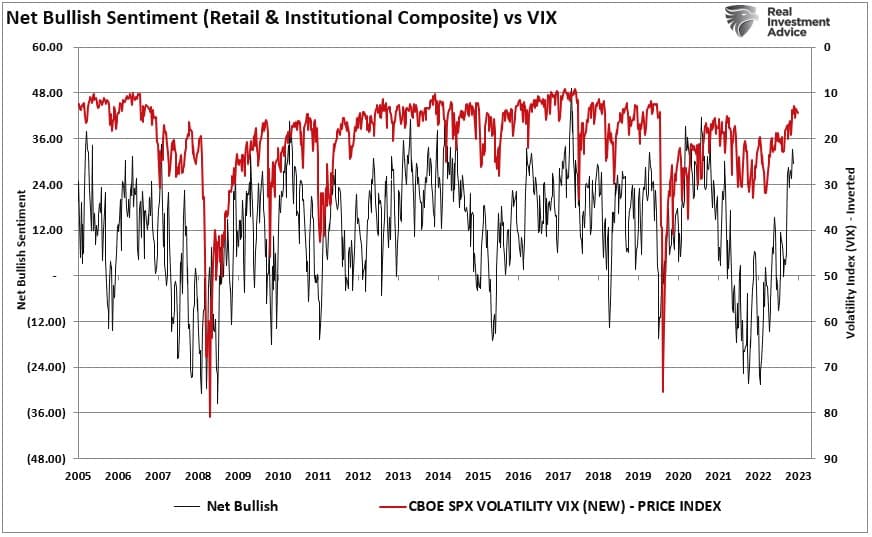

Ecco l'indice composito del sentiment degli investitori retail e professionali riportato in quell'articolo per visualizzare quanto fosse negativo il sentiment in quel momento. Noterete che il sentiment si spingeva a livelli di ribasso mai visti dalla "crisi finanziaria" del 2008 .

Quando i livelli di negatività raggiungono livelli molto bassi, ciò equivale storicamente a bottom di mercato di breve e medio termine. Questo perché gli eccessi si formano quando tutti sono dalla stessa parte. All'epoca, tutti erano così ribassisti da risultare rialzisti. Come abbiamo affermato allora, "il trade riflessivo sarà rapido quando si verificherà il cambiamento del sentiment".

Quando i livelli di negatività raggiungono livelli molto bassi, ciò equivale storicamente a bottom di mercato di breve e medio termine. Questo perché gli eccessi si formano quando tutti sono dalla stessa parte. All'epoca, tutti erano così ribassisti da risultare rialzisti. Come abbiamo affermato allora, "il trade riflessivo sarà rapido quando si verificherà il cambiamento del sentiment".

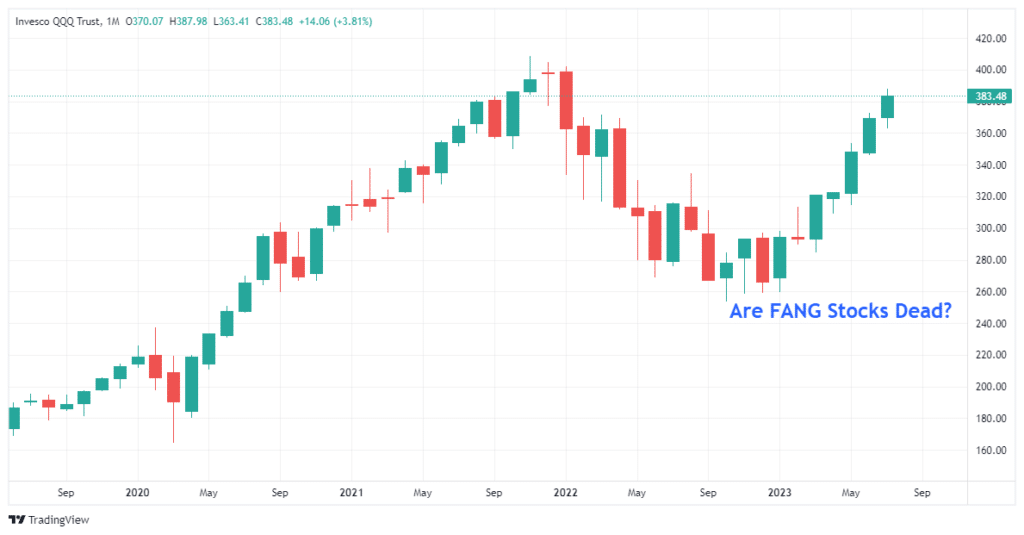

Guardando indietro, è abbastanza evidente che questo è stato il caso, in particolare con QQQ creduto che è morto.

Le misure rialziste stanno diventando ribassiste

Naturalmente, il senno di poi ha sempre 20/20 anni. L'anno scorso c'erano molti motivi per essere ribassisti. La situazione era apparentemente così negativa, con tutti che si aspettavano una recessione, che non si poteva fare altro che salire. Da ottobre, gli operatori di mercato hanno scommesso sulla possibilità di evitare la recessione. Questo ha portato a una brusca inversione del sentimento ribassista, con l'inizio della "paura di perdere l'occasione" ( FOMO).

Dalla fine di gennaio, nonostante il rialzo dei tassi da parte della Fed, la crisi di solvibilità delle banche e l'indebolimento dei dati economici, il mercato ha continuato a "scalare il muro della preoccupazione". In realtà, non solo ha scalato un muro di preoccupazione.

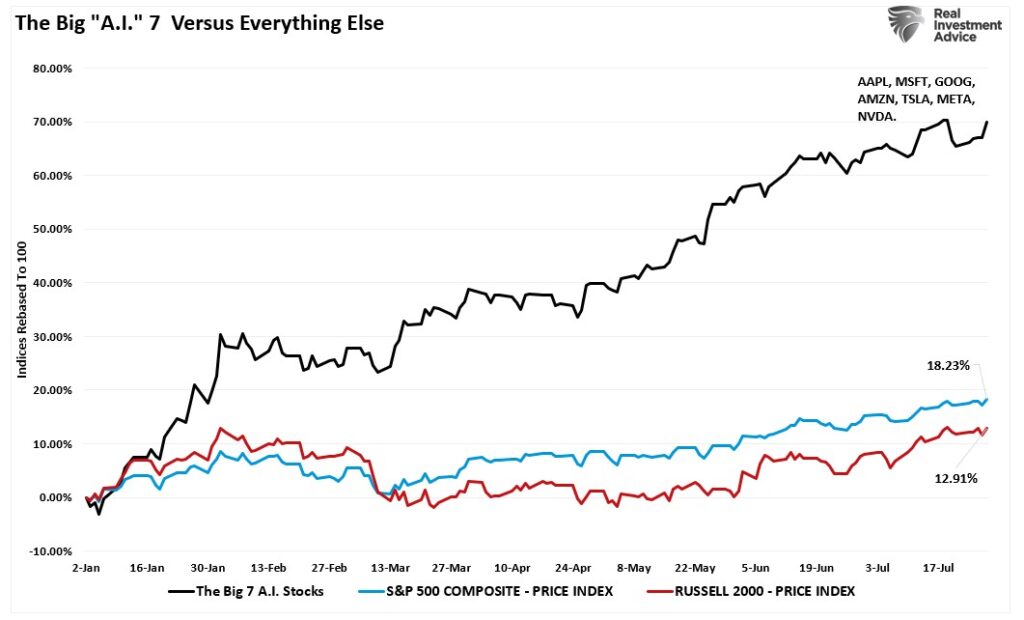

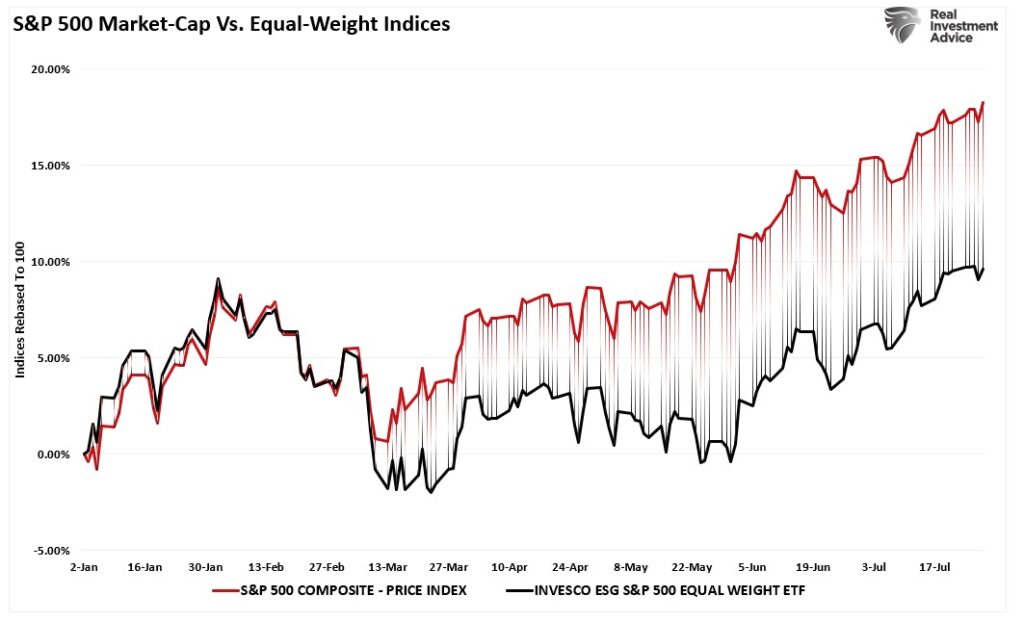

Come discusso in questo articolo, se non fosse stato per i 7 titoli a maggiore capitalizzazione di mercato ponderati in S&P 500, i rendimenti del mercato quest'anno sarebbero stati sostanzialmente inferiori.

Come discusso in questo articolo, se non fosse stato per i 7 titoli a maggiore capitalizzazione di mercato ponderati in S&P 500, i rendimenti del mercato quest'anno sarebbero stati sostanzialmente inferiori.

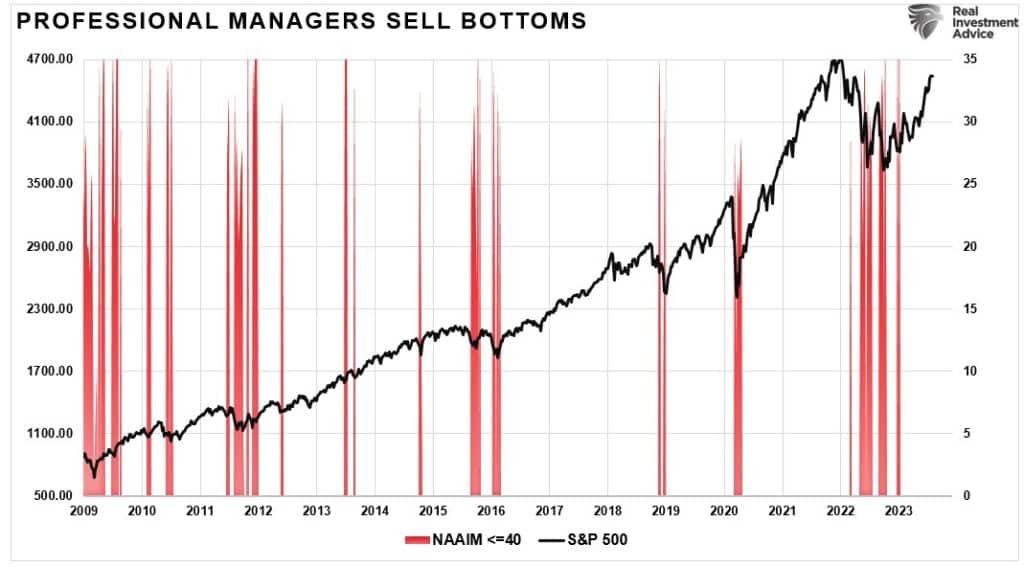

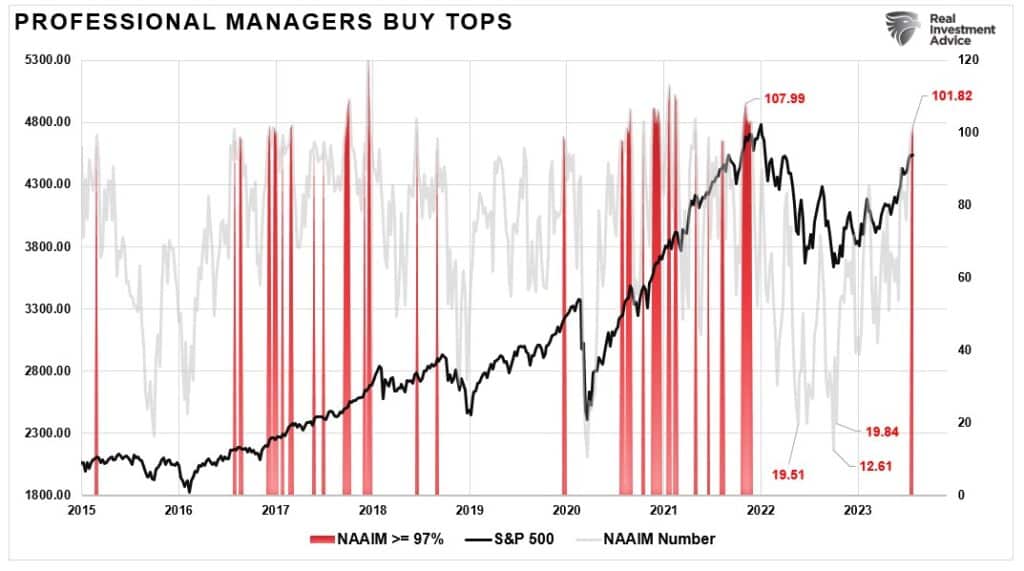

Tuttavia, l'impennata dei mercati ha invertito questo sentimento ribassista estremamente negativo. Una misura che prendiamo in considerazione è il sondaggio NAAIM sul sentiment degli investitori professionali. Questo indice misura ogni settimana il livello di esposizione azionaria dei gestori istituzionali. L'anno scorso le esposizioni azionarie sono state ridotte in prossimità dei minimi di mercato, in quanto i gestori hanno venduto.

Tuttavia, l'impennata dei mercati ha invertito questo sentimento ribassista estremamente negativo. Una misura che prendiamo in considerazione è il sondaggio NAAIM sul sentiment degli investitori professionali. Questo indice misura ogni settimana il livello di esposizione azionaria dei gestori istituzionali. L'anno scorso le esposizioni azionarie sono state ridotte in prossimità dei minimi di mercato, in quanto i gestori hanno venduto.

Oggi i livelli di esposizione sono in rapido aumento. Da un punto di vista contrarian, gli investitori professionali hanno una lunga storia di vendita dei minimi e di acquisto dei massimi.

Oggi i livelli di esposizione sono in rapido aumento. Da un punto di vista contrarian, gli investitori professionali hanno una lunga storia di vendita dei minimi e di acquisto dei massimi.

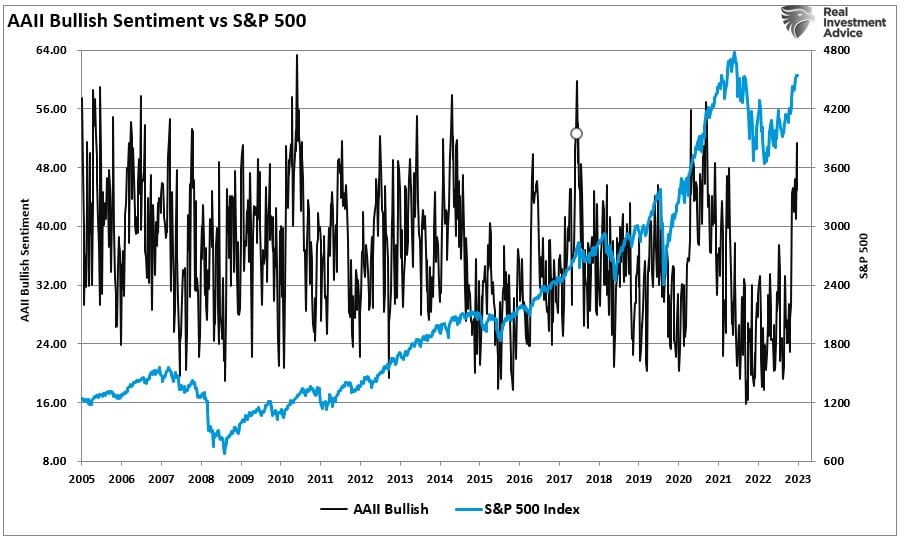

Tuttavia, non sono solo i gestori professionali a riversarsi sul mercato azionario, ma anche gli investitori retail. Nel 2022, anche il sentiment degli investitori retail ha raggiunto livelli estremamente ribassisti. Quando gli investitori retail hanno capitolato e riacquistato azioni, il mercato è salito, aumentando rapidamente il loro sentimento rialzista.

Tuttavia, non sono solo i gestori professionali a riversarsi sul mercato azionario, ma anche gli investitori retail. Nel 2022, anche il sentiment degli investitori retail ha raggiunto livelli estremamente ribassisti. Quando gli investitori retail hanno capitolato e riacquistato azioni, il mercato è salito, aumentando rapidamente il loro sentimento rialzista.

Purtroppo, queste letture rialziste più esuberanti sono l'antitesi delle letture ribassiste. Mentre le letture estremamente ribassiste tendono a denotare i bottom di breve termine del mercato, le letture estremamente rialziste suggeriscono storicamente i picchi di breve termine.

Purtroppo, queste letture rialziste più esuberanti sono l'antitesi delle letture ribassiste. Mentre le letture estremamente ribassiste tendono a denotare i bottom di breve termine del mercato, le letture estremamente rialziste suggeriscono storicamente i picchi di breve termine.

È probabile una correzione

Il passaggio da un sentimento ribassista a uno rialzista è stato costante dall'inizio di marzo. La capitolazione degli investitori ribassisti continua a spingere i mercati al rialzo. Il "Net Bullish Ratio" degli investitori retail e professionali ne è la prova.

L'aumento dell'ottimismo ha portato, senza sorpresa, a un crollo della volatilità del mercato, che sta raggiungendo livelli più estremi.

L'aumento dell'ottimismo ha portato, senza sorpresa, a un crollo della volatilità del mercato, che sta raggiungendo livelli più estremi.

L'inversione di tendenza è stata determinata dal "dolore" avvertito dagli investitori in posizione defilata. Sebbene la svolta rialzista non sia ancora arrivata a livelli estremi, spesso è il segno della fine di un rally piuttosto che dell'inizio di uno.

L'inversione di tendenza è stata determinata dal "dolore" avvertito dagli investitori in posizione defilata. Sebbene la svolta rialzista non sia ancora arrivata a livelli estremi, spesso è il segno della fine di un rally piuttosto che dell'inizio di uno.

In qualità di investitore contrarian, gli eccessi vengono costruiti da tutti coloro che si trovano dalla stessa parte del trade. In precedenza, tutti erano così ribassisti che il rialzo era inevitabile. Oggi è il contrario.

A prescindere dalle opinioni personali, il mercato toro iniziato a ottobre rimane intatto. Tuttavia, dati i livelli più estremi di ottimismo nel breve termine, molti elementi suggeriscono che è probabile una correzione a breve termine. Le condizioni di ipercomprato tecnico del mercato lo confermano.

Tuttavia, ciò non significa vendere tutto e passare alla liquidità.

Quello che suggerisco è che, in presenza di "segnali di vendita", i singoli individui dovrebbero effettuare una gestione essenziale del rischio di portafoglio, come ad esempio:

- Ridurre le posizioni vincenti alle ponderazioni originali del portafoglio: Regola di investimento: Lasciare correre i vincitori

- Vendere le posizioni che non funzionano (le posizioni che non funzionano in un mercato in rialzo non funzioneranno in un mercato in ribasso) : Tagliare i perdenti

- Trattenere la liquidità ricavata da queste attività fino alla prossima opportunità di acquisto. Regola di investimento: Comprare basso

La "gestione del rischio" comporta un rischio minimo . Nel lungo termine, i risultati ottenuti evitando periodi di gravi perdite di capitale supereranno i mancati guadagni a breve termine. Sebbene sia vero che non è possibile "cronometrare i mercati", è possibile "gestire il rischio" per migliorare i risultati a lungo termine.