Comprendere la traiettoria degli utili societari è fondamentale per gli investitori, in quanto tali utili influenzano in modo significativo le valutazioni dei titoli e la performance del mercato. Indicatori economici come Prodotto interno lordo (PIL), l'indice manifatturiero dell'Institute for Supply Management (ISM) e l'indice di attività nazionale della Fed di Chicago (CFNAI) forniscono preziose indicazioni sul contesto economico che influenza la redditività delle aziende. Questi indicatori possono anche aiutare gli investitori a valutare se le stime degli utili di Wall Street sono realistiche.

Durante i mercati toro, l'esuberanza del mercato può distaccarsi dai fondamentali economici sottostanti. In questi periodi, non è raro che gli analisti di Wall Street aumentino continuamente le stime previsionali nella speranza che l'economia si adegui alla realtà. Tuttavia, esiste una relazione simbiotica tra gli indicatori economici e la traiettoria degli utili che analizzeremo.

Partiamo dall'economia in sé.

Prodotto interno lordo (PIL)

Il PIL misura il valore totale dei beni e dei servizi prodotti in un Paese. È un indicatore affidabile della salute economica complessiva. Un PIL in crescita indica un aumento dell'attività economica, che in genere determina un incremento degli utili aziendali grazie all'aumento della spesa dei consumatori e degli investimenti delle imprese. Al contrario, una contrazione del PIL indica un rallentamento dell'economia, che spesso riduce gli utili aziendali.

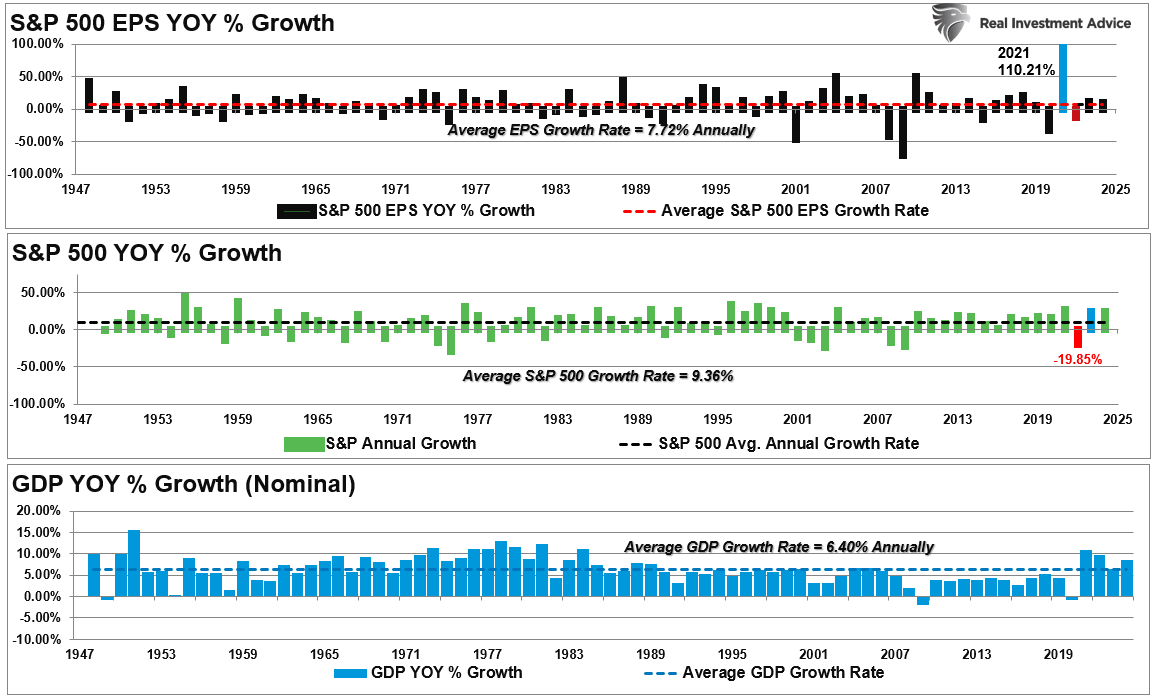

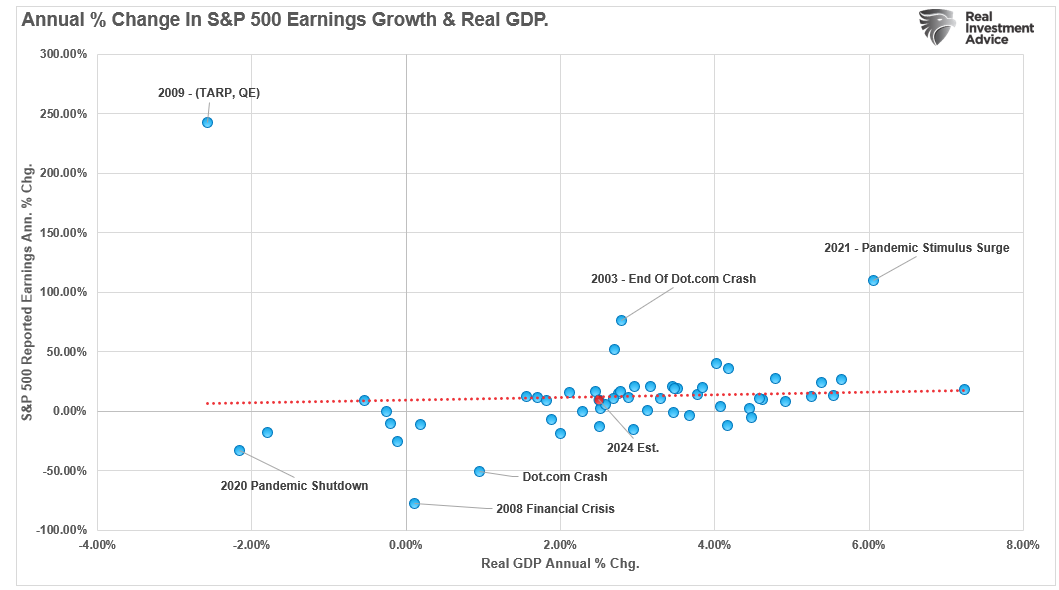

I dati confermano questo concetto. Storicamente, la crescita del PIL è strettamente correlata alla crescita degli utili aziendali. I dati del sito Riserva Federale mostrano che, dal 1948, un aumento dell'1% della crescita del PIL reale si è tradotto in un aumento medio del 6% circa degli utili di S&P 500. Questa relazione sottolinea il motivo per cui il PIL è una pietra miliare per valutare l'andamento degli utili. Lo si può vedere anche visivamente.

"Dal 1947, gli utili per azione sono cresciuti del 7,7% all'anno, mentre l'economia si è espansa del 6,40% all'anno. Questa stretta relazione nei tassi di crescita dovrebbe essere logica, soprattutto se si considera il ruolo significativo che la spesa dei consumatori ha nell'equazione del PIL". - Le previsioni di mercato sono molto ottimistiche

Un modo migliore per visualizzare questi dati è osservare la correlazione tra la variazione annuale della crescita degli utili e il PIL corretto per l'inflazione. Ci sono periodi in cui gli utili si discostano dall'attività economica sottostante. Tuttavia, questi periodi sono dovuti alle fluttuazioni degli utili prima o dopo la recessione. Attualmente la crescita economica e quella degli utili sono molto vicine alla correlazione di lungo periodo.

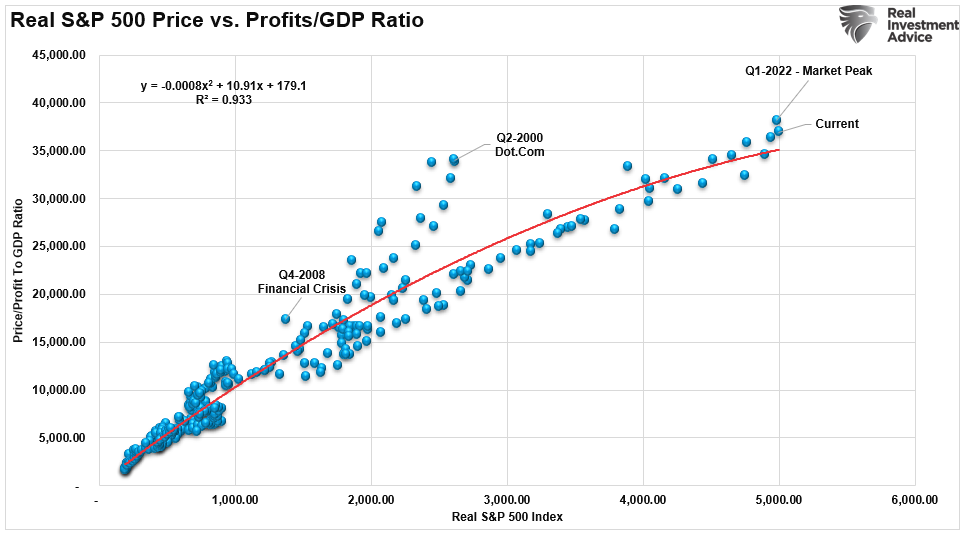

Tuttavia, come abbiamo discusso in precedenza, esiste anche un'elevata correlazione tra il mercato e il rapporto tra utili societari e PIL. Come accade attualmente, i mercati possono distaccarsi dalla realtà economica sottostante a causa del momentum e della psicologia per brevi periodi. Tuttavia, tali deviazioni non sono sostenibili nel lungo periodo e la redditività aziendale, come già detto, deriva dall'attività economica sottostante.

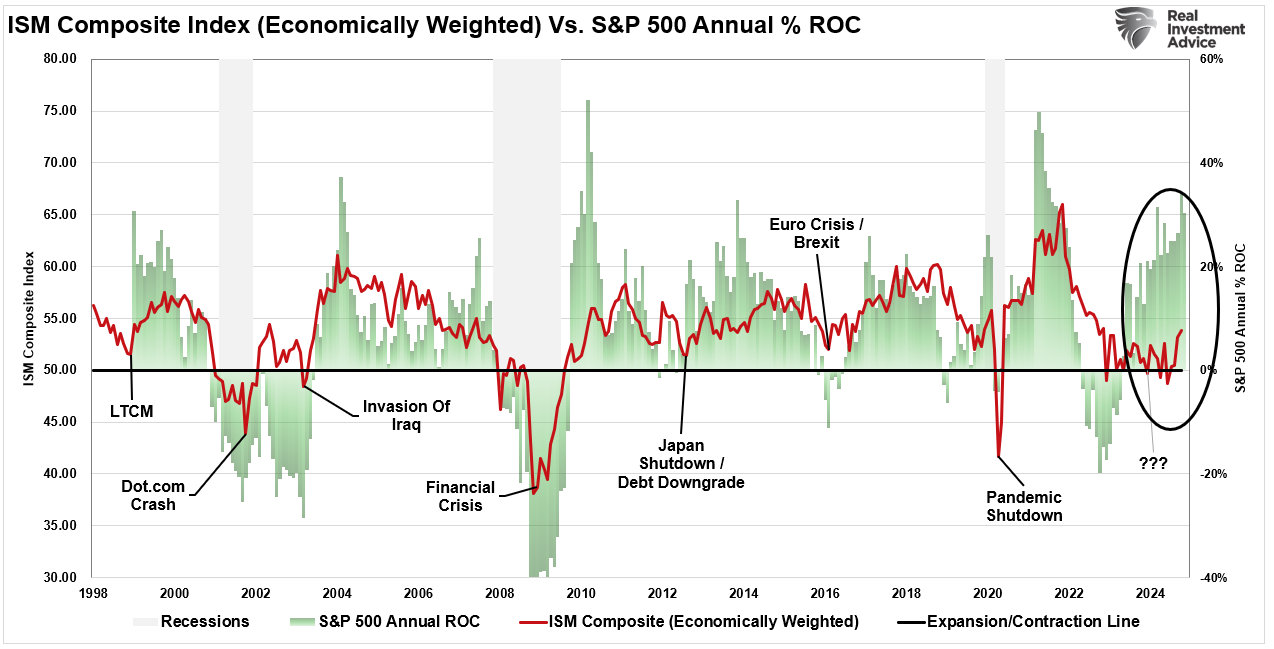

L'indice ISM Composite può anche darci indizi sulla probabile evoluzione degli utili nel 2025.

Indice ISM manifatturiero

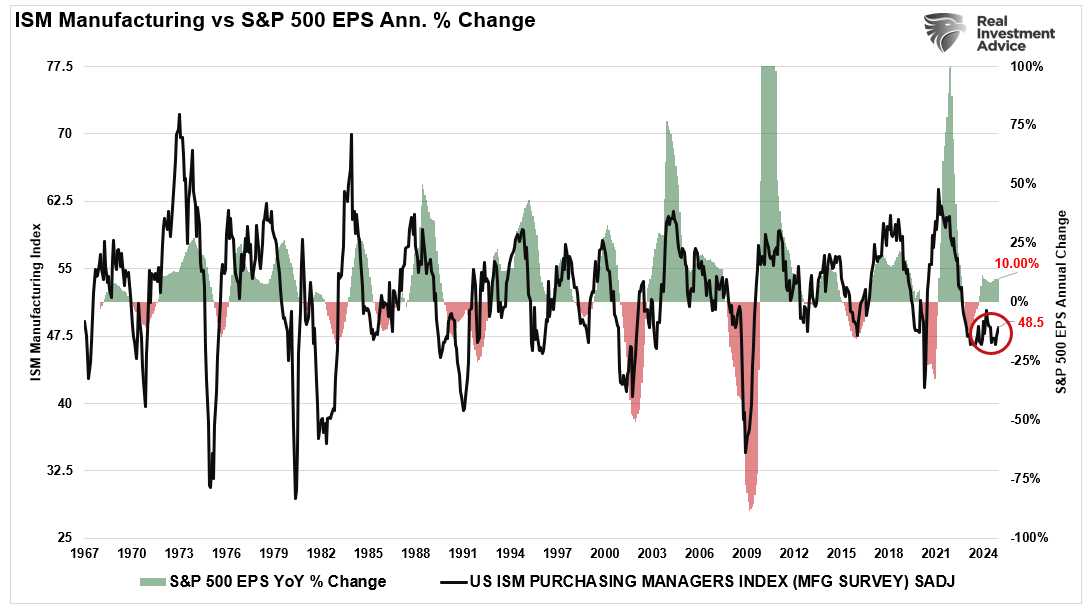

L'indice ISM manifatturiero è un indicatore anticipatore molto seguito dell'attività economica nel settore manifatturiero. Indaga i responsabili degli acquisti su parametri critici come i nuovi ordini, i livelli di produzione e l'occupazione.

- Una lettura superiore a 50 segnala un'espansione, che tende a sostenere la crescita degli utili.

- Una lettura inferiore a 50 suggerisce una contrazione, che spesso preannuncia debolezza economica e calo degli utili aziendali.

A partire dalla fine del 2024, l'indice ISM manifatturiero è rimasto costantemente al di sotto di 50, segnando una recessione del settore manifatturiero. Questi dati si allineano al calo dei nuovi ordini e alla diminuzione della domanda, sollevando preoccupazioni sulla tenuta degli utili aziendali nel 2025. Tuttavia, sebbene il settore manifatturiero rappresenti solo il 20% circa del PIL statunitense, ha un'influenza notevole che si estende a tutte le catene di fornitura, amplificando l'impatto sull'attività economica più ampia.

Come si è visto, la crescita degli utili aziendali, correlata a indicatori economici come l'indice ISM Manufacturing, suggerisce una certa cautela nelle stime più ottimistiche di Wall Street. Tuttavia, anche se includiamo il lato servizi dell'indice, che comprende la maggior parte della crescita economica, e lo ponderiamo di conseguenza, vediamo che il mercato azionario ha superato di gran lunga l'attività economica sottostante.

Storicamente, rendimenti così elevati non erano sostenibili, poiché la crescita degli utili non era in grado di soddisfare le aspettative.

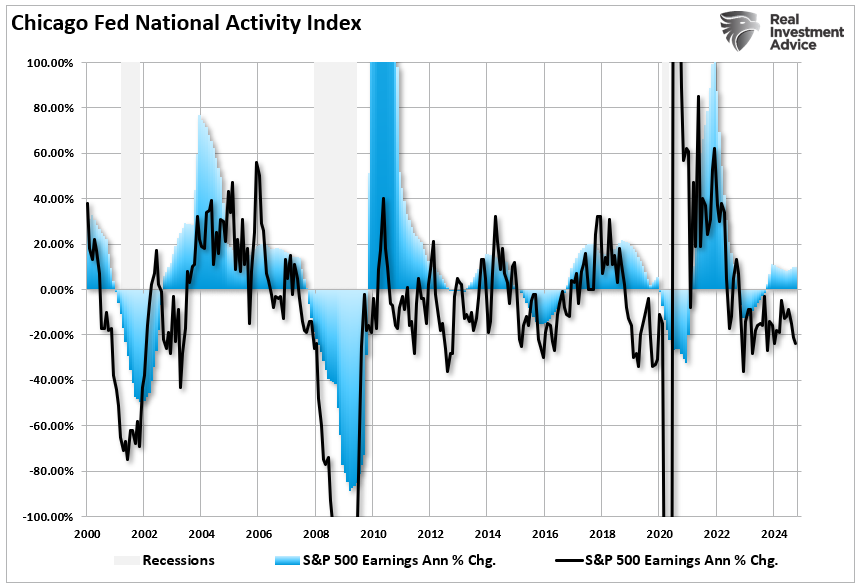

Tuttavia, uno degli indicatori economici migliori a cui prestare attenzione è l'indice di attività nazionale della Fed di Chicago, che è una misura molto ampia dell'economia ma non riceve molta attenzione.

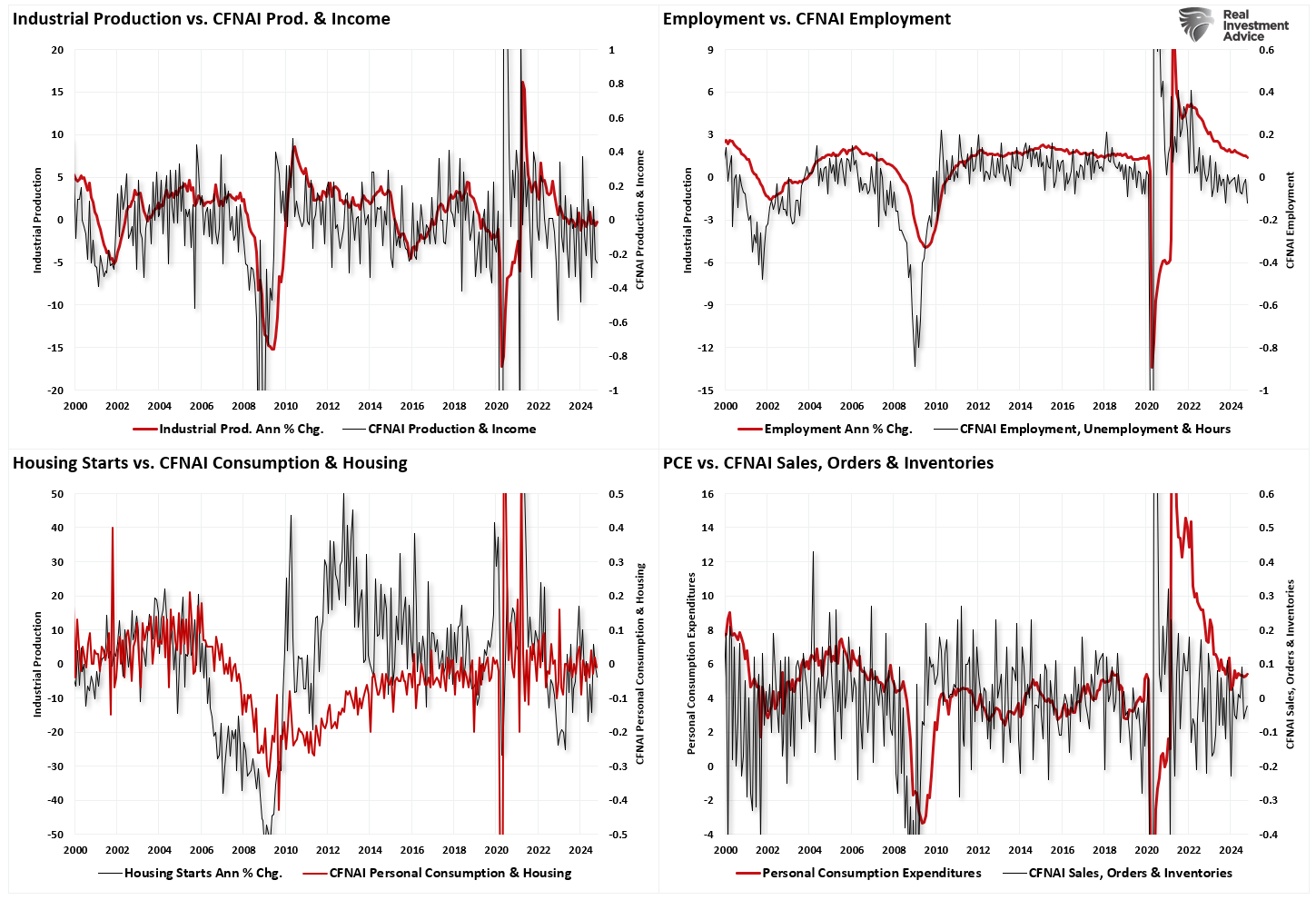

Indice di attività nazionale della Fed di Chicago (CFNAI)

Il CFNAI aggrega 85 indicatori economici mensili appartenenti a quattro categorie:

- Produzione e reddito.

- Occupazione, disoccupazione e ore lavorate.

- Consumi personali e abitazioni.

- Vendite, ordini e scorte.

Una lettura del CFNAI superiore a zero indica una crescita economica superiore al trend, mentre una lettura inferiore a zero indica una crescita inferiore al trend. Nell'ottobre 2024, il CFNAI ha registrato un valore pari a -0,15, che riflette un'attività economica debole. Letture prolungate in territorio negativo segnalano spesso un aumento del rischio di recessione. In particolare, la misura dell'occupazione suggerisce che il tasso di variazione annuale dell'occupazione continuerà a diminuire, la produzione industriale rallenterà e i consumi personali si ridurranno.

L'ampia portata del CFNAI fornisce una visione sfumata di come le varie forze economiche si combinino per influenzare gli utili aziendali. Con il deterioramento della produzione e dell'occupazione, le prospettive di utili solidi nel 2025 appaiono sempre più limitate. Come mostrato, esiste una correlazione storica elevata ma volatile tra il CFNAI e gli utili aziendali.

Se questi sono i principali indicatori a cui prestare attenzione in vista del 2025, ve ne sono altri.

- Spesa dei consumatori: Rappresenta quasi il 70% del PIL statunitense. Dati recenti mostrano che la crescita delle vendite al dettaglio è rallentata, indicando un comportamento cauto da parte dei consumatori in presenza di pressioni inflazionistiche e tassi di interesse più elevati. La diminuzione della spesa riduce le prospettive di guadagno per le aziende orientate al consumo.

- Tendenze del mercato del lavoro: Sebbene il tasso di disoccupazione rimanga basso, le aperture di posti di lavoro e la crescita dei salari si stanno moderando. L'indebolimento del mercato del lavoro potrebbe ostacolare la crescita del reddito disponibile, mettendo ulteriormente in discussione gli utili trainati dai consumi.

- Margini aziendali: L'aumento dei costi delle materie prime, della manodopera e dei prestiti sta comprimendo i margini di profitto. Se queste tendenze persistono, gli utili aziendali nel 2025 potrebbero essere più deboli del previsto.

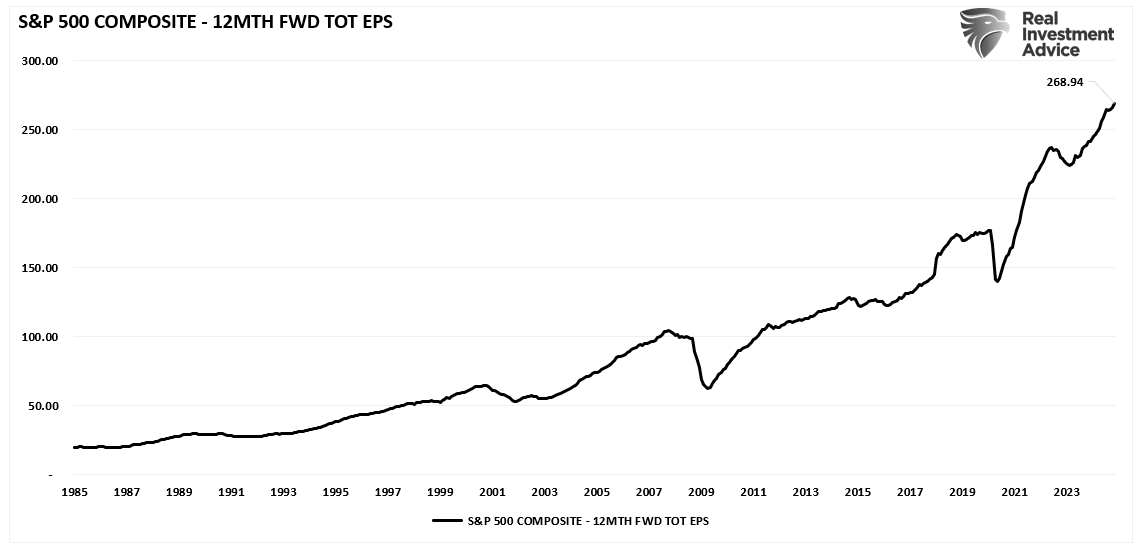

Stime di guadagno di Wall Street per il 2025

Attualmente, gli analisti di Wall Street prevedono utili aziendali record per il 2025. La stima bottom-up degli utili per azione (EPS) per lo S&P 500 è di 268,94 dollari, con una crescita annua di oltre il 10%. Se si realizzasse, si tratterebbe dell'EPS più alto della storia.

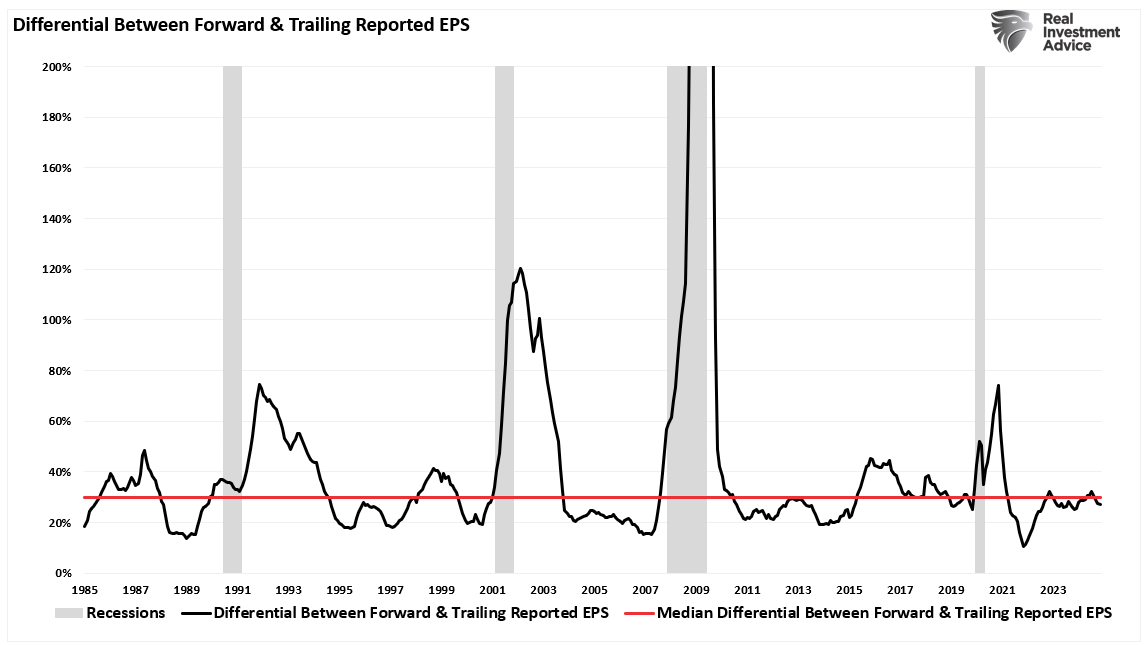

Tuttavia, i modelli storici suggeriscono cautela: gli analisti tendono a sovrastimare gli utili di circa il 30% (la mediana) con un anno di anticipo. Con i dati economici che segnalano un rallentamento, queste stime potrebbero essere eccessivamente ottimistiche. Le attuali tendenze degli indicatori anticipatori come l'ISM Manufacturing e il CFNAI supportano una prospettiva più conservativa.

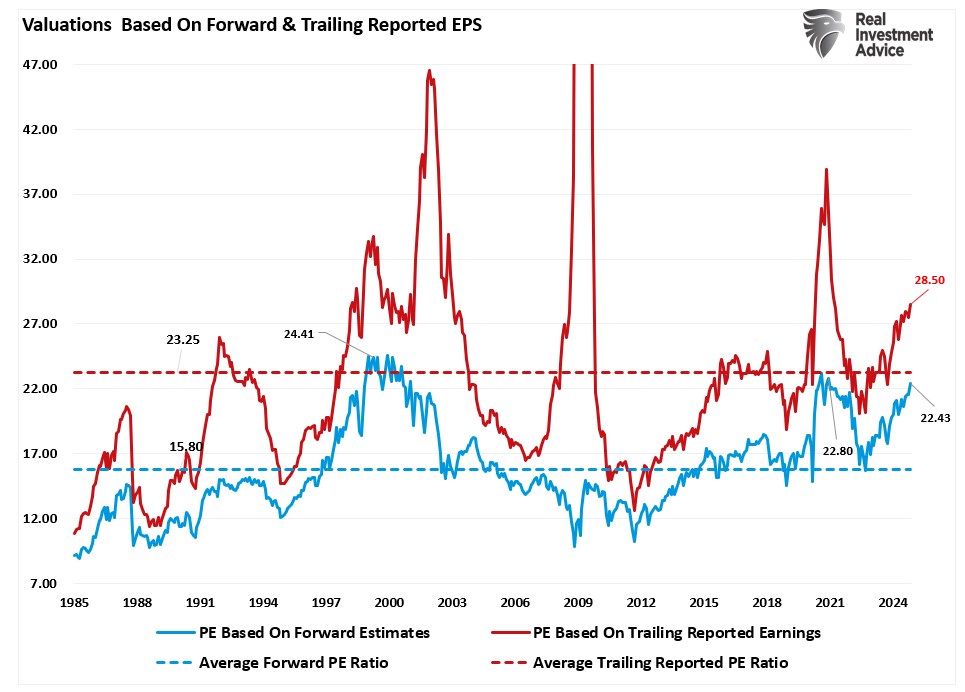

Un rischio fondamentale è rappresentato dalle metriche di valutazione. L'S&P 500 è scambiato a circa 22,43 volte gli utili, ben al di sopra della media storica di 15,8 volte. Se gli utili dovessero risultare inferiori alle stime, i titoli potrebbero subire una pressione al ribasso a causa della rivalutazione delle valutazioni da parte degli investitori.

Sulla base dei dati economici attuali, sembra probabile che le stime sugli utili di Wall Street per il 2025 siano più alte del previsto. L'attività manifatturiera ridotta, il rallentamento della crescita del PIL e la cautela dei consumatori indicano un contesto economico meno favorevole a una crescita aggressiva degli utili. Per questo motivo, gli investitori devono gestire con attenzione lo scollamento tra le elevate aspettative di Wall Street e il deterioramento delle condizioni economiche. Ecco alcune strategie da considerare:

- Diversificazione: Distribuire gli investimenti tra i vari settori per attenuare i rischi legati a industrie specifiche, in particolare quelle fortemente dipendenti dai consumi o dal settore manifatturiero.

- Concentrarsi sulla qualità: Privilegiare le società con bilanci solidi, flussi di cassa consistenti e posizioni di mercato difendibili. Le aziende di qualità tendono a resistere meglio ai rallentamenti economici.

- Monitorare gli indicatori principali: Per anticipare le revisioni degli utili, prestate molta attenzione all'ISM manifatturiero, al CFNAI e alle tendenze di spesa dei consumatori.

- Prepararsi alla volatilità: Le valutazioni elevate lasciano poco margine di errore. Se gli utili non sono all'altezza delle aspettative, aspettatevi una maggiore volatilità del mercato.

Se questi venti contrari persistono, gli utili societari potrebbero crescere molto più lentamente o addirittura subire una leggera contrazione rispetto alle attuali proiezioni di Wall Street. Per gli investitori, questo scenario potrebbe significare una riduzione dei rendimenti delle azioni, in particolare nei settori a forte crescita più sensibili alle delusioni degli utili.

Continueremo a monitorare questi dati, oltre che spread di creditoper un aumento dei rischi di mercato. Tuttavia, l'ottimismo rialzista e l'estrema fiducia dei consumatori nei prezzi elevati delle azioni dominano le dinamiche di mercato. Anche se questo può rimanere tale per molto più tempo di quanto la logica suggerisca, l'autocompiacimento finirà per cedere il passo ai fondamentali economici.

Sebbene non sia possibile "cronometrare" efficacemente il mercato per lunghi periodi di tempo, possiamo gestire il rischio del portafoglio prestando attenzione a ciò che guida i mercati. Il sentiment, gli spread creditizi, gli utili e i dati economici in tempo reale forniranno gli indizi necessari per navigare efficacemente sui mercati.

NON HAI INVESTINGPRO?

Sei ancora in tempo: Ottieni adesso il 55% di sconto e sblocca istantaneamente l'accesso a diverse funzionalità di mercato, tra cui:

ProPicks IA: azioni vincenti selezionate dall'intelligenza artificiale con una comprovata esperienza,

InvestingPro Fair Value: Scoprire immediatamente se un titolo è sottovalutato o sopravvalutato,

Stock Screener avanzato: Ricerca dei titoli migliori in base a centinaia di filtri e criteri selezionati,

Top Idee: Scoprite quali azioni stanno acquistando investitori miliardari come Warren Buffett, Michael Burry e George Soros.