La scorsa settimana abbiamo "festeggiato" l'anniversario di questo mercato rialzista.

L’indice S&P500 è cresciuto di oltre il 21% rispetto al minimo di ottobre dello scorso anno mentre il Nasdaq è cresciuto del 33% negli ultimi 12 mesi, durante questo periodo, il settore tecnologico è cresciuto del 38%, delle comunicazioni del 35% ed industriale del 15%. Tutti e tre rappresentando i settori con le migliori performance. Nel frattempo, hanno registrato le peggiori performance i settori dei servizi di utilità con un -6%, il settore realestate con un -4,5% ed i beni di consumo di prima necessità con un -0,45%.

In questo modo capiamo realmente chi sono i leader di questo ciclo. I ritardatari, o molto più semplicemente i poco performanti, tendono ad essere i titoli che restano indietro in questo ciclo e di conseguenza quelli su cui non dovremmo continuare a puntare per il prossimo rialzo.

Infatti, gli investitori "contrariati" per queste performance sono quelli rimasti "bloccati" nei titoli sbagliati. Se prendiamo come riferimento l'S&P 500 possiamo notare come abbia registrato una ripresa dopo essersi ancorato al supporto a 4200 punti, un livello chiave che risale a un trend rialzista partito dai minimi di ottobre 2022 e alla media mobile a 200 giorni.

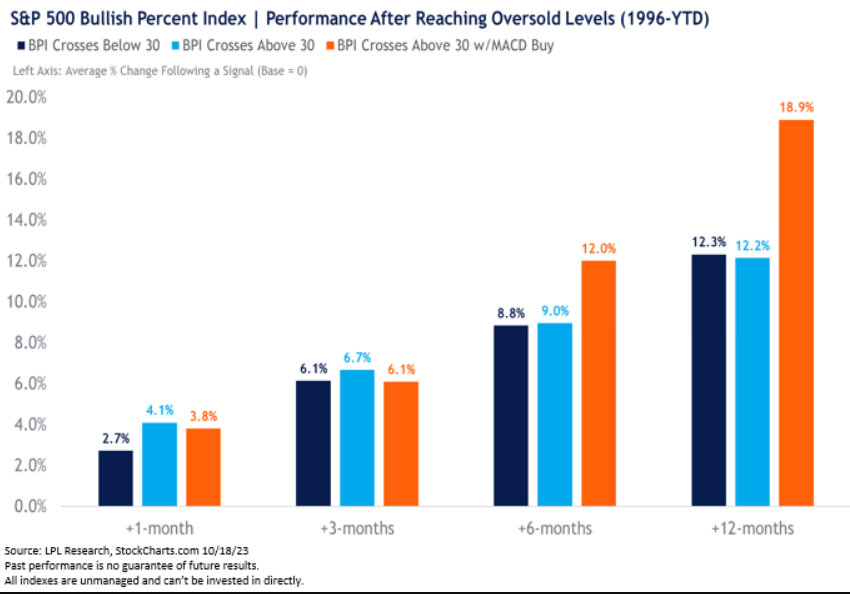

Concentrandoci sull'indicatore Moving Average (MACD), che combina lo slancio e il trend, ha registrato un rimbalzato sulla trend line creatasi dal livello più basso dall’ottobre 2022, innescando un segnale di acquisto. Questo è al momento confermato dall'indicatore BPI (l'indice percentuale rialzista delle azioni del paniere) che ha toccato il livello di ipervenduto, ad inizio ottobre è sceso al di sotto del 30%, precisamente al 28%, segnando il livello più basso dal 1996.

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

Queste condizioni, sotto la soglia del 30%, hanno indicato condizioni di ipervenduto "estremo" ma allo stesso tempo, la proiezione dell'indicatore sopra il 30% insieme al MACD positivo indica ampiezza del mercato in miglioramento con una tendenza rialzista. Statisticamente, con le condizioni appena descritte, l'indice USA (S&P 500) ha registrato rendimenti dell'8,8% in sei mesi fino a toccare performance superiori al 15% in 12 mesi.

Come sempre, le persone sono sempre alla "ricerca" del famoso: questa volta è diverso. Non sorprende che spesso questa convinzione porti a performance inferiori.

Un punto interessante è il rapporto tra S&P 500 P/E ed indice di volatilità. Possiamo notare come con un rapporto è elevato ha spesso coinciso con correzioni più significative oppure con l'inizio del bear market. Nello specifico, un valore superiore all'1 negli ultimi 3 anni ha avuto come conseguenza ribassi importanti, segnalati in anticipo. Attualmente il rapporto, dopo la forte escursione, si trova vicino alla soglia minima di "stress" ed esaminando i precedenti casi, potremmo considerare che questi livelli possano essere favorevoli ad un rialzo positivo.

Naturalmente, l’attuale ripresa non è "priva" di rischi considerando l'incertezza della politica monetaria, l’escalation delle tensioni geopolitiche in Medio Oriente e il recente rialzo sia dei rendimenti del dollaro che dei rendimenti. Sono presenti molte variabili per il proseguimento dello slancio del mercato azionario, sarà bene continuare a tenere gli occhi aperti, le conseguenze "indesiderate" delle politiche monetarie si sono sempre manifestate nel lungo termine.

Alla prossima!

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

>>> Iscriviti al mio Webinar gratuito >>> "Applicazione delle Bande di bollinger e del PVT ai grafici. Introduzione di 2 indicatori macro anticipatori da tenere d'occhio!"

>>> Leggi anche: Azioni da comprare ad Ottobre 2023

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".