La settimana appena trascorsa è stata la peggiore per il Nasdaq da giugno 2022, nello specifico il settore tech e quello dei semiconduttori hanno avuto la peggior settimana da marzo 2020. Se volessimo guardare il lato positivo, anche perché di pessimisti ce ne sono fin troppo in giro, possiamo dire che questo "brutto" inizio l'abbiamo vissuto anche il mese scorso.

I dati sul mercato del lavoro sono stati il tema chiave, alcuni aspetti sono stati inferiori alle aspettative, tuttavia, in generale è che la crescita occupazionale rimane intatta (5,2%), la crescita salariale supera l'inflazione (+3,63% annuo) e il tasso di disoccupazione si è effettivamente raffreddato, è sceso dal 4,3% al 4,2%. I dati sono pronti al taglio dei tassi almeno dello 0,25% nella riunione del FOMC il 18 settembre.

Allora perché l'azionario non sta salendo, come ha fatto negli ultimi mesi, sulla scia di questi dati con un taglio dietro l'angolo?

Potrei dare delle giustificazioni di tali performance, ma in realtà nessuno lo sa.

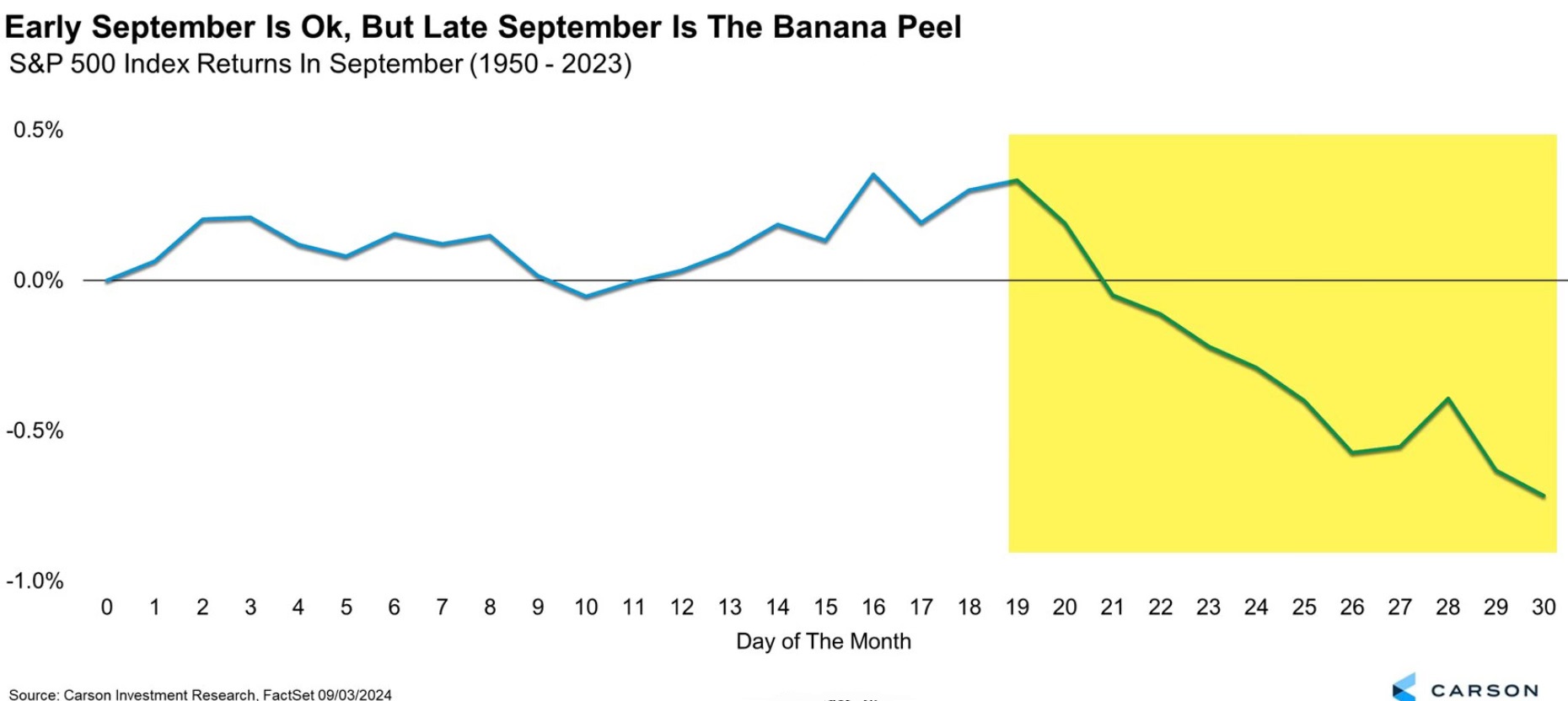

Sappiamo che negli ultimi 20 anni settembre è stato uno dei mesi peggiori dell'anno, a partire dal 1950. Ciò che ha colto un pò di sorpresa e che di solito il calo si verifica nella seconda metà del mese, non all'inizio.

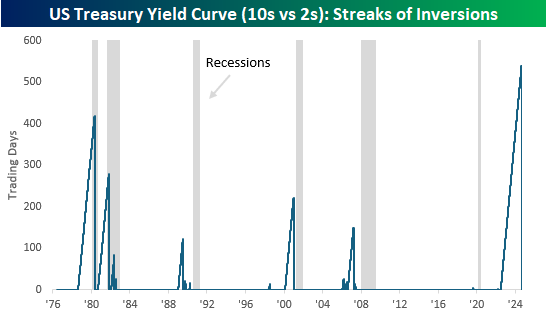

La stagionalità dell'indice S&P 500 mostra che storicamente questo è l'inizio di debolezza quindi potremmo aspettarci più volatilità e un altro pullback verso i minimi di agosto. Inoltre la serie storica di giorni consecutivi con curva dei rendimenti invertita si è ufficialmente conclusa a 545. Questo segna un nuovo record, il precedente era di 419 giorni registrato tra la fine degli anni '70 e gli anni '80.

Dalla seconda guerra mondiale, quasi ogni recessione è iniziata dopo che la curva dei rendimenti si è tornata positiva. Ad oggi dobbiamo vedere questo evento come un segnale di incertezza nel breve periodo nei mercati azionari.

Questo si può vedere anche dai titoli ad alto Beta che hanno avuto difficoltà rispetto alla loro controparte a bassa volatilità (basso Beta). Quando si parla di "Beta" evidenziamo essenzialmente la volatilità di un titolo azionario rispetto al suo benchmark.

i tratta di uno dei miei "rapporti" preferiti per identificare la propensione/avversione al rischio. Ad inizio luglio ho condiviso il rapporto che aveva segnato nuovi massimi storici, rompendo i livelli del 2021 che fino a quel momento avevano rappresentato una resistenza psicologica "invalicabile". Quel breakout aveva dato un segnale positivo, un input rialzista che ha portato alla continuazione del trend rialzista nei mesi scorsi.

Ad oggi, la resistenza psicologica creatasi dal 2021 ha confermato la sua forza, riportando il rapporto a favore dei titoli a basso Beta, e rompendo la trend line rialzista creatasi a dicembre 2022. Con ciò non si può parlare ancora di un mercato ribassista o di una correzione profonda ma di un segnale di debolezza nel breve periodo.

Ecco le prime 10 partecipazioni dell'ETF Low Volatility:

- Berkshire Hathaway Inc

- The Coca-Cola Company (NYSE:KO)

- T-Mobile US, Inc

- Loews Corporation (NYSE:L)

- Republic Services Inc (NYSE:RSG)

- Visa Inc (NYSE:V)

- Colgate-Palmolive Company (NYSE:CL)

- Marsh & McLennan Companies Inc

- The Procter & Gamble Company

- Linde plc

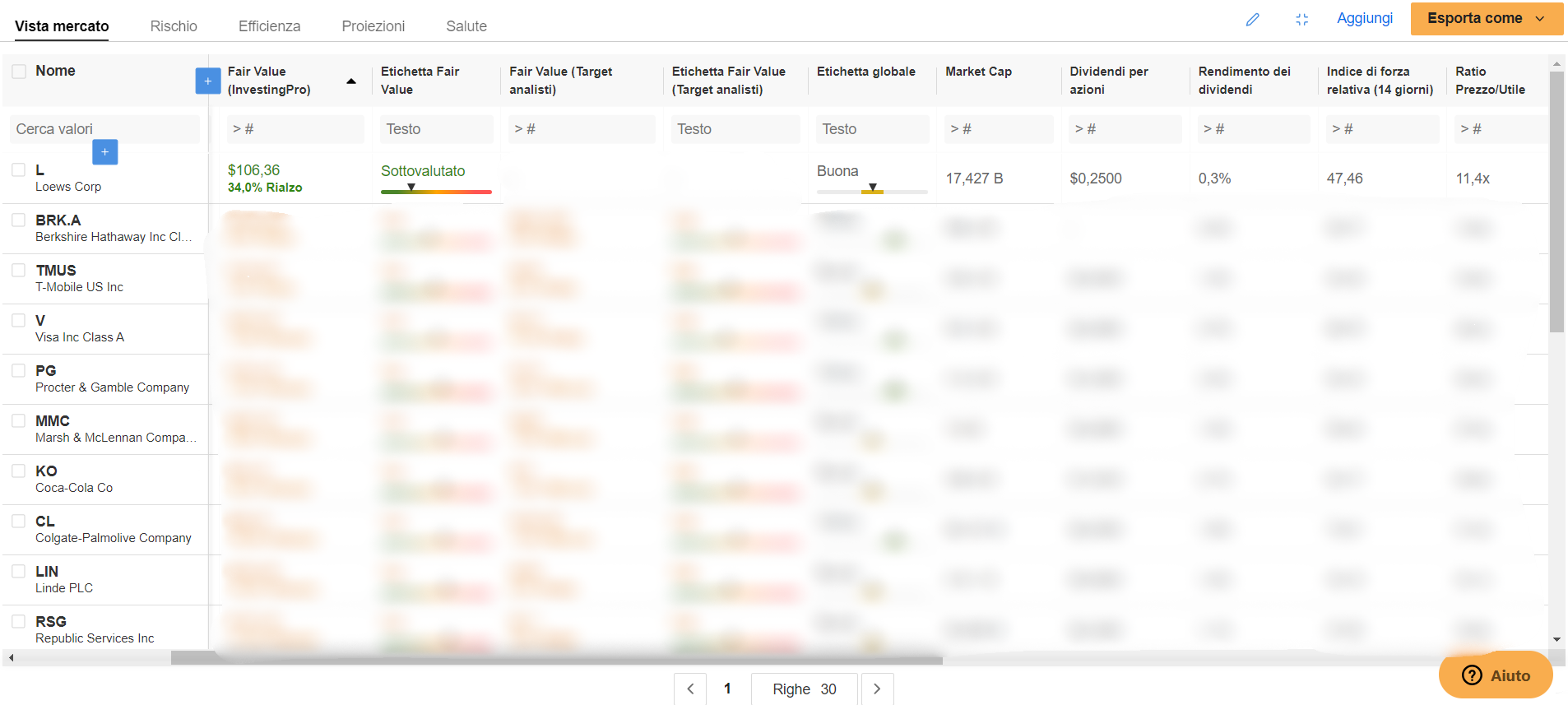

Potrebbero essere favoriti da un rapporto sempre più a favore dei titoli a basso Beta. Inseriamoli nella Watchlist Pro:

VISUALIZZA LA WATCHLIST COMPLETA DA QUI

NON HAI INVESTINGPRO?

- ⚠️ Iscriviti a InvestingPro ⚠️: inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!

Andando nella sezione "analisi" la performance dei 10 titoli messi insieme, degli ultimi 5 anni come nell'ultimo anno, è stata molto positiva. Si può notare da grafico come la tendenza nei momenti di debolezza sia stata meno accentuata rispetto al suo benchmark (l'S&P 500) con cali minori e che la ripresa da questi sia stata più repentina.

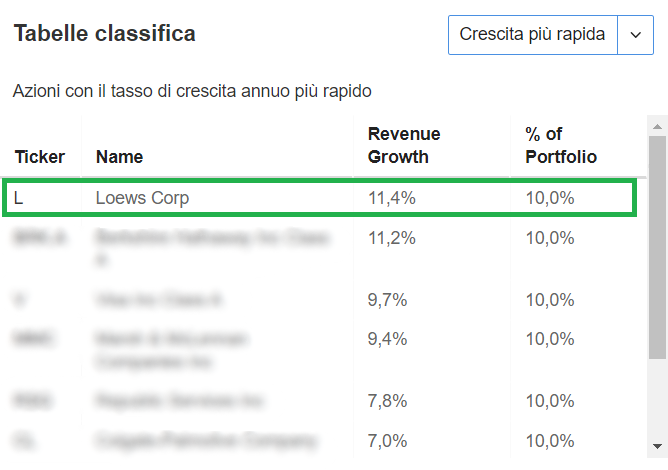

Classificando i titoli in base ai beta minori e poi in base al tasso di crescita più rapido, ritroviamo nel prime posizioni il titolo Loews Corporation che dal un Fair Value Pro sembra avere davanti a se ancora molto spazio di crescita (+34%) (vedi watchlist)

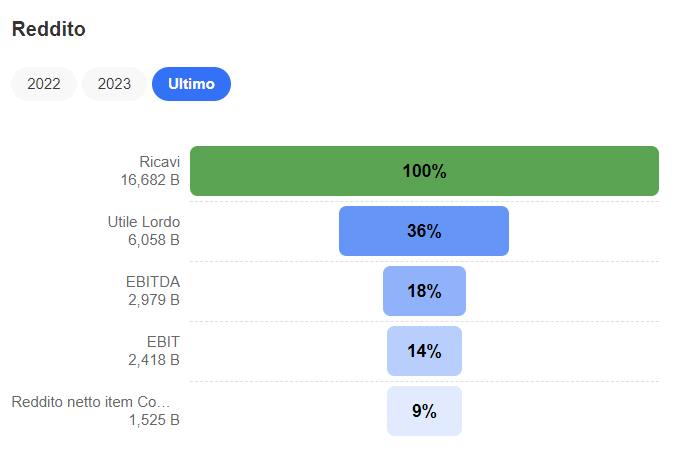

A confermare il possibile trend rialzista di Loews Corporation c'è l’Health Score (salute finanziaria), un indicatore che riassume migliaia di dati di bilancio in una semplice valutazione, e applicato al titolo ci dice che presenta una performance finanziaria “buona” con un punteggio di 3 su 5.

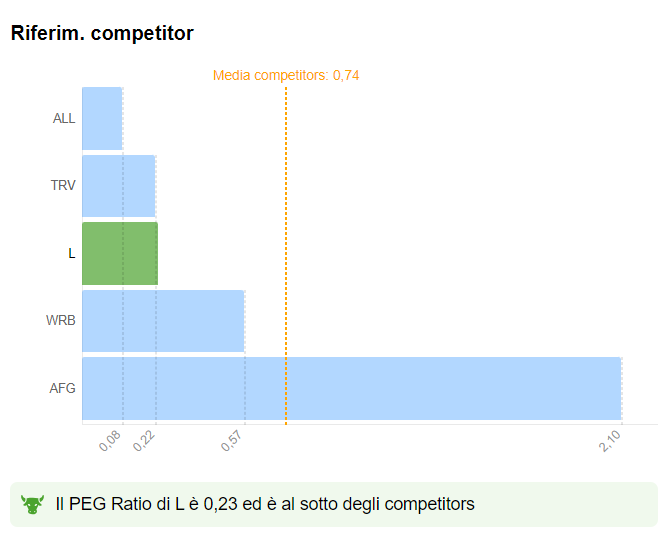

Un punto importante è che ha un basso rapporto prezzo/utili (P/E), ciò suggerisce che il titolo potrebbe essere sottovalutato. Infatti il rapporto P/E misura il prezzo che si paga per ogni unità di utili aziendali, e quando il rapporto risulta essere basso rispetto alla crescita degli utili della società, significa essenzialmente che la società è a sconto.

Inoltre, Confrontando il rapporto P/E dell'azienda con quello di aziende simili del suo settore ci aiuta a se è veramente sottovalutata o se il mercato sta anticipando le "sfide" che potrebbe affrontare

In aggiunta, ha conseguito un utile negli ultimi dodici mesi. Questo significa che i ricavi dell'azienda hanno superato i costi e Una società in attivo può essere un segnale incoraggiante in grado di generare liquidità in eccesso, che può essere utilizzata per reinvestire nell'azienda, pagare dividendi o riacquistare azioni.

SCOPRI di più sugli altri titoli partendo da QUI !

- ⚠️ Iscriviti a InvestingPro ⚠️: inizia e sfrutta al MASSIMO i dati e le funzioni PRO! Abbonati QUI E ORA e ottieni UN SUPER SCONTO sul piano che preferisci. Scopri tutti i segreti del mondo degli investimenti a un prezzo stracciato!

ANCORA NON SEI CONVINTO?

GUARDA i nostri VIDEO PRO gratuiti sul canale YT : CLICCA QUI

GUARDA gratuitamente i nostri TARGET PRO su MOLTEPLICI TITOLI CLICCANDO QUI

- ECCO LA GUIDA PRATICA GRATUITA (con video) SUL FAIR VALUE E LA SUA APPLICAZIONE! CLICCA QUI

- ECCO L'ALERT SULLE TOP 10 SMALL CAP, +10% in una settimana! LEGGI

non dimenticarti di GUARDARE SUL NOSTRO CANALE YT L'ULTIMA ANALISI SUGLI INDICI AZIONARI : QUI

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".