Aprile è stato un mese difficile per gli investitori, ma il rimbalzo dei prezzi degli asset nei primi giorni di maggio ha rilanciato le aspettative che il peggio sia passato. Uno dei principali catalizzatori dell’inversione di tendenza: i dati sulle buste paga statunitensi di venerdì, che hanno registrato un aumento sostanzialmente inferiore alle attese nel mese di aprile. La “folla” considera la notizia come nettamente positiva perché aumenta le probabilità che la Federal Reserve tagli i tassi di interesse quest’anno.

Anche se questa visione è corretta, il che è aperto al dibattito, non è priva di rischi per i mercati. Molto dipende dalla velocità e dall’entità del rallentamento dell’economia statunitense. Un raffreddamento modesto contribuirà probabilmente ad attenuare l’inflazione, che negli ultimi aggiornamenti è stata più solida del previsto. Ma la decelerazione dell’attività economica potrebbe tornare a colpire se il rallentamento dovesse avere un sostanziale slancio verso il basso.

“È un po’ presto per dichiarare che l’economia statunitense ha compiuto un atterraggio morbido, dato che la Fed mantiene ancora i tassi di interesse a livelli restrittivi”, afferma Bill Adams, capo economista della Comerica Bank. “Ma il report sull’occupazione di aprile aiuta a spianare la strada verso questa destinazione”.

Per alcuni analisti, tuttavia, il rischio di un rallentamento dell’economia superiore a quello ipotizzato dal consenso è significativo.

“Il motivo per cui penso che la Fed vedrà abbastanza per tagliare [i tassi d’interesse] è che siamo più vicini all’atterraggio duro dello spettro”, consiglia Andrew Hollenhorst, capo economista statunitense di Citi.

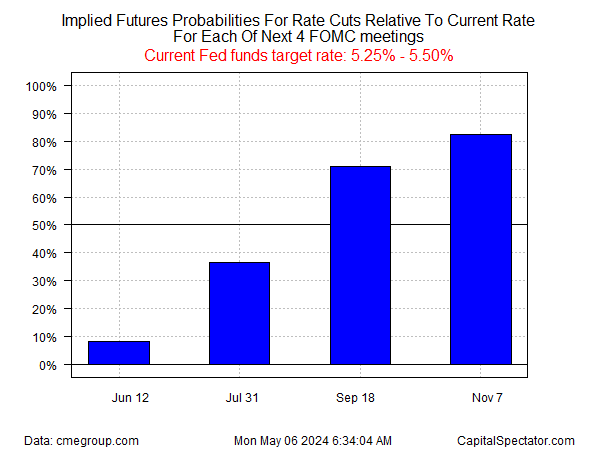

Una cosa è chiara nel cambiamento delle aspettative di taglio dei tassi: i future sui Fed funds di questa mattina valutano moderatamente alte le probabilità di un primo taglio dei tassi a settembre, con un notevole cambiamento rispetto a una settimana fa.

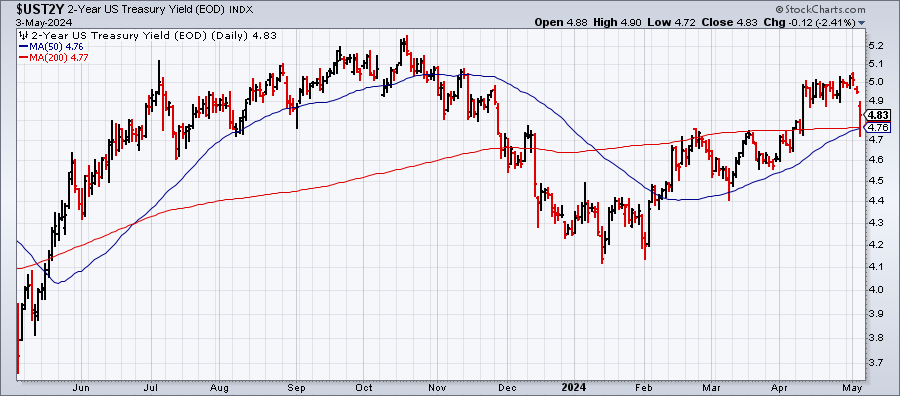

Il mercato obbligazionario sostiene l’ultima svolta cauta: il tasso di interesse dei rendimenti a 2 anni, sensibile alle politiche, inizia la settimana di trading al 4,83%, riflettendo il forte calo della scorsa settimana che lo ha portato al livello più basso in quasi un mese.

L’avvertenza è che ci sono diverse parti in movimento per ipotizzare uno scenario ottimale composto da un’inflazione più morbida e da un lieve rallentamento dell’attività economica, che riduce le vele dell’inflazione e i tassi d’interesse, ma senza rafforzare i venti contrari per gli utili e il mercato azionario. Si tratta di un’impresa ardua, ma che improvvisamente è tornata in auge come percorso plausibile.

La settimana a venire metterà alla prova la durata di questo scenario Goldilocks, anche se il leggero calendario dei comunicati economici statunitensi probabilmente non fornirà molte notizie in un senso o nell’altro.

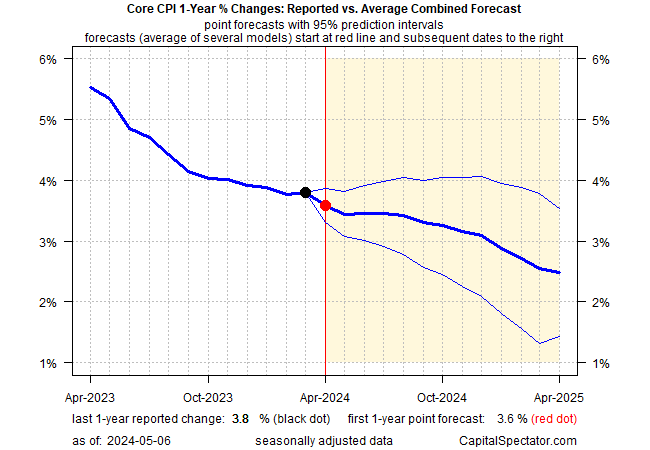

L’evento chiave da tenere d’occhio sarà la prossima settimana con la pubblicazione dei prezzi al consumo statunitensi di aprile (prevista per il 15 maggio). Il modello complessivo di CapitalSpectator.com prevede che la disinflazione, in fase di stallo, riprenderà ad aprile per quanto riguarda la variazione dei prezzi al consumo core su base annua. Per il momento, i mercati sono propensi a concordare.

Bene o male, il report sull’IPC della prossima settimana “informerà il percorso della politica monetaria e la valutazione del mercato di tale percorso”, spiega un team di analisti di Morgan Stanley (NYSE:MS) guidato da Michael Wilson in una nota di ricerca.

“La reazione dei prezzi alla notizia potrebbe essere più importante dei dati stessi, vista l’influenza che l’azione dei prezzi ha avuto sul sentiment degli investitori in un contesto macro incerto”.