La settimana promette una pletora di dati economici, a partire da questa mattina con i dati di ISM manifatturiero alle ore 10.00. A seguire, Jay Powell parteciperà a una tavola rotonda con il presidente della Fed di Philadelphia, Patrick Harker, alle 11 del mattino. La settimana si conclude con i dati di settembre rapporto di lavoro. Ogni giorno presenta nuovi dati: martedì i dati JOLTS, mercoledì i dati ADP e Servizi ISM e giovedì le richieste di disoccupazione.

L'intervento di Powell oggi sarà determinante. Tuttavia, è difficile immaginare che si discosti dalle osservazioni fatte durante la riunione della Fed di circa due settimane prima. Questa sessione prevede un incontro con i leader aziendali dell'area di Philadelphia.

Pertanto, la stabilità dei prezzi e gli squilibri del lavoro rimarranno probabilmente i temi trattati. Il discorso di venerdì 29 settembre del Presidente della Fed di New York, John William, ha indicato che la Fed si sta avvicinando al picco di politica monetaria, sottolineando che i tassi potrebbero rimanere restrittivi per un periodo significativo. Alcuni attribuiscono a questa dichiarazione il sell-off del mercato di venerdì. Il mercato obbligazionario continua a confrontarsi con questo messaggio. Più sento la Fed parlare di completamento, più osservo tassi nominali e rendimenti reali in aumento. Questo potrebbe segnalare la convinzione del mercato che i tassi non siano adeguatamente restrittivi e che il mercato percepisca il tasso neutrale come più alto rispetto alla stima della Fed.

Il mercato obbligazionario continua a confrontarsi con questo messaggio. Più sento la Fed parlare di completamento, più osservo tassi nominali e rendimenti reali in aumento. Questo potrebbe segnalare la convinzione del mercato che i tassi non siano adeguatamente restrittivi e che il mercato percepisca il tasso neutrale come più alto rispetto alla stima della Fed.

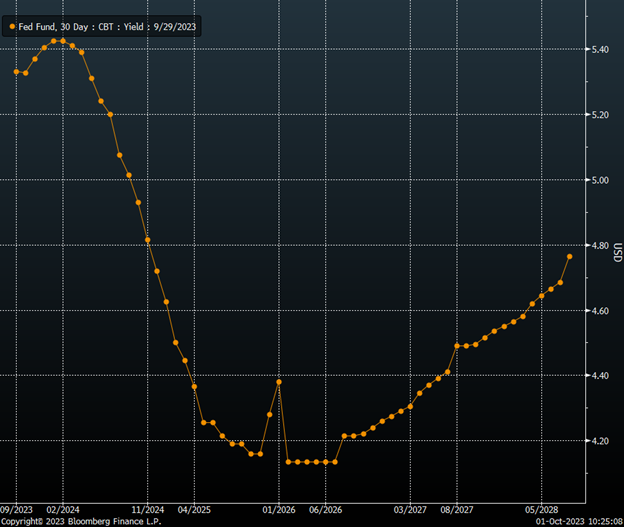

Basta esaminare la curva dei futures sui Fed Funds per rendersi conto che il mercato non prevede che il tasso dei Fed Funds scenda sotto il 4,1% fino ad agosto 2028, mentre la Fed prevede un tasso di lungo periodo del 2,5%.

Questo è probabilmente il motivo per cui stiamo osservando un aumento dei tassi di inflazione di pareggio a 30 anni. Hanno superato il tasso medio degli ultimi tre anni e sono sul punto di superare il limite di una deviazione standard. Sebbene alcuni possano attribuire questo fenomeno a oil, sembra che questa tendenza sia costante da maggio, prima della recente impennata dei prezzi del petrolio.

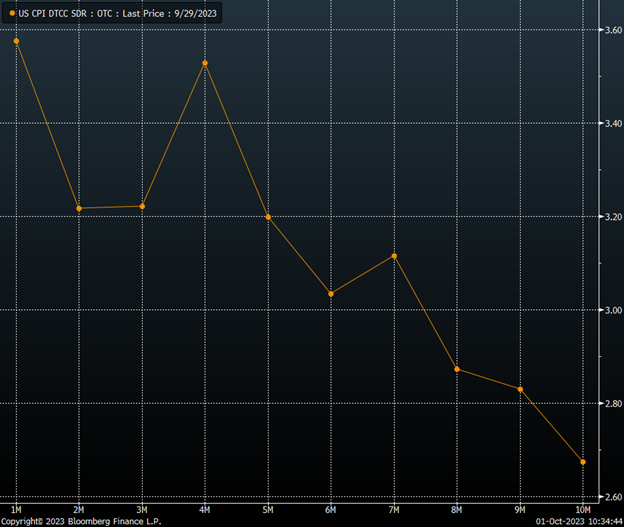

Questo potrebbe anche spiegare perché, a partire da venerdì, il mercato degli swap sull'inflazione prevedeva che il CPI sarebbe rimasto al di sopra del 3% da oggi fino all'aprile dell'anno successivo e che non sarebbe tornato al 3,0% del giugno 2023 fino al maggio 2024.

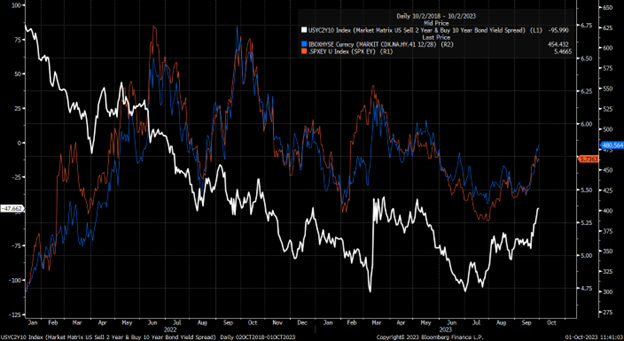

Ciò suggerisce che, man mano che la Fed diventa più cauta nell'aumentare i tassi sulla parte più corta della curva, la parte più lunga probabilmente aumenterà, portando a una curva dei Treasury più ripida. Abbiamo già visto questa tendenza con l'aumento del 2/10 spread mentre il 10-year yield si avvicina al 2-year. Sulla base dei dati tecnici della curva dei rendimenti, sembra plausibile che lo spread 2/10 possa aggiustarsi a circa -35 - -25 bps dagli attuali -47 bps. Se il rendimento a 2 anni rimane stabile e il decennale continua la sua ascesa, il decennale potrebbe aumentare di circa 15-20 punti base dall'attuale 4,58%, attestandosi intorno al 4,75%-4,8%.

L'inasprimento della curva dei rendimenti sembra avere un ruolo significativo nella direzione del mercato azionario. In particolare, l'indice CDX high yield spread si è mosso in tandem con il 10-2 curve dal giugno 2022 e questa correlazione sembra essersi rafforzata dal marzo 2023. Parallelamente, i rendimenti di guadagno del sito S&P 500 hanno seguito l'andamento del CDX high yield spread per un periodo ancora più lungo.

Inoltre, l'indice CDX HY sembra aver superato un trend ribassista cruciale ed è ora salito al di sopra di livelli di resistenza significativi. Ciò potrebbe potenzialmente spingerlo ulteriormente verso la fascia 500-525.

D'altra parte, i modelli tecnici indicano che il rendimento degli utili dell'S&P 500 è su una traiettoria ascendente, passando da circa il 5,6% a un intervallo compreso tra il 5,85% e il 5,9%. Anche se a prima vista questo dato potrebbe non sembrare sostanziale, equivale a una transizione del rapporto PE dello S&P 500 da 17,9 a 16,9. Ciò rappresenta una diminuzione di circa 5,5 punti percentuali. Ciò rappresenta una diminuzione di circa il 5,5% rispetto al valore attuale dell'S&P 500.

Un aspetto positivo per l'S&P 500 questa settimana è che ha già registrato ribassi per quattro settimane consecutive. È relativamente raro che il titolo scenda per cinque settimane consecutive. Per questo motivo, è probabile che questa settimana si verifichi un rimbalzo.

L'obiettivo più evidente per tale rimbalzo sarebbe intorno a quota 4.400, in linea con il gap del 20 settembre e in coincidenza con il livello di ritracciamento del 61,8% del calo iniziato intorno alla riunione della Fed. Tuttavia, nel caso in cui l'indice violasse i recenti minimi di 4.240, il livello potenziale successivo potrebbe essere intorno a 4.195.