Un saluto a tutti e ben tornati in questa rubrica dedicata alle mie analisi di mercato. L’appuntamento odierno lo voglio dedicare ad un’analisi di aggiornamento rispetto al clima macroeconomico e la tanto discussa recessione. Prima di entrare nel vivo dell’analisi come al solito vi ricordo che qualora aveste delle domande o semplicemente un’opinione da esprimere potete usare la sezione sottostante dei commenti, in cui possiamo interagire più attivamente. Potete anche sfruttare quello spazio per richiedere un’analisi su un titolo di vostro interesse qualora vi apprezziate il mio approccio all’analisi dei titoli (per non perdervi le mie analisi cliccando il pulsante “segui” riceverete una notifica nel momento di pubblicazione di un mio nuovo articolo). Inoltre di recente ho aperto un blog, i cui dettagli a riguardo sono presenti nel mio profilo Investing. Inoltre aggiungo che le prossime analisi su titoli minoritari, anziché proporle nei commenti come ho spesso fatto, le troverete nel mio “classico stile” sull’appena citato blog.

Prima di tutto, come avevo scritto in un articolo precedente su questo tema, i mercati continuano ad essere impostati al rialzo, che piaccia o no. Alla fine dei conti, seguire il trend rimane forzatamente l’unico modo per trarre qualcosa di buono da questo mercato pieno di confusione ed investitori confusi. Si sente parlare di soft landing, poi di recessione, poi di crisi del credito, poi di rally (unica cosa oggettivamente vera), poi di inversione delle curve dei rendimenti, e così potrei continuare a lungo. Appare piuttosto evidente come parlare di confusione non sia dispregiativo ma qualcosa di piuttosto realistico. La situazione geopolitica e macroeconomica non sono certo semplici da interpretare, ma guardando i mercati nel “qui ed ora” sono molto facili da interpretare: compra il ribasso.

Infatti questi mercati, fermati solo momentaneamente a marzo dalla crisi delle banche USA, non hanno mostrato interesse verso tutte le preoccupazioni di cui si sente parlare. Le banche centrali giocano un ruolo che viene ormai ingigantito (si è una dichiarazione forte, ma guardando in modo distaccato le borse non risentono ormai più dei rialzi attuali e futuri, e appare improbabile che avessero già scontato dei tassi verso il 5,75% per Fed e oltre il 4% per BCE). Il trend è così saldo al rialzo che niente sembra poter spaventare i mercati se non una vera recessione, ma questa quanto è possibile?

Parlando di questo tema è bene fare una precisazione: questi ragionamenti vengono fatti guardando il passato, cercando analogie, pur sapendo che il passato non è indice di certezza sul futuro ma senza dimenticare che queste situazioni si sono verificate in modo molto preciso, quindi con un’attendibilità alta.

Io personalmente avevo svolto una ricerca ad inizio aprile 2023 su questo tema (la trovate in formato integrale, circa 20 pagine, sul mio blog) e avevo stimato dei tassi Fed al 5,75% e BCE al 4,75% (quindi non lontani dagli attuali valori, nonostante ad aprile già si parlasse di stop e taglio tassi) ma in questa sede voglio ampliare/aggiornare alcuni aspetti che avevo trattato.

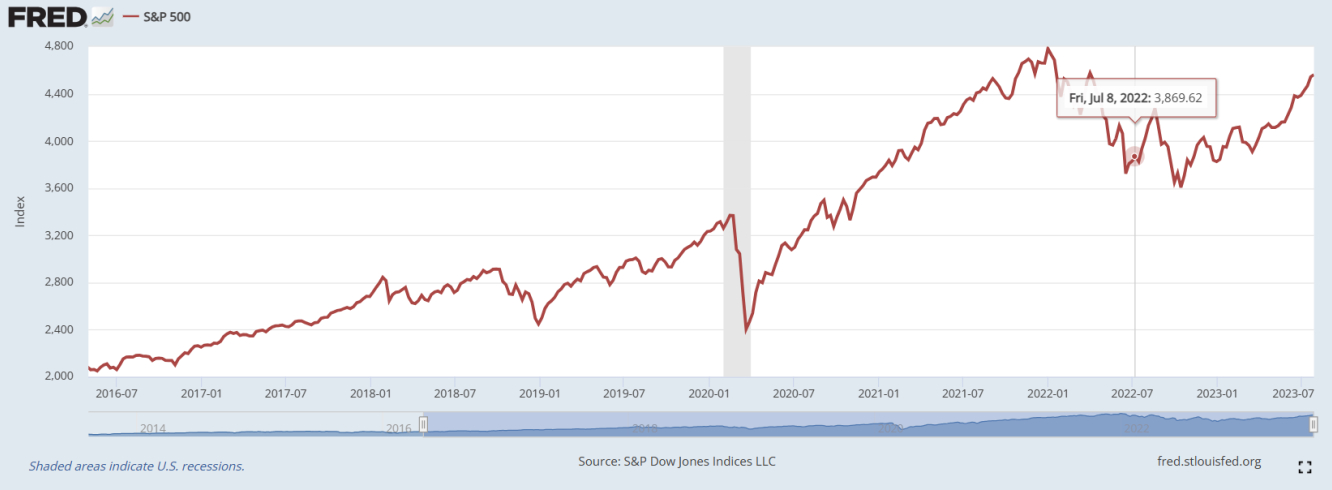

Innanzitutto i mercati sono stati molto più rialzisti, quando mi aspettavo una tendenza laterale con un SP 500 attorno ai 4200 punti, dimostrando un netto disinteresse rispetto a quelli che erano e sono gli interrogativi sull’economia. Tutti gli indici sono volati al rialzo da maggio e alcuni hanno segnato anche record storici. Se questo era quindi un punto che non si allineava con il mio pensiero di una possibile recessione, dopo essermi documentato ho trovato delle analogie con due casi in particolare: il 1928 e il 2006, le più grandi crisi dell’epoca moderna. Entrambi gli scenari erano caratterizzati da bassa disoccupazione e forza dei mercati, con un deciso scetticismo nei confronti di un crash del sistema economico. Altro punto di connessione è l’inversione della curva dei rendimenti e il rally a seguito di questo evento. Consultando un grafico sul sito FRED appare evidente:

Infine il fenomeno recessivo si verifica con un certo lag temporale, nei due casi citati il rally è perdurato per circa un anno e mezzo dall’inversione; nel nostro caso l’inversione s’è avuta nel luglio 2022 quindi il periodo stimato secondo questo ragionamento sarebbe attorno inizio 2024. Io nella mia ricerca citata in precedenza avevo stimato “è concretamente probabile vedere la recessione economica avviarsi nelle fasi finali del 2023, o al più ad inizio 2024. Si tratta solo di timing. Per come la vedo, non ci sarà alcun soft landing e non eviteremo la recessione”. Ultimo dettaglio, ma non per importanza, un’economia più resiliente non implica (necessariamente) una recessione più lieve e il rally in periodo di inversione della curva dei rendimenti nemmeno.

Chiudo questa analisi chiedendo anche a voi un’opinione su questa tanto discussa situazione economica; qualora foste interessati a leggere tutto il mio report su questo tema lo trovate sul mio blog. Io vi auguro buon proseguimento di giornata e buon trading!

Disclaimer: non ho una sfera di cristallo

Disclaimer 2: il presente articolo non ha alcuna finalità di consulenza finanziaria e non rappresenta un consiglio su come investire o disinvestire i propri soldi. La consapevole valutazione dell'investitore non può essere in alcun modo sostituita, alla luce del personale profilo di rischio e della possibilità di perdere il proprio denaro.