Lagarde parla di rischi aumentati sul fronte inflazione e rallentamento economico. Per il numero uno della Federal Reserve: “necessario andare avanti fino a lavoro terminato”. Il risultato è una nuova “mazzata” per i mercati ma festeggia il comparto bancario.

Nessuna novità sul fronte tassi. Tutto è andato come d’attese. Sono le parole della Lagarde a fare male ai mercati, perché sono vere.

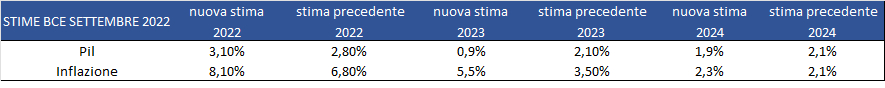

La Bce ha aumentato i tassi di 75 punti base ma ha anche alzato le stime sull’inflazione taglia quelle sulla crescita.

La tabella mostra le nuove previsioni:

A frenare i mercati ci ha pensato la numero uno della Bce durante la presentazione post comunicato.

Riportiamo le frasi, nude e crude come sono state annunciate per far percepire meglio il clima che si respirava durante la conferenza stampa:

· il rallentamento dell’economia farà aumentare la disoccupazione

· i problemi sulle forniture di gas rafforzeranno il rallentamento della zona euro

· i colli di bottiglia sulla distribuzione aumentano le pressioni inflazionistiche

· il deprezzamento dell’euro contribuisce all’inflazione

· rischi sulla crescita sbilanciati al ribasso nel breve termini

· rischi sull’inflazione sbilanciati al rialzo

· La Bce non ha raggiunto i tassi neutrali e saranno necessari altri tagli

· Lo scenario ribassista della Bce prevede crescita negativa in 2023

· Lo scenario ribassista della Bce prevede il razionamento del gas

· La Bce non conosce oggi il tasso terminale (ovvero il punto massimo di tasso a cui vuole arrivare)

· Se i dati mostrano un rialzo (dell’inflazione n.d.r.) anche i tassi saliranno

Più coinciso il numero uno della Federal Reserve, Jerome Powell che, ospite in una conferenza online del Cato Insitute ha dichiarato: che la Fed continuerà ad agire “finché il lavoro non sarà terminato”, ovvero finché l’inflazione non sarà battuta. Fino a che punto, dunque? Powell ha risposto, che questo dipende dai dati in arrivo.

Da tempo gli osservatori economici dividono in colombe, gli economisti che sono per una politica monetaria espansiva, in falchi chi ha un atteggiamento opposto. Oggi le parole di Madame Lagarde sono apparse quelle di un gufo, a metà tra il senso italiano del termine (porta-sfortuna) e quello inglese, persona saggia.

Una crisi alla moviola

La Lagarde non dice niente di nuovo per cui i mercati non siano già a conoscenza. Tanto che sembra si stia parlando di una crisi “telefonata “, o meglio che arriva con un grande preavviso. Nessuno scoppio improvviso di una bolla, vedi mutui subprime o una pandemia. Ma quasi un “non volerci credere” che siamo nel pieno di una guerra, con tanto di chiusura dei rubinetti del gas e stime per una recessione alle porte in Europa e nel mondo, innescata sia dai maggiori costi delle materie prime e dall’inflazione che dai rialzi dei tassi che taglieranno il potere di acquisto.

Un'opportunità nel breve

Qualche notizia positiva? Una in realtà c’è. Nessun stop ai finanziamenti agevolati alle banche e tassi in rialzo che fanno bene a questo comparto. Il settore oggi è il migliore in Europa con un rialzo del 2,5%. A Piazza Affari, Unicredit (BIT:CRDI) vola del 4,4%, Banco Bpm (BIT:BAMI) +4,4%, Coomerzbank +3%, Banco Sabadell (BME:SABE) +3,8%, Bankinter (BME:BKT) +5%. Intesa (BIT:ISP) +1% Bper (BIT:EMII) +2%

Da qualche giorno avevamo messo sotto osservazione un certificato interessante sul settore emesso da Vontobel che potrebbe andare in rimborso anticipato il 26 settembre. Il cash collect su su Deutsche Bank (ETR:DBKGn), Société Générale (EPA:SOGN) e UniCredit passa di mano a 1014 e stacca premi trimestrali con memoria del 3,915% (15,66% annuo) se nessuno dei sottostanti sarà crollato alle date di valutazione del 40%.

Di seguito i livelli di riferimento.

Tra pochi giorni se, alla data di valutazione del 26 settembre, Deustche Bank si porterà sopra il livello iniziale con gli altri titoli che si mantengono sopra ai rispettivi livelli, il certificate verrebbe rimborsato a 1039,15 euro, con un capital gain di 15,15 euro, 1,5% in pochi giorni.

Abbiamo indicato il certificate quando era sotto la pari perché puntavamo su una dinamica favorevole innescata dal rialzo dei tassi, ma anche a questi livelli il certificate rimane interessante. L’1,5% in pochissimi giorni sarebbe un ottimo rendimento e, se non dovesse scattare, a questa data di valutazione il rimborso anticipato, il flusso cedolare è davvero elevato: 15,6% annuo, in grado di più che raddoppiare il dividendo medio del comparto ma esponendosi con una protezione fino a cali del 40%, che non si avrebbe acquistando direttamente i titoli.

Il certificate ha le caratteristiche classiche di un cash collect, cedole con Effetto memoria per recuperare eventuali premi trimestrali non staccati, rimborso anticipato dal terzo mese, durata due anni. A scadenza protezione del capitale fino a cali del 40% dei sottostanti dal livello iniziale.