L’abbondante liquidità del mercato sostiene l’oro e le azioni e potrebbe persino portare a un nuovo rally del mercato orso in Cina, mentre il taglio dei tassi della Fed potrebbe avere un impatto minimo sulle azioni statunitensi.

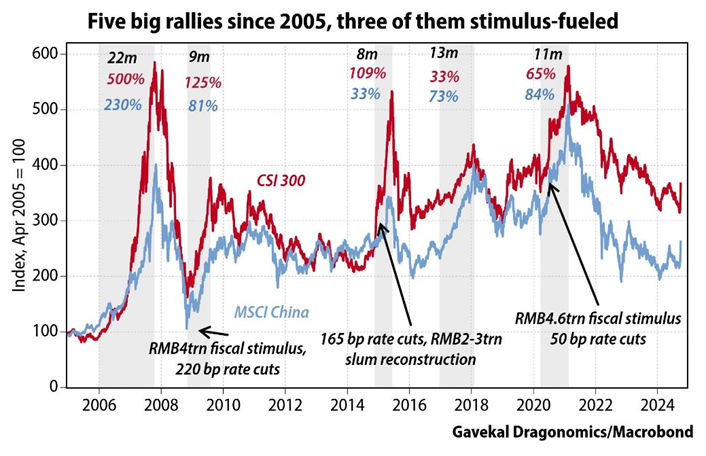

Un nuovo “bear market rally” per il mercato azionario cinese?

Negli ultimi vent’anni, la Cina ha registrato cinque importanti rally del mercato azionario, tre dei quali sono stati guidati da misure di stimolo economico. Come illustrato nel grafico sottostante, questi rally sono stati particolarmente brutali, con guadagni compresi tra il 50% e il 100%.

La domanda sorge spontanea: stiamo assistendo a un fenomeno simile?

Fonte: Gavekal

L’abbondanza di liquidità sostiene l’oro e i mercati azionari

Negli ultimi due mesi la massa monetaria globale ha registrato un’impennata significativa. Dopo un periodo di relativa stabilità dall’inizio del 2023, dall’agosto scorso sono stati immessi circa 4.000 miliardi di dollari.

Questa cifra non include gli ulteriori 1.000 miliardi di liquidità che la Cina prevede di aggiungere nei prossimi mesi.

Questa espansione della massa monetaria globale spiega (in parte) la recente impennata dei prezzi dell’oro e il rally dei mercati azionari, che hanno raggiunto i massimi storici.

Fonte: Bloomberg, Lawrence McDonald

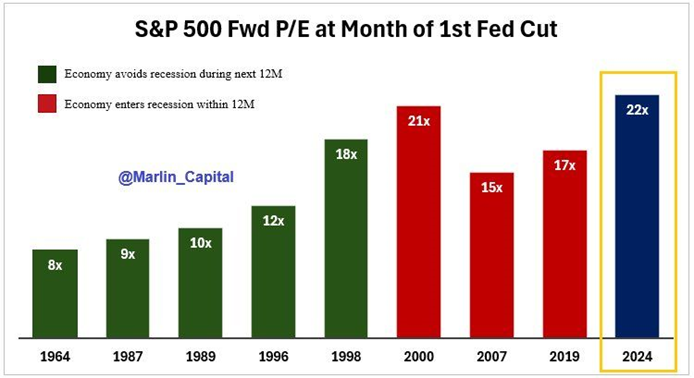

Il taglio dei tassi della Fed potrebbe avere un effetto limitato sui mercati azionari statunitensi

Due settimane fa la Federal Reserve ha tagliato i tassi di interesse di 50 punti base per la prima volta dal marzo 2020. Tuttavia, a differenza dei cicli precedenti in cui i mercati hanno reagito con forza dopo un taglio dei tassi, questa volta gli investitori hanno anticipato la decisione accumulando azioni statunitensi ben prima dell’annuncio ufficiale.

Questa anticipazione ha avuto l’effetto di aumentare le valutazioni dei titoli prima ancora che il taglio dei tassi avesse un impatto sull’economia.

In altre parole, sebbene i tagli dei tassi abbiano tradizionalmente favorito i mercati azionari, questa volta le valutazioni già elevate potrebbero limitare la portata del rialzo del mercato azionario.

Fonte: David Marlin

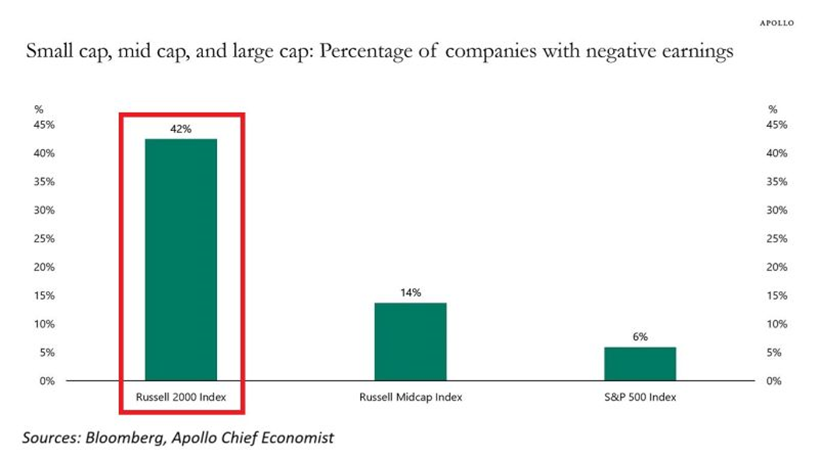

Il 42% delle società statunitensi a piccola e media capitalizzazione non è redditizio

Secondo Apollo, oltre il 40% delle società statunitensi a piccola e media capitalizzazione registra perdite, un livello paragonabile a quello registrato durante la Grande Crisi Finanziaria del 2009.

L’unica volta che questa percentuale è stata più alta è stata nel 2020 e nel 2021. Inoltre, le aziende dell’indice Russell 2000 stanno accumulando un debito di 832 miliardi di dollari.

Ulteriori riduzioni dei tassi potrebbero consentire a queste aziende “zombie”, incapaci di generare profitti, di rimanere in vita grazie a condizioni di credito più favorevoli. Con un effetto positivo sulla performance relativa delle piccole e medie imprese rispetto all’S&P 500?

Fonte: Apollo, Global Markets Investor

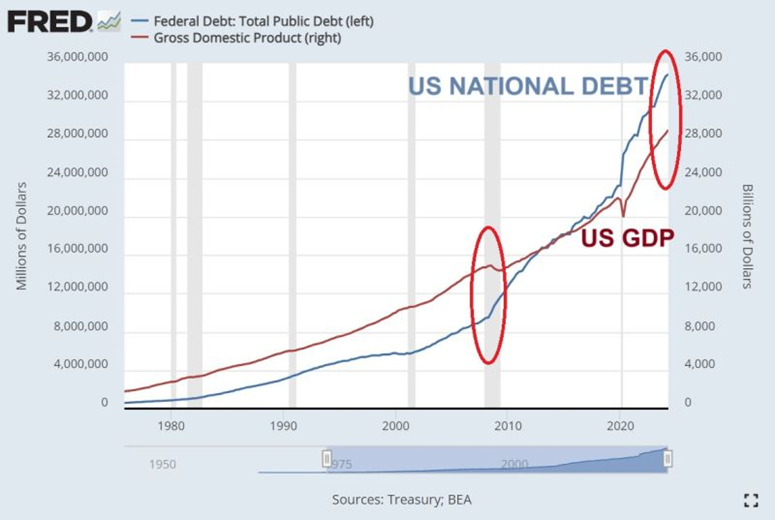

Il debito degli Stati Uniti raggiunge il massimo storico

Nel 2008 il debito federale ammontava a 9.400 miliardi di dollari, mentre il PIL statunitense raggiungeva i 14.700 miliardi di dollari, con un rapporto debito/PIL del 64%.

Oggi il debito pubblico ha raggiunto i 35.700 miliardi di dollari, con ulteriori 345 miliardi di dollari di debito accumulati tra il 27 settembre e il 1° ottobre, mentre il PIL statunitense si attesta a 29.000 miliardi di dollari, spingendo il rapporto debito/PIL al 122%.

Qual è la soglia del dolore per il mercato obbligazionario?

Fonte: Global Markets Investor

BlackRock domina il mondo

Dalla sua IPO nell’ottobre 1999, le azioni di BlackRock (NYSE:BLK) hanno generato un rendimento medio annuo del 20,7%, superando di gran lunga i listini dell’S&P 500 e del Nasdaq 100, che nello stesso periodo hanno reso rispettivamente l’8,2% e il 9,7% all’anno.

Le azioni BlackRock hanno inoltre superato colossi come Amazon (NASDAQ:AMZN) e Microsoft (NASDAQ:MSFT). Apple (NASDAQ:AAPL) e Nvidia (NASDAQ:NVDA), invece, hanno fatto ancora meglio.

Fonte: HolgerZ, bloomberg

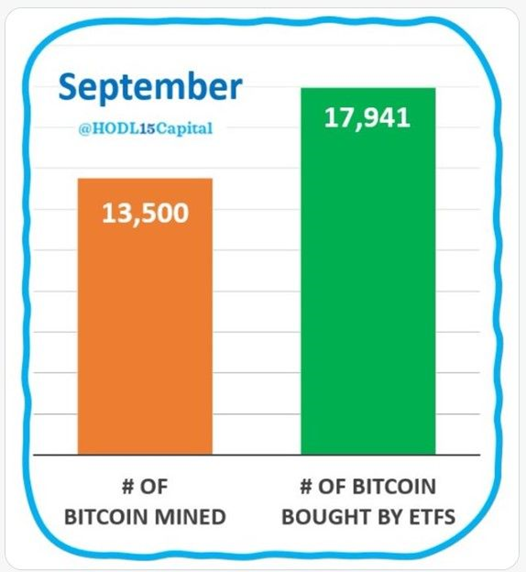

Gli ETF Bitcoin hanno assorbito tutta la produzione di BTC a settembre

Nel mese di settembre 2024, gli ETF statunitensi Bitcoin hanno acquistato più bitcoin di quanti ne abbiano prodotti i miner, acquisendo un totale di 17.941 BTC, mentre la produzione è stata di 13.500 BTC. BlackRock’s iShares ETF ha registrato una crescita significativa, accumulando 366.451 BTC, mentre le partecipazioni di Grayscale’s ETF sono scese a 221.191 BTC, segnalando un cambiamento nell’allocazione degli investitori.

Questa crescente domanda sottolinea l’interesse crescente per gli ETF Bitcoin, che sono diventati una forza dominante nel mercato.

Il fatto che questi ETF abbiano assorbito tutti i bitcoin appena estratti, e anche di più, segna un cambiamento nelle dinamiche di mercato che potrebbe avere effetti duraturi sul prezzo e sulla disponibilità del bitcoin.

Fonte: Bitcoin magazine