- Microsoft segna -30% YTD malgrado i continui segnali di resilienza davanti alla recessione

- La suite Office, Azure e i servizi cybersecurity registrano una crescita organica, con le compagnie riluttanti a rinunciare ai software chiave

- Microsoft mostra iniziativa tramite nuove aree di crescita e consolida la sua posizione già dominante

Microsoft (NASDAQ:MSFT) ha perso quasi il 30% del suo valore quest’anno. Con gli utili del Q123 appena pubblicati, forse vale la pena dare un’occhiata al titolo. I suoi continui progressi nel cloud computing e nei videogiochi, la resilienza della sua attività core e la valutazione sostanzialmente scontata indicano che Microsoft è sulla strada giusta per una forte ripresa.

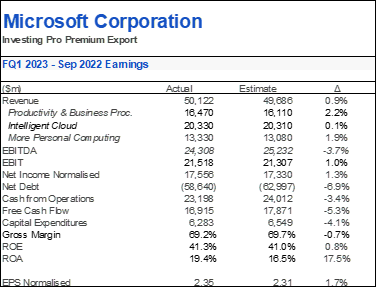

Fonte: Investing Pro

Utili e stime Q1 23

Fonte: InvestingPro

Gli utili del colosso del tech non hanno dato particolari sorprese: Microsoft ha leggermente battuto le attese sui risultati. Il fatturato è stato di 50,12 miliardi di dollari, +11% YoY, e gli EPS 2,35 dollari, -13% YoY ma meglio del previsto.

Un dettaglio è che potrebbero esserci problemi che pesano sui margini cloud.

Le stime sul secondo trimestre sono state più interessanti, con la maggior parte delle cifre inferiori alle attese. Il dato sui ricavi More Personal Computing ha rivelato la debolezza maggiore nel contesto attuale, con le vendite stimate tra 14,5 e 14,9 miliardi di dollari, rispetto ai 17,2 miliardi attesi. Il segmento Productivity & Business Processes prevede 16,6-16,9 miliardi di dollari di vendite, rispetto ai 17,2 miliardi attesi dagli analisti.

Il segmento Intelligent Cloud è quello che ha sorpreso di più gli analisti, con vendite stimate di 21,55 miliardi, meno dei 21,8 miliardi di dollari attesi. La divisione di cloud computing Azure è quella con più valore e gli analisti si aspettavano un +41% YoY piuttosto che il +37% implicato dalle previsioni.

La pressione ribassista sul titolo dopo la pubblicazione probabilmente è stata dovuta più alla delusione di Google (NASDAQ:GOOGL) (NASDAQ:GOOG) che ai risultati della stessa Microsoft. Malgrado il contesto cupo, gli affari di Microsoft si stanno dimostrando di gran lunga più resilienti dei rivali.

Storia di crescita: videogiochi e metaverso

Dopo la proposta acquisizione di Activision Blizzard (NASDAQ:ATVI), che dovrebbe andare in porto nel 2023, Microsoft si unirà a Sony (NYSE:SONY) come una delle più grandi compagnie di videogiochi al mondo, rendendo il segmento gaming più importante che mai.

Le tensioni USA-Cina hanno spinto il Dipartimento per il Commercio USA a limitare le esportazioni di chip Nvidia in Cina. E Microsoft potrebbe guadagnare partecipazione di mercato a scapito della rivale Tencent. Microsoft inoltre sembra sempre più ben posizionata per sinergizzare la sua IA cloud con gli ecosistemi gaming e metaverso.

Software cruciali

I risultati del Q1 di Microsoft rivelano la forza del fossato competitivo della compagnia nel segmento dei software. Il fatturato da Productivity and Business Processes è aumentato del 9% YoY e dell’1% QoQ. Malgrado il rallentamento del mercato del lavoro e i congelamenti delle assunzioni, le vendite di Microsoft 365 sono aumentate dell’11% YoY. La sua inelasticità ai cambiamenti dei prezzi e la continua crescita possono essere un’ancora di salvezza in un’economia in rallentamento.

Servizi cloud e sicurezza

Malgrado il lieve rallentamento della crescita del fatturato e la minima compressione dei margini per i prezzi degli energetici, Azure continua ad essere promettente. Il servizio di cloud computing continua ad ottenere contratti da oltre 100 milioni di dollari e da oltre un miliardo, rivaleggiando con Amazon Web Services (AWS) (NASDAQ:AMZN).

Azure si trova inoltre in una buona posizione per capitalizzare sull’aumento della necessità di soluzioni di sicurezza informatica.

Rischi

Rallentamento della domanda

Gli ultimi dati sulle spedizioni di PC confermano un rapido calo della domanda per via dell’accelerazione della richiesta in pandemia e del calo della fiducia dei consumatori causato dall’inflazione in aumento.

Forex

Il dollaro forte continua ad essere un ostacolo a breve termine per Microsoft, in quanto oltre il 50% del fatturato arriva da operazioni al di fuori degli Stati Uniti.

Activision Blizzard

Sebbene resti un rischio di coda marginale, c’è la possibilità che la proposta acquisizione da 69 miliardi di dollari di Activision Blizzard non vada in porto.

Valutazione

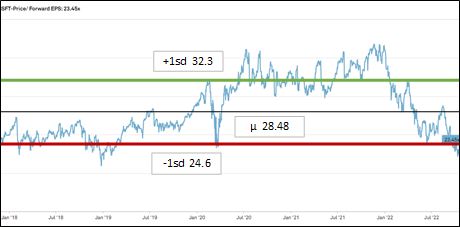

Malgrado le continue possibilità di crescita, Microsoft al momento è scambiato in considerevole sconto rispetto sia alla sua media pluriennale che ai rivali large-cap.

*Prezzo storico su 5 anni/EPS forward. Fonte: CIQ*

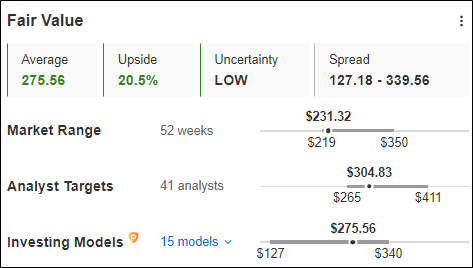

Ad un rapporto prezzo/EPS Forward di 23,5x, Microsoft è scambiato ad una deviazione standard al di sotto del multiplo medio su 5 anni. Persino nell’eventualità di una seria flessione, sarebbe difficile immaginare una compressione dei multipli oltre 21x. Il ribasso è limitato. Il potenziale rialzo, invece, è piuttosto significativo: Microsoft ha ampio spazio di espansione dei multipli. Il price target medio è 275 dollari, per un rialzo del 20%. Per gli investitori growth a lungo termine, non ci saranno molte altre opportunità di comprare un asset di alta qualità come Microsoft a questo prezzo.

*Fair Value. Fonte: InvestingPro*

Conclusione

Come molti altri, il titolo Microsoft è stato colpito quest’anno tra tasso di cambio e flessione del mercato. Con i multipli vicini ai minimi di 5 anni, potrebbe essere il momento di approfittare di una delle gemme del NASDAQ.