L'anno scorso è stato uno dei "peggiori" per i mercati finanziari. Le azioni e le obbligazioni sono entrate in un mercato ribassista, tre volte dal 1929 ad oggi ed è stata anche la prima volta che hanno avuto una perdita a due cifre nello stesso anno, per gli investitori è stato estremamente difficile restare lucidi.

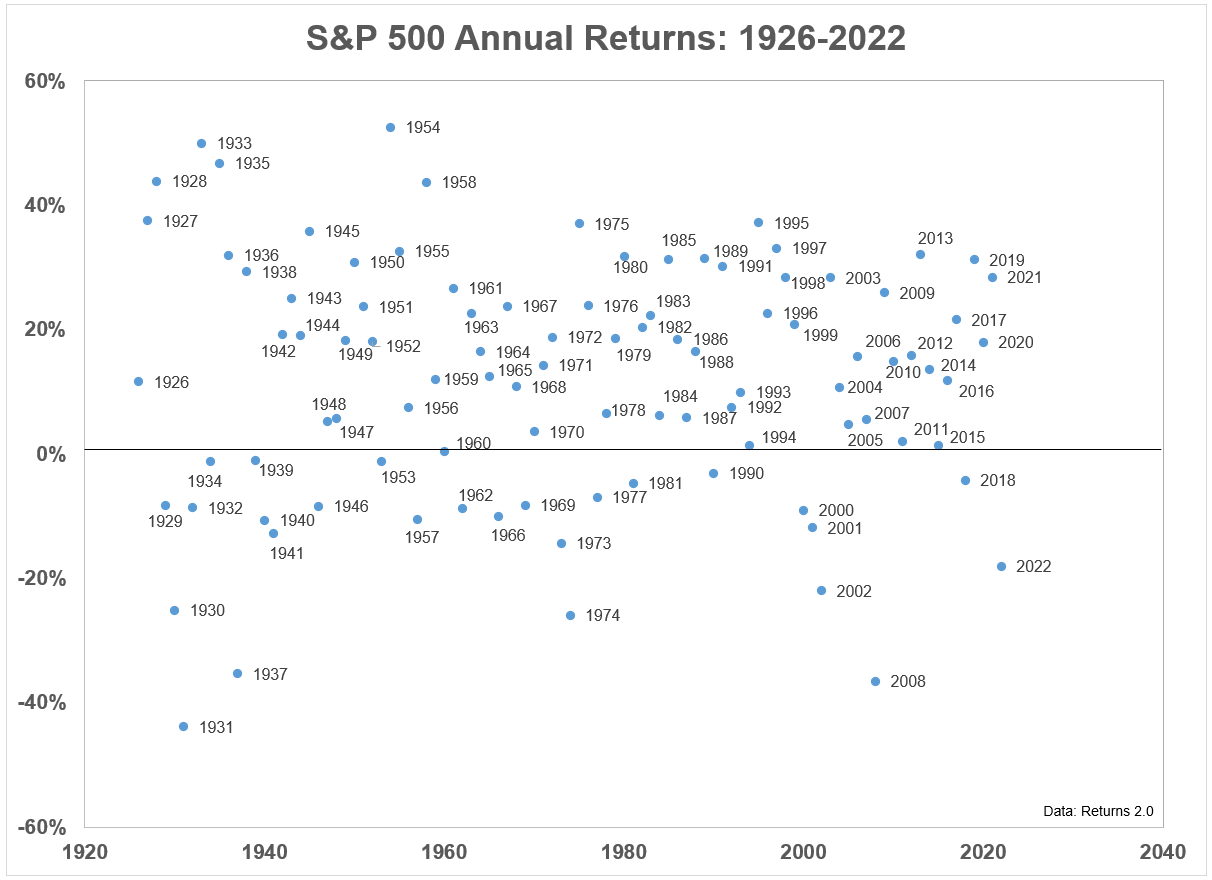

Se guardiamo questo grafico annuale si nota l'essenza della "natura casuale" del mercato azionario e di quanto possa essere irregolare, quindi volatile.

Il 2022 ha inciso nella nostra mente che tutto può succedere nel breve periodo, le previsioni vanno prese come tali e non come la verità, nulla può salire sempre (come nel caso dei titoli tech), i grandi guadagni sono quasi sempre accompagnati da grandi perdite che fanno parte del "gioco".

Detto ciò, cosa fare? l'opzione "migliore" è estendere l'orizzonte temporale degli investimenti.

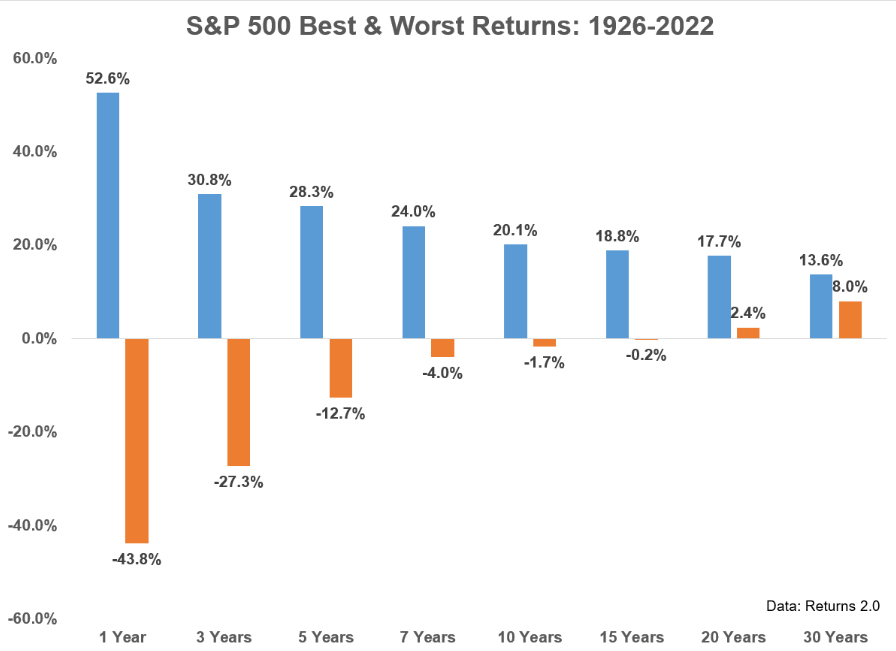

Dal grafico (S&P 500) possiamo notare come man mano che aumenta l'orizzonte temporale le perdite si riducono. Questo perchè se prendi gli ultimi anni che abbiamo vissuto si poteva rischiare di rimanere "schiacciati" ma era altrettanto improbabile che ciò accadesse con l'orizzonte temporale 7-15 anni. ovviamente nulla è sicuro, se si investe in un momento inopportuno oppure in qualcosa che non si risolleverà nemmeno tra 10 anni, ma statisticamente i dati mostrano che il rischio si abbassa lentamente man mano che gli anni aumentano.

La pazienza è premiata. Quindi potrebbe aver senso avere il 100% del portafoglio in azioni?

Il mercato ribassista dura "mediamente" 1 anno dal picco fino al minimo mentre il tempo "medio" per recuperare le perdite si estende fino a 3 anni. Il crollo in questo caso dovrebbe essere visto come un'occasione che porta prezzi più bassi.

Il bottom delle "vendite" per quanto rigurda le azioni è stato registrato a giugno, circa 7 mesi fa (bottom di prezzo ad ottobre). Da allora abbiamo avuto molto più "verde" ed anno su anno i maggiori indici hanno recuperato livelli importanti e registrato performance postive come l'Hang Seng (+14%), il FTSE Mib (+10,5%), il Nasdaq (+9,2%), il DAX (+8,6%) e S&P500 (+5,1%) seguiti da un declino del dollaro USA (DXY).

Infatti se guardiamo il grafico, dopo che l'azionario ha registrato i minimi sulle vendite, pochi mesi dopo il dollaro ha iniziato ad indebolirsi (favorendo la risalita delle azioni).

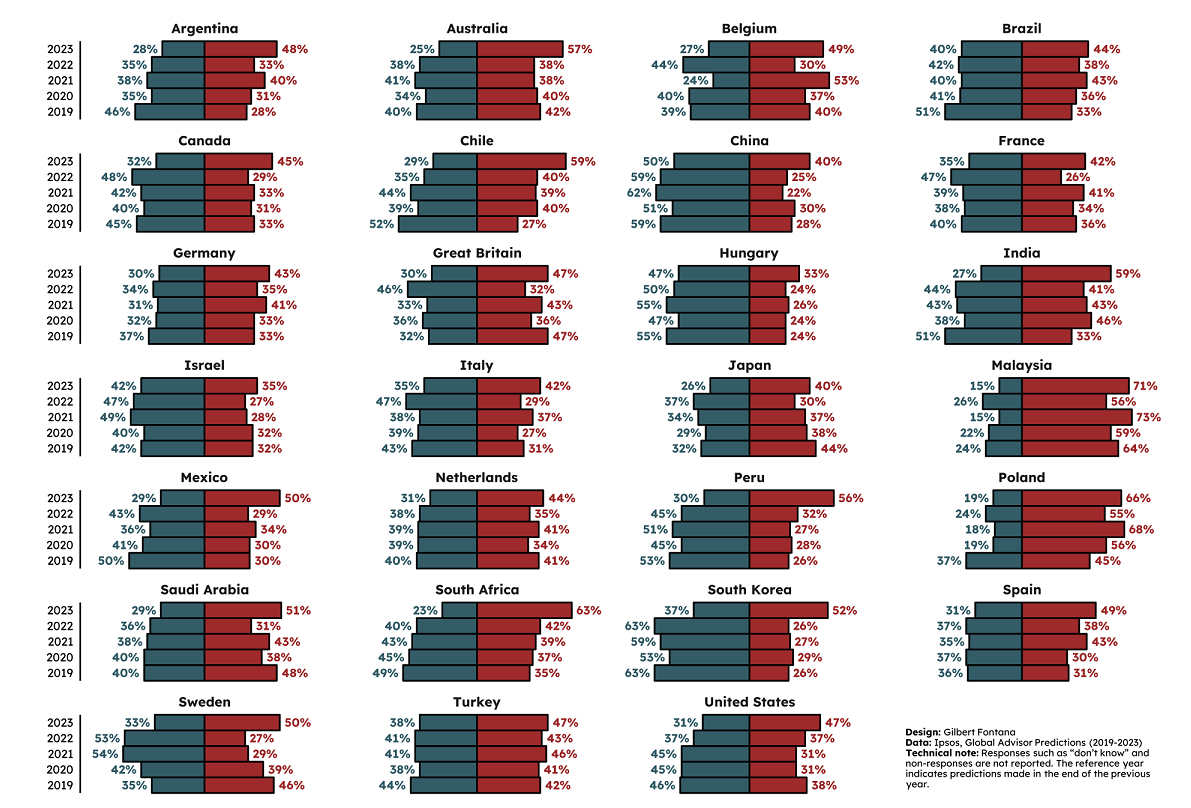

Nonostante ciò il pessimismo è ancora evidente. Oltre alle solite previsioni degli esperti, che hanno spaziato da un estremo all'altro per quanto riguarda la salute dell'economia globale, uno studio su Visual Capitalist ha considerato quelle dei cittadini di 27 paesi in tutto il mondo su oltre 24 mila adulti, dal 2019 al 2023.

E' stato chiesto cosa pensassero sul fatto che "i principali mercati azionari di tutto il mondo potessero crollare" con la possibilità di rispondere "probabile" o "improbabile". Le risposte per il 2023 sono state raccolte negli ultimi mesi del 2022.

Guardando il grafico, la maggior parte delle persone di tutto il mondo ha ritenuto che la probabilità di un crollo dei mercati globali fosse più probabile, in 24 dei 27 paesi. Ciò include l'intero G7, con il 40-47% dei votanti che ha risposto "probabilmente" rispetto al 26-35% "improbabile".

Le risposte più negative (oltre 60%) sono arrivate dai paesi come Malesia, Polonia e Sudafrica mentre gli unici tre paesi in cui si è riscontrato un grado di fiducia maggiore sono stati Cina, Israele e Ungheria. Inoltre le Cina ha avuto il tasso più alto di risposta "improbabile" cioè del 50%.

Gli italiani cosa pensano? Le percentuali sono state:

42% probabile crollo

35% improbabile crollo

23% incertezza sulla risposta

In questo clima di incertezza, per alcuni versi, perchè non affidarci all'intelligenza artificiale anche per gli investimenti?

E' il caso di ChatGPT, il cui acronimo sta per "Chat Generative Pre-trained Transformer", ed è uno degli ultimi algoritmi “generativi” cioè l'evoluzione dell’IA stessa basata sul machine learning che punta a superare le chatbot e i motori di ricerca. Grazie ai suoi algoritmi, ChatGPT è in grado di generare testi, fornire risposte a domande, scrivere mail, articoli, contratti, tesi, presentazioni, slide, traduzioni, codici, attingendo a migliaia e più database a sua disposizione.

Molti temono che cancellerà definitivamente molti lavori: dal marketing al SEO, dal copy al support, dall'analista fino ad arrivare al consulente finanziario e a tutte quelle figure che studiano i mercati. Una rivoluzione più vicina di quanto potessimo pensare fino a poco tempo fa?

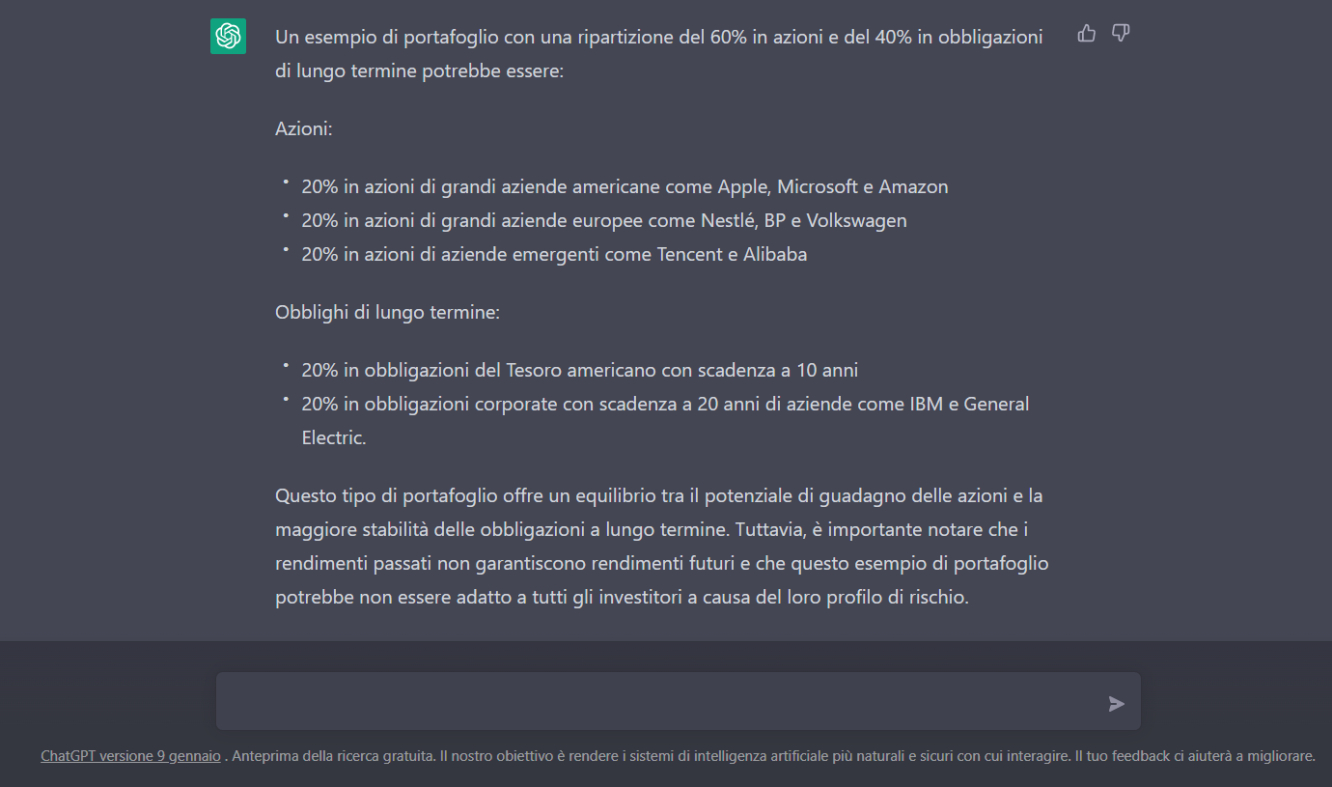

Ho chiesto a ChatGPT

- "costruisci un portafoglio con una ripartizione 60% in azioni e 40% in obbligazioni"

possiamo notare come ha ripartito la parte azionaria in 3 categorie : grandi aziende USA (Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) e Amazon (NASDAQ:AMZN)), grandi aziende europee (Nestlé, BP (LON:BP) e Volkswagen (ETR:VOWG)) ed aziende emergenti (Tencent e Alibaba)

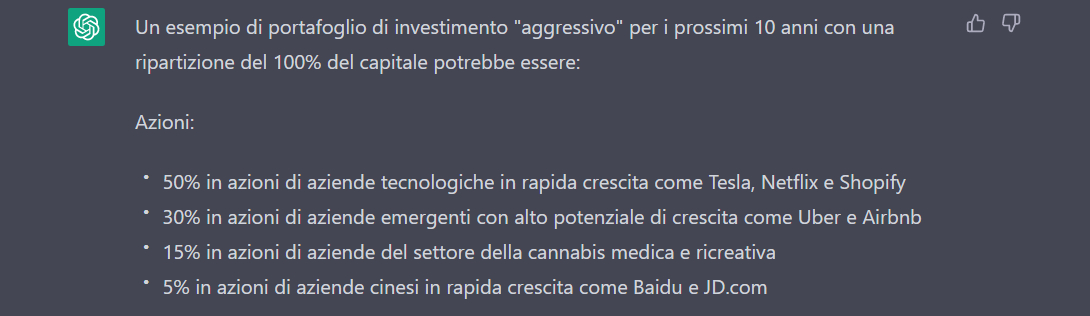

- "costruisci un portafoglio aggressivo per i prossimi 10 anni"

Possiamo vedere come la ripartizione sia concentrata sull'azionario con metà del capitale (50%) su aziende tecnologiche in rapida crescita (Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX) e Shopify), circa 1/3 sull'azionario emergente con alto potenziale di crescita (Uber (NYSE:UBER) e Airbnb), il 5% sulle azioni cinesi (Baidu e JD.com) ed il 15% sulle aziende del settore della cannabis.

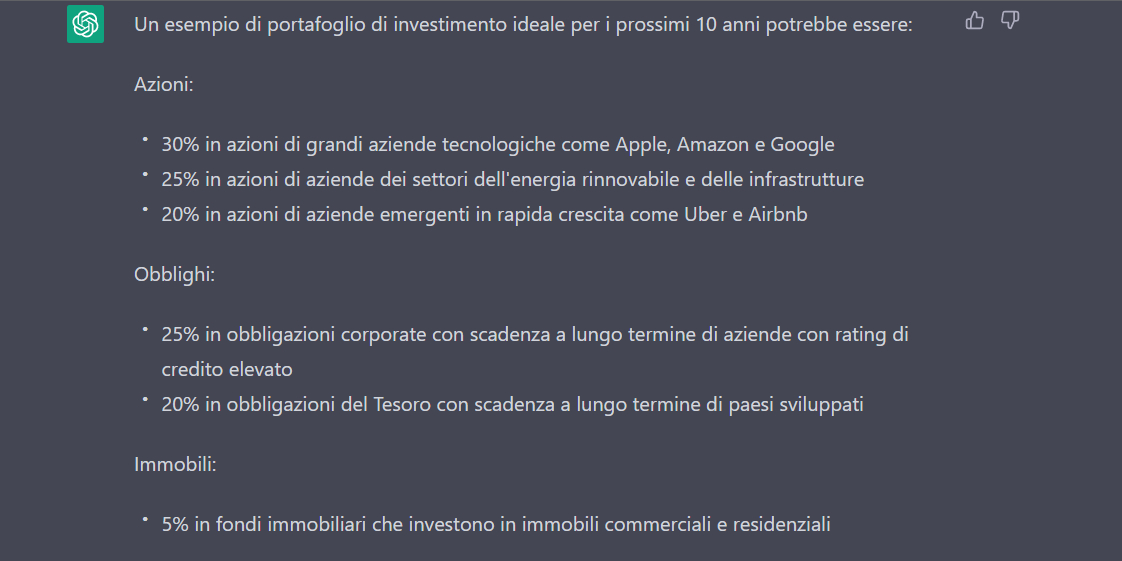

- "costruisci il portafoglio ideale che può performance nei prossimi 10 anni"

Si evidenzia da subito che qualcosa non quadra. Le percentuali non corrispondono al 100% ma valutiamo comunque l'esempio: nel comparto azionario inserisce, oltre alle tech ed emergenti, aziende del settore energetico rinnavabile e delle infrastrutture. Per quanto riguarda l'obbligazionario inserisce le coporate con rating elevato e treasury a lungo termine ed infine lascia un 5% per i fondi immobiliari.

Cosa ne pensate?

Ciò che forse manca, e non solo, è mantenere anche una riserva "liquida" ferma anche in obbligazioni a breve termine. Quindi possiamo affermare che molti lavori sicuramente saranno sostituiti, ma la figura del consulente o analista penso che andrà solo ad evolversi ed a migliorare con nuovi "strumenti". Oggi, a pochi mesi dal lancio di ChatGPT, fanno rumore più i $10 miliardi che Microsoft ha deciso di investire stringendo accordi con OpenAi, per fornirgli le infrastrutture cloud, che la piattaforma stessa con le sue evidenti lacune e limiti ancora da risolvere.

Senza dubbio si tratta di una delle più "grandi scommesse" di Microsoft sull’intelligenza artificiale, nella continua "lotta" (tra motori di ricerca) con Google (NASDAQ:GOOGL).

Alla prossima!

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Minimi toccati ma il pessimismo persiste. Ecco i portafogli creati tramite chatGPT

Pubblicato 27.01.2023, 08:52

Minimi toccati ma il pessimismo persiste. Ecco i portafogli creati tramite chatGPT

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi.

La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi.

La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.