La previsione media per il 2024 di Wall Street S&P 500 prevede un guadagno del 6,50% per il prossimo anno. In passato, un'aspettativa del 6,50%, anche se leggermente inferiore alle medie storiche, era una scelta obbligata tra azioni e obbligazioni inferiori al 2,5%.

Oggi il calcolo è cambiato radicalmente, con i tassi di interesse che offrono rendimenti rispettabili. Poiché le decisioni di allocazione tra azioni e obbligazioni sono ora più complesse di quanto siamo abituati a fare, analizziamo le differenze nella valutazione dei flussi di cassa di azioni e obbligazioni.

Questa discussione, insieme a un importante grafico che condivideremo, mostra il motivo per cui con le obbligazioni è meglio mantenere un atteggiamento semplice e stupido o KISS.

Valutazione delle azioni

Di recente abbiamo analizzato un'azione che richiedeva la crescita degli utili nei cinque anni precedenti. Per reperire i dati, abbiamo utilizzato tre risorse di settore affidabili e popolari. Abbiamo ottenuto tre risposte diverse. Se è così difficile ottenere i dati del passato, considerate la difficoltà di prevedere gli utili e i flussi di cassa futuri.

Per valutare correttamente un'azione, è necessario valutare i flussi di cassa futuri di una società. Ciò comporta previsioni macroeconomiche sull'economia globale, informazioni affidabili sulla ripartizione delle vendite per prodotto, una visione completa dei concorrenti e dei potenziali concorrenti e la conoscenza dei nuovi prodotti. Questi sono solo la punta dell'iceberg. Ci sono molti altri fattori, alcuni sotto il controllo dell'azienda e altri al di fuori di essa.

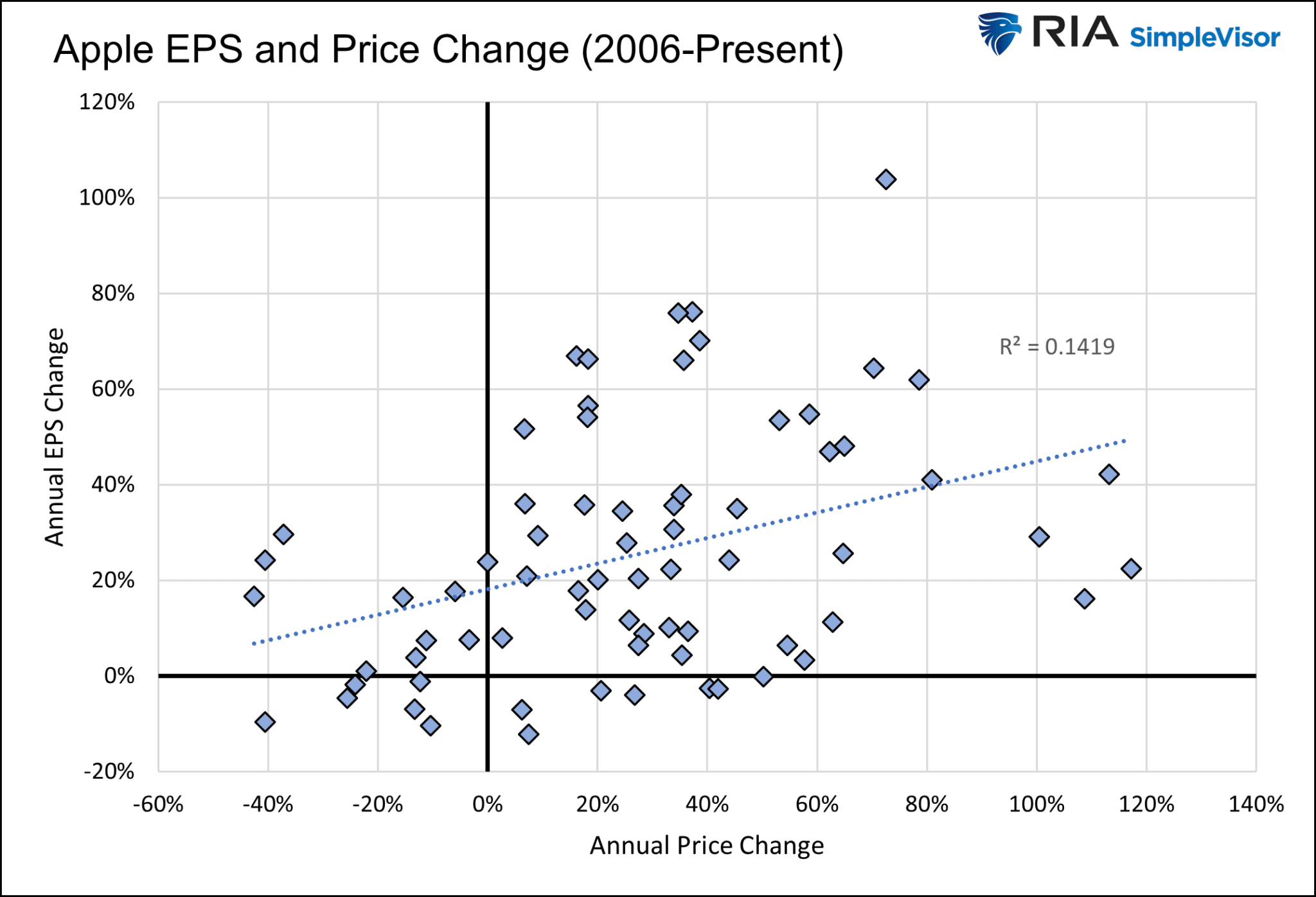

Anche se avete previsto perfettamente gli utili di una società, non è detto che il titolo si comporti come avete pensato. Ad esempio, il grafico a dispersione mostra le variazioni di un anno del prezzo di Apple (NASDAQ:AAPL) rispetto alla variazione di un anno degli utili. L'R-quadro di 0,149 denota una scarsa correlazione tra utili e prezzo nel breve periodo. Allungando l'analisi a periodi di cinque anni, l'R-squared aumenta a 0,37, ma la relazione non è ancora statisticamente significativa.

Prevedere i rendimenti azionari è estremamente difficile e comporta molti rischi. Per questo motivo, la maggior parte degli investitori si affida ai rendimenti storici e alle valutazioni attuali, rinunciando spesso a previsioni approfondite.

Matematica delle obbligazioni

A differenza delle azioni, la stima del rendimento potenziale di un'obbligazione nell'arco della sua durata è semplice. Anche formulare aspettative di rendimento per periodi più brevi nell'arco di vita di un'obbligazione non è molto difficile.

Se acquistate un'obbligazione alla pari con una cedola del 5%. Riceverete il 5% annuo dalla cedola e riavrete il vostro capitale alla scadenza. A volte è possibile acquistare un'obbligazione con uno sconto o un premio rispetto al valore nominale. In questo caso, riceverete comunque la cedola e guadagnerete o perderete la differenza tra il prezzo pagato e il valore nominale.

La previsione dei rendimenti su periodi più brevi nell'arco della scadenza di un'obbligazione è un po' più complicata. Ma è relativamente semplice rispetto alla previsione dei prezzi delle azioni. L'investitore in obbligazioni riceverà la cedola. Tuttavia, la variazione del prezzo nel corso del periodo dipende dalle variazioni del rendimento. Pertanto, se riusciamo a prevedere il rendimento, abbiamo una buona approssimazione per il prezzo e il rendimento totale.

Come abbiamo scritto in questo articolo:

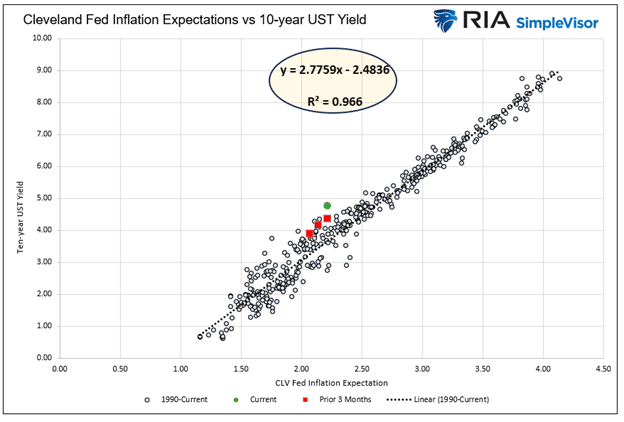

Il grafico a dispersione mensile qui sotto mostra che dal 1990 i rendimenti decennali e l'indice delle aspettative di inflazione della Fed di Cleveland, anch'esso decennale, hanno un R-squared di 0,966. In poche parole, il 97% dei rendimenti dei titoli del Tesoro è spiegabile con l'indice. Come si può notare, il rendimento attuale (verde) si trova circa l'1% al di sopra della linea di tendenza. Ergo, i rendimenti attuali sono circa l'1% al di sopra del fair value.

Supponiamo di pensare che i rendimenti aumenteranno o diminuiranno in base alle nostre previsioni sull'inflazione e sulla crescita economica, oppure di voler creare una tabella con vari scenari di rendimento. In questo caso, è possibile approssimare i rendimenti moltiplicando la duration di un'obbligazione per la variazione prevista del rendimento. Se a questo rendimento si aggiungono i pagamenti delle cedole previsti per un periodo presunto, si ottiene una solida stima del rendimento potenziale.

Mantenere la semplicità, stupido

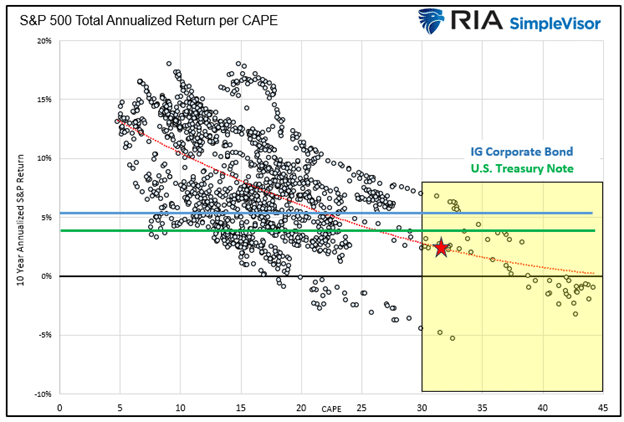

Torniamo al concetto di KISS. Il seguente grafico a dispersione è tratto da un recente articolo di articolo sui Target Date Funds.

L'articolo risale al 1° novembre 2023. Da allora i rendimenti sono scesi e le valutazioni dei titoli sono aumentate. I rendimenti di 10-year UST e delle obbligazioni societarie investment grade sono inferiori di circa lo 0,60%, mentre la valutazione del CAPE è superiore di quasi due punti. Il grafico è aggiornato fino all'inizio di dicembre 2023.

Ogni punto in basso mostra ogni caso mensile di valutazione del CAPE 10 e il successivo rendimento azionario decennale, compresi i dividendi, dal 1881.

Il grafico evidenzia la probabilità che le obbligazioni societarie e del Tesoro superino le azioni nei prossimi dieci anni. I rendimenti obbligazionari sono facili da prevedere e, cosa ancora più importante, pagano un rendimento pari a quello che potrebbe essere il miglior scenario per le azioni.

Perché complicare le cose, scegliere la via più semplice e scegliere le obbligazioni?

Sintesi

Come illustrato sopra, nei prossimi dieci anni i rendimenti azionari potrebbero essere inferiori a quelli obbligazionari. I prezzi e le valutazioni delle azioni cambieranno e con essi le prospettive decennali.

Le prospettive di rendimento delle azioni e delle obbligazioni potrebbero essere molto diverse tra tre mesi o tre anni. Ma per il momento le obbligazioni non solo sono molto più facili da capire e da prevedere, ma offrono anche una prospettiva di rendimento paragonabile, se non migliore.

Perché non scegliere le obbligazioni e farsi pagare di più?