Questo articolo è stato scritto in esclusiva per Investing.com.

Il vertice FOMC del 22 settembre sembra aver riservato molte sorprese. La prima, per molti, è stata il tono deciso di Powell, durante la conferenza stampa, nel dire che il QE potrebbe presto cominciare a diminuire. La successiva sono state le previsioni di un aumento dei tassi nel 2022 e di ben 4 aumenti entro la fine del 2023. La maggior parte dei mercati ha risposto correttamente, con il dollaro schizzato e i rendimenti in salita.

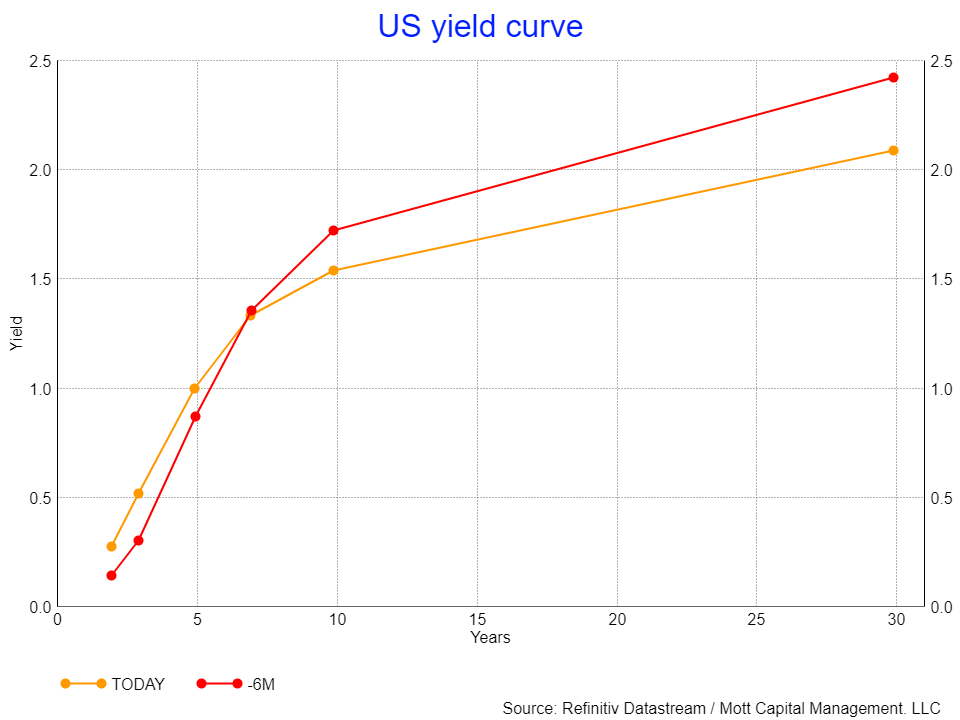

La curva del rendimento è cambiata piuttosto drasticamente, con i tassi su tutta la curva saliti a partire dai 2 anni, con un aumento significativo dei bond a 2 anni ora saliti di quasi 8 punti base (bps) a circa 30 bps. Intanto, i tassi a 5, 7 e 10 anni sono aumentati di 16 bps o più.

Appiattimento della curva

L’impatto immediato è stato che la curva del rendimento si è appiattita, ma ha cominciato ad inclinarsi con l’aumento dello spread del rendimento fra i Treasury a 10 e 2 anni. Forse l’aspetto più importante è che la curva del rendimento nel complesso si sia appiattita drasticamente da inizio primavera, quando lo stesso spread era a quasi l’1,6%.

Grafico giornaliero Titoli del Tesoro a 10 anni

Si tratta di un cambiamento sottile ma molto importante, perché la parte anteriore della curva sta salendo mentre quella lunga non sta crescendo abbastanza velocemente. È il modo che ha il mercato dei bond di suggerire che ci sarà una Fed molto più interventista in futuro, ma per un’economia che probabilmente non crescerà così rapidamente.

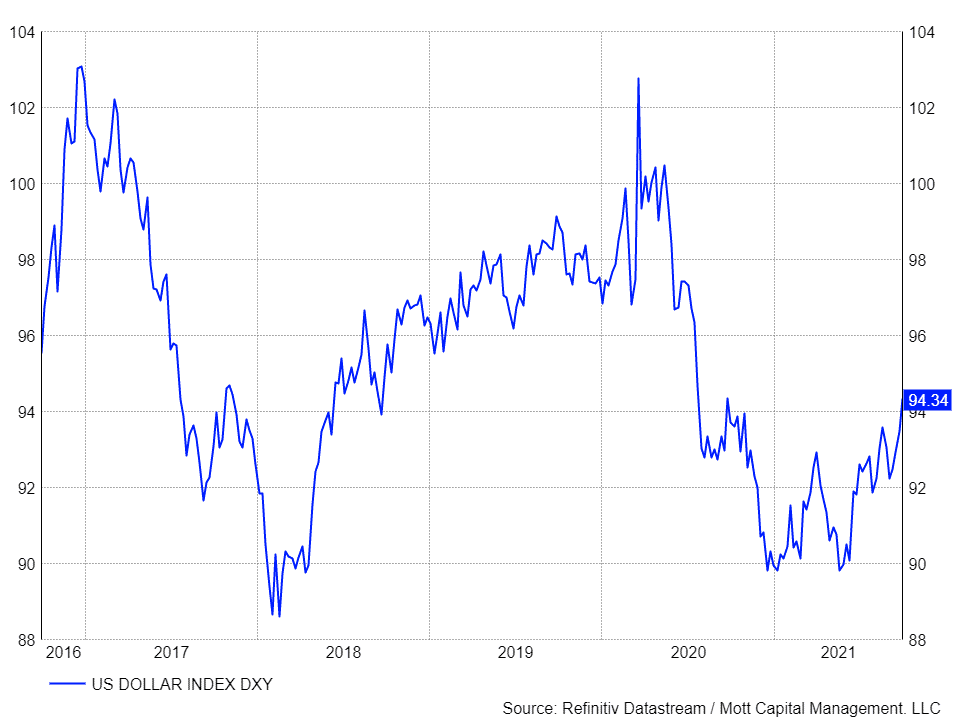

Impennata del dollaro

L’indice del dollaro sembra confermare l’idea data dalla curva del rendimento, schizzando ai massimi dall’autunno 2020. Ha senso che il dollaro si rafforzi se la Fed metterà fine al QE ed i tassi più a breve termine saliranno. Sembra che anche il dollaro si stia preparando ad una Fed più interventista.

Grafico giornaliero indice del dollaro

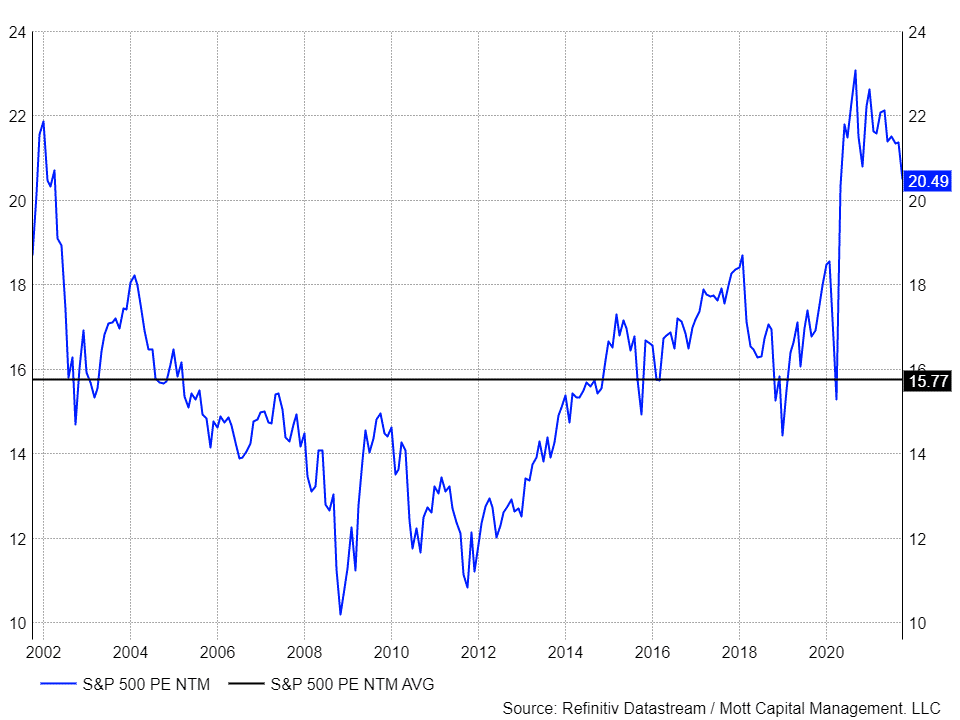

L’azionario impreparato

Il mercato azionario sembra impreparato a questo cambio di paradigma. La valutazione dell’S&P 500 è ancora a livelli storicamente alti, con l’indice scambiato a circa 20,5 volte le stime sugli utili su 12 mesi. Sebbene il rapporto PE sia sceso dal picco di 23,5 del settembre 2020, è ancora altissimo rispetto ai livelli storici. Negli ultimi dieci anni, l’indice ha registrato una media di 16,6 e, nei 20 anni precedenti, del 15,7. L’unico periodo in cui si è registrato un multiplo simile è stato alla fine degli anni Novanta.

La valutazione dell’S&P 500 indica che il mercato si aspetta ancora una Fed super-accomodante ed una crescita economica solida. La curva del rendimento suggerisce l’esatto opposto. Il mercato azionario sembra finalmente cominciare a rendersi conto di questa idea, con l’indice staccatosi di circa il 5% dai massimi, ma il multiplo suggerisce che ci sono ancora molti altri rischi ribassisti in arrivo.

Come se non bastasse, sembrerebbe naturale per il mercato azionario resistere ad un cambiamento della politica monetaria da parte della Fed, soprattutto ad uno di questa portata. Lo stesso scenario si era verificato nell’autunno del 2018, quando la Fed aveva in programma di continuare ad alzare i tassi di interesse. Il mercato aveva lottato contro la posizione di politica monetaria della Fed e, alla fine, aveva vinto.

L’aumento dei rendimenti dei bond e un dollaro forte significheranno che i prezzi dell’azionario dovranno scendere e, più saliranno, più il mercato sarà convinto di una Fed più interventista. Mettiamoci un po’ di rallentamento della crescita del PIL ed avremo la ricetta di un crollo del mercato azionario simile a quello del 2018.