Nel corso della settimana, CrowdStrike Holdings (NASDAQ:CRWD) ha registrato un guadagno dello 0,5%. Tuttavia, la correzione odierna dei prezzi maschera l’impennata del 4,5% registrata da venerdì a lunedì. L’azienda di cybersicurezza basata sul cloud ha ricevuto l’attenzione degli analisti di Morgan Stanley (NYSE:MS), che hanno notato che il suo market cap potrebbe raggiungere i 100 miliardi di dollari nei prossimi 12 mesi.

Si tratterebbe di un guadagno del 18% per gli azionisti di CRWD rispetto al suo attuale valore di mercato di 84,50 miliardi di dollari. Inoltre, Hamza Fodderwala, analista di Morgan Stanley, ha osservato che il valore di CrowdStrike è destinato a quasi raddoppiare nei prossimi cinque anni. Questa valutazione ottimistica si basa sulla crescente adozione della sicurezza basata sul cloud e della protezione delle identità.

Su base annua il titolo CRWD ha guadagnato il 42%. Gli investitori dovrebbero approfittare dell’attuale correzione dei prezzi in vista degli utili di aprile 2024, previsti per il 4 giugno?

Il prodotto chiave di CrowdStrike spiegato

Il principale generatore di entrate dell’azienda è la piattaforma CrowdStrike Falcon. L’azienda riceve un flusso stabile di canoni di abbonamento attraverso i suoi diversi moduli di cybersecurity. La piattaforma Falcon offre una protezione completa e cloud-native degli endpoint.

Quest’ultimo gergo è importante da capire, poiché “cloud-native” e “endpoint” significano che tutti i servizi possono essere accessibili con il solo accesso a Internet, senza dipendere da hardware o connettività localizzati. Al contrario, l’infrastruttura di CrowdStrike si occupa della gestione dei dati negli aspetti chiave: prevenzione e ripristino delle vulnerabilità.

In altre parole, la flessibilità cloud-native si traduce in una cybersicurezza scalabile e facilmente implementabile per i clienti. Con l’introduzione di algoritmi di intelligenza artificiale per imparare dai dati raccolti, CrowdStrike beneficia anche dell’effetto rete. Più abbonati attira l’azienda, più l’IA diventa agile nel prevenire e scovare le minacce alla sicurezza informatica.

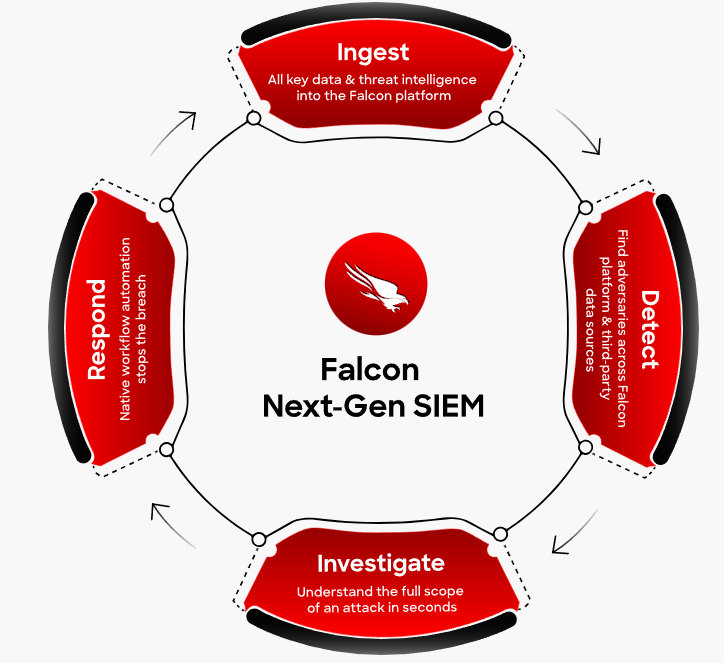

L’azienda ha riassunto il suo Security Information and Event Management (SIEM) di nuova generazione come un ciclo che si rafforza continuamente tra afflusso di dati, rilevamento, analisi e risposta.

Crediti immagine: CrowdStrike

Sebbene Microsoft (NASDAQ:MSFT) Defender abbia ridotto drasticamente la necessità di tute specializzate in cybersicurezza, CrowdStrike si rivolge alle aziende che necessitano di monitoraggio e risposta 24/7 piuttosto che agli utenti abituali.

Mercato totale indirizzabile di CrowdStrike

Nel 2023, l’Internet Crime Complaint Center dell’FBI ha riportato 12,5 miliardi di dollari di perdite potenziali dovute ad attacchi informatici, con un aumento del 22% rispetto al 2022.

Questo dato è in linea con lo studio interno di Apple (NASDAQ:AAPL), che ha evidenziato un aumento del 20% delle violazioni nei primi nove mesi del 2023 rispetto al 2022.

Da furti di identità, truffe di investimento e furti di proprietà intellettuale a frodi, appropriazioni indebite e interruzioni del flusso di lavoro, Cybersecurity Ventures ha previsto danni per 9,5 trilioni di dollari a livello globale nel 2024, che aumenteranno a 10,5 trilioni di dollari entro il 2025.

Secondo il rapporto di Mordor Intelligence, la domanda di prodotti di cybersecurity ha un tasso di crescita dell’11,44%, passando da 182,84 miliardi di dollari nel 2024 a 314,28 miliardi di dollari entro il 2029.

Se le previsioni di Morgan Stanley, secondo le quali la capitalizzazione di mercato di CrowdStrike raggiungerà i 100 miliardi di dollari nei prossimi 12 mesi, si riveleranno corrette, l’azienda diventerà l’attore dominante nel settore della sicurezza informatica.

La concorrenza di CrowdStrike

Nell’ambito della protezione degli end-point cloud-native, CrowdStrike deve affrontare la forte concorrenza di Microsoft.

Oltre al Defender di base incluso in Windows, Microsoft offre Defender for Endpoint nell’edizione premium del sistema operativo Windows, integrato con Microsoft Defender for Cloud per il monitoraggio dei server Windows.

L’ecosistema di cybersecurity di Microsoft si basa sull’infrastruttura cloud Azure. Per il terzo trimestre dell’anno fiscale 2024, Microsoft ha registrato una crescita del fatturato del 21% YoY Intelligent Cloud, raggiungendo 26,7 miliardi di dollari. Gli altri prodotti concorrenti di CrowdStrike provenienti da società quotate in borsa includono Carbon Black di VMware (NYSE:VMW), Cylance di BlackBerry Limited (NYSE:BB), Symantec (NASDAQ:GEN) di Broadcom (NASDAQ:AVGO) e SentinelOne di SentinelOne (NYSE:S).

Tra questi, il titolo CRWD ha registrato una performance nettamente superiore, pari al 42% su base annua, mentre Broadcom (29%) e Microsoft (15%) si sono avvicinati di più. Per quanto riguarda la quota di mercato effettiva nel mercato della cybersicurezza degli endpoint, CrowdStrike detiene il 23,88% della torta come numero uno, seguita da McAfee ePO (19%) e SentinelOne (9,59%).

Gli investitori devono notare che McAfee (precedentemente quotata al Nasdaq con la sigla MCFE) non è una società quotata in borsa dopo l’acquisizione da parte di Advent International Corporation nel marzo 2022.

I dati finanziari di CrowdStrike

Nell’ultimo report sugli utili terminato a gennaio 2024, CrowdStrike ha registrato una crescita del 34% su base annua dei ricavi ricorrenti (ARR), raggiungendo i 3,44 miliardi di dollari.

Per il trimestre, le entrate dagli abbonamenti sono aumentate del 33% a 795,9 miliardi di dollari su un totale di 845,4 milioni, confermando ancora una volta che gli abbonamenti sono il pane quotidiano dell’azienda.

Rispetto alla perdita netta di 47,5 milioni di dollari dell’anno precedente, CrowdStrike ha registrato un utile netto di 53,7 milioni di dollari. La zona positiva di profitto è relativamente nuova per l’azienda, che ha raggiunto il primo trimestre di profitto nel secondo trimestre del 2023, seguito da un aumento della redditività.

Negli ultimi quattro trimestri consecutivi, CrowdStrike ha battuto le stime sugli utili per azione (EPS), con l’ultima sorpresa del 33% (0,24 dollari riportati contro 0,18 dollari previsti).

La società ha chiuso il mese di gennaio 2024 con 3,47 miliardi di dollari di liquidità ed equivalenti, a fronte di 779 milioni di dollari di debiti a lungo termine e obblighi di leasing di capitale.

In generale, CrowdStrike sta registrando una forte adozione della cybersicurezza, con tassi di sottoscrizione dei moduli Falcon a due cifre, dal 64% al 27%.

È probabile che questa tendenza continui, data la sua leva sull’intelligenza artificiale e il già citato effetto rete.

Obiettivi di prezzo di CrowdStrike

Secondo 44 input degli analisti raccolti dal Nasdaq, il titolo CRWD è un “strong buy” a dodici mesi di distanza. L’obiettivo di prezzo medio di CRWD è di 399,39 dollari rispetto agli attuali 351,47 dollari per azione.

La stima bassa si allinea al prezzo attuale di 350 dollari, mentre il tetto alto costa 435 dollari per azione.

Le azioni CRWD hanno raggiunto un massimo storico di 351,47 dollari il 24 maggio. Il punto di minimo delle 52 settimane è stato di 139,37 dollari, il 60% in meno del livello attuale. Dall’attuale rapporto prezzo/utili (P/E) di 702, si stima che le azioni CRWD raggiungeranno un P/E di 313 nel 2025.

Per fare un paragone, l’attuale P/E di Tesla (NASDAQ:TSLA) è di 68,94, nonostante le disavventure e la spinta aggressiva delle case automobilistiche cinesi EV.

***

Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria.

Vi invitiamo a consultare la nostra policy del sito prima di prendere decisioni finanziarie.

Questo articolo è stato pubblicato originariamente su The Tokenist.

Consultate la newsletter gratuita di The Tokenist, Five Minute Finance, per un’analisi settimanale delle principali tendenze in campo finanziario e tecnologico.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI