Una delle cose divertenti del mercato azionario è che ogni volta che un uomo compra, un altro vende, ed entrambi pensano di essere astuti (W.A. Feather).

Produzione industriale MoM di gennaio dell’Europa in uscita oggi alle 11:00 (stima -1% contro +2.6% di dicembre) che porterebbe la variazione YoY al -2.8% (+1.2% in gennaio). E’ vero che la BCE non ha come obiettivo quello di sostenere la crescita, ma è altrettanto vero che i dati consiglierebbero quantomeno una comunicazione meno falco da parte della BCE.

Nessuna sorpresa dalla seconda lettura dell’inflazione YoY di febbraio della Germania, che risulta pari al 2.5% (2.9% in gennaio). Inflazione USA YoY di febbraio in crescita al 3.2% (3.1% atteso e di gennaio) che di fatto irrigidisce la posizione delle Fed, quale effetto di un aumento del 2.3% dei costi energetici. In crescita al 3.8% anche l’inflazione core (3.7% atteso e di gennaio). Sebbene il ritmo su 12 mesi sia lontano dal picco di inflazione di metà 2022, rimane comunque ben al di sopra dell’obiettivo del 2% mentre la banca centrale si avvicina al prossimo meeting fissato per il 20 marzo prossimo.

Un ingrediente chiave di questa crescita è stata la resilienza dei consumatori, sostenuta da un forte mercato del lavoro. A febbraio l’economia ha creato altri 275k posti di lavoro non agricoli, anche se l’aumento si è fortemente orientato verso i lavori part-time e il tasso di disoccupazione è salito al 3,9%. Tale forza può essere tuttavia un’arma a doppio taglio: se da un lato la crescita, a fronte di aggressivi rialzi dei tassi, ha dato tempo alla politica monetaria di agire senza scalfire la crescita economica, dall’altro solleva preoccupazioni sul fatto che l’inflazione potrebbe essere più duratura del previsto.

A destare preoccupazione sono anche i costi degli alloggi, che rappresentano circa un terzo della variazione dei prezzi complessiva. La previsione della Fed è di un rallentamento più marcato entro la fine dell’anno.

I funzionari della Fed nelle ultime settimane hanno entrambi segnalato che i tagli dei tassi sono probabili ad un certo punto quest’anno e hanno espresso cautela nel rallentare troppo presto la battaglia contro i prezzi elevati. La dichiarazione rilasciata dopo la riunione di gennaio indicava che i politici hanno bisogno di maggiore fiducia nel fatto che l’inflazione stia tornando al target.

Per quanto tempo il mercato azionario statunitense può ancora essere sostenuto da una manciata di nomi? Lo stesso vale per l’Europa, dove la concentrazione delle performance è meno riconosciuta, ma dove in realtà nell’ambito dell’indice di riferimento europeo, solo tre azioni (ASML (AS:ASML), Novo Nordisk e SAP) rappresentano più del 50% dei guadagni del pan European STOXX 600 da inizio anno.

Fonte: Bloomberg

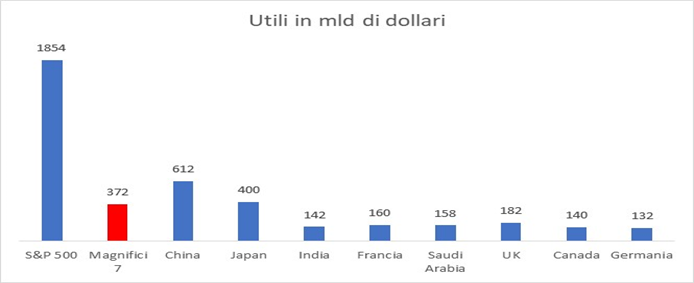

Al netto di questo trio l’indice sarebbe risultato piatto e non avrebbe quindi raggiunto i massimi storici. Avere quel contributo e quell'effetto straordinario a livello di indice è piuttosto impressionante. Incredibilmente, e su scala globale, i profitti delle aziende sono inclinati a sufficienza da eclissare la redditività di interi paesi. Come esempio, gli utili dei Magnifici 7 sono praticamente pari alla redditività del Giappone, o equivalgono ai profitti di India e Francia combinati.

E’ un fatto che l'aumento delle performance azionarie dei giganti statunitensi sia stato accompagnato da crescenti aspettative di guadagno e redditività. Il caso esemplare: Nvidia, e il suo rapporto sugli utili del quarto trimestre, che ha fatto schizzare la capitalizzazione di 275 miliardi di dollari in un solo giorno. Sebbene sia un esempio estremo, è illustrativo del peso che queste aziende rappresentano. Solo 25 aziende nell'S&P 500 sono valutate circa 275 miliardi di dollari.

Le aziende giganti Europee non sono competitive in termini di rendimento con quelle made in USA. Vero è dall’altra parte che in termini di fatturato le aziende europee di grandi dimensioni sono sicuramente più diversificate (spaziando da settori come la produzione di semiconduttori, beni di lusso, produzione di petrolio, gestione della salute/diabete), quindi meno rischiose e anche più economiche.

Storicamente l'Europa raramente è stata così economica rispetto all'S&P 500. Tuttavia, i fondamentali macro economici dell’Europa suggeriscono sicuramente maggiore debolezza rispetto a quelli USA. La stagione degli utili delle società Euopee è stata deludente, con una flessione degli utili più grande del previsto (-11% YoY per il 4Q23), e un quadro macro piuttosto differenziato tra i diversi paesi, legati dal filo comune della debolezza economica. Il tutto minato da una guerra sul terreno in corso e da una recessione manifatturiera che dura da diversi trimestri in Germania (la più grande economia europea).

Le aziende europee di grandi dimensioni sono anche più esposte a una Cina strutturalmente debole, attraverso le importazioni (come pannelli solari, veicoli elettrici e prodotti correlati) rispetto ai loro omologhi statunitensi. La domanda è se le azioni Europee abbiano già scontato il picco minimo degli utili (posto che questo sia avvenuto nel 4Q23).

Prendendo in considerazione una visione più ampia che include l'ultimo decennio e mezzo, i mercati internazionali e quelli Europei in particolare, sono rimasti indietro rispetto agli Stati Uniti. Anche se le prestazioni passate non sono indicative di rendimenti futuri, le revisioni positive degli utili continuano a provenire dagli Stati Uniti (in particolare nel settore tecnologico) il che ci porta a preferire il mercato USA rispetto a quelli internazionali.