Venerdì 14 aprile si apre ufficialmente la stagione degli utili del 1° trimestre 2023 e le prime stime indicano un secondo calo trimestrale consecutivo della crescita degli EPS dello S&P 500 su base annua, altrimenti noto come recessione degli utili. Attualmente si prevede che gli utili di S&P 500 scenderanno del 6,8%¹ su base annua, il calo più consistente dal periodo di blocco del COVID nel secondo trimestre del 2020.

Dopo aver iniziato con un calo previsto del 4,1%, la stagione degli utili del quarto trimestre 2022 si è conclusa con un calo degli utili per azione su base annua ancora più marcato, pari a -4,6%.

Cosa ha spinto gli analisti a ridurre le aspettative per il 1° trimestre dal -0,3%¹ del 31 dicembre al -6,8% di oggi? Molti degli stessi venti contrari menzionati nelle telefonate di presentazione degli utili nella seconda metà d

Nel 2022 saranno di nuovo al centro delle relazioni del 1° trimestre: inflazione ostinatamente alta, tassi di interesse più elevati, possibilità di recessione... Probabilmente con l’aggiunta di un paio di nuove preoccupazioni: la possibilità di altri fallimenti bancari e l’indebolimento del mercato del lavoro.

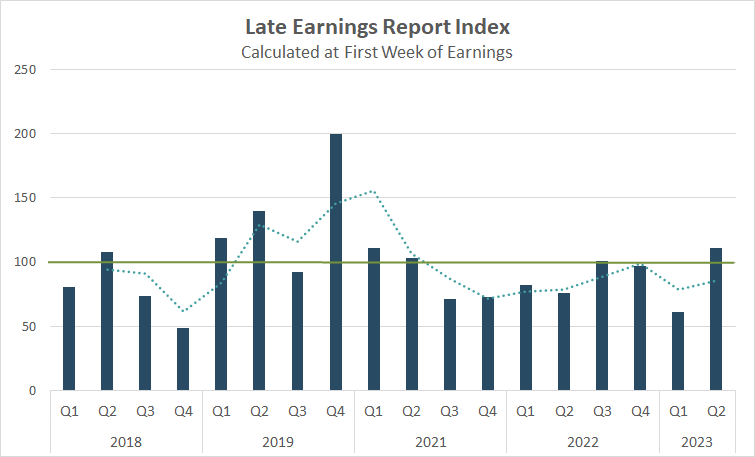

L’indice LERI mostra che l’incertezza dei CEO è al livello più alto dal 1° trimestre 2021

Non solo gli analisti sembrano più incerti sulla stagione degli utili del 1° trimestre, ma i primi segnali mostrano che anche le aziende non si sentono molto bene.

Il Late Earnings Report Index (LERI) tiene traccia delle variazioni anomale della data degli utili tra le società quotate in borsa con una capitalizzazione di mercato pari o superiore a 250 milioni di dollari. Il LERI ha una lettura di base pari a 100; qualsiasi valore superiore indica che le aziende si sentono incerte sulle loro prospettive attuali e a breve termine. Una lettura del LERI inferiore a 100 indica che le aziende ritengono di avere una buona sfera di cristallo per il prossimo futuro.

Anche se non calcoleremo ufficialmente il LERI per la stagione degli utili del 1° trimestre 2023 (che si riferisce al 2° trimestre 2023) fino a quando le grandi banche, JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC), Citigroup (NYSE:C), non presenteranno i loro bilanci venerdì 14 aprile, l’attuale lettura del LERI pre-picco si attesta a 111, il valore più alto degli ultimi due anni. Al 12 aprile, c’erano 31 outlier tardivi e 25 outlier precoci. In genere, il numero di outlier tardivi tende a salire man mano che la stagione degli utili prosegue, indicando che il LERI è destinato a peggiorare ulteriormente da qui in poi, dato che le aziende sono sempre più preoccupate in vista della seconda metà dell’anno.

Fonte: Wall Street Horizon. I nostri dati sono bloccati in base alle società del nostro universo con un capitale di mercato pari o superiore a 250 milioni di dollari all’inizio di ogni trimestre.

Potenziali sorprese dalle trimestrali - First Republic Bank e PacWest indicano cattive notizie in arrivo

Queste due banche regionali di solito riportano gli utili nella stessa settimana delle grandi banche, ma il ritardo degli utili di FRC e PACW potrebbe segnalare ulteriori problemi per le banche regionali in difficoltà. Lo ha detto Warren Buffet in un’intervista alla CNBC, “non abbiamo finito con i fallimenti delle banche”... e questi dati potrebbero effettivamente confermare che la crisi bancaria non è finita.

Le ricerche accademiche dimostrano che quando un’azienda comunica gli utili più tardi nel trimestre rispetto al passato, in genere si tratta di un segnale di cattive notizie che verranno date durante la teleconferenza. È vero anche il contrario: una data anticipata per gli utili suggerisce che saranno condivise buone notizie. L’idea è che si preferisce ritardare le cattive notizie, ma quando si hanno buone notizie si vuole correre a condividerle.

Banca First Republic (FRC)

- Data della relazione confermata dalla società: lunedì 24 aprile, AMC

- Data prevista della relazione (in base ai dati storici): Giovedì 13 aprile, BMO

- Fattore DateBreaks: -3*

Venerdì 7 aprile, First Republic Bank (NYSE:FRC) ha annunciato la pubblicazione degli utili del primo trimestre 2023 il 24 aprile dopo la chiusura del mercato. Si tratta di un ritardo di 11 giorni rispetto alle previsioni. Questo fa sì che i risultati degli utili trimestrali vadano oltre la data di scadenza delle opzioni mensili di FRC, il 21 aprile, il che significa che i detentori di opzioni avranno meno informazioni per decidere se esercitarle o meno, senza che i dettagli importanti siano stati condivisi durante la call sugli utili.

Probabilmente non sorprende che la First Republic Bank voglia ritardare i risultati dei suoi utili dopo un primo trimestre movimentato. La quattordicesima banca regionale più grande degli Stati Uniti è diventata uno dei punti focali della crisi bancaria. Dopo che il crollo della Silicon Valley Bank ha provocato ritiri da varie banche regionali in preda al panico, JPMorgan Chase e altre 10 grandi banche hanno salvato First Republic con 30 miliardi di dollari di fondi di sostegno.

Questa misura massiccia, tuttavia, non sembra essere stata d’aiuto: il giorno successivo FRC ha annunciato la sospensione del dividendo sulle azioni ordinarie e all’inizio di questa settimana ha annunciato anche la sospensione del dividendo sulle azioni privilegiate. Il titolo è sceso dell’88% su base annua.

PacWest Bancorp (PACW)

- Data della relazione confermata dalla società: Martedì 25 aprile, AMC

- Data prevista per la relazione (in base ai dati storici): Giovedì 20 aprile

- Fattore DateBreaks: -3*

Un’altra banca di medie dimensioni della costa occidentale, PacWest Bancorp (NASDAQ:PACW), ha ritardato la data dei propri utili per il 1° trimestre nel bel mezzo della crisi bancaria regionale. Il 31 marzo PACW ha confermato che avrebbe comunicato i risultati finanziari del 1° trimestre martedì 25 aprile, una settimana più tardi del solito. Come per FRC, anche in questo caso è stata superata la data di scadenza mensile delle opzioni, fissata al 21 aprile.

Appena una settimana prima di confermare la data di pubblicazione dei risultati del primo trimestre, PACW ha fornito agli investitori un aggiornamento piuttosto sconfortante, in cui si illustrava come i clienti avessero ritirato il 20% dei loro depositi nell’arco di un anno, oltre a fornire informazioni sull’aumento di capitale di 1,4 miliardi di dollari da parte di Atlas SP Partners. La banca ha perso oltre la metà del suo valore di mercato dall’inizio dell’anno.

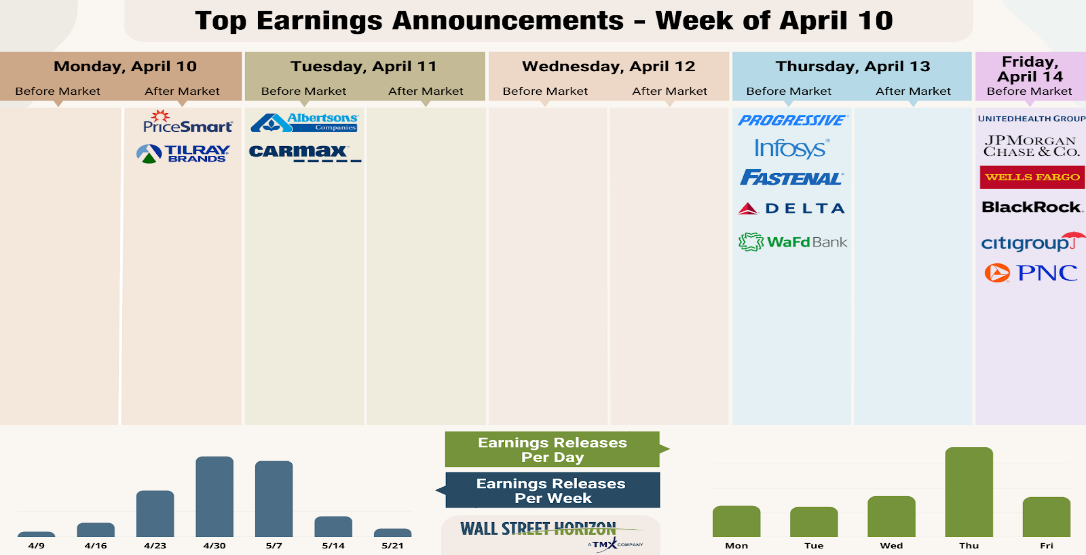

In agenda questa settimana: DAL, JPM, WFC, C

Fonte: Wall Street Horizon

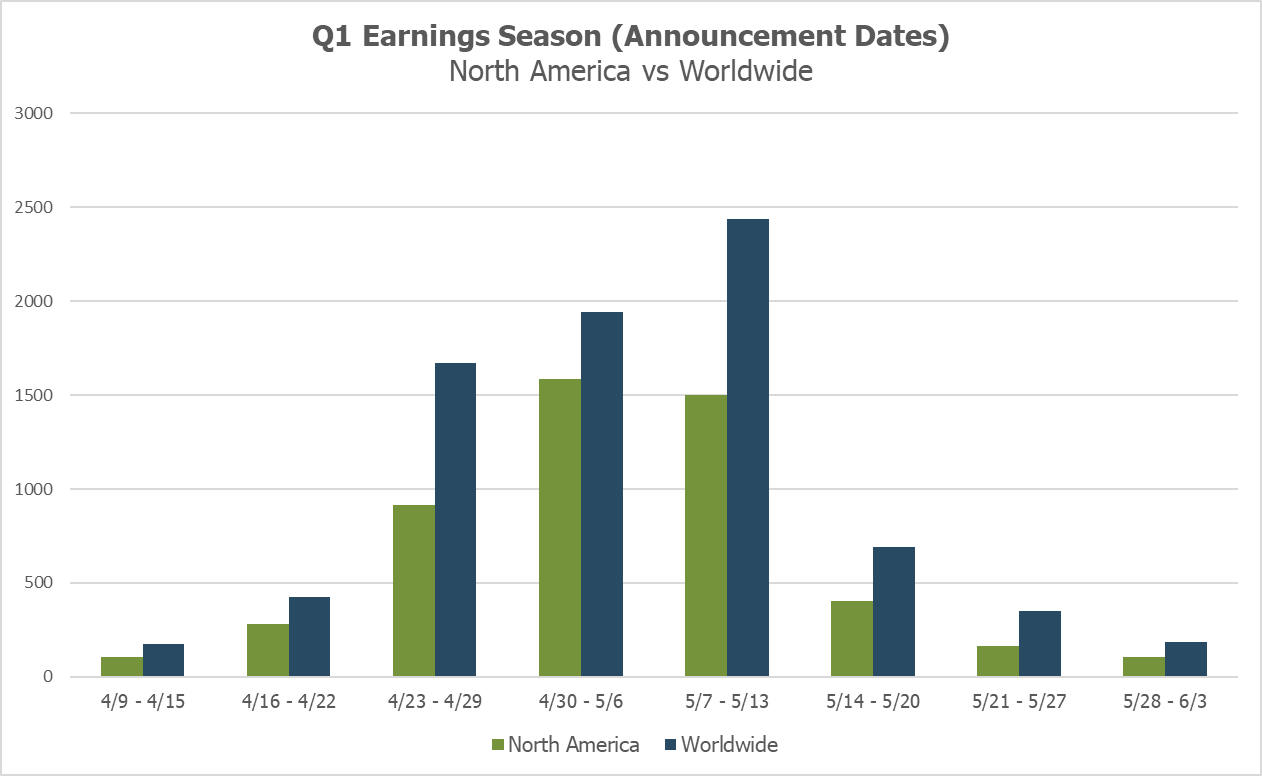

Ondata di trimestrali del 1° trimestre

Le settimane di picco di questa stagione cadranno tra il 24 aprile e il 12 maggio, con una previsione di oltre 1.000 report per ogni settimana. Attualmente si prevede che l’11 maggio sia il giorno più attivo, con 986 società che dovrebbero presentare relazioni. Finora solo il 45% delle società ha confermato la propria data di pubblicazione degli utili (su oltre 9.500 nomi globali), quindi la situazione è soggetta a variazioni. Le date rimanenti sono stimate sulla base dei dati storici.

Fonte: Wall Street Horizon