Mentre fioccano i consigli di acquistare, perché il mercato non può scendere per sempre, perché bisogna avere un orizzonte temporale di 3-5 anni, perché il mondo non è mai finito, i fondi si proteggono. Non consiglio di shortare ma, scusate la voce fuori dal coro, assicurare il proprio portafoglio oggi ha molto senso.

La banca d’Inghilterra, settimana prossima, avrebbe dovuto dare il via al Quantitative Tightening, ovvero ridurre il bilancio e drenare parte della liquidità immessa sul mercato. Ieri la Boe ha dichiarato l’opposto: è pronta ad acquistare titoli di stato del Regno Unito con scadenze lunghe "su qualsiasi scala sia necessaria” per difendere il suo Gilt, bond governativo inglese, scivolato sui minimi.

Inversione di Boa per la Bank of England…Sarà, ma l’effetto spesso dura poco. Il grafico del Gilt a 30 anni mostra un bellissimo recupero che ieri ha fatto respirare i mercati, contagiando il decennale Usa che è passato da un rendimento dal 4% al 3,75%, uno dei maggiori movimenti intraday di sempre con Wall Street che ha chiuso in rialzo.

I titoli dei giornali, oggi, sono questi:

Stamattina, in una nota ufficiale, la NATO ha annunciato che è pronta ad intervenire in risposta a qualsiasi attacco deliberato contro le infrastrutture energetiche dei Paesi alleati.

Quest’inverno l’Europa rischia dei blackout alla rete di tlc per mancanza di energia.

In Germania l’inflazione è al 10,9% armonizzata peggio del 10%.

"Gli sforzi dei Paesi dell'Ue per individuare modi per limitare le bollette energetiche delle famiglie sono comprensibili, ma un aumento indiscriminato della spesa non sarebbe d'aiuto nella lotta all'inflazione", ha affermato Olli Rehn, membro del consiglio direttivo della Banca centrale europea e governatore della banca centrale finlandese, in un comunicato "La sostenibilità del debito a lungo termine di oltre un terzo dei paesi della zona euro è seriamente minacciata", ha aggiunto.

Madis Muller, Bce, chiede di iniziare la discussione sul Quantitative Tightening, mossa per drenare l’immensa liquidità immessa in questi anni sui mercati, stiamo parlando di circa 9mila miliardi per la sola Bce.

Una cauta gesione

Ora, sorridendo, diremmo che c’è troppo pessimismo nell’aria. E dall’altra parte è pieno di commentatori, che ci insegnano che siamo in ipervenduto, "lo dicono le medie mobili a 200 giorni". Oppure che dobbiamo investire a tre-cinque anni e non a due mesi. Che il mondo è sempre andato oltre le recessioni. Tutto vero, verissimo.

Si può continuare a guardare i grafici senza correggerli per l’inflazione, per la quantità di moneta che è stata stampata in questi anni da tutte le banche centrali e ha gonfiato proprio quei grafici che sono sotto gli occhi di tutti, senza correggerli per tassi di interesse talmente fittizi che rendono inconfrontabili i grafici di oggi con quelli del passato oppure, spostandoci su quelli societari, guardando i prezzi e non le capitalizzazioni, senza correggerli per gli aumenti di capitale aziendali. Lo fanno tutti ormai.

Ma è inutile. Sarà sempre più forte il messaggio che ormai sentiamo ripeterci da mesi: di fronte ai cali di mercato bisogna continuare a comprare, come se avessimo budget infiniti. Un pac magari un po’ più lungo, perché nessuno conosce dove sono i minimi e i massimi. Sacrosanta verità.

Non so dove stiamo andando, ovviamente non lo sa nessuno, ma permettetemi un piccolo consiglio, i pac sono una buona strategia per carità, ma una semplice protezione, una put sull’indice o qualsiasi altra cosa, può aiutare a non dover correre ai ripari dopo.

Certo è una spesa, come tutte le assicurazioni, ma ci sarà anche un motivo, per cui la maggior parte dei gestori dei fondi sta acquistando protezione come non aveva, quasi mai, fatto prima. Eppure anche loro vedono gli indici che sono calati, anche loro vedono le medie mobili e le situazioni di ipervenduto. Ma decidono, comunque vada, di proteggersi un po’. Ecco questi strumenti non sono solo per i gestori anche per i piccoli investitori.

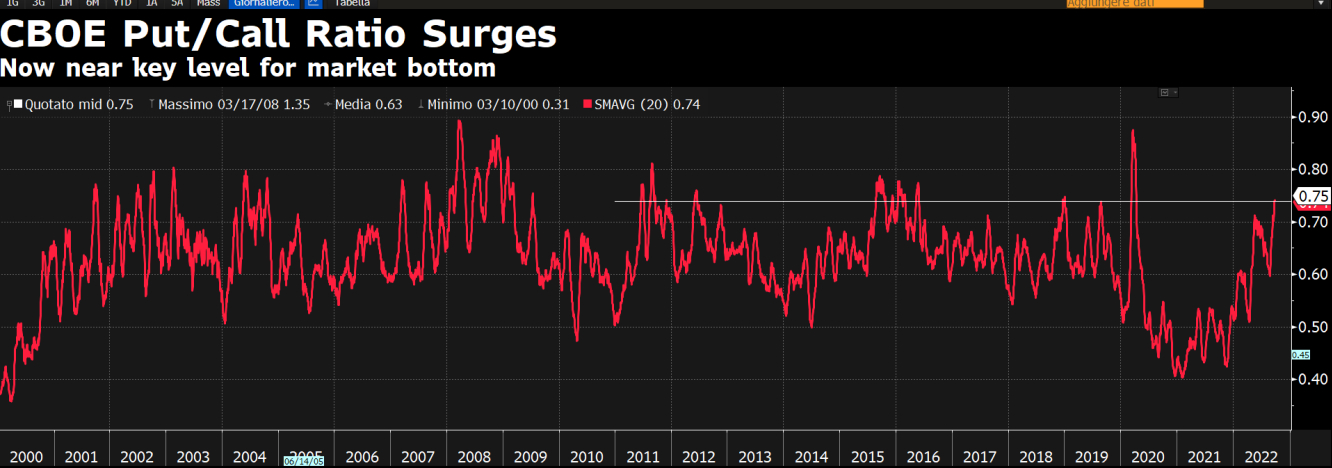

Sotto il grafico mostra il rapporto tra put option e call option, sui massimi che, la statistica insegna a questi livelli ha sempre anticipato un’inversione di rotta dei mercati. Ma quel sempre inizia a suonare un po’ stonato di fronte a tensioni reali, vedi la guerra, che non sarebbero mai più dovute succedere, o un’inflazione che corre a doppia cifra o un’assurda crisi energetica. Anche la pandemia non sarebbe mai dovuta accadere, ci siamo usciti con un movimento a V dei mercati, stavolta sarà a U, ma non sappiamo quanto lunga.

Non sono un pessimista di natura e non è una questione di pessimismo ma di gestione del proprio portafoglio. Era il 13 marzo 2020 e scrissi qui su Investing che era arrivato il momento di investire. Ci credevo e mi andò veramente di fortuna, per non dire altro, per il corretto timing. Se ci si azzecca una volta, le altre si sbagliano, spero di sbagliarmi. Oggi, però mi sembra che sia importante dire il contrario: la situazione è difficile anche per le stesse banche centrali che non possono incidere su variabili geopolitiche esogene, dunque proteggete i vostri portafogli. Non sto dicendo di shortare né di puntare al ribasso. Ma di proteggersi con una put o qualsiasi altro strumento, un turbo short su un indice, o altro ancora.