- Gli indici statunitensi stanno subendo una correzione mentre una raffica di cattive notizie scuote i mercati globali.

- Con il diffondersi della paura, molti corrono ai ripari.

- Tuttavia, gli investitori più accorti possono considerare questa situazione come un'occasione per eliminare i titoli sopravvalutati e acquistare opportunità ad alto valore con un significativo potenziale di rialzo.

- Per meno di 8 euro al mese, il Fair Value di InvestingPro vi aiuta a trovare le azioni da tenere e quelle da vendere con un semplice clic.

Raramente le recessioni e le correzioni di mercato avvengono nello stesso modo: prima lentamente, poi tutte insieme.

Sebbene la sentenza non sia ancora stata pronunciata, i trader globali sono stati sorpresi stamattina da una raffica di cattive notizie che hanno spinto l'indice giapponese Nikkei a subire il più grande crollo in un giorno da 40 anni a questa parte, mentre l'indice Nasdaq è in ribasso del 4% nel pre-market al momento in cui si scrive.

Tra i vari catalizzatori che convergono simultaneamente, un rialzo dei tassi da parte della Banca del Giappone si è unito ai crescenti timori di una recessione negli Stati Uniti, scatenati dalla sottoperformance di venerdì del rapporto sull'occupazione. E come se non bastasse, la Berkshire Hathaway di Warren Buffett (NYSE:BRKa) ha reso noto di aver venduto ingenti quantità di azioni nel secondo trimestre, spingendo gli investitori a fuggire da nomi noti come Apple (NASDAQ:AAPL) e Bank of America (NYSE:BAC).

Ma mentre il fiorente mercato del 2024 raggiunge un punto cruciale, la domanda che ci si pone è cosa fare ora.

Sebbene la prima reazione umana sia quella di mollare tutto e scappare a gambe levate, gli investitori esperti sanno che i profitti e le emozioni non vanno di pari passo.

Infatti, le correzioni di mercato (e persino i crolli) sono normali e, se ben posizionate, possono rivelarsi ottime opportunità.

Ma allora che fare? Semplice: bisogna scappare dai titoli sopravvalutati, che presentano un rischio elevato, e posizionare il proprio portafoglio su titoli ad alto valore che hanno ancora spazio per crescere.

Solo conoscendo il valore reale dei titoli che possedete potrete avere successo nel gioco a lungo termine.

Posso immaginare cosa stiate pensando a questo punto: "Sì, ma è più facile a dirsi che a farsi...".

Beh, non più.

Lo strumento Fair Value, fiore all'occhiello di InvestingPro, fornisce una visione semplificata del valore reale di ogni azione sul mercato, in modo da evitare di rimanere ciecamente attaccati alle azioni oltre il loro valore massimo e di perdere le grandi opportunità di acquisto quando si presentano.

L'esclusivo indicatore Fair Value di InvestingPro sfrutta oltre 17 modelli di valutazione per analizzare i dati finanziari e i flussi di cassa di una società, fornendo un prezzo obiettivo per ogni titolo.

In questo modo gli investitori possono valutare più facilmente il valore potenziale di un'azione senza dover disporre di competenze finanziarie approfondite. Aggregando e interpretando dati complessi, InvestingPro aiuta gli investitori a prendere decisioni più informate.

E la parte migliore? Costa solo meno di 8 euro al mese se vi abbonate oggi sfruttando la nostra esclusiva SUMMER SALE.

Diamo ora un'occhiata a due di questi titoli per capire come funziona il Fair Value e perché dovreste evitarli.

Siete già utenti Pro? Allora consultate l'elenco completo dei titoli più sottovalutati e sopravvalutati su InvestingPro.

1. Duke Energy rischia di invertire i guadagni di inizio anno

Duke Energy (NYSE:DUK) ha vissuto finora un'ottima prima metà del 2024, registrando un guadagno del 17,39% dall'inizio dell'anno.

Questo titolo energetico è attualmente scambiato ai massimi di 52 settimane e coloro che sono entrati presto nel rally potrebbero chiedersi se sia il momento giusto per bloccare i profitti.

In questo caso, strumenti perspicaci come il fair value possono aiutare gli investitori a prendere una decisione informata.

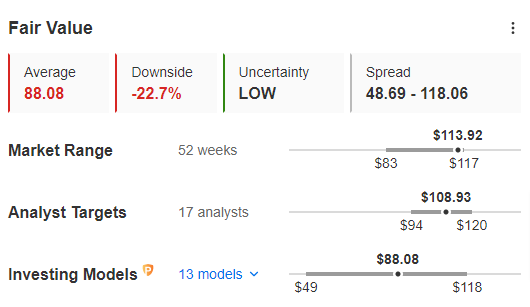

Guardando ai dati, lo strumento segnala attualmente un potenziale ribasso del 22,7% per il titolo.

Fonte: InvestingPro

Un ribasso del 22,7% significa essenzialmente che il titolo ha il potenziale per cancellare tutti i suoi guadagni di inizio anno.

Domani il titolo comunicherà gli utili, con un EPS previsto di 1,02 dollari e un fatturato di 6,5 miliardi di dollari.

Se la relazione dovesse risultare inferiore alle aspettative, lo strumento del fair value potrebbe rivelarsi ancora una volta corretto e il titolo potrebbe subire una correzione dopo una lunga corsa al rialzo.

Alcuni investitori potrebbero mantenere il titolo sperando in ulteriori guadagni, mentre coloro che utilizzano le intuizioni dello strumento del fair value potrebbero considerare di registrare presto i profitti su questo titolo sopravvalutato.

2. Eli Lilly - può arrivare una correzione del 22,8%?

Il titolo Eli Lilly (NYSE:LLY) ha fatto faville quest'anno, registrando guadagni straordinari di circa il 39% su base annua.

Ma mentre i tori si affrettano ad uscire e la correzione del mercato si fa sempre più profonda, sarebbe saggio mantenere un titolo che ha raggiunto questi guadagni incredibili?

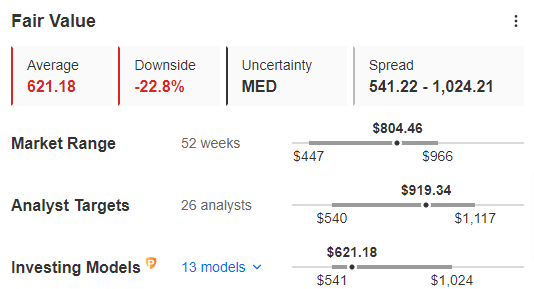

La risposta può essere data da strumenti intelligenti come il fair value.

Fonte: InvestingPro

In questo momento, lo strumento del fair value segnala che il titolo è maturo per una correzione e rischia di perdere più della metà dei suoi guadagni di quest'anno.

Inoltre, dobbiamo tenere conto del fatto che il titolo ha registrato un'impennata di oltre il 345% da gennaio 2021.

Ciò rende ancora più convincente l'opportunità di bloccare i profitti su questo titolo.

Chi si abbona a InvestingPro può sfruttare la potenza dello strumento del fair value per scegliere il momento giusto per uscire da un'azione, soprattutto quando il mercato generale sta cedendo.

In conclusione: Altri titoli vulnerabili al ribasso

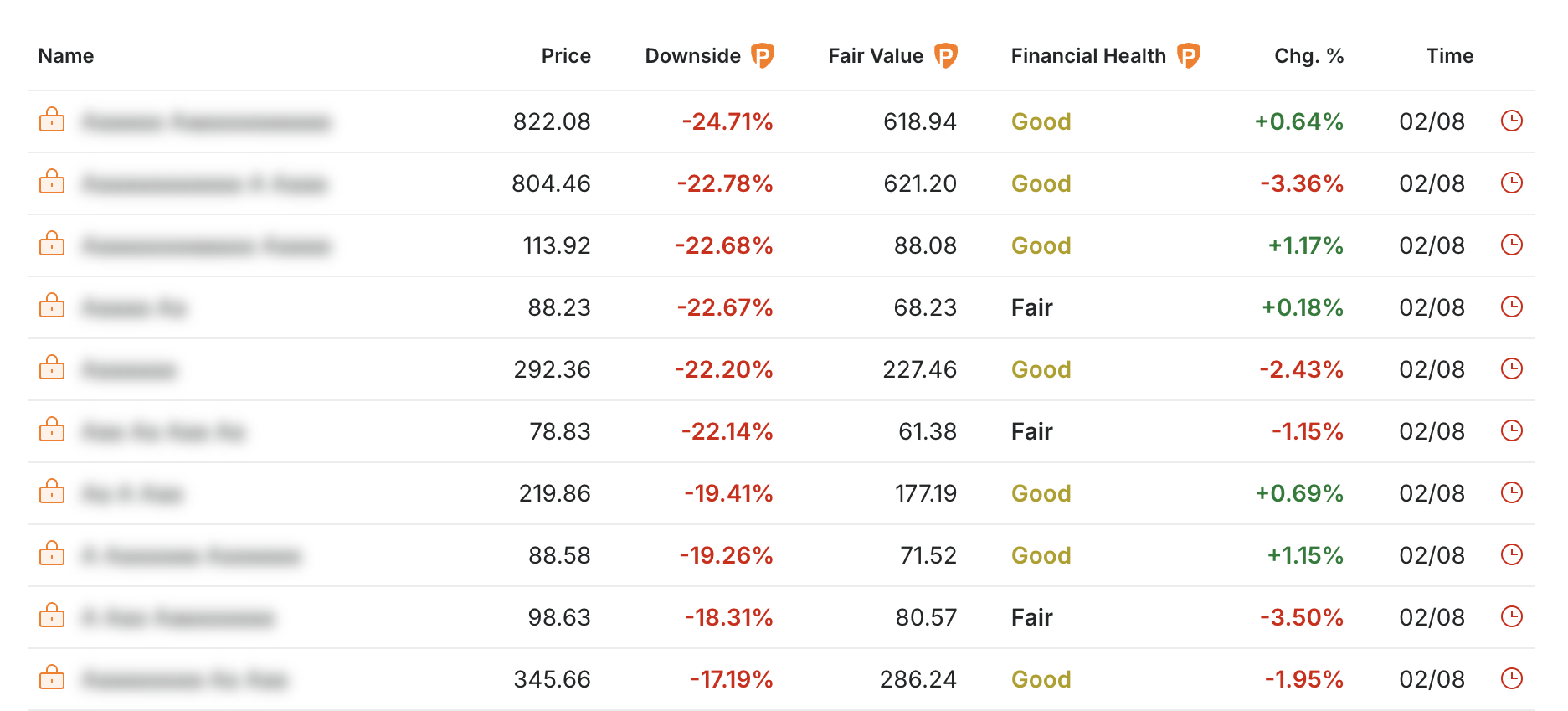

Eli Lilly e Duke Energy non sono gli unici titoli vulnerabili a un crollo, secondo il fair value.

Ecco l'elenco dei titoli insieme ai loro ribassi, come indicato dallo strumento:

Fonte: InvestingPro

I primi due dell'elenco sono i titoli discussi nell'articolo precedente, Eli Lilly e Duke Energy.

Anche gli altri 8 titoli menzionati nell'elenco mostrano un rischio di ribasso.

Non sei ancora un utente Pro? Abbonati oggi stesso a InvestingPro per vedere l'elenco completo dei titoli sopravvalutati.

***

Quest'estate, approfittate di sconti esclusivi sui nostri abbonamenti, compresi piani annuali a meno di 8 euro al mese!

Siete stanchi di vedere i grandi operatori rastrellare profitti mentre voi restate in disparte?

Il rivoluzionario strumento di intelligenza artificiale di InvestingPro, ProPicks, offre la potenza dell'arma segreta di Wall Street - la selezione dei titoli basata sull'intelligenza artificiale - a portata di mano!

Non perdete questa offerta limitata nel tempo.

Disclaimer: Questo articolo è stato scritto solo a scopo informativo; non costituisce una sollecitazione, un'offerta, un consiglio, una consulenza o una raccomandazione a investire e non intende incentivare in alcun modo l'acquisto di attività. Vorrei ricordarvi che qualsiasi tipo di attività viene valutata da più punti di vista ed è altamente rischiosa; pertanto, qualsiasi decisione di investimento e il rischio associato restano a carico dell'investitore.