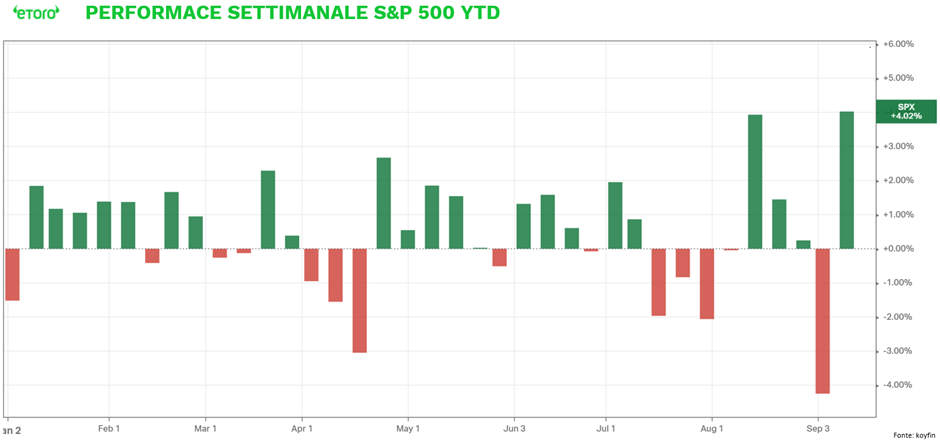

Le dinamiche dei mercati finanziari possono trasformarsi radicalmente in pochi giorni. Nella prima settimana di settembre, lo S&P 500 ha chiuso ogni seduta in calo, segnando una perdita settimanale del 4,25%, la peggiore dell'anno fino a quel momento. Tuttavia, la settimana successiva, quella appena conclusa, ha visto un cambiamento radicale. Wall Street ha registrato guadagni in ogni singola seduta, chiudendo con la migliore settimana di questo 2024 e recuperando interamente le perdite precedenti, aggiungendo più di 1,3 trilioni di dollari al valore dell'indice S&P 500.

Non è stato un rimbalzo parziale, ma un’impennata corale. Tutti i principali gruppi del benchmark azionario statunitense hanno registrato guadagni. Dalle mega cap fino alle small cap, segno che l’ottimismo degli investitori ha pervaso ogni livello. Sul fronte settoriale, i rialzi sono stati anche qui diffusi, con l’unica eccezione del settore energetico, ancora in difficoltà a causa delle incertezze sui prezzi del greggio.

Nonostante questa rinnovata propensione al rischio sul mercato azionario, gli investitori non hanno tuttavia rinunciato alla protezione. L'oro, ad esempio, ha toccato nuovi massimi storici, attualmente sopra i 2.616 dollari l'oncia, sostenuto dalla debolezza del dollaro e dal calo dei rendimenti reali. Le aspettative di un possibile taglio aggressivo dei tassi di interesse da parte della Federal Reserve, in programma questa settimana, hanno alimentato queste dinamiche. Anche il mercato obbligazionario ne ha beneficiato, grazie al calo dei rendimenti che ha spinto al rialzo il valore dei titoli.

La settimana precedente, che aveva portato il pesante calo, era stata dominata da timori legati alla crescita economica. Dati poco confortanti sul mercato del lavoro e la storica debolezza di settembre hanno alimentato le preoccupazioni degli operatori, portando molti a vendere. Poi, come spesso accade nei mercati, la narrativa si è ribaltata. Dati più rassicuranti sull'inflazione hanno consolidato l’aspettativa di un taglio dei tassi da parte della Fed, che ora resta l’elemento cruciale per le prossime mosse di mercato. La domanda che tutti si pongono è semplice, ma essenziale: quanto incisivo sarà questo taglio?

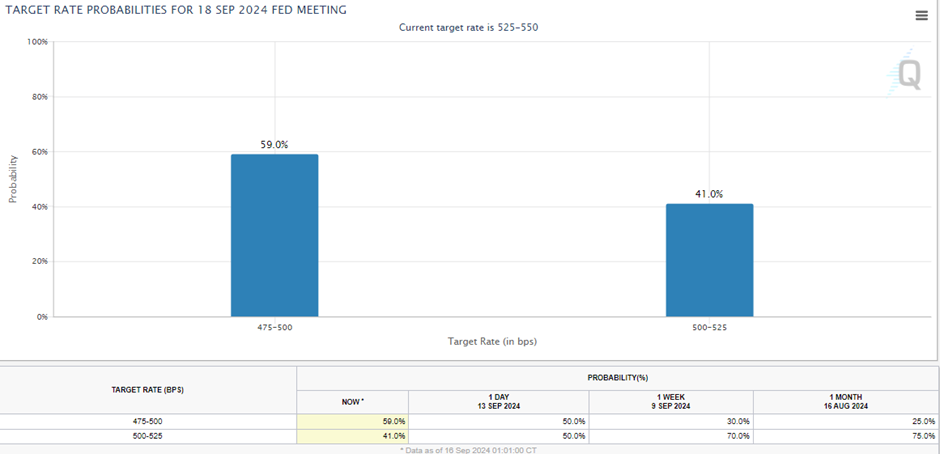

Mentre in passato un taglio di 50 punti base aveva suscitato timori tra gli investitori, oggi il sentiment è cambiato. Le probabilità di un taglio di questa entità sono salite dal 30% della scorsa settimana all'attuale 59%. Questa fiducia riflette un mercato che sembra pronto ad accogliere una mossa più aggressiva da parte della banca centrale.

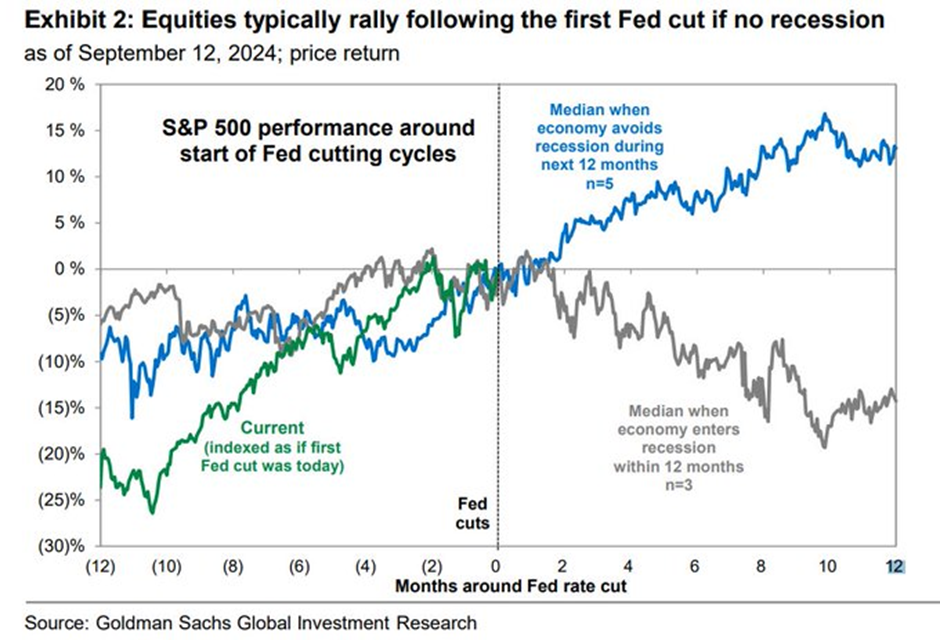

Sebbene i mercati abbiano attraversato fasi di ansia, non è corretto interpretare questi segnali come una fine del ciclo rialzista. Al contrario, la tenuta dei mercati di fronte ai timori di recessione è stata incoraggiante. Tuttavia, la combinazione di preoccupazioni per la crescita economica e l’incertezza politica legata alle imminenti elezioni statunitensi potrebbe portare a nuove fasi di volatilità. È importante ricordare che i mercati si trovano vicini ai massimi storici, dopo due anni di forti guadagni, e questo dovrebbe essere un elemento cruciale nelle decisioni degli investitori riguardo i loro portafogli. I titoli azionari tendono storicamente a salire dopo il primo taglio della Fed, a condizione che non vi sia recessione.

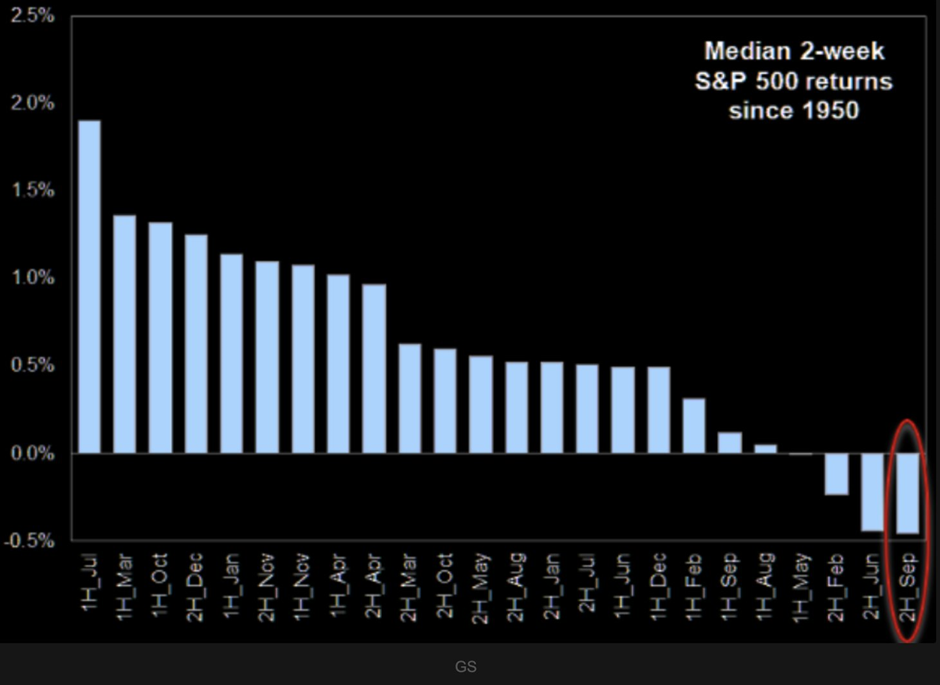

Come avevamo anticipato, la volatilità è stata protagonista assoluta in settembre. Chi non è disposto a tollerare oscillazioni brusche dovrà armarsi di pazienza: il mercato si avvicina al periodo tradizionalmente più critico dell'anno, le prossime due settimane, che dal 1950 hanno riportato le maggiori flessioni sull’S&P 500.

Guardando avanti, l'attenzione si sposta inevitabilmente sulla riunione della Federal Reserve di mercoledì, uno degli eventi più importanti per i mercati nel 2024. Dopo la decisione della Fed, giovedì sarà la volta della Banca d’Inghilterra, che dovrebbero mantenere invariati i tassi di interesse. Venerdì, invece, sarà il turno della Banca del Giappone.

Negli Stati Uniti, tutti gli occhi saranno puntati sulla decisione di politica monetaria, con la Fed che dovrebbe ridurre i tassi di interesse per la prima volta da marzo 2020, rendendo questa riunione della banca centrale una delle più importanti della storia recente. Come precedentemente riportato la maggior parte degli operatori vede una riduzione di 50 pb come il risultato più probabile, un cambiamento significativo soprattutto se si considera che negli ultimi 14 anni la Fed ha fatto esattamente ciò che il mercato aveva previsto prima della riunione. La banca centrale fornirà anche le proiezioni economiche aggiornate, con gli operatori che si aspettano più di un intero punto percentuale di allentamento quest'anno.

Sempre negli Stati Uniti, diversi dati economici importanti saranno sotto i riflettori: le vendite al dettaglio dovrebbero rallentare, con un incremento previsto dello 0,2%, dopo la crescita inaspettata dell'1% di luglio. La produzione industriale, che ha segnato un calo dello 0,6% a luglio, probabilmente si è stabilizzata. Altri indicatori chiave includeranno l’indice manifatturiero Empire State di New York, l'indice manifatturiero della Fed di Filadelfia e dati relativi al mercato immobiliare, come l'indice del mercato NAHB, i permessi di costruzione, l'inizio di nuove abitazioni e le vendite di case esistenti.

Nel Regno Unito, l'attenzione si concentrerà sull'inflazione e sulla riunione della Banca d'Inghilterra. Si prevede che la BoE manterrà invariati i tassi di interesse dopo il recente taglio di 25 punti base. Un elemento chiave che influenzerà la decisione sarà la lettura dei dati sull'inflazione, prevista per mercoledì. L'inflazione annuale dovrebbe rimanere stabile al 2,2%, mantenendosi sopra l'obiettivo del 2% fissato dalla BoE. Durante la settimana, verranno monitorati con attenzione anche i dati sulle vendite al dettaglio e l'indebitamento netto del settore pubblico per ulteriori spunti sull'economia britannica.

In Germania, l'indice ZEW del sentiment economico è atteso in ulteriore calo, segnando un minimo di otto mesi, a causa del deterioramento delle prospettive economiche. Nell'area euro, verranno pubblicati i dati flash sulla fiducia dei consumatori e i dati definitivi sull'inflazione per la zona euro e l'Italia.

In Asia, la Banca del Giappone è attesa mantenere invariati i tassi di interesse, con molti analisti che vedono la possibilità di un rialzo solo entro la fine dell’anno, probabilmente tra dicembre e gennaio. Intanto, dalla Cina sono arrivati dati che mostrano un rallentamento più marcato del previsto della crescita della produzione industriale e delle vendite al dettaglio per il mese di agosto. Questi dati aumentano la pressione sul governo cinese affinché adotti nuovi stimoli economici, un tema sempre più discusso dagli osservatori. Tuttavia, l’impatto sui mercati è stato attenuato dalla chiusura delle borse asiatiche per le festività.

Passando al fronte aziendale, la settimana sarà relativamente tranquilla in termini di risultati sugli utili, ma ci saranno comunque alcuni nomi di rilievo da tenere d'occhio. Tra questi, General Mills, famosa per i suoi cereali Cheerios, e FedEx, gigante delle spedizioni internazionali e barometro dell’economia globale Particolare attenzione sarà rivolta alla conferenza IAA Transportation, dove i commenti dei dirigenti di Stellantis (BIT:STLAM), il cui titolo è in calo del 50% dai massimi di quest’anno, e di BYD, leader dell’espansione cinese, saranno seguiti con interesse. Inoltre, Microsoft (NASDAQ:MSFT) terrà una conferenza dedicata ai prossimi sviluppi del suo strumento Copilot, lunedì.

Martedì segnerà la fine del periodo di lockup per le azioni Reddit, mentre lo split 6-1 di Deckers Outdoor prenderà il via lo stesso giorno. Sempre martedì, inizierà Dreamforce 2024, l'evento di Salesforce, che raccoglierà molta attenzione da parte del settore tecnologico.

Infine, la settimana si concluderà con la cosiddetta "tripla strega", un evento trimestrale che si verifica quando scadono simultaneamente futures su indici azionari, opzioni su indici e opzioni su azioni. Questo fenomeno tende a portare con sé un aumento della volatilità, un aspetto che gli investitori più attenti non perderanno di vista.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.

Non è stato un rimbalzo parziale, ma un’impennata corale. Tutti i principali gruppi del benchmark azionario statunitense hanno registrato guadagni. Dalle mega cap fino alle small cap, segno che l’ottimismo degli investitori ha pervaso ogni livello. Sul fronte settoriale, i rialzi sono stati anche qui diffusi, con l’unica eccezione del settore energetico, ancora in difficoltà a causa delle incertezze sui prezzi del greggio.

Nonostante questa rinnovata propensione al rischio sul mercato azionario, gli investitori non hanno tuttavia rinunciato alla protezione. L'oro, ad esempio, ha toccato nuovi massimi storici, attualmente sopra i 2.616 dollari l'oncia, sostenuto dalla debolezza del dollaro e dal calo dei rendimenti reali. Le aspettative di un possibile taglio aggressivo dei tassi di interesse da parte della Federal Reserve, in programma questa settimana, hanno alimentato queste dinamiche. Anche il mercato obbligazionario ne ha beneficiato, grazie al calo dei rendimenti che ha spinto al rialzo il valore dei titoli.

La settimana precedente, che aveva portato il pesante calo, era stata dominata da timori legati alla crescita economica. Dati poco confortanti sul mercato del lavoro e la storica debolezza di settembre hanno alimentato le preoccupazioni degli operatori, portando molti a vendere. Poi, come spesso accade nei mercati, la narrativa si è ribaltata. Dati più rassicuranti sull'inflazione hanno consolidato l’aspettativa di un taglio dei tassi da parte della Fed, che ora resta l’elemento cruciale per le prossime mosse di mercato. La domanda che tutti si pongono è semplice, ma essenziale: quanto incisivo sarà questo taglio?

Mentre in passato un taglio di 50 punti base aveva suscitato timori tra gli investitori, oggi il sentiment è cambiato. Le probabilità di un taglio di questa entità sono salite dal 30% della scorsa settimana all'attuale 59%. Questa fiducia riflette un mercato che sembra pronto ad accogliere una mossa più aggressiva da parte della banca centrale.

Sebbene i mercati abbiano attraversato fasi di ansia, non è corretto interpretare questi segnali come una fine del ciclo rialzista. Al contrario, la tenuta dei mercati di fronte ai timori di recessione è stata incoraggiante. Tuttavia, la combinazione di preoccupazioni per la crescita economica e l’incertezza politica legata alle imminenti elezioni statunitensi potrebbe portare a nuove fasi di volatilità. È importante ricordare che i mercati si trovano vicini ai massimi storici, dopo due anni di forti guadagni, e questo dovrebbe essere un elemento cruciale nelle decisioni degli investitori riguardo i loro portafogli. I titoli azionari tendono storicamente a salire dopo il primo taglio della Fed, a condizione che non vi sia recessione.

Come avevamo anticipato, la volatilità è stata protagonista assoluta in settembre. Chi non è disposto a tollerare oscillazioni brusche dovrà armarsi di pazienza: il mercato si avvicina al periodo tradizionalmente più critico dell'anno, le prossime due settimane, che dal 1950 hanno riportato le maggiori flessioni sull’S&P 500.

Guardando avanti, l'attenzione si sposta inevitabilmente sulla riunione della Federal Reserve di mercoledì, uno degli eventi più importanti per i mercati nel 2024. Dopo la decisione della Fed, giovedì sarà la volta della Banca d’Inghilterra, che dovrebbero mantenere invariati i tassi di interesse. Venerdì, invece, sarà il turno della Banca del Giappone.

Negli Stati Uniti, tutti gli occhi saranno puntati sulla decisione di politica monetaria, con la Fed che dovrebbe ridurre i tassi di interesse per la prima volta da marzo 2020, rendendo questa riunione della banca centrale una delle più importanti della storia recente. Come precedentemente riportato la maggior parte degli operatori vede una riduzione di 50 pb come il risultato più probabile, un cambiamento significativo soprattutto se si considera che negli ultimi 14 anni la Fed ha fatto esattamente ciò che il mercato aveva previsto prima della riunione. La banca centrale fornirà anche le proiezioni economiche aggiornate, con gli operatori che si aspettano più di un intero punto percentuale di allentamento quest'anno.

Sempre negli Stati Uniti, diversi dati economici importanti saranno sotto i riflettori: le vendite al dettaglio dovrebbero rallentare, con un incremento previsto dello 0,2%, dopo la crescita inaspettata dell'1% di luglio. La produzione industriale, che ha segnato un calo dello 0,6% a luglio, probabilmente si è stabilizzata. Altri indicatori chiave includeranno l’indice manifatturiero Empire State di New York, l'indice manifatturiero della Fed di Filadelfia e dati relativi al mercato immobiliare, come l'indice del mercato NAHB, i permessi di costruzione, l'inizio di nuove abitazioni e le vendite di case esistenti.

Nel Regno Unito, l'attenzione si concentrerà sull'inflazione e sulla riunione della Banca d'Inghilterra. Si prevede che la BoE manterrà invariati i tassi di interesse dopo il recente taglio di 25 punti base. Un elemento chiave che influenzerà la decisione sarà la lettura dei dati sull'inflazione, prevista per mercoledì. L'inflazione annuale dovrebbe rimanere stabile al 2,2%, mantenendosi sopra l'obiettivo del 2% fissato dalla BoE. Durante la settimana, verranno monitorati con attenzione anche i dati sulle vendite al dettaglio e l'indebitamento netto del settore pubblico per ulteriori spunti sull'economia britannica.

In Germania, l'indice ZEW del sentiment economico è atteso in ulteriore calo, segnando un minimo di otto mesi, a causa del deterioramento delle prospettive economiche. Nell'area euro, verranno pubblicati i dati flash sulla fiducia dei consumatori e i dati definitivi sull'inflazione per la zona euro e l'Italia.

In Asia, la Banca del Giappone è attesa mantenere invariati i tassi di interesse, con molti analisti che vedono la possibilità di un rialzo solo entro la fine dell’anno, probabilmente tra dicembre e gennaio. Intanto, dalla Cina sono arrivati dati che mostrano un rallentamento più marcato del previsto della crescita della produzione industriale e delle vendite al dettaglio per il mese di agosto. Questi dati aumentano la pressione sul governo cinese affinché adotti nuovi stimoli economici, un tema sempre più discusso dagli osservatori. Tuttavia, l’impatto sui mercati è stato attenuato dalla chiusura delle borse asiatiche per le festività.

Passando al fronte aziendale, la settimana sarà relativamente tranquilla in termini di risultati sugli utili, ma ci saranno comunque alcuni nomi di rilievo da tenere d'occhio. Tra questi, General Mills, famosa per i suoi cereali Cheerios, e FedEx, gigante delle spedizioni internazionali e barometro dell’economia globale Particolare attenzione sarà rivolta alla conferenza IAA Transportation, dove i commenti dei dirigenti di Stellantis (BIT:STLAM), il cui titolo è in calo del 50% dai massimi di quest’anno, e di BYD, leader dell’espansione cinese, saranno seguiti con interesse. Inoltre, Microsoft (NASDAQ:MSFT) terrà una conferenza dedicata ai prossimi sviluppi del suo strumento Copilot, lunedì.

Martedì segnerà la fine del periodo di lockup per le azioni Reddit, mentre lo split 6-1 di Deckers Outdoor prenderà il via lo stesso giorno. Sempre martedì, inizierà Dreamforce 2024, l'evento di Salesforce, che raccoglierà molta attenzione da parte del settore tecnologico.

Infine, la settimana si concluderà con la cosiddetta "tripla strega", un evento trimestrale che si verifica quando scadono simultaneamente futures su indici azionari, opzioni su indici e opzioni su azioni. Questo fenomeno tende a portare con sé un aumento della volatilità, un aspetto che gli investitori più attenti non perderanno di vista.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.