Era dall’ultima settimana di marzo, ovvero da sette settimane consecutive, che Wall Street non registrava una performance settimanale positiva. Gli ultimi giorni hanno quindi interrotto una serie a cui i mercati non assistevano dal 2011 (1932 per il Dow Jones), chiudendo a venerdì con decisi guadagni: S&P 500 +5,87%, Dow Jones +4,93% ma soprattutto l’indice tecnologico Nasdaq 100 ha visto un deciso rialzo del +6,98%. Meno pronunciato il rally sul Vecchio Continente con Madrid maglia rosa con un +4,18%, seguono Parigi +3,67%, Francoforte +3,44%, Londra +2,65% ed infine Milano +2,25%.

La primavera sui mercati e lo sbocciare dell’ottimismo sono stati generati dalla sensazione che le Borse abbiano toccato il fondo e che la recessione, soprattutto negli Stati Uniti, abbia scarse probabilità di sopraggiungere. In un mercato dove ha prevalso maggiormente l’emotività il cambiamento di umore, dopo oltre un mese di pessimismo, appare coerente tuttavia attenzione in quanto la strada resta sempre tortuosa.

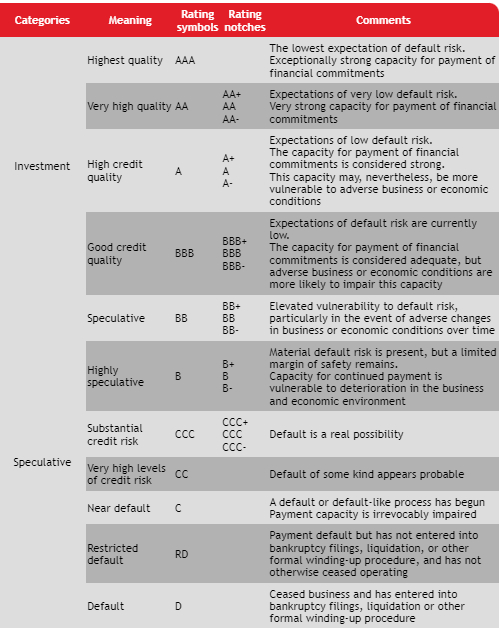

Il freno a mano sulla performance di Piazza Affari è in parte legata, oltre alle notevoli cedole staccate (in particolare nella sessione di lunedì) alle attese di venerdì sul giudizio dell’agenzia di rating Fitch, la quale ha confermato il suo giudizio sul Belpaese a rating BBB con outlook stabile. In particolare, l’agenzia ha rivisto al ribasso le stime di crescita per il 2022, portandole dal precedente 4,3% al nuovo 2,7% (un calo delle stime di quasi il 37%). Valutazioni che si allineano, sebbene leggermente superiori, quindi con quello del Fondo Monetario Internazionale, il quale stimava per l’Italia una crescita del 2,9% per il 2022 mentre restano superiori a quelle della Commissione Europea al 2,4%. L'aumento dei prezzi dell'energia, il calo dei redditi reali, il deterioramento della fiducia di imprese e famiglie e la debolezza della domanda esterna sono gli elementi chiave dello shock avverso. Fiducia sul governo e fondi Pnrr invece i catalizzatori della crescita. Nel contesto attuale, sebbene l’outlook resti stabile, prevale nella nota di Fitch un maggior livello di preoccupazione per il futuro, aspetto quest’ultimo che, qualora fossa stata invece una lettura di un trimestrale societaria avremo quasi sicuramente assistito a forti vendite successive sui mercati. Con gli investitori che vedono nella figura di Draghi un maggior senso di sicurezza, ceteris paribus, le prossime elezioni elettorali del 2023 potrebbero rappresentare un notevole ostacolo per il nostro Paese (sebbene questo non venga completamente ad essere annoverato nel report). Con le previsioni di un rapporto debito pubblico lordo/Pil atteso al 2025 secondo il Governo al 141%, mentre per Fitch al 150%, un deragliamento della fiducia potrebbe innescare maggiori pressioni sui rialzi delle spese per interessi. Sicuramente qualcosa da evitare a tutti i costi.

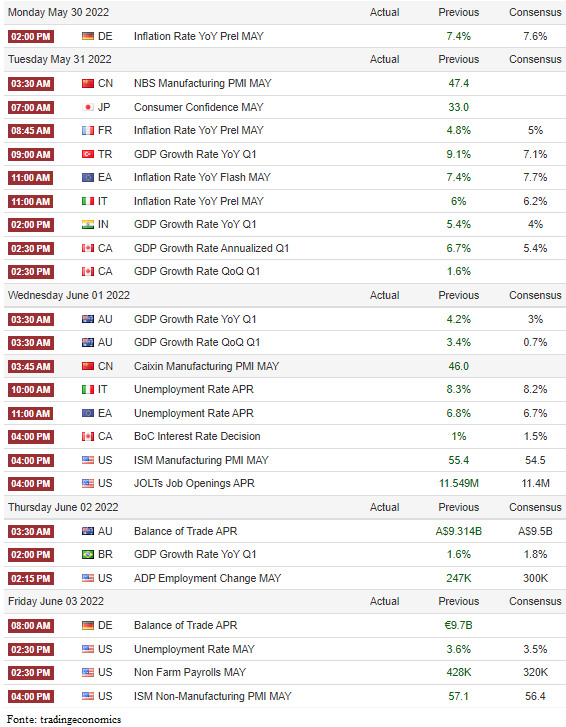

Nuova settimana che si apre con i mercati statunitensi chiusi per il Memorial Day, mentre il Regno Unito celebrerà giovedì e venerdì il Giubileo di platino della Regina, con i mercati finanziari che resteranno pertanto chiusi per l’occasione. Anche la Cina vedrà i propri listini chiusi venerdì per festività. Nonostante, quindi, una settimana “corta” sui listini l’agenda macroeconomica resta invece decisamente fitta.

Oggi i leader europei proseguiranno le loro riunioni sul tema Ucraina mentre in Germania è attesa, nel primo pomeriggio, il dato sul livello di inflazione per maggio. Con un tasso, nella sua ultima lettura di aprile, al 7,4% ovvero sui livelli record dalla riunificazione il dato sarà attentamente monitorato dal mercato. Attenzione, inoltre, alle parole nel discorso del membro Fed (votante) Waller atteso per le ore italiane 17.

Martedì l’attenzione iniziale sarà sui PMI cinesi per poi spostarsi in Europa con i dati sul livello di inflazione. In Italia saranno pubblicati sia il tasso d’inflazione che la crescita del Pil.

Mercoledì, primo giorno del nuovo mese, vedrà l’inizio del nuovo piano Fed di riduzione del bilancio, con il discorso atteso anche del suo membro più falco Bullard. Aspettiamoci quindi volatilità. Sempre in America saranno inoltre rilasciati gli ISM manifatturieri e i Beige Book. In Europa l’attenzione invece sarà posta sull’indice PMI manifatturiero finale.

Giovedì, con i mercati inglesi chiusi per festività, l’attenzione sarà prevalentemente riposta sulla riunione Opec+, con i prezzi del petrolio che viaggiano vicino ai massimi degli ultimi tre mesi a $116 per barile. Petrolio che sarà anche monitorato con i dati sui livelli di scorta e produzione statunitense.

Primo venerdì del mese con i dati sul mercato del lavoro americani che, come da consuetudine, terranno incollati gli investitori sui mercati alle 14:30. Negli Stati Uniti a maggio è attesa la creazione di 320 mila nuovi posti di lavoro non agricoli, con la disoccupazione in calo al 3,5%.

Continua la stagione delle trimestrali con i grandi nomi di HP, Salesforce, GameStop, Lululemon e Capri Holdings solo per citarne alcuni. Ad oggi delle 488 società dell'S&P 500 che hanno registrato utili fino ad oggi, il 77,5% ha riportato utili superiori alle stime degli analisti. Durante la settimana sono attese solamente 7 società dell'S&P 500 alzare i veli sui propri conti.

In Europa si riporta l’attenzione per martedì sulle pubblicazioni della russa Luckoil e dell’inglese B&M European Value Retail mentre giovedì la francese Remy Cointreau potrebbe offrire interessanti spunti.

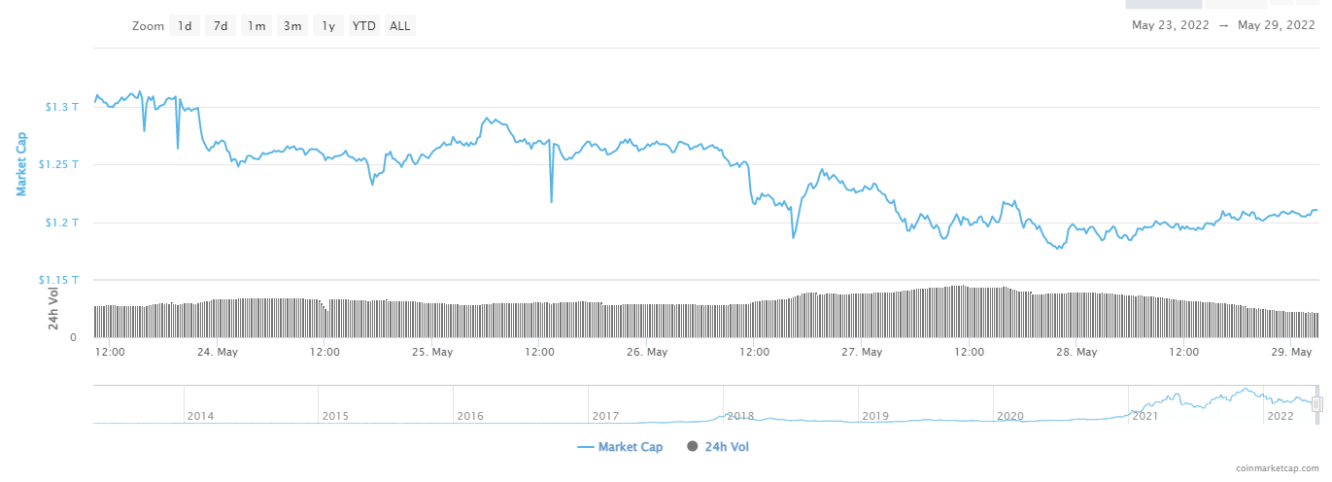

Criptovalute: Nonostante la primavera dei listini azionari, resta ancora inverno sul mondo delle criptovalute. La capitalizzazione complessiva, stando ai dati CoinMarketCap, nell’ultima settimana ha registrato un calo di circa il 7%, passando dai $1.303 mld ai $1.210 di fine domenica.

Bitcoin continua ad accumulare perdite, annotando la nona settimana consecutiva in flessione – serie mai realizzata in passato – e con la scorsa settimana che ha visto cedere oltre due punti percentuali, mantenendo tuttavia ancora intanto il suo supporto dell’area dei $28mila. Ben più marcate le correzioni per Eth, la quale ha visto cedere oltre undici punti percentuali. Tra le principali criptovalute che si sono mosse controcorrente si riportano Ethereum Classic +12%, Tron +3% e IMX +2%.

Il danno alla fiducia degli investitori causato dalla spirale LUNA e UST è stato troppo grande per essere stato ancora digerito mentre l’indice Fear and Greed, calcolato da alternative, evidenzia ancora un’eccessiva paura, con un valore solamente di 10.

Chissà se un eventuale proseguimento del rimbalzo di Wall Street possa convogliare fiducia anche sul mondo delle criptovalute.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer:

Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Il prezzo delle criptovalute può variare significativamente e non sono adeguate per tutti gli investitori. Il trading sulle criptovalute non è supervisionato da alcun quadro regolatorio dell’Unione Europea

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Si interrompe la serie settimanale negativa per Wall Street

Pubblicato 30.05.2022, 11:32

Si interrompe la serie settimanale negativa per Wall Street

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.