Come spesso accade, abbiamo dimenticato la lezione "momento di Minsky".

L'incubo "Lehman" non è servito. Ed oggi c'è stato il caso della Silicon Valley Bank, e le altre che sono susseguite, che racchiude tutti i sintomi di una Fed (e delle altre Banche Centrali) che ha inondato il sistema di liquidità a tassi vicino allo zero. Ma in questi anni abbiamo visto anche il sistema socio-economico dell'occidente che per realizzare il "massimo" profitto ha delocalizzato tutto il processo manifatturiero verso i paesi emergenti a discapito della supply chain.

La liquidità ha dato solo "l'illusione di ricchezza" in questi anni e di conseguenza le imprese hanno preso rischi sempre più grandi, aumentando il debito pubblico fino alla "lezione di Minsky". Il momento in cui il sistema finanziario ha visto una serie di crolli/fallimenti dovuti al debito. Infatti il termine si riferisce alla "fase finale" del periodo di espansione economica che ha prima incoraggiato gli investitori ad assumersi più rischi e dopo con la forte speculazione c'è stata la destabilizzazione dovuta all'aumento dei tassi di interesse che hanno portato i mercati in una "spirale" ribassista.

Oggi i livelli di indebitamento "alti" in ogni paese insieme a valutazioni "sopravvalutate" dei mercati finanziari, stanno mantendendo viva questa teoria, innescando gli interventi da parte della politica monetaria che ha reso ancora "più pesante" il debito.

Questo potrebbe portare alla recessione?

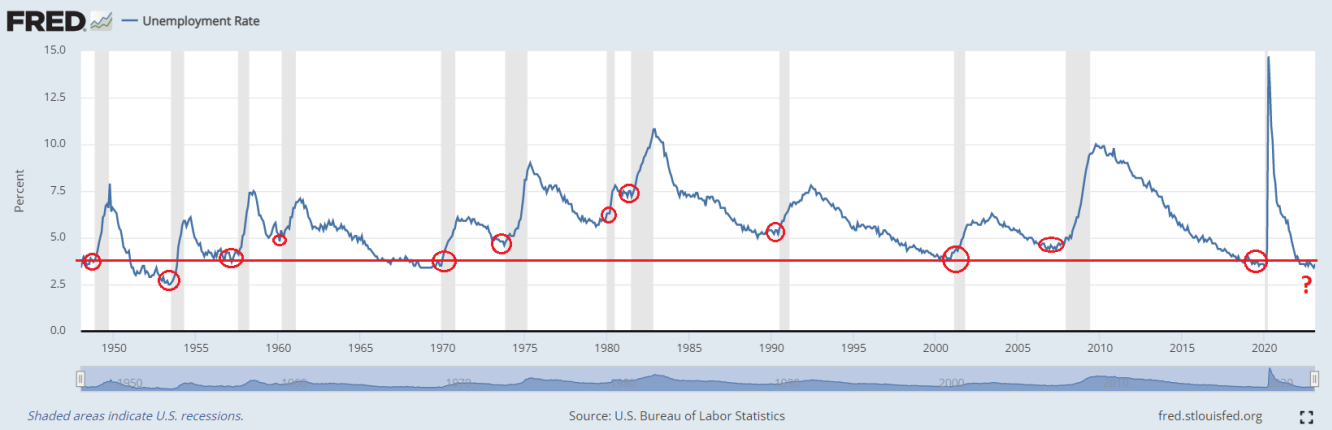

Il grafico sopra è molto interessante, la disoccupazione spesso raggiunge un minimo ciclico prima di una recessione. Oggi è al 3,6%, poco al di sopra del minimo degli ultimi 50 anni.

Di conseguenza facciamo ancora fatica (dopo i recenti eventi) a stabilire uno scenario di "atterraggio":

- Atterraggio duro: l'economia entra in recessione, con un calo significativo della crescita e degli utili societari,

- Atterraggio morbido: la Fed (e le altre Banche Centrali) porta l'inflazione vicino all'obiettivo del 2% attraverso ulteriori aumenti dei tassi senza provocare una recessione,

- Nessun atterraggio: i dati economici continuano a rimanere "forti", ciò significa che probabilemente l'inflazione rimarrà vischiosa e di conseguenza avremo tassi più alti più a lungo.

Cosa ci dice il mercato?

Il Gold ha registrato un nuovo massimo di 52 settimane e resta sopra i livelli del 2011. Questi sono gli stessi durante la corsa che ha sostenuto nel periodo "Covid" che lo portò a toccare i 2075 dollari. E' tempo di riaprire una posizione "lunga" sui metalli preziosi?

Un rapporto interessante è tra greggio e oro, confrontato con il movimento dei rendimenti a 10 anni

Possiamo notare come, man mano che i tassi vanno giù, il greggio continua la sua tendenza ribassista a favore dell'oro. Infatti con l'aumento dei tassi, l'asset ciclico (petrolio) va alla grande. D'altra parte, il Gold e altri metalli preziosi (vedi Silver) sfruttano i rendimenti che scendono.

Quindi non solo "debolezza" per finanziari ma c'è da porre l'attenzione anche verso gli energetici, colpiti dalle pressioni di vendita

Da grafico possiamo vedere come il greggio è sceso al di sotto dei massimi del 2018 di $75 (supporto psicologico fondamentale), con una performance negativa dall'ultimo massimo ad oggi del -39%, registrando il livello più basso dell'ultimo anno e mezzo poggiando sopra la media 200 periodi.

Non solo il Gold, anche le Small-cap Growth hanno raggiunto nuovi massimi di 52 settimane rispetto ai Value

Tutto è guidato dai tassi di interesse anche in questo caso. La recente volatilità non ha solo determinato le oscillazioni dei prezzi con nuovi massimi, ma stiamo anche assistendo a

nuove tendenze. Dovremmo seguirle?

Il rapporto tra Large-cap Growth e Value da inizio febbraio, in particolar modo nelle scorse settimane, ha registrato volumi simili al periodo dot-com, attualmente si trova agli stessi livelli di prezzo. Facendo attenzione alla tendenza, questo rialzo non si può associare ad uno slancio che segnala la fine di una "tendenza" momentanea. Infatti se consideriamo che il rapporto è diminuito costantemente per tutto il 2022, registrando una perfomance negativa del -24% con i minimi di gennaio 2023, è probabile che si tratti di un nuovo "regime" a favore dei titoli growth?

Non dimentichiamoci che "ultimamente" stanno andando "bene" i titoli del tesoro a lungo termine (TLT), Bitcoin e le aziende tech a grande capitalizzazione

In verità, dallo scorso anno tutte e tre questi asset stanno formando "modelli costruttivi", tocccando i minimi e dopo ripartendo al rialzo. Mentre bitcoin e il settore tech hanno già registrato un rialzo nelle scorse settimane, le obbligazioni anch'esse sembrano pronte a fare lo stesso da un giorno all'altro arrivando ai minimi di giugno 2022.

Anche in questo caso, comportamenti "simili" hanno a che fare con i tassi di interesse e con una visione diversa negli ultimi giorni.

Ma c'è da dire che il momento attuale sembra non assomigliare al passato. In effetti da quando ci sono stati i problemi di SVB (e delle altre banche), l'S&P 500 non è sceso nemmeno dell'1% dal 9 marzo mentre Bitcoin ha sovraperformato il settore finanziaro, del 42% nell'ultimo periodo. Questo perchè lo "spirito" della moneta digitale, la mancanza di fiducia nelle istituzioni finanziarie, sta prevalendo sulle scelte della politica monetaria classica?

Potremmo rispondere alla domanda posta sopra: in parte, ma non del tutto. Nonostante ci sia una convinzione "maggiore" che Bitcoin sia slegato della politica monetaria, i numeri raccontano una "storia" assai diversa. Quando la Fed ha cambiato la politica monetaria e ha iniziato ad aumentare i tassi, gli investitori hanno chiuso le loro posizioni sugli asset più rischiosi, tra cui azioni growth e criptovalute. Ora, dopo svariati rialzi dei tassi e crolli bancari gli operatori sembrano essere "positivi" che la Fed possa fermarsi. Questo "ottimismo" spiegherebbe un ritorno verso la moneta digitale.

Non solo, una nuova rincorsa al Bitcoin è iniziata nel periodo in cui sono stati annunciati i sostegni per la Silicon Valley Bank, e non durante la "corsa agli sportelli" e il periodo di panico dopo il fallimento. Detto ciò, la teoria del "collasso economico" fa bene tanto a Bitcoin.

Ora, c'è certamente un ampio spettro di possibilità e variabili in gioco. L'atterraggio economico potrebbe essere duro o morbido, è una supposizione che possono fare tutti e di conseguenza è fuori dal nostro controllo. Ma dobbiamo ricordarci che qualunque sia l'atterraggio ci sarà da "ballare" ma sicuramente sarà temporaneo, come qualunque altra cosa.

Alla prossima!

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Siamo nell'occhio del ciclone oppure no? Cosa dice il mercato? Esaminiamolo!

Pubblicato 28.03.2023, 07:59

Siamo nell'occhio del ciclone oppure no? Cosa dice il mercato? Esaminiamolo!

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.