- Mentre il numero di fattori rialzisti sembra crescere, il mercato invia ancora segnali contrastanti

- I dati occupazionali di venerdì potrebbero rivelarsi un importante vento contrario a breve termine

- D’altra parte, la stagionalità è decisamente dalla parte del toro.

- La buona performance del settore bancario nel Vecchio Continente.

- Il settore tecnologico è molto meno esposto ai mercati azionari europei rispetto a quelli USA

- iBovespa brasiliano +6%

- FTSE 100 britannico +2.32%

- Nikkei giapponese -3.52%

- IBEX 35 spagnolo -3.80%

- Dow Jones Industrial Average -5.25%

- CAC 40 francese -5.74%

- Euro Stoxx 50 -7.46

- Dax tedesco -8.53%

- MIB italiano -9.26

- S&P 500 -14.57%

- CSI cinese -21.65%

- NASDAQ Composite -26.74%

Sebbene non sia ancora chiaro se il peggio sia alle spalle o meno, vi presento una serie di fattori che possono aiutarvi a valutare ciò che ci aspetta. Spoiler: il numero di indicatori rialzisti sembra essere in crescita.

Vediamo cosa ne pensate.

1. I dati di venerdì sull’occupazione sono stati positivi, ma ovviamente, allo stesso tempo, è un’arma a doppio taglio perché consente alla Federal Reserve, se lo ritiene opportuno, di mantenere una politica monetaria più restrittiva più a lungo.

Alla luce delle ultime dichiarazioni della Fed, l’intensità degli aumenti dei tassi rimarrà probabilmente invariata. Tuttavia, con un’economia più resistente, potremmo assistere a una pausa piuttosto che a un cambio di rotta, il che significa che il contesto di tassi elevati sarà mantenuto più a lungo.

2. Quest’ultima rinascita del sentimento degli investitori per le azioni ricorda per certi versi quella sperimentata all’inizio di agosto, quando i gestori di fondi e hedge-fund hanno aumentato gli acquisti e l’esposizione al mercato azionario. La cosa non è finita bene, dato che l’S&P 500 è crollato di oltre il 15% in 8 settimane.

3. Quest’anno l’S&P 500 è sceso fino a -25,2% dai suoi massimi storici, un po’ meno del -28% medio che l’indice ha registrato nelle recessioni dalla Seconda Guerra Mondiale.

4. Quando l’S&P 500 crolla in un anno in cui si tengono le elezioni di mid term negli Stati Uniti (come nel 2022), l’anno successivo è sempre stato forte. Questo scenario si è verificato otto volte dal 1950 e l’indice di riferimento è salito tutte e otto le volte nell’anno successivo, con un rendimento medio annuo del +24,6%.

5. Nel 2024 si terranno le elezioni presidenziali negli Stati Uniti, quindi il 2023 sarà un anno pre-elettorale. Gli anni pre-elettorali sono storicamente molto forti per le azioni, con un aumento medio dell’S&P 500 del +16,8%.

6. Osservate i mercati anche la settimana prima e dopo Natale. Dalla fine della Seconda Guerra Mondiale, il rendimento medio dell’S&P 500 nella settimana prima di Natale è di +0,5%. I rendimenti superiori al +1% si sono verificati in 23 occasioni (30% delle volte). In 14 occasioni l’S&P 500 ha registrato un rialzo superiore al +2%, l’ultimo dei quali nel 2014. La prima metà di dicembre non è generalmente molto forte, ma la situazione tende a cambiare con l’avvicinarsi della fine dell’anno.

7. All’inizio della settimana, l’S&P 500 è riuscito a chiudere la seduta leggermente al di sopra della sua media mobile su 200 giorni, cosa che non accadeva da 7 mesi. Nelle 13 precedenti occasioni in cui l’indice è rimasto al di sotto di questa media mobile su 200 giorni per almeno sei mesi e poi ha chiuso in rialzo, è sceso a nuovi minimi solo una volta e il rialzo medio nell’anno successivo è stato del +18,8%.

8. La maggiore forza dei mercati azionari europei in generale rispetto a Wall Street risiede fondamentalmente in due ragioni:

9. In Europa, due borse si distinguono per la loro forza rispetto alle altre. Si tratta di quella britannica (FTSE 100) e quella portoghese (PSI 20). La prima è in crescita del +2,32% nel 2022, la seconda del +6,4%. Il motivo è che hanno una maggiore esposizione al settore delle materie prime, che quest’anno ha registrato forti rialzi a causa della guerra in Russia e Ucraina.

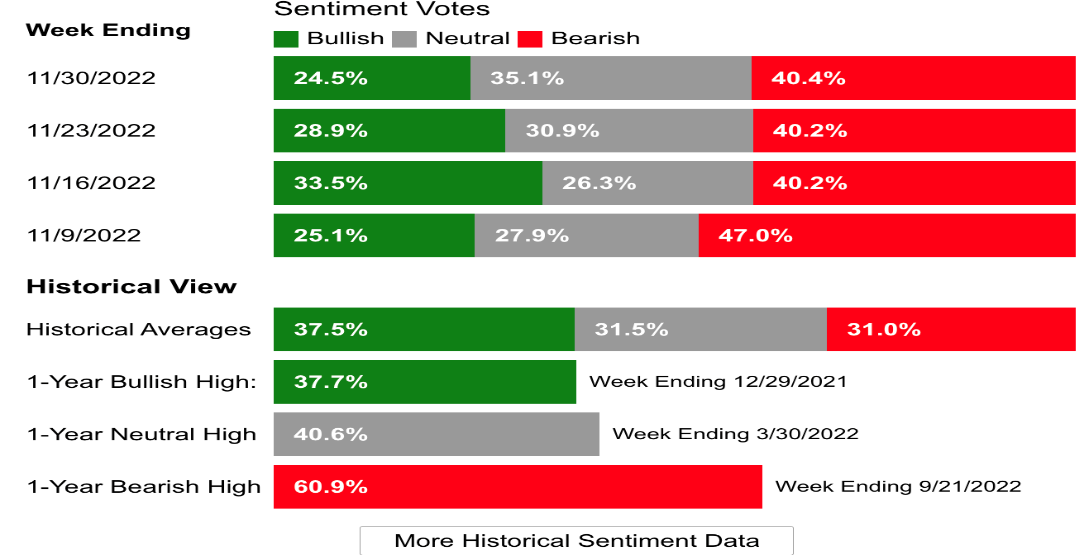

Sentiment degli investitori (AAII)

Il sentiment rialzista (aspettative di aumento dei prezzi delle azioni nei prossimi sei mesi) è sceso di 4,4 punti percentuali al 24,5% e rimane al di sotto della sua media storica del 37,5%.

Il sentiment ribassista (aspettative di calo dei prezzi delle azioni nei prossimi sei mesi) è aumentato di 0,2 punti percentuali, raggiungendo il 40,4% e rimanendo al di sopra della sua media storica del 31%.

Fonte: AAII

L’oro brillerà nel 2023?

L’oro ha prosperato grazie a un ambiente favorevole al rischio. La posizione meno aggressiva della Fed, il calo del dollaro e la diminuzione dei tassi d’interesse sul debito hanno accelerato l’ascesa dell’oro fino a raggiungere il livello di 1.800 dollari, un record dallo scorso luglio.

Infine, il metallo giallo potrebbe registrare ulteriori rialzi nel 2023 con la Fed, il dollaro e i tassi di interesse sul debito come alleati. Anche la minaccia di una recessione economica potrebbe rafforzare la sua attrattiva come bene rifugio. La combinazione di questi fattori potrebbe portare alla conquista della barriera psicologica dei 2.000 dollari per oncia.

Al momento, ha solo raggiunto la resistenza, e né giovedì né venerdì è riuscito a superarla.

Performance del mercato azionario globale

Ecco la classifica dei principali mercati azionari dall’inizio dell’anno:

Nota: L’autore non possiede nessuno dei titoli citati nel presente articolo.