Breakout del mercato azionario

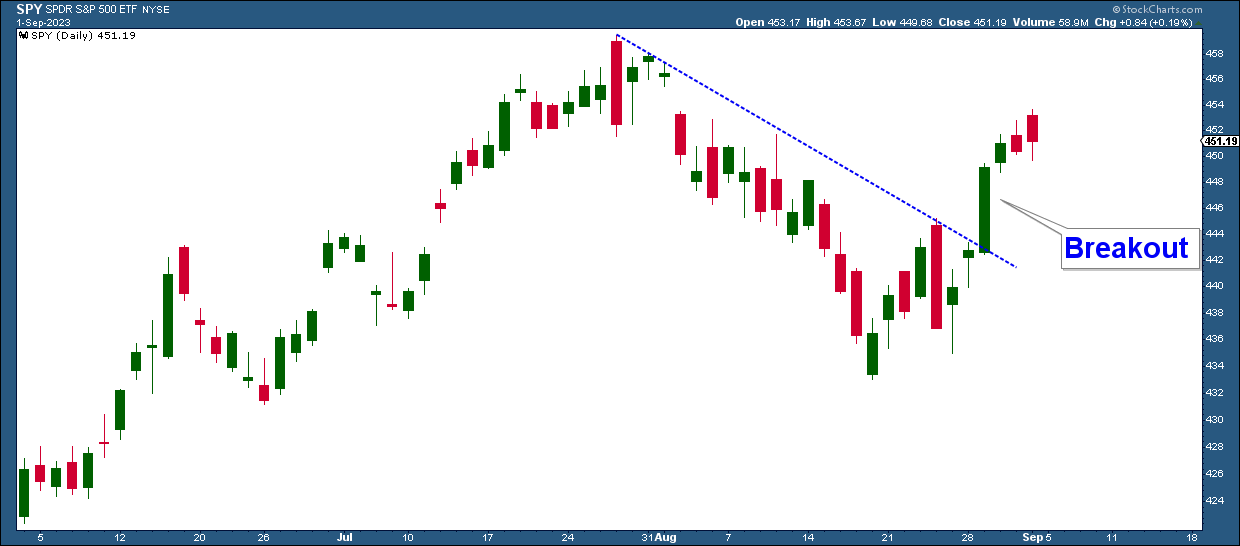

Nell’aggiornamento del 4 agosto, ho sottolineato che il mercato avrebbe probabilmente indietreggiato e che, fintanto che la debolezza non avrà superato in modo decisivo la parte inferiore del suo canale di tendenza al rialzo, l’avanzata a lungo termine del mercato è ancora intatta.

Di seguito è riportato un grafico dell’S&P 500 nella parte superiore e del MACD (indicatore di momentum) nella sezione inferiore. Ecco le mie considerazioni:

- Le linee blu di trendline al rialzo sono un canale di prezzo che definisce l’attuale tendenza al rialzo del mercato.

- La quotazione di SPY è avanzata fino alla parte superiore del canale alla fine di luglio e l’indicatore MACD (momentum) si trovava nella parte superiore del suo intervallo. Ciò suggerisce che le probabilità che il mercato si ritiri sono elevate, cosa che si è verificata in agosto.

- Il calo delle azioni avvenuto il mese scorso non ha superato il canale e quindi il trend rialzista di lungo periodo è ancora intatto.

- Lo SPY ha registrato una forte avanzata la scorsa settimana e il momentum è diventato positivo.

Finché i prezzi continueranno ad avanzare all’interno di questo canale rialzista, le condizioni di mercato saranno positive dal punto di vista dei prezzi. Il movimento di agosto verso la parte centrale/inferiore del canale, combinato con un movimento positivo del momentum, suggerisce che le probabilità favoriscono un aumento dei prezzi delle azioni nel breve termine.

Conferma del rischio

Un ambiente favorevole al rischio è un segnale rialzista per il mercato. Il recente breakout che ho evidenziato nel grafico precedente si è verificato in concomitanza con la sovraperformance degli asset risk-on. Questa dinamica aggiunge ulteriore fiducia nel fatto che gli investitori avranno la convinzione necessaria a rialzare i titoli nel breve termine.

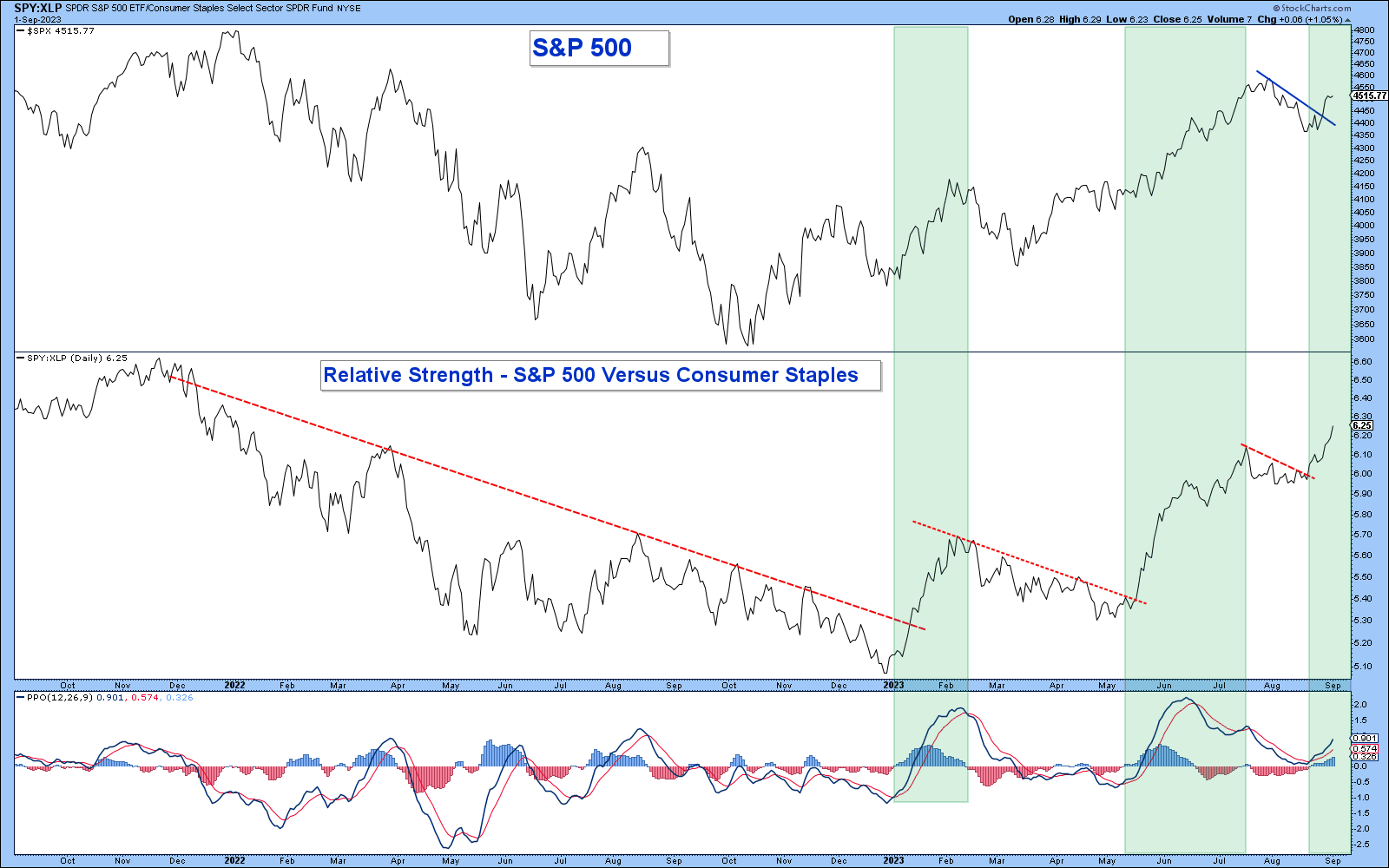

Il grafico sottostante mostra lo SPY nel pannello superiore e un grafico di forza relativa nel pannello centrale. Quando la linea di forza relativa sale indica che l’S&P 500 sta sovraperformando il Consumer Staples ETF, il che rappresenta una dinamica di rischio.

Ecco le mie considerazioni sul grafico sottostante.

- Durante il calo del mercato dello scorso anno, i beni di consumo hanno costantemente sovraperformato il mercato (risk-off), come indicato da una linea di forza relativa in calo (evidenziata dalla linea rossa in discesa sul lato sinistro del grafico).

- All’inizio di quest’anno, la linea è avanzata fortemente al di sopra della linea di tendenza al ribasso che ha definito la correzione del mercato dell’anno scorso, indicando un ambiente di risk-on.

- Ho evidenziato ogni aumento della linea di forza relativa che coincide con la forza dello S&P 500 quest’anno.

Il breakout dello S&P 500 della scorsa settimana si è verificato quando la linea di forza relativa è salita fortemente. Ciò ha confermato l’esistenza di un ambiente favorevole al rischio, in quanto il momentum del mercato è diventato positivo e ha rafforzato la mia fiducia che le azioni possano continuare a salire nel breve termine.

Settore in movimento: Energia/Materie prime

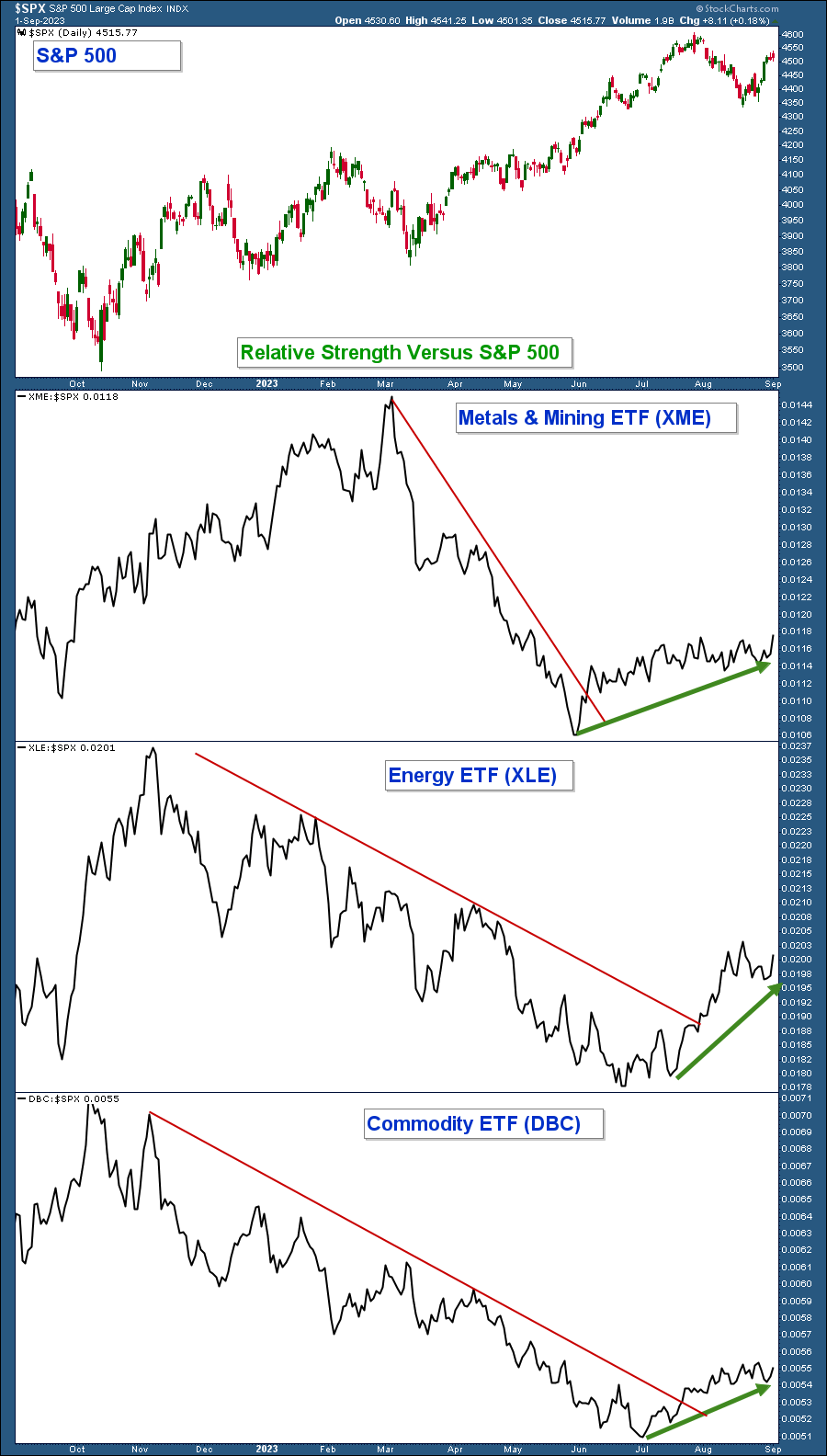

C’è un rischio concreto di recessione che fa da sfondo cautelativo all’attuale forza del mercato azionario. Se dovesse verificarsi una recessione, probabilmente i titoli azionari subirebbero un drastico calo. Gli asset legati alle materie prime tendono a fare bene durante i periodi di tarda espansione economica e di inizio recessione. Questa dinamica, unita all’attuale sovraperformance, rende questi titoli interessanti.

Di seguito è riportato un grafico dell’S&P 500 nella parte superiore e i grafici di forza relativa di tre ETF legati alle materie prime. Quando le loro linee di forza relativa scendono, indicano che stanno sottoperformando l’indice, mentre quando salgono significa che stanno sovraperformando.

Tutti e tre i grafici di forza relativa mostrano una sottoperformance evidenziata da una linea di tendenza rossa discendente. Da notare come ognuno di essi abbia superato le linee di tendenza al ribasso e abbia sovraperformato, come evidenziato dalle frecce verdi.

I titoli legati alle materie prime hanno iniziato a sovraperformare.

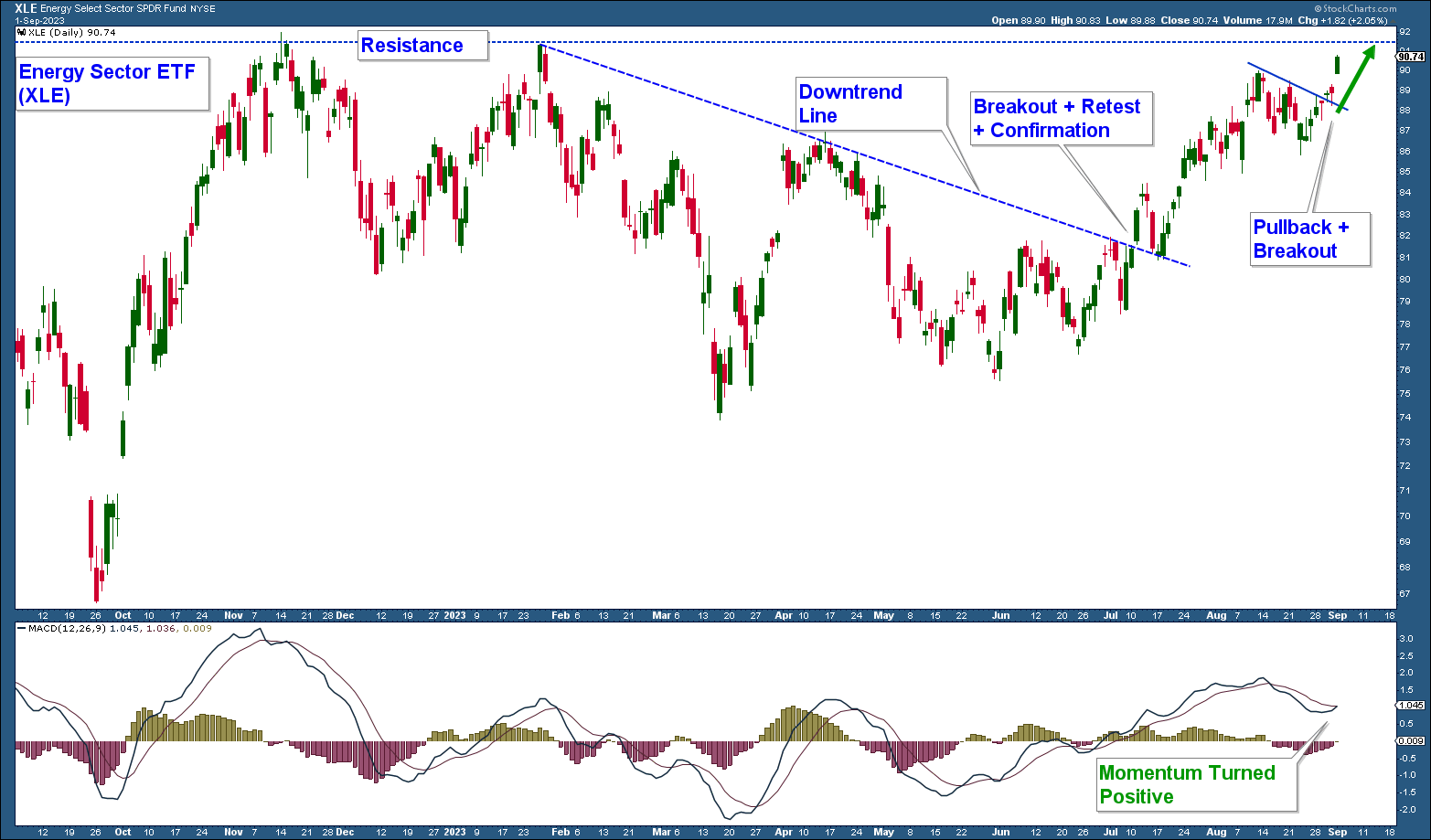

Di seguito è riportato un grafico su Energy Sector ETF. L’energia ha avuto una tendenza al ribasso dopo aver fatto un doppio top all’inizio dell’anno. Il titolo ha superato la linea di tendenza al ribasso (linea blu) che definiva il movimento verso il basso e ha continuato a salire grazie a una forte forza relativa.

L’XLE si trova in prossimità dei massimi precedenti e quindi potrebbe avere qualche tipo di esitazione a quel livello; tuttavia, mi aspetto che l’XLE finisca per rompere al di sopra di quell’area di resistenza, visti i solidi dati tecnici sottostanti.

***

Nota: Gli short che ho aggiunto all’inizio del mese scorso hanno protetto i conti dei clienti dalla debolezza del mercato di agosto. Ho venduto tutti gli short quando il momentum di breve termine è diventato positivo la scorsa settimana.

- Il nostro modello conservativo è quasi completamente investito.

- Il nostro modello aggressivo è investito per circa il 65%. Intendo aggiungere posizioni azionarie in caso di debolezza, finché i dati tecnici del mercato rimarranno positivi.