Si parte in data odierna con un rimbalzo in esaurimento nel dopo FED. Come da attese sono stati alzati i tassi di 25 punti base con gli esponenti del board della Federal Reserve che prospettano ancora un aumento del costo del denaro entro fine 2023.

Entro fine anno, l’inflazione core dovrebbe attestarsi al 3,6%, per poi passare al 2,6% nel 2024.

Solo ieri ci si chiedeva se la Fed avesse intenzione o meno di confermare le aspettative di taglio dei tassi al fine di sostenere il mercato obbligazionario o combattere l’inflazione deludendo forse i mercati mostrandosi nuovamente “falco”.

Oggi l’azione attuata dalla FED è nota ma negli ultimi 10 giorni il mercato obbligazionario ha prezzato il non aumento dei tassi o anche un taglio sui fondi federali e una serie successiva di tagli dei tassi entro la fine dell'anno.

Fino a ieri il Fed funds a termine era pari o inferiore al 4,875%, mentre il tasso di fine anno era di circa il 4,00%, ovvero con un potenziale allentamento di 80-100 punti base fino a dicembre. Questa aspettativa ha contribuito a sostenere azioni e obbligazioni negli ultimi giorni e di conseguenza, le dichiarazioni di ieri provenienti dal FOMC, ci inducono ad aspettarci una rinnovata volatilità.

Nel quadro attuale i dati relativi all'inflazione e al mercato del lavoro portano la Fed alla ricerca di strategie alternative per rallentare l'economia.

Ad oggi è difficile stimare i danni ancora nascosti legati alla crisi delle banche regionali: non ci è dato sapere se sta covando una crisi sistemica o sono semplici casi isolati da mala gestio.

Ciò che è certo invece è che la Fed non vuole essere ricordata come la BCE, che ha alzato i tassi nel giugno 2008 solo per cambiare idea da lì a poco e tagliarli drasticamente per attutire gli effetti della crisi finanziaria... ma con estremo ritardo!

La storia recente delle riunioni FOMC non è stata delle migliori per i mercati che già tre volte nell'ultimo anno, hanno spinto il piede sull’acceleratore in prossimità di tali incontri per poi essere fortemente delusi. Sembra dunque che i movimenti rialzisti vissuti a sprazzi dal 2022, siano pura aspettativa sostenuta da notizie confortanti, ma le azioni poi intraprese dal board raccontano un’altra verità!

Lo scorso maggio, le azioni sono salite alla riunione del FOMC di giugno sull’aspettativa di un "Fed Pivot", ma quelle speranze sono state deluse dal rapporto sull'IPC e l'S&P500 è sceso di oltre il 10% in meno di due settimane.

Poi, ad agosto, gli indici statunitensi sono saliti nuovamente per il discorso di Jackson Hole intrattenuto dal presidente Powell nella speranza che si annunciasse una svolta monetaria. Invece, l’approccio “falco” è stato confermato e l'S&P500 è sceso di quasi il 10% in meno di due settimane.

Infine, a dicembre, l'S&P500 è salito in prossimità del FOMC sulla speranza che il tasso a termine rimanesse al di sotto del 5%... ma non è stato così e l'S&P 500 è sceso di oltre il 5% alla fine dell'anno!

Powell, ha dichiarato che l’opzione di non aumentare il costo del denaro per via delle turbolenze che hanno colpito le banche è stata considerato nel board, ma gli effetti dell’inflazione rappresentano il maggior danno potenziale da gestire e dunque per quest’anno si ritiene che non ci saranno tagli del costo del denaro.

Lagarde, lato BCE, ribadisce l’adozione di “un approccio robusto” per mitigare i rischi di inflazione visto che ad oggi non ci sono segnali di un trend ribassista.

Il comparto bancario attira i riflettori del board europeo, per comprendere se gli istituti di credito stiano diventando più riluttanti a concedere prestiti.

La necessità di alzare i tassi viene espressa anche da Nagel, presidente della Banca centrale tedesca, per il quale la BCE dovrà continuare con determinazione il percorso intrapreso per far fronte all’inflazione. Inoltre Nagel ha sottolineato che una volta raggiunto il picco del costo del denaro, questo andrà mantenuto senza rapidi tagli.

Dunque, occhio alle aspettative e alle delusioni, le prossime settimane possono essere estremamente calde!

SCENARI PROSPETTICI:

future SP500 (US500): si conferma obiettivo short 3780, con obiettivo successivo in area 3600.

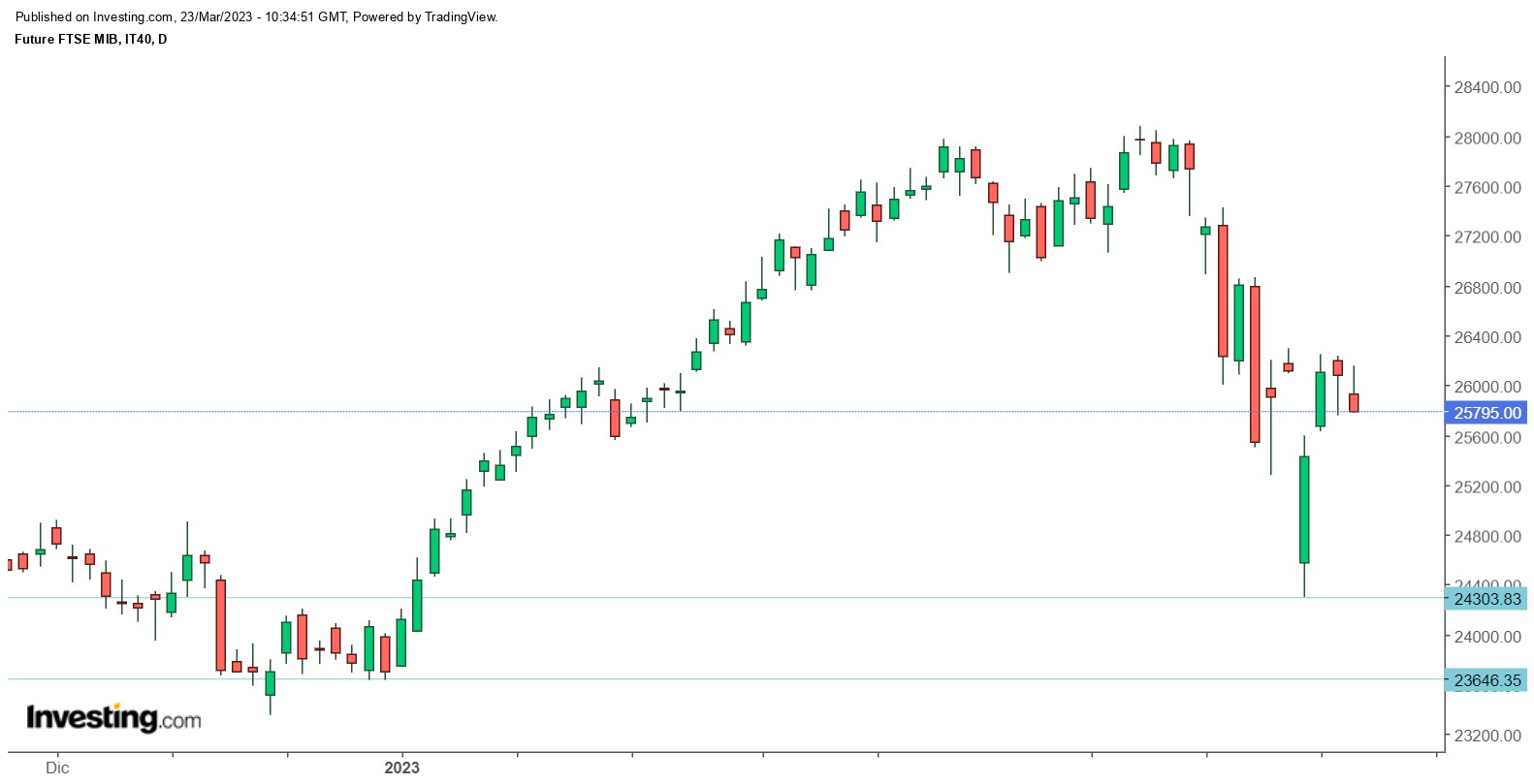

future Mib (FTSE MIB): target ribassista di 25700 raggiunto e superato. Si genera adesso il floor intermedio in area 24300 con step successivo confermato in area 23700.

Buon Investing a tutti!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

S&P 500: nuove delusioni per i tori in vista?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.