- I titoli della difesa sono rimasti indietro rispetto all’S&P 500 nonostante l’aumento dei rischi geopolitici

- Ma potrebbero finalmente superare l’indice

- Con l’arrivo degli ordinativi per queste tre compagnie, i loro titoli potrebbero essere destinati a un rally

- E ora potete assicurarvi i guadagni del Black Friday con lo sconto fino al 55% di InvestingPro!

I titoli della difesa sono rimasti indietro rispetto al mercato

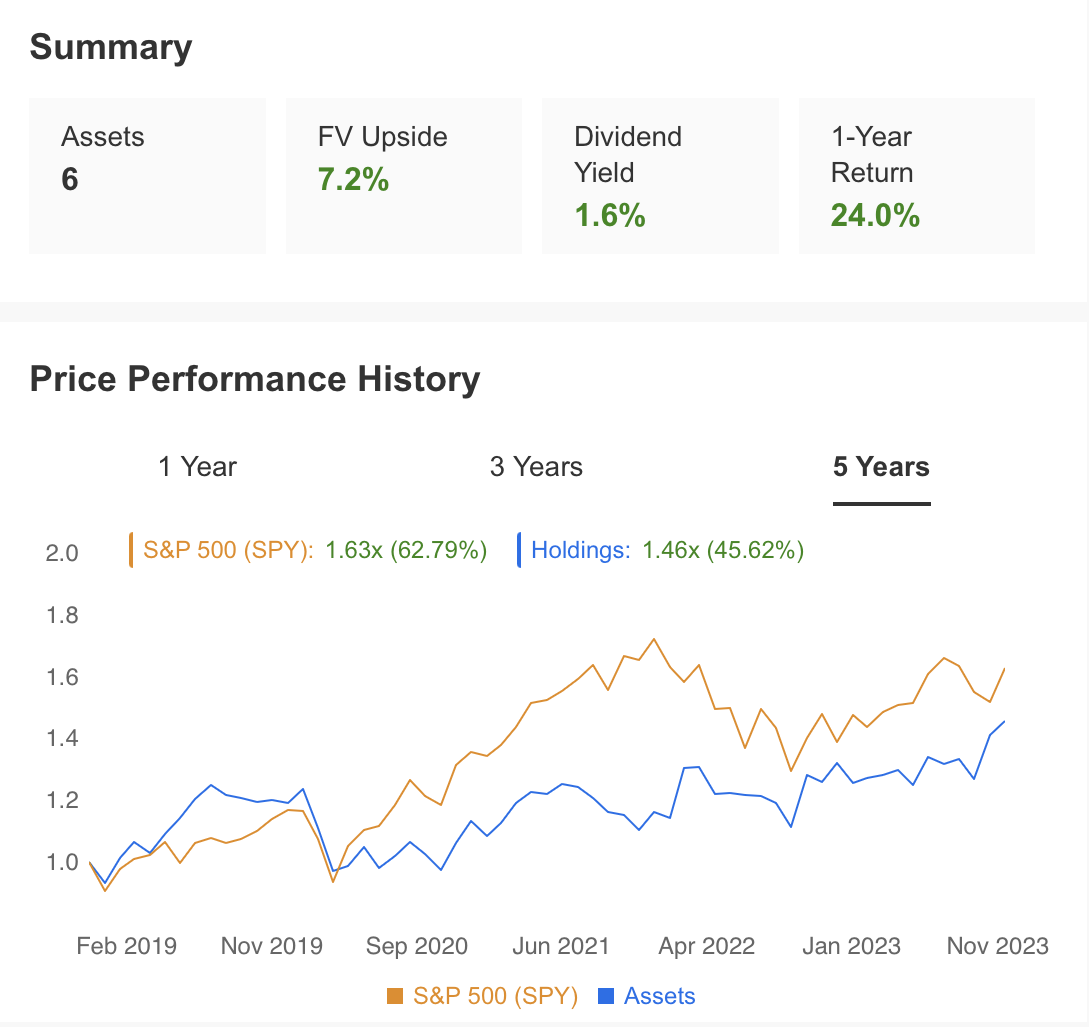

Esaminando la performance a lungo termine, un portafoglio comprendente 6 titoli della difesa è rimasto indietro rispetto all’indice S&P 500 dal 2020. Malgrado una moderata traiettoria al rialzo sia per l’S&P 500 che per i titoli della difesa dopo il 2020, questi ultimi sono rimasti indietro mentre il primo continua a schizzare.

Fonte: InvestingPro

Ecco i tre titoli di cui parleremo:

1. Rtx

Rtx (NYSE:RTX) al momento è la più grande compagnia della difesa tra quelle che valutiamo, con una market cap di 118,3 miliardi di dollari. Sebbene il suo rapporto P/E resti più alto rispetto ad altre compagnie a 26,2X, la società è ben posizionata per un investimento a lungo termine, con un rendimento del dividendo del 2,9% tra quelle che pagano dividendi.

La compagnia ha ordini inevasi di 190 miliardi di dollari al Q3. Circa 75 miliardi di questi ordini arrivano dal settore della difesa. Quindi, se la compagnia riuscirà a superare i problemi delle forniture e della produzione, strutturali del settore, potrà raggiungere un flusso di cassa salutare.

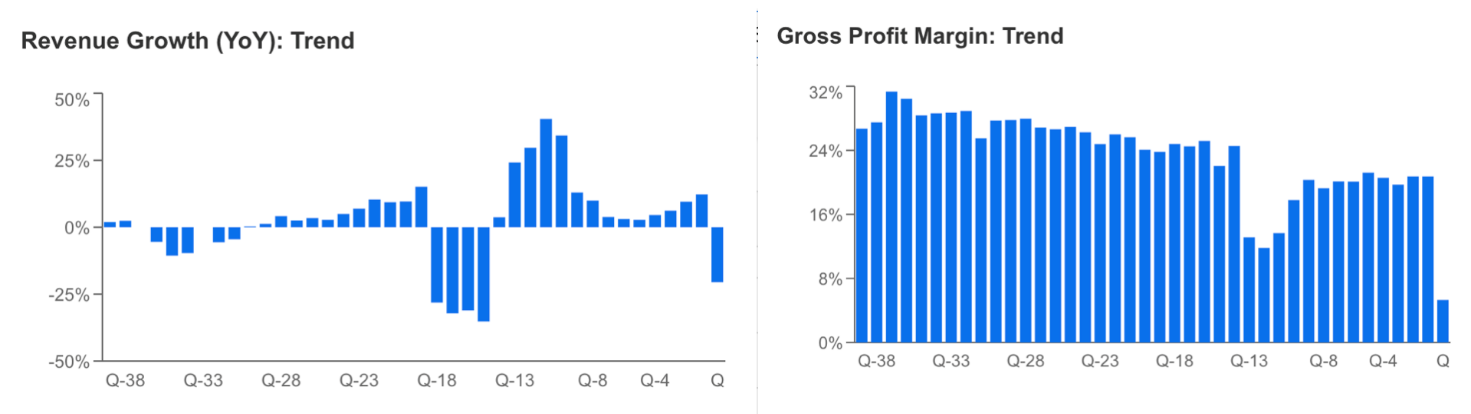

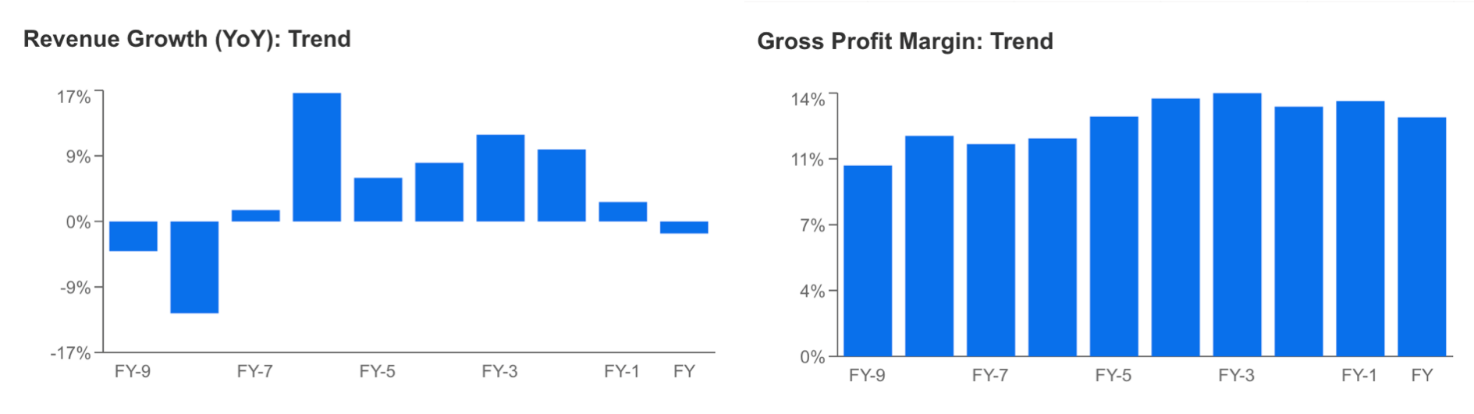

D’altro canto, sebbene la compagnia abbia annunciato un brusco calo del fatturato nell’ultimo report trimestrale, è probabile che la crescita dei ricavi torni positiva nei prossimi periodi, con la consegna degli ordini inevasi. Inoltre, il miglioramento del profitto lordo influenzato dal calo dei ricavi sarà monitorato attentamente.

Fonte: InvestingPro

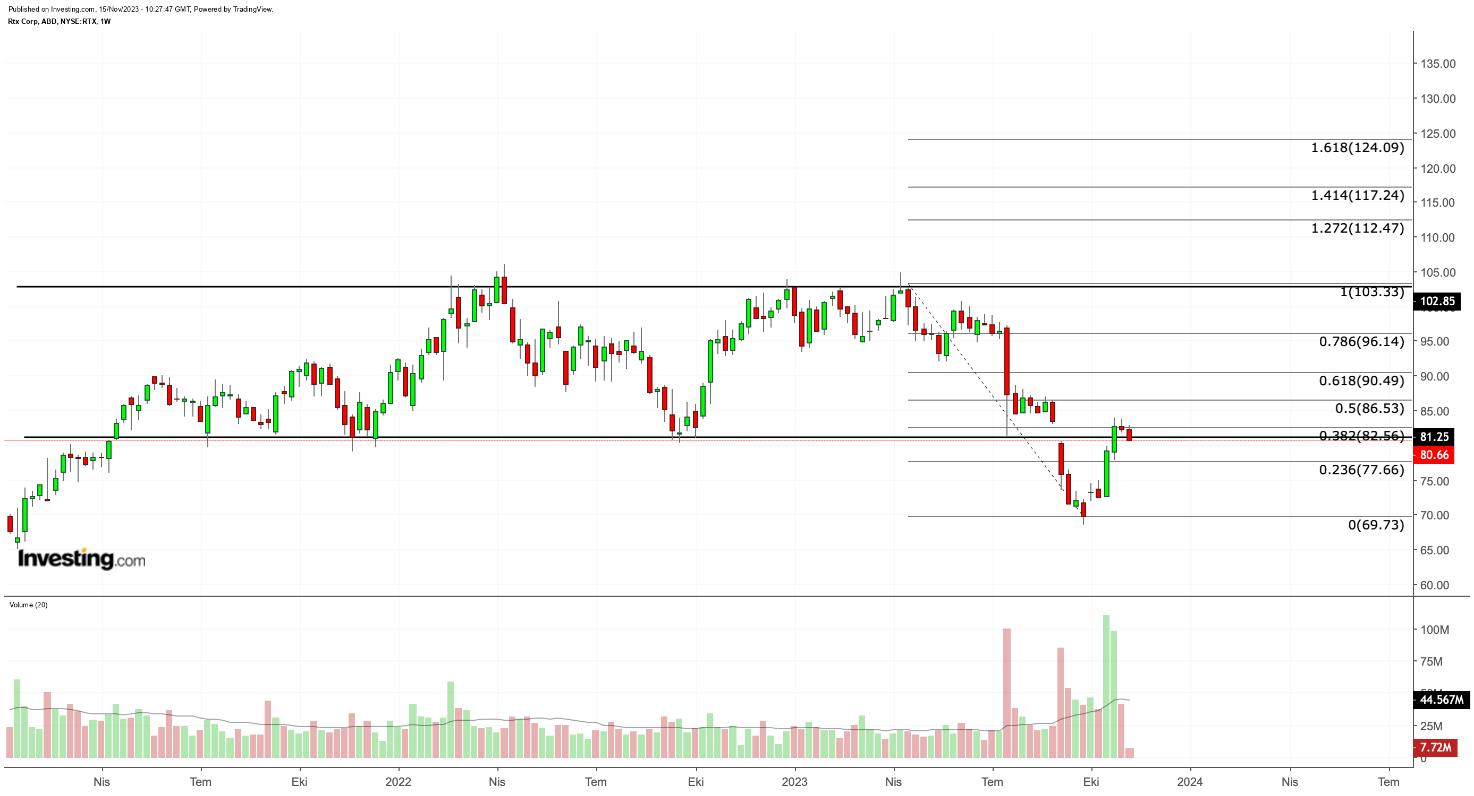

Guardando la performance del prezzo del titolo, si vede che lo slancio ribassista è stato invertito durante la tensione di ottobre, mentre le azioni hanno interrotto la ripresa nella fascia degli 80 dollari dopo aver mostrato un parziale aumento di valore del 15%.

RTX, che al momento sta testando il livello di prezzo che è stato supporto a lungo termine dal 2021, ha il potenziale per portare il rialzo alla fascia dei 100 dollari se riuscirà a stabilizzarsi sopra questo livello.

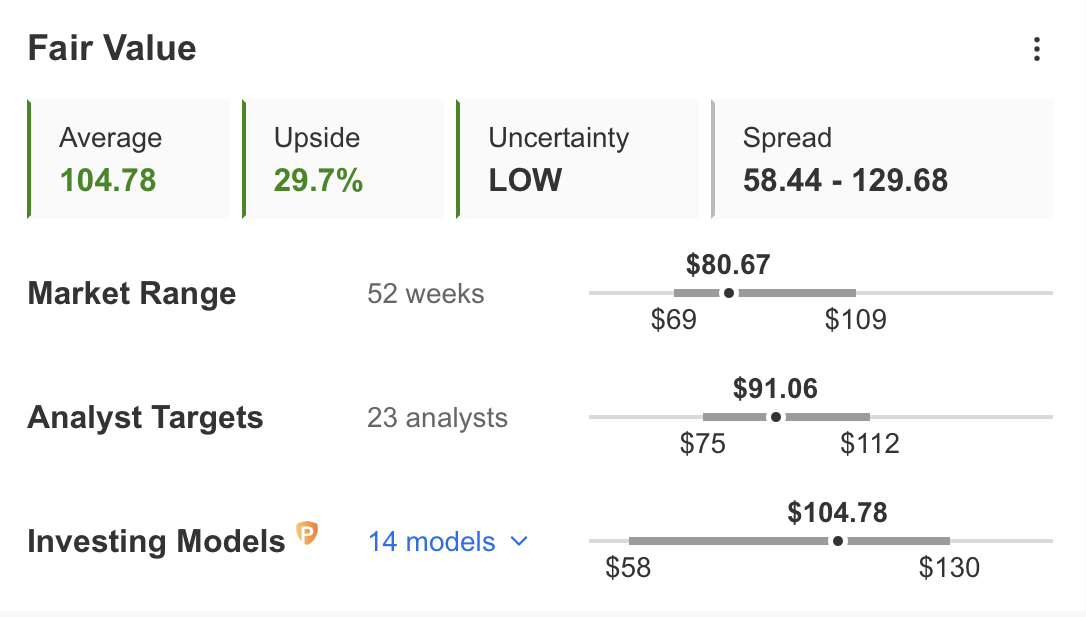

Dall’analisi del fair value su InvestingPro emerge che RTX potrebbe salire a 104 dollari secondo 14 modelli.

Fonte: InvestingPro

2. Lockheed Martin

Lockheed Martin (NYSE:LMT), altra importante compagnia della difesa in questo periodo, si piazza dopo RTX, con una market cap di quasi 110 miliardi di dollari. Sebbene LMT abbia una valutazione inferiore al settore con un P/E di 15,8X, è tra i titoli della difesa preferibili per gli investitori a lungo termine, con un rendimento del dividendo del 2,8%.

Lockheed Martin, che ha riportato ordini inevasi per 159 miliardi di dollari nel primo semestre, è tra le compagnie della difesa con potenziale di crescita, e la crescita del fatturato potrebbe accelerare.

Fonte: InvestingPro

L’investimento sulle tecnologie della difesa può essere considerato un fattore a supporto della crescita.

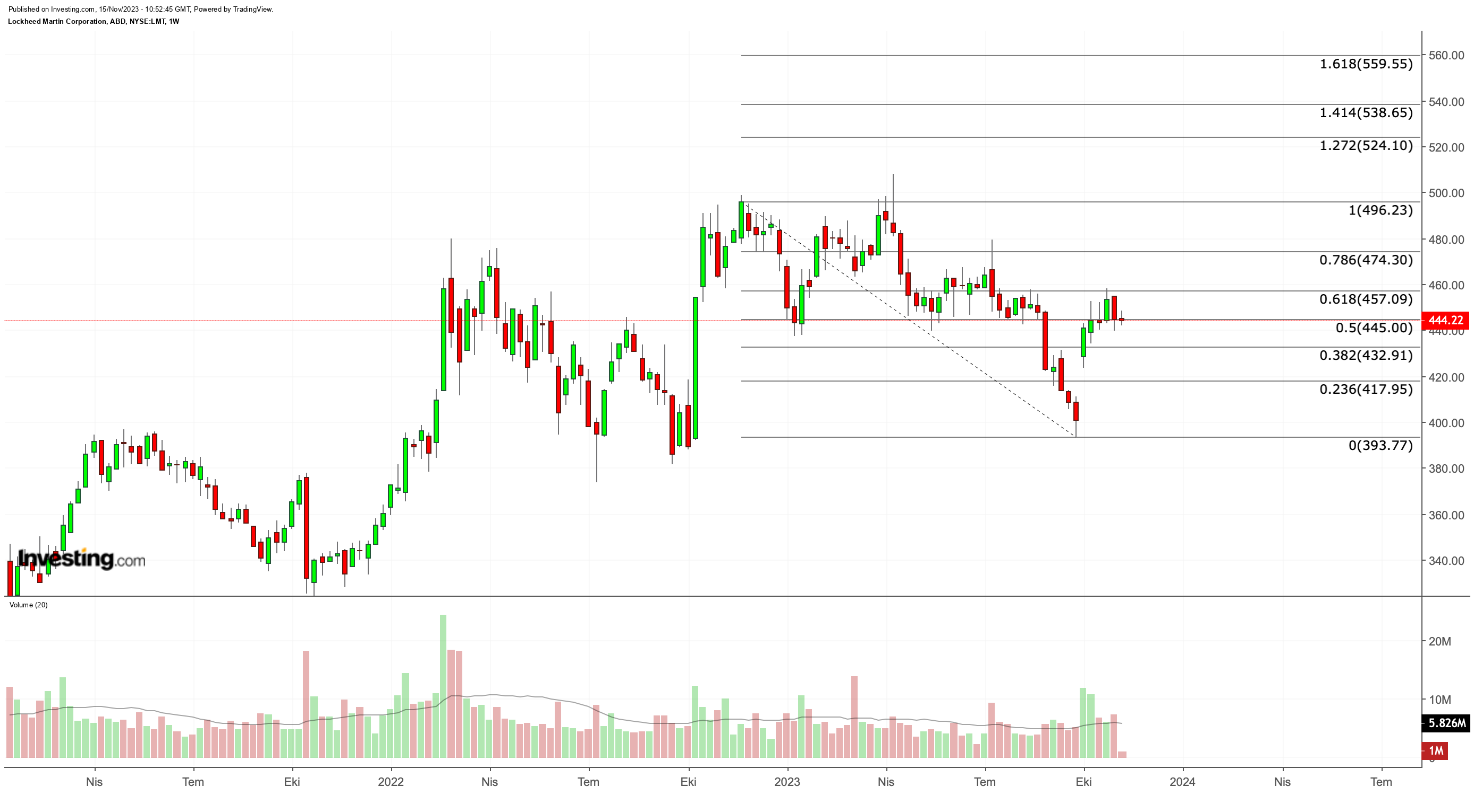

Dal punto di vista tecnico, con il balzo di ottobre il prezzo ha raggiunto il livello di correzione di Fibonacci di 0,618 a 457 dollari, secondo lo slancio ribassista a breve termine. In caso di una chiusura settimanale sopra questa resistenza, il trend di ripresa potrebbe continuare e il prezzo delle azioni potrebbe proseguire il trend fino al range di 525-560 dollari.

Fonte: InvestingPro

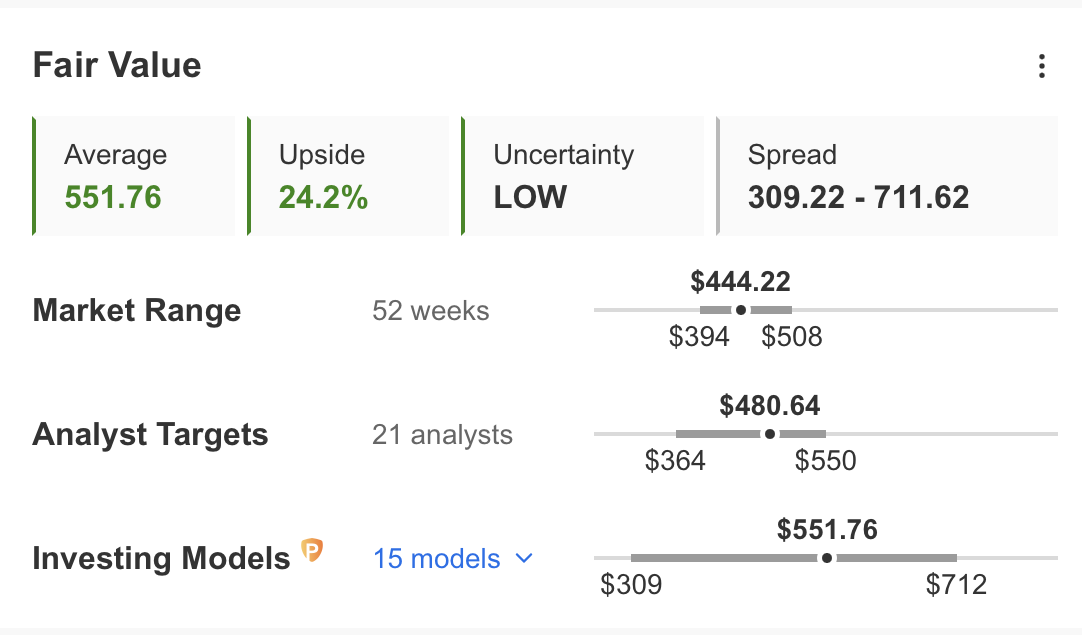

I calcoli di InvestingPro rivelano che LMT potrebbe salire a 550 dollari, in linea con le prospettive tecniche, con un aumento di valore del 25% in un anno.

3. Leonardo

Con una market cap di 5,1 miliardi di dollari, Leonardo DRS (NASDAQ:DRS) è una compagnia relativamente piccola rispetto ad altre, ma con un alto potenziale di crescita.

In base agli ultimi risultati finanziari ha un P/E alto di 34,4X. Il titolo è sopravvalutato nel breve periodo, con un trend in rialzo dal giugno 2022.

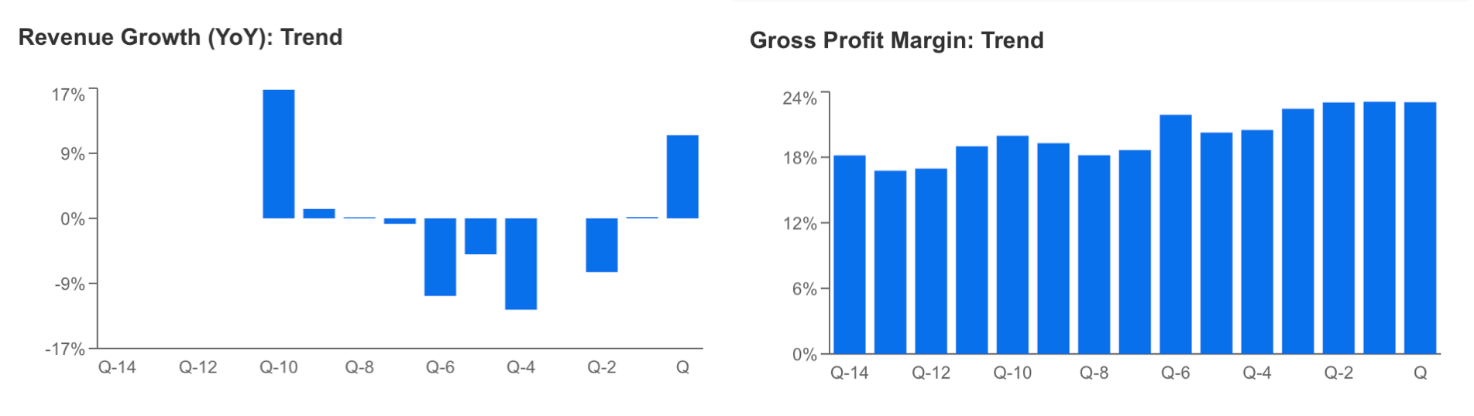

Il forte bilancio annunciato per lo scorso trimestre è stato accolto positivamente, con la crescita del fatturato passata ad uno slancio positivo e i margini di profitto mantenuti nella fascia del 20%. Inoltre, la compagnia sta operando una aggressiva strategia di crescita, tramite fusioni ed acquisizioni.

Fonte: InvestingPro

LRS, che ha confermato il trend in rialzo a lungo termine con un +25% nel valore da ottobre, ha raggiunto il livello di 20 dollari questa settimana e tecnicamente sembra aver raggiunto un livello di resistenza critico per una fase di correzione.

Se dovesse registrare una chiusura settimanale sotto i 20 dollari, potrebbero aumentare le possibilità di un ritracciamento verso il range di 16-18 dollari. Invece, se il rally dovesse continuare sopra i 20 dollari, lo slancio potrebbe arrivare al range di 28-30 dollari.

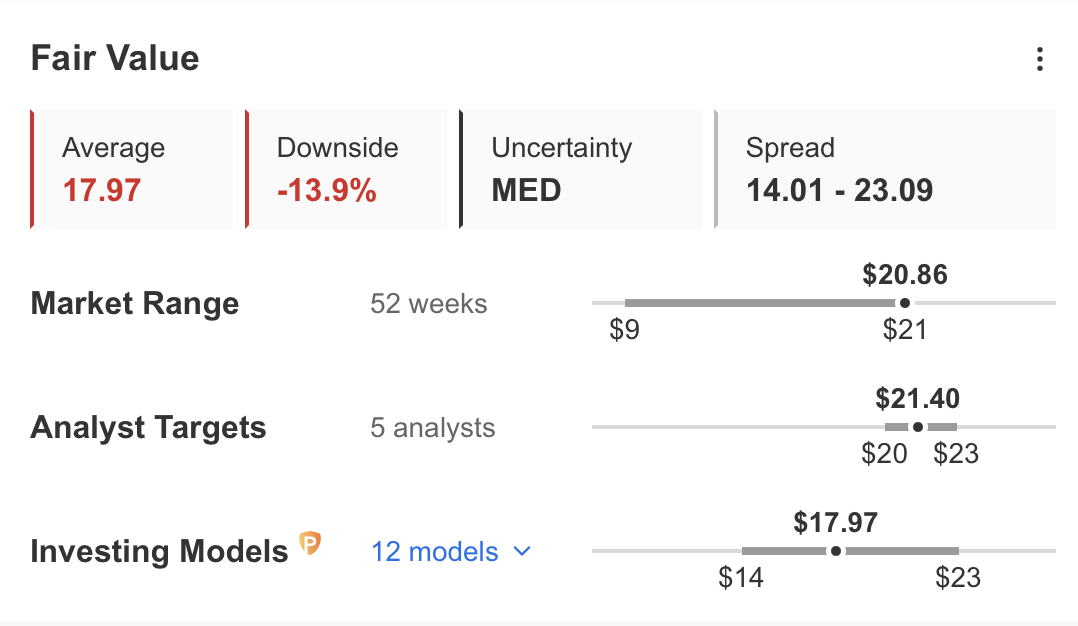

Nell’analisi del fair value emergono le condizioni di overbought, mentre si stima che il titolo possa scendere a 18 dollari nei prossimi periodi.

Fonte: InvestingPro

Conclusione

Sebbene i titoli della difesa abbiano in generale avuto una performance inferiore negli ultimi anni a causa dei problemi delle forniture, hanno iniziato ad attirare l’attenzione degli investitori con l’aumento dei problemi geopolitici in tutto il mondo.

Di conseguenza, in questo periodo in cui la pace mondiale è minacciata, l’aumento degli ordinativi delle compagnie potrebbe portare ad un rally a lungo termine.

***

Comprare o vendere? Con InvestingPro la risposta è a metà prezzo in questo Black Friday!

Approfondimenti tempestivi e decisioni informate sono la chiave per massimizzare il potenziale di profitto. In questo Black Friday, prendete la decisione di investimento più intelligente del mercato e risparmiate fino al 55% sui piani di abbonamento a InvestingPro.

Sia che siate trader esperti o che abbiate appena iniziato il vostro percorso di investimento, questa offerta è pensata per dotarvi della saggezza necessaria per un trading più intelligente e redditizio.

Nota: L’autore non possiede nessuna di questi asset. Questo contenuto ha uno scopo puramente educativo e non può essere considerato un consiglio di investimento.