Il pubblico di YOLO (You Only Live Once) è tornato con prepotenza.

Nell’ultimo mese abbiamo assistito a un rally di oltre il 100% in un solo giorno da parte di società quasi in bancarotta e a un rally di oltre il 20% il giorno successivo da parte di società che hanno riportato utili terribili.

In questo articolo ci occuperemo di:

- Guardare indietro e valutare quantitativamente i meccanismi alla base di questo grande rally dei meme;

- Risponderemo alla grande domanda: Se i rendimenti obbligazionari sono in aumento e i prodotti simili ai contanti rendono ora il 5%, come mai stiamo assistendo a un rally di beta così elevato? Ed è questo l’inizio di un nuovo mercato toro?

Facciamo un passo indietro nel tempo, precisamente all’inizio di novembre 2022.

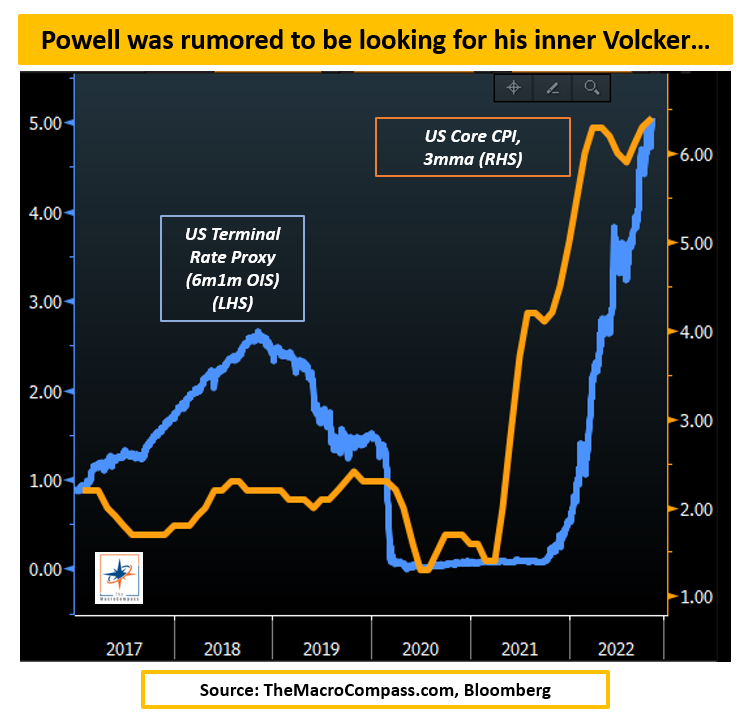

L’opinione principale era che “Powell sta incanalando il suo Volcker interiore”: Mentre lo slancio dell’inflazione core continuava ad aumentare (arancione), la Fed rivedeva le proprie aspettative per il tasso terminale (blu) sempre più in alto.

La Fed puntava su condizioni finanziarie più rigide, che in gergo significa meno animal spirits: Un dollaro USA più forte, costi di finanziamento più elevati e dati più bassi.

L’aumento dei costi di finanziamento è letale per i settori a forte leva finanziaria e sensibili ai tassi di interesse, come l’immobiliare, il settore tecnologico (non redditizio) e i titoli Meme/YOLO.

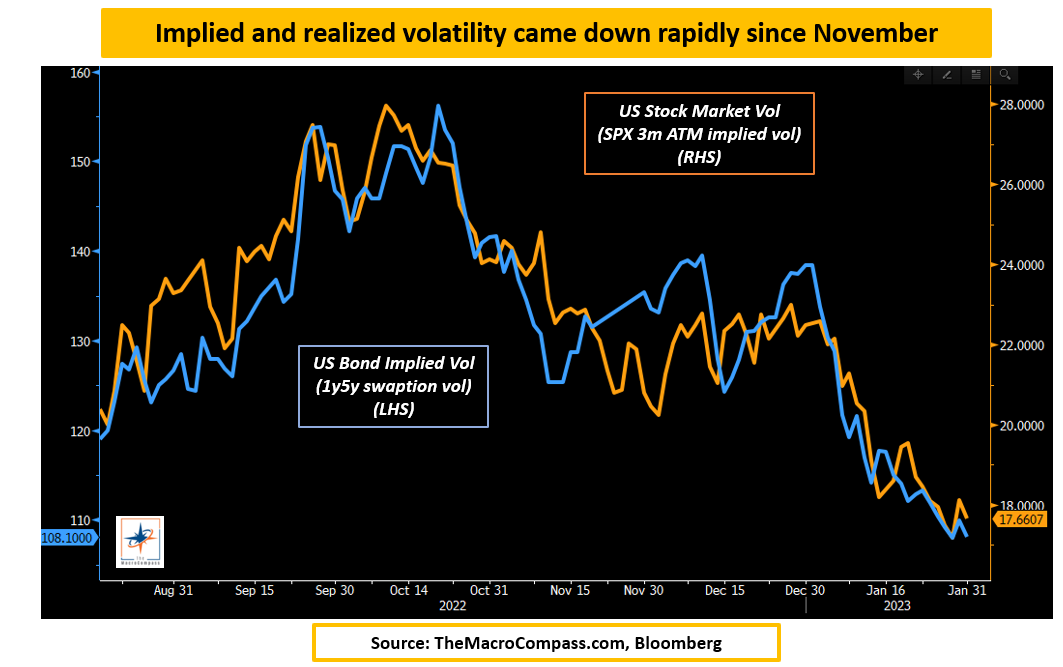

Non solo: l’incertezza sul tasso terminale della Fed ha portato a una forte volatilità dei mercati obbligazionari.

L’aumento della volatilità dei mercati obbligazionari danneggia il sentimento di rischio, poiché la colonna portante di molti portafogli istituzionali (il reddito fisso) non attenua la volatilità complessiva dei portafogli, ma anzi vi contribuisce.

È difficile prendersi ulteriori rischi in un simile contesto.

Ma poi qualcosa è cambiato improvvisamente.

Abbiamo avuto un paio di dati “disinflazionistici” e, prima delle recenti revisioni, sembrava addirittura che il dato preferito da Powell dell’inflazione (servizi core al netto delle abitazioni) stesse decelerando su base tendenziale.

Sullo sfondo di questi dati disinflazionistici, il mercato obbligazionario ha messo in scena un rally di sollievo e Powell non si è opposto affatto.

La magia inizia qui: i flussi meccanici di acquisto da parte degli investitori con leva finanziaria entrano in gioco su vasta scala.

Ecco, è così che funziona.

I Commodity Trading Advisor (CTA), i fondi risk parity e volatility-targeting utilizzano spesso la volatilità come uno dei loro segnali di acquisto/vendita; più la volatilità implicita scende e la volatilità realizzata continua a diminuire, più questi conti possono fare leva e comprare.

Questi flussi meccanici possono essere molto consistenti: secondo le mie stime, queste strategie sistematiche potrebbero facilmente sollevare 1-2 miliardi di dollari di azioni statunitensi al giorno, e più la volatilità rimane compressa più a lungo durano questi flussi di acquisto.

Perché questi flussi meccanici sono importanti?

La loro natura guidata dal modello e insensibile alle valutazioni ha un effetto sproporzionato su due tipi di titoli:

- I titoli più shortati e odiati in circolazione;

- I settori del mercato meno liquidi e più inclini ai flussi.

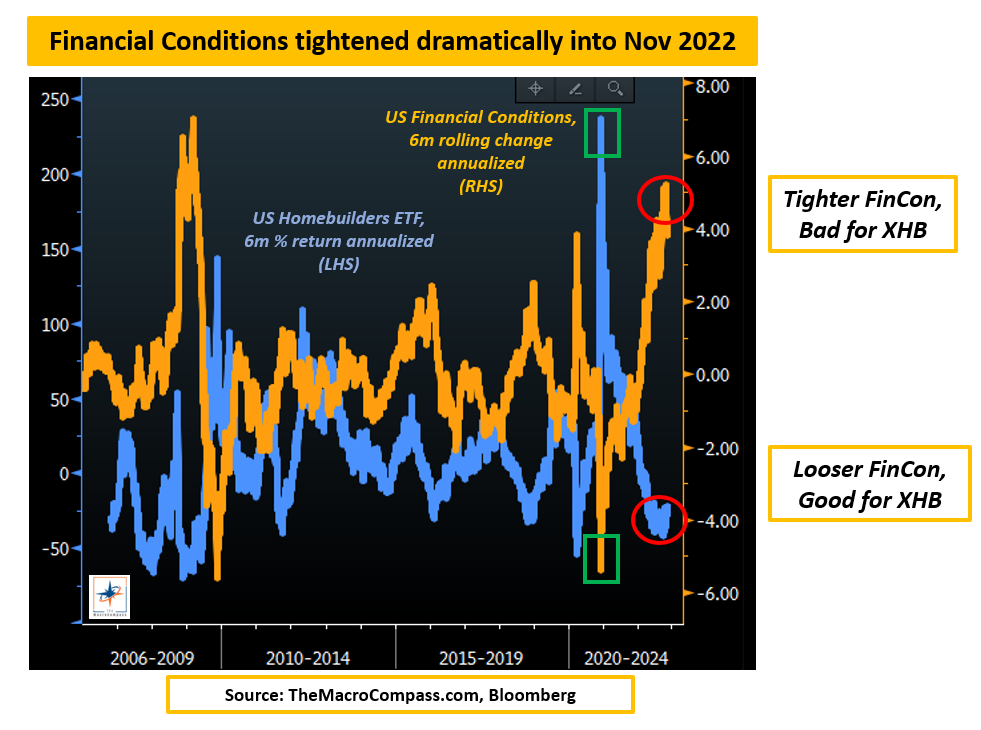

Ripensiamo a novembre: Quali settori rientrano in questa definizione? Sì: i costruttori di case, i titoli Meme/YOLO, i titoli tecnologici non redditizi e così via.

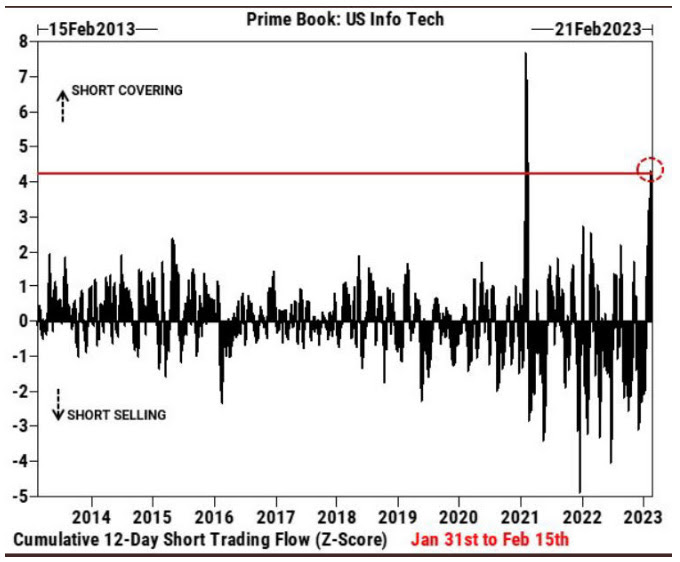

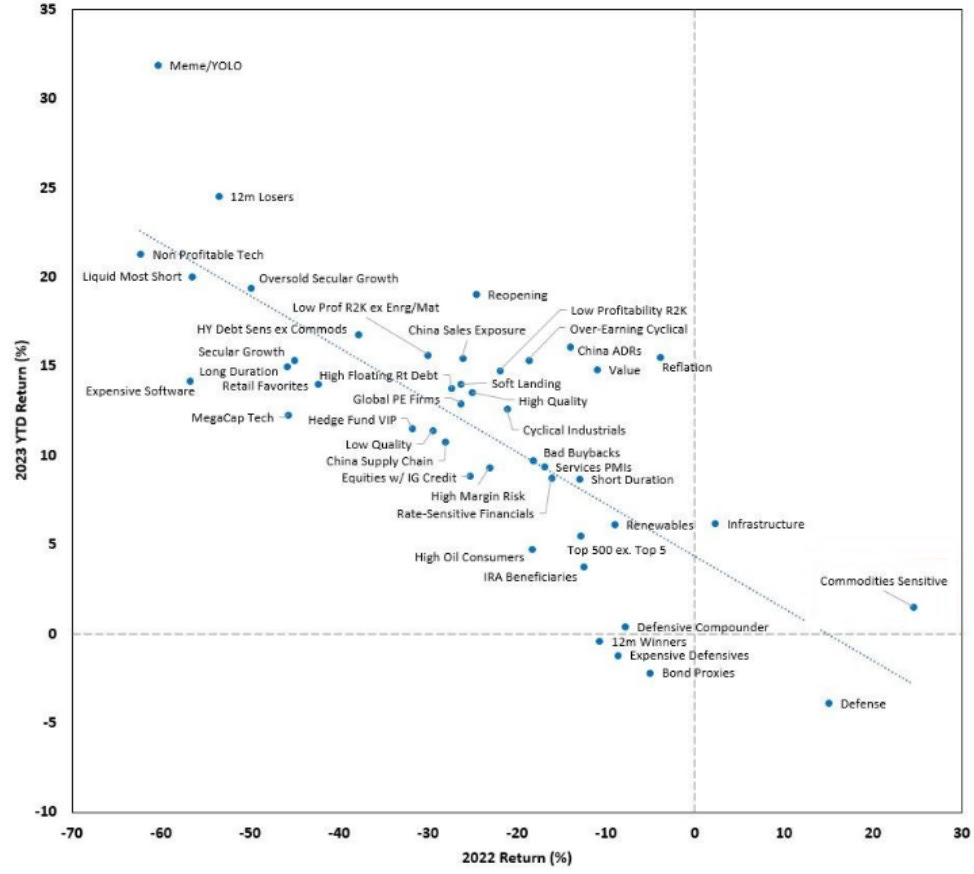

Lo short squeeze è stato gigantesco fino ad ora, ed è ben visibile in questi due grafici di Goldman Sachs.

Gli investitori macro sono stati colti molto a corto di titoli Tech tra novembre e gennaio e, dati i flussi meccanici di acquisto sistematico di cui abbiamo parlato sopra, la necessità di coprire gli short è stata grande.

In particolare, nelle ultime due settimane, l’entità della copertura dello short nel settore tecnologico è stata quasi senza precedenti.

Per convalidare ulteriormente questa tesi, i peggiori performer del 2022 (lato sinistro del quadrante) sono esattamente i migliori performer del 2023 YTD (lato superiore del quadrante), con i ragazzi YOLO che si distinguono dalla massa.

Ora passiamo alla domanda seria

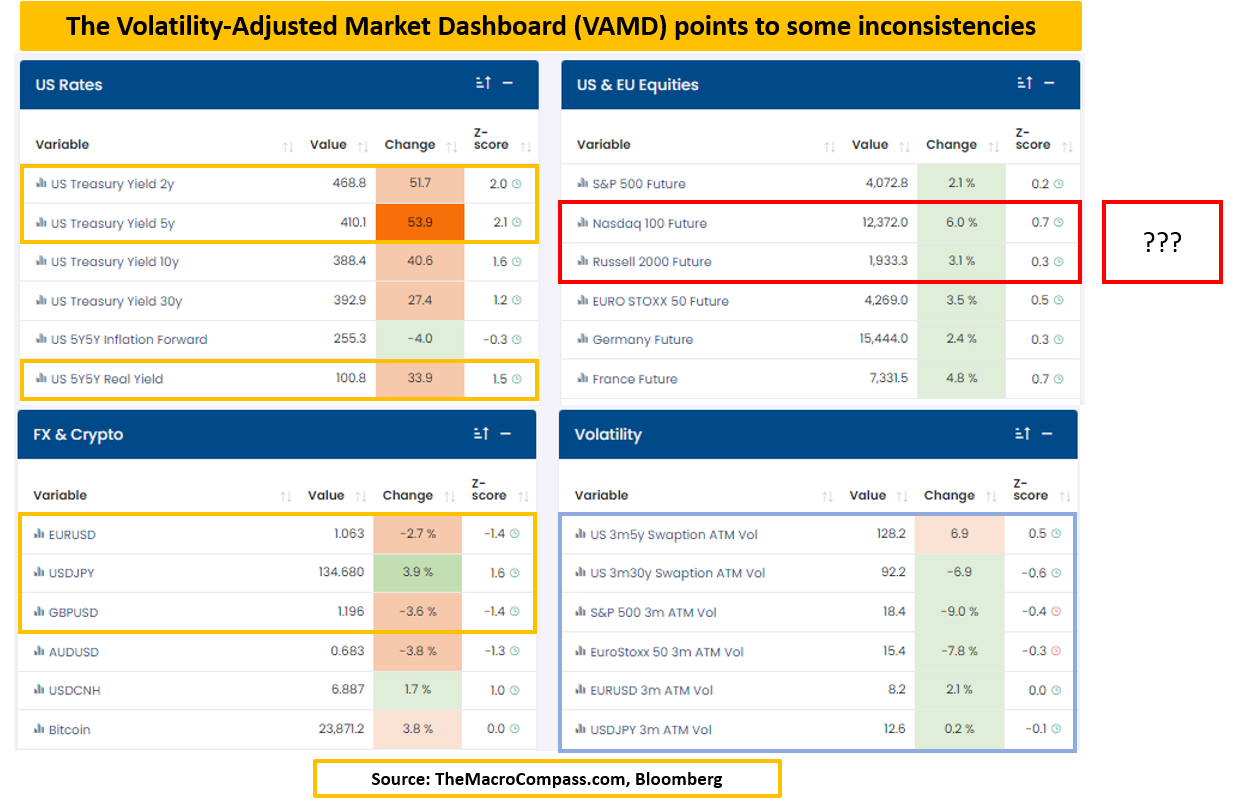

Il nostro cruscotto di mercato interattivo corretto per la volatilità evidenzia alcune interessanti incongruenze.

Su una base mobile di un mese, i tassi nominali frontali statunitensi si sono mossi di oltre 2 deviazioni standard e, soprattutto, i rendimenti reali a lunga scadenza si collocano al di sopra di 100 punti base, un livello piuttosto restrittivo.

Il dollaro USA si sta rafforzando rispetto alla maggior parte delle valute principali. La volatilità implicita di obbligazioni, azioni e tassi di cambio si è stabilizzata e fatica a diminuire ulteriormente.

I conti sistematici che puntano alla volatilità potrebbero aver esaurito la maggior parte delle loro esigenze di acquisto, eppure il Nasdaq e il Russell sono in rialzo del 3-6% nell’ultimo mese.

Può continuare così?

Ci sono due realtà da affrontare.

- I mercati possono rimanere irrazionali più a lungo di quanto noi possiamo rimanere solvibili;

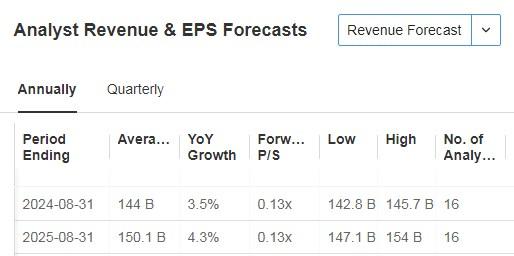

- I mercati toro di lunga durata richiedono valutazioni in rapida espansione e/o una forte crescita degli utili.

La bolla delle Dot-Com e la frenesia del mercato immobiliare statunitense sono avvenute con Fed Funds intorno al 5-6%, non allo 0%. Gli spiriti animali possono essere difficili da contenere, ma la Fed non è che abbia molta scelta.

Dopo le recenti revisioni, l’IPC core dei servizi al netto delle abitazioni continua a registrare livelli annualizzati superiori al 4% e il mercato del lavoro statunitense continua ad aggiungere posti di lavoro a un ritmo realistico di 150-200k nuovi posti di lavoro al mese.

La Fed sarà costretta a mantenere i tassi privi di rischio ad oltre il 5% per almeno 9-12 mesi, il che significa che il mercato immobiliare e l’economia reale dovranno gestire tassi di prestito del 7-8% per molto tempo ancora.

È difficile giustificare una rapida espansione delle valutazioni.

Sul fronte della crescita, guardate qui: Tra il 2010 e il 2020, siamo riusciti a malapena a produrre una crescita media del 2% del PIL reale con un tasso medio dei Fed Fund dello 0,62%.

Cosa vi fa credere che eviteremo a lungo una recessione di medio termine con i Fed Fund al 5%+?

Mi divertirò a rimanere povero, ma non sono YOLO.

***

Se avete trovato utile questo articolo, prendete in considerazione la possibilità di abbonarvi al servizio premium di TMC. Sulla piattaforma premium The Macro Compass, facciamo il lavoro sporco per offrire approfondimenti macro di alta qualità, strumenti e strategie d’investimento attuabili di settimana in settimana.

Strategie macro di livello istituzionale in un linguaggio semplice e a costi contenuti.