- La stagflazione resta uno dei principali rischi per l’economia globale nel 2023.

- La traiettoria del mercato azionario continuerà ad essere dettata dai timori per l’inflazione persistentemente alta e per un’imminente recessione.

- In questo articolo, vedremo 10 compagnie relativamente sicure alla luce dell’imminente minaccia di stagflazione, grazie ai loro fondamentali solidi, alle valutazioni ragionevoli ed ai sani payout dei dividendi.

- Alla ricerca di altre idee su titoli per proteggere il portafoglio in questo clima economico sempre più incerto? I membri di InvestingPro hanno accesso esclusivo ai nostri strumenti di ricerca e dati. Maggiori info qui »

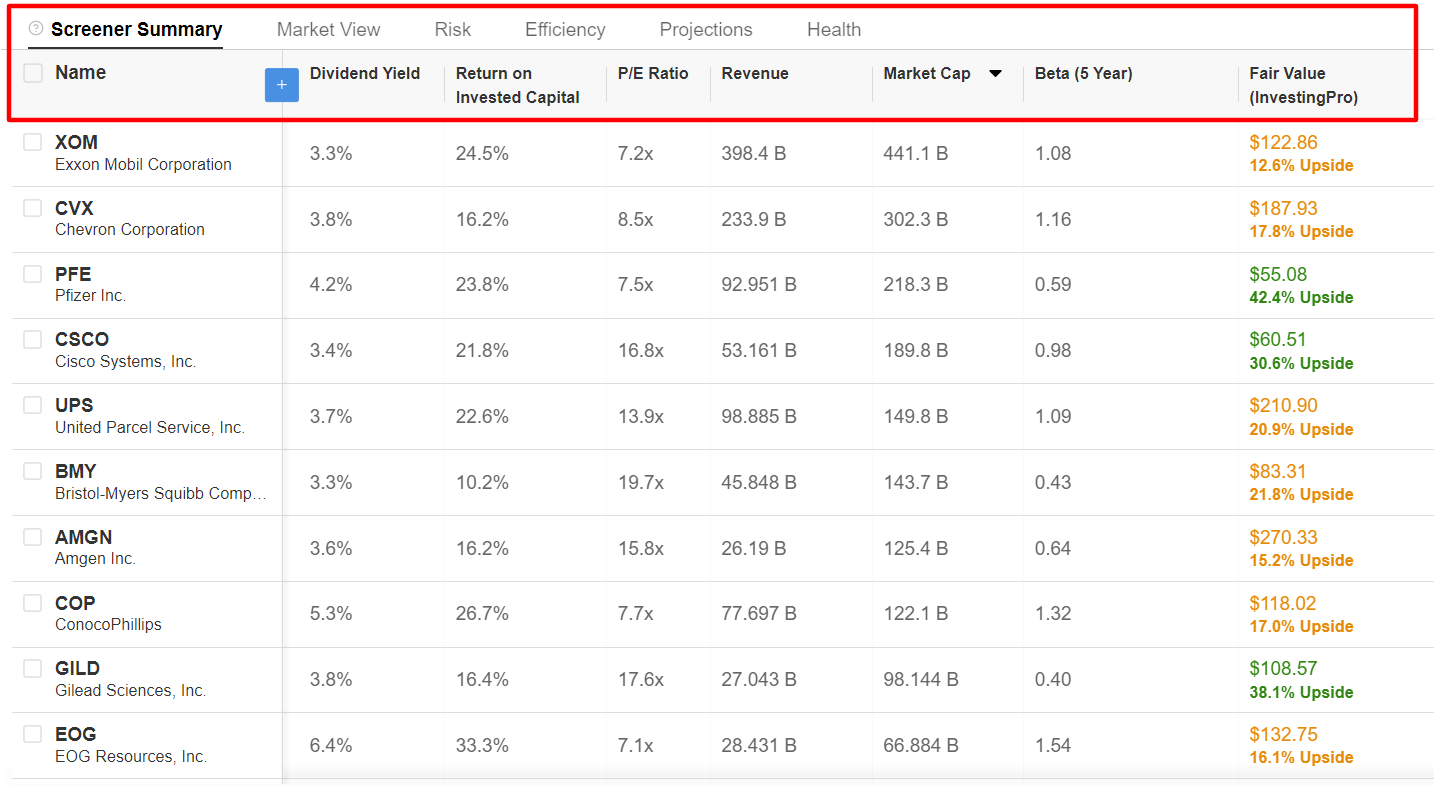

- ExxonMobil (NYSE:XOM) (Rialzo del Fair Value: +12,6%)

- Chevron (NYSE:CVX) (Rialzo del Fair Value: +17,8%)

- Pfizer (NYSE:PFE) (Rialzo del Fair Value: +42,4%)

- Cisco Systems (NASDAQ:CSCO) (Rialzo del Fair Value: +30,6%)

- United Parcel Service (NYSE:UPS) (Rialzo del Fair Value: +20,9%)

- Bristol-Myers Squibb (NYSE:BMY) (Rialzo del Fair Value: +21,8%)

- Amgen (NASDAQ:AMGN) (Rialzo del Fair Value: +15,2%)

- ConocoPhillips (NYSE:COP) (Rialzo del Fair Value: +17,0%)

- Gilead Sciences (NASDAQ:GILD) (Rialzo del Fair Value: +38,1%)

- EOG Resources (NYSE:EOG) (Rialzo del Fair Value: +16,1%)

I timori per una crescita economica stagnante ed un’inflazione costantemente alta probabilmente saranno i principali fattori determinanti del sentiment nei prossimi mesi.

Un contesto simile si definisce “stagflazionario” e potrebbe verificarsi se partisse una recessione prima che l’inflazione venga contenuta al livello desiderato dalla Federal Reserve.

In generale, energetici, utenze, sanitari e beni di consumo sono alcuni dei settori difensivi che vanno bene durante la stagflazione. Le controparti cicliche, come tech, finanziari ed industriali, invece, tendono ad avere una performance inferiore.

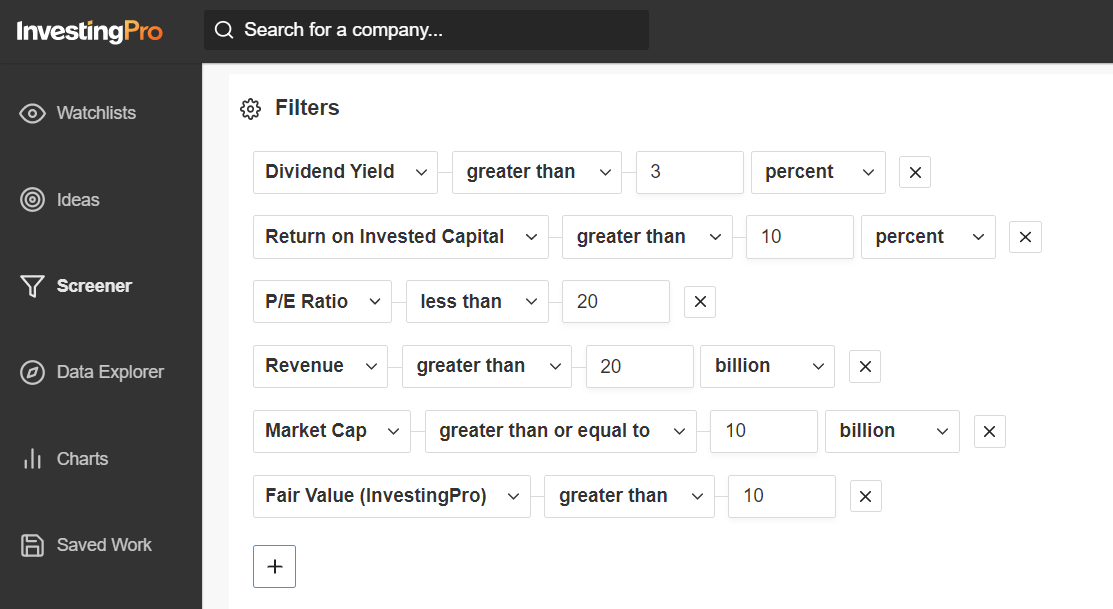

Ho usato lo screener delle azioni di InvestingPro per identificare i 10 migliori titoli da comprare mentre aumentano i timori di una stagflazione in vista dell’ultimo report sull’inflazione, atteso domani alle 14:30 CEST.

Il mio metodo:

Tramite lo screener delle azioni di InvestingPro, ho utilizzato un approccio metodico per filtrare gli oltre 7.500 titoli quotati sulla Borsa statunitense e arrivare ad una piccola watchlist di compagnie solide che dovrebbero garantire agli investitori forti ritorni, a prescindere dalle condizioni economiche.

Mi sono concentrato su compagnie difensive, ben diversificate, con una redditività solida, un sano bilancio, alti flussi di cassa disponibili, forti prospettive di crescita ed una valutazione allettante.

Soprattutto, ho voluto identificare i titoli che offrono resilienti payout dei dividendi ed hanno dimostrato di riuscire a sopportare un’economia in rallentamento grazie alla loro posizione dominante sul mercato.

E quindi ho prima cercato i nomi con rendimenti del dividendo sopra il 3% ed un rendimento di oltre il 10% sul capitale investito (ROIC).

Essenzialmente, questi due indicatori mostrano quanto bene una compagnia utilizza il suo capitale per generare profitti.

Fonte: InvestingPro

Ho poi ristretto il campo alle compagnie con oltre 20 miliardi di dollari di fatturato annuo. Successivamente, ho filtrato i nomi con una market cap di 10 miliardi e più, e un rapporto prezzo/utili (P/E) sotto 20.

Infine, ho cercato compagnie con un rialzo al Fair Value di InvestingPro superiore al 10%. La stima è determinata in base a numerosi modelli di valutazione, tra cui rapporti P/E, P/S e P/B.

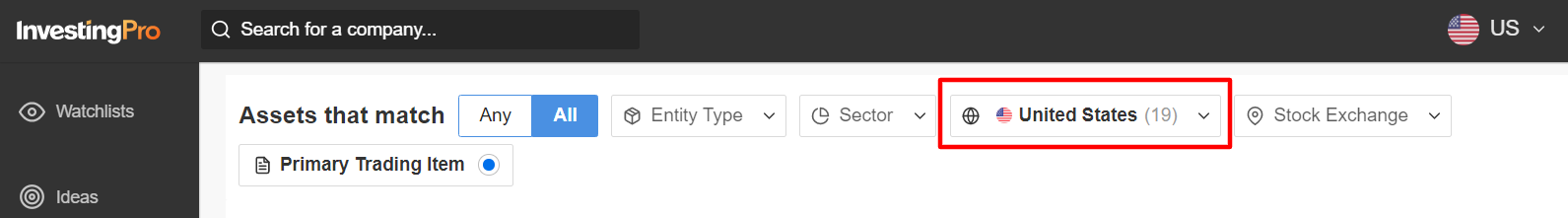

Applicati questi criteri, sono rimaste 19 compagnie nella mia watchlist.

Fonte: InvestingPro

Non sorprende che 16 di queste attualmente abbiano un punteggio di salute finanziaria superiore a 2,75 su InvestingPro. Questo promette bene per il futuro, in quanto le compagnie con punteggi sopra 2,75 battono il mercato con un ampio margine, dal 2016.

Ecco i 10 titoli più promettenti che dovrebbero fornire alcuni dei ritorni più alti nei prossimi mesi, in base ai modelli di InvestingPro.

Tutte le compagnie menzionate offrono una forte visibilità ed hanno dato prova di riuscire a sopravvivere a contesti di mercato volatili, il che li rende solidi investimenti nell’attuale contesto di inflazione elevata e crescita in rallentamento.

I 10 migliori titoli da stagflazione da comprare ora

Fonte: InvestingPro

Non sorprende che otto dei 10 titoli menzionati appartengano al settore energetico e a quello sanitario, in quanto i loro prodotti e servizi sono essenziali per la vita quotidiana.

Queste compagnie di solito producono e vendono una gamma di prodotti di cui i consumatori hanno bisogno a prescindere dalle condizioni dell’economia e sono quindi un acquisto saggio nel contesto attuale.

Per vedere la lista completa dei 19 titoli da stagflazione nella mia watchlist, approfittate della prova gratuita di 7giorni di InvestingPro. Se siete già membri di InvestingPro, la mia selezione è consultabile qui.

State cercando ulteriori idee di trading per affrontare l’attuale volatilità del mercato? Lo strumento di InvestingPro vi consente di identificare i titoli vincenti in qualsiasi momento.

Iniziate ora la prova gratuita di 7 giorni per avere altri dettagli e dati!

Ecco il link per chi volesse abbonarsi a InvestingPro e iniziare ad analizzare i titoli in autonomia.

Nota: Al momento della scrittura, sono short su S&P 500 e Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) ed il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF in base alla valutazione del rischio attuale sia del contesto macroeconomico che dei dati finanziari delle compagnie. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.