Sono un gestore del rischio, sia in senso letterale che figurato. In senso letterale, poiché sia che si tratti dei nostri fondi e delle nostre strategie o delle allocazioni per i clienti investitori individuali, sia che si tratti del mio portafoglio di trading quando lavoravo a Wall Street, i vincoli più stringenti sono sempre il capitale, il capitale e il capitale, e quindi la gestione del rischio è parte del modo in cui ci si assicura di non perdere quel capitale.

Ma anche in senso figurato: la mia indole naturale è conservativa, ed è per questo che sono un tipo da obbligazioni (preoccupato di riavere il mio investimento originale alla pari, alla fine) piuttosto che da azioni (pieno di sogni di un 10-bagger perché sono il primo a capire che Blockbuster Video rivoluzionerà il noleggio di video, e non così preoccupato di come scomparirà quasi da un giorno all’altro con Netflix).

Quindi, quando guardo il panorama degli investimenti, in genere non mi concentro molto su “ciò che penso accadrà”; piuttosto passo più tempo a pensare alle possibilità che potrebbero verificarsi e alle loro probabilità relative.

In teoria, tutti gli investitori razionali fanno così, ma i mercati non si comportano in questo modo. Ad esempio, l’attuale quotazione del petrolio a 72,60 dollari non sembra dare peso alla possibilità di una guerra calda in Medio Oriente che potrebbe far schizzare i prezzi a 125 dollari al barile o più.

Non si tratta di una previsione che ci sarà un conflitto che interromperà la produzione o la distribuzione del petrolio (il che, dal momento che c’è già un conflitto - anche se non ha avuto un impatto sulla produzione di petrolio e solo marginalmente sulla distribuzione - non sembra il tipo di possibilità a rischio che possiamo ignorare), ma semplicemente una constatazione. Se pensi che ci sia anche solo il 10% di possibilità che il petrolio raggiunga i 50 dollari al barile, il valore sarebbe di 5 dollari al barile.

“Ma Mike”, direte voi, “forse questo è già nel prezzo e se non fosse per questa possibilità il petrolio sarebbe più basso di 5 dollari?”.

Beh, il risk manager che c’è in me cerca la conferma che il mercato è almeno un po’ nervoso, e con il petrolio VIX che scambia sulla sua media di lungo periodo e ben al di sotto della media del picco post-2020, mi sembra difficile caratterizzare i mercati energetici come “nervosi”.

In ogni caso, questo è il motivo per cui non mi piacciono le “prospettive” di fine anno e per cui quando prevedo l’IPC per un anno o due mi concentro quasi sempre su una gamma di risultati probabili piuttosto che su una stima puntuale.

Onestamente, dovremmo farlo tutti, ma non abbastanza persone hanno studiato abbastanza statistica per capire il significato delle barre di errore. Se si dispone di una media sperimentale e di una barra di errore bella grande, significa che non si può scartare la possibilità che la vera media sia ovunque nell’intervallo coperto dalla barra di errore.

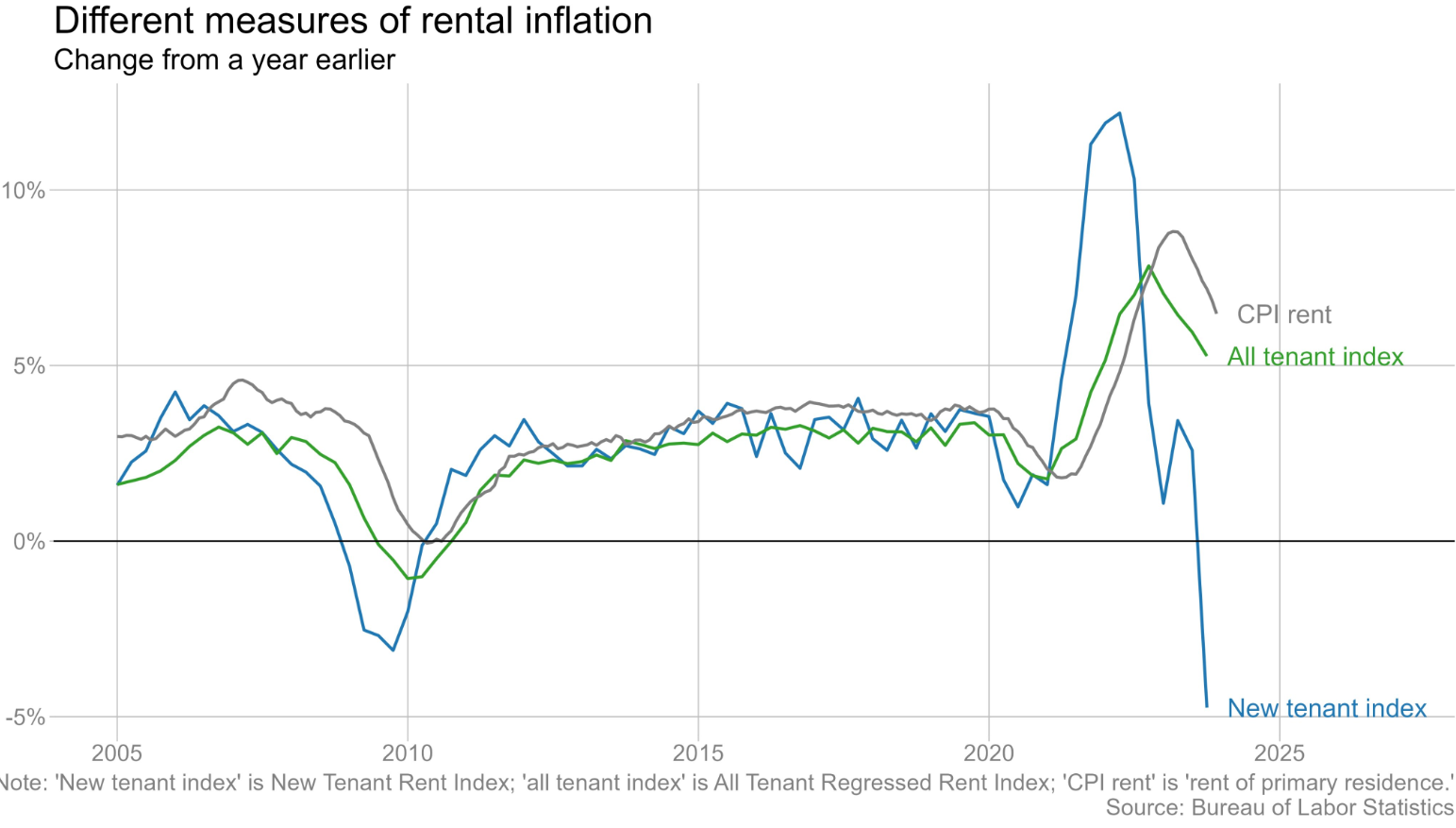

Ecco perché, quando qualcuno presenta un nuovo indice degli affitti che si suppone sia più attuale ma che, per sua stessa ammissione, ha un errore standard 15 volte superiore, lo ignoro.

Basta con le premesse. Lasciatemi procedere con questo argomento. Ecco le mie riflessioni sull’equilibrio dei rischi per alcuni elementi importanti:

1. Tassi di interesse

L’equilibrio dei rischi è chiaramente più elevato.

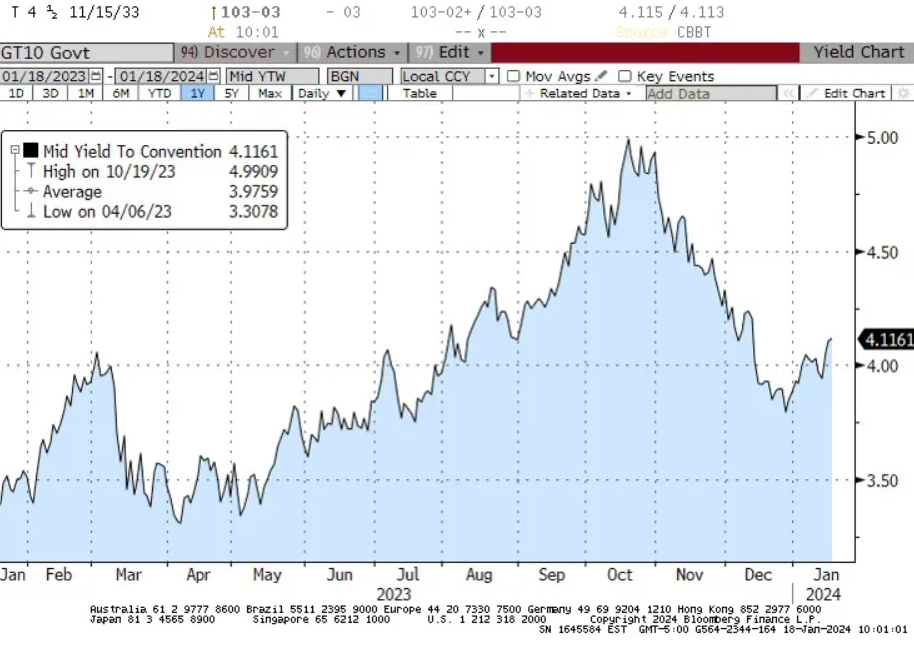

Questo era ancora più vero alla fine dell’anno. Ma con i tassi dei titoli decennali al 4,11%, in calo rispetto al 5% di ottobre, tenete presente che sono già stati prezzati due modi per ottenere tassi di interesse più bassi: la parte corta della curva riflette le aspettative (nonostante le proteste contrarie dei funzionari della Fed) di tagli di circa 150 punti base del tasso di policy overnight quest’anno, e la parte lunga riflette le aspettative di inflazione di solo 2,27% nei prossimi 5 anni e di solo 2,30% nel prossimo decennio.

Oltre a ciò, si consideri che con il deficit commerciale in calo ma il deficit di bilancio non in calo, una parte maggiore del deficit di bilancio dovrà essere finanziata dal risparmio interno - e la Fed sta ancora riducendo il suo bilancio, quindi sta spingendo nella direzione opposta. La bilancia dei rischi nel mercato obbligazionario è a favore di un aumento dei tassi.

2. Stock Market

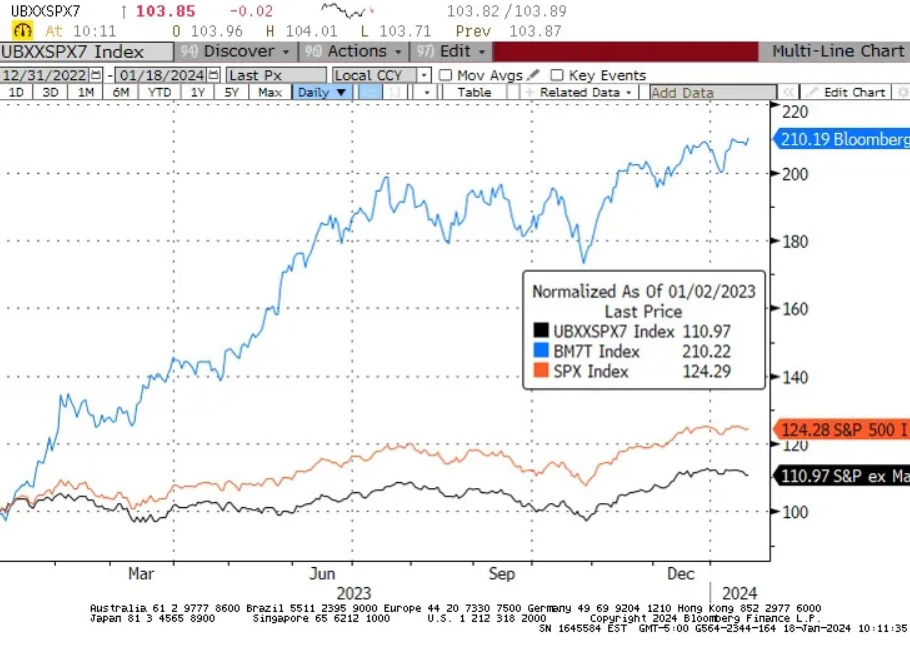

La bilancia dei rischi è più bassa, con l’avvertenza che il quadro è molto migliore se si guarda al mercato al di fuori dei “magnifici 7” (Apple (NASDAQ:AAPL), Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META), Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) e Google (NASDAQ:GOOGL)).

L’indice S&P ha attualmente un P/E di 21,4 ed è in crescita del 24% dalla fine del 2022. L’S&P ex-Mag7 ha un P/E di 18,4 ed è in crescita dell’11% dalla fine del 2022. Gli stessi Magnifici 7 hanno un P/E di 39,5 e sono cresciuti del 110% nell’ultimo anno.

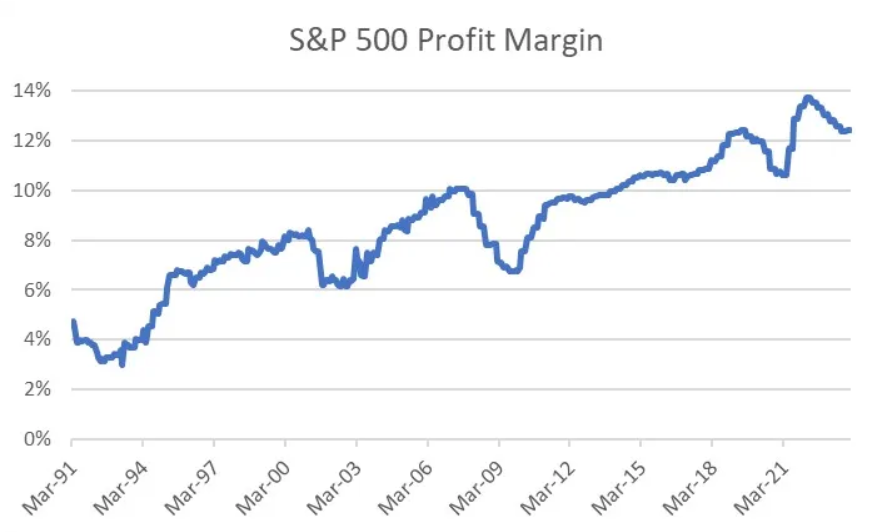

Il P/E complessivo del mercato non sembra troppo negativo, se non si ricorda che questo è dovuto al fatto che i margini di profitto sono attualmente appena un po’ al di sotto dei massimi degli ultimi 30 anni (e probabilmente molto più a lungo - questo è il periodo in cui Bloomberg ha i margini sui 12 mesi).

La bilancia dei rischi è decisamente a favore di margini più bassi, il che significa utili più bassi, il che significa che gli stessi prezzi azionari rappresenterebbero P/E più elevati. Oh, e che fine hanno fatto quelli che dicevano che gli alti prezzi azionari erano dovuti ai tassi di interesse molto bassi? Non li sento da un po’.

I miei clienti che sono long con le azioni, sono lunghi di indici a ponderazione uguale, in modo da ridurre l’esposizione ai Magnifici 7. Ma anche se questi titoli fossero gli unici a rappresentare un P/E più alto, non sarebbe un problema. Ma anche se questi titoli fossero gli unici sopravvalutati, non è ragionevole pensare che possano tornare sulla terra senza far crollare il resto del mercato.

Se Apple, Nvidia, Meta e Microsoft scendono del 30%, il resto del mercato non salirà. Tuttavia, se dovesse accadere una cosa del genere, il mercato al di fuori del Mag 7 potrebbe arrivare a sembrare economico.

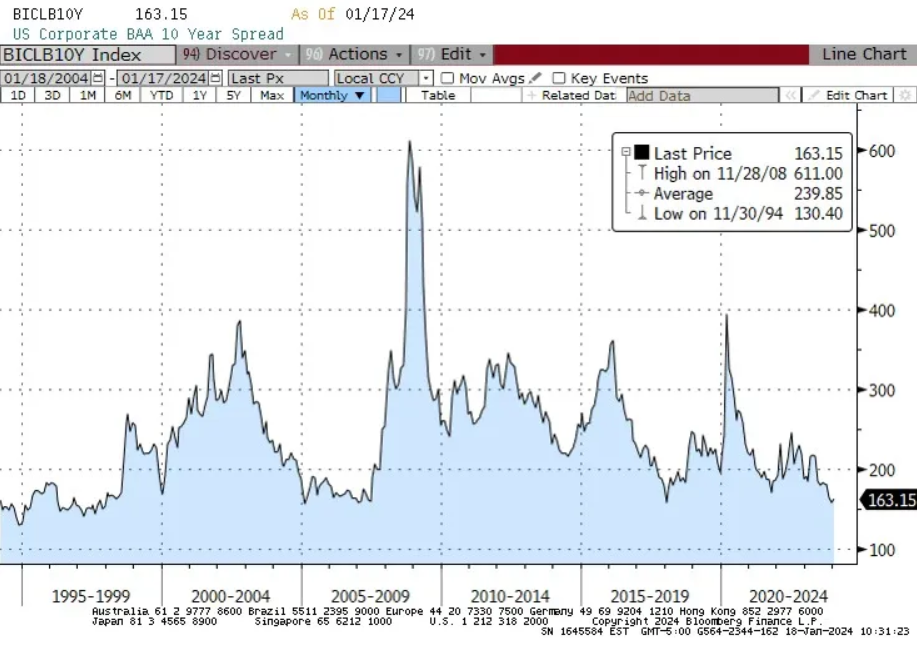

3. Spread di credito

L’equilibrio dei rischi è più ampio, con lo spread del credito Baa a 10 anni vicino ai minimi di 30 anni. Davvero, fino a che punto si può scendere? E le code sono ovviamente a senso unico

Ho detto che l’equilibrio dei rischi favorisce l’aumento dei tassi d’interesse, l’ampliamento degli spread creditizi, la riduzione dei margini aziendali e la diminuzione dei prezzi azionari. È anche utile pensare a dove si trovano i rischi nelle mie valutazioni del rischio. Se i tassi d’interesse dovessero diminuire, anziché aumentare, è molto probabile che ciò sia dovuto al fatto che l’economia è molto più debole di quanto non sia attualmente e che la Fed finisca per dover allentare la pressione di oltre 150 punti base nel 2024.

Mi sembra improbabile, ma se ciò dovesse accadere, è probabile che ciò significhi anche che gli spread creditizi si allargheranno e che i margini delle aziende, gli utili e i prezzi delle azioni diminuiranno. Quindi, se siete rialzisti su obbligazioni e azioni, mi sembra che stiate percorrendo una strada pericolosamente stretta. La bilancia dei rischi mi sembra ribassista su entrambi i lati, ma il risultato rialzista per le obbligazioni implica (credo) un risultato ribassista per le azioni. Per me è difficile vedere un ambiente con azioni e obbligazioni sensibilmente più alte, a meno che la Fed non allenti in modo aggressivo senza alcuna debolezza economica. Questa è quindi la vostra scommessa implicita.

D’altra parte, essere ribassisti sia sulle azioni che sulle obbligazioni non comporta un rischio così limitato. A meno che la Fed non allenti la presa nonostante un’economia solida, non è difficile immaginare un ambiente con azioni e obbligazioni in ribasso. Del resto, abbiamo avuto un contesto simile qualche mese fa, prima del “pivot”. Non è un’ipotesi azzardata.

In conclusione

Nessuna delle precedenti è una previsione. Ma investire e fare trading significa valutare la gamma dei rischi e cercare di assumere posizioni con rendimenti asimmetrici corretti per il rischio. A mio avviso, gli investitori long-only dovrebbero giocare short sulla curva dei rendimenti (e salire sul credito, e su quello legato all’inflazione piuttosto che su quello nominale) e ponderare le loro partecipazioni azionarie in modo anti-cap.

Questo è quanto di più vicino a un articolo sulle prospettive che farò quest’anno. Buon divertimento.