Il mercato si trova in una situazione simile alla bolla delle dot-com?

Il fatto che X (Twitter) continui ad andare altrettanto bene con un personale ridotto dell’80% è stato un punto di svolta per la pressione degli azionisti. Nel 2023, le compagnie tech hanno licenziato 262.595 dipendenti. A gennaio 2024, questo trend non solo è continuato, con quasi 30 mila riduzioni, ma si è anche diffuso al settore non-tech.

Da PayPal (NASDAQ: NASDAQ:PYPL) e UPS (NYSE: UPS) a Citigroup (NYSE: C) e Goldman Sachs (NYSE: NYSE:GS), le compagnie sono unanimi nell’affermare che tagliare i costi e integrare l’IA sono i principali motivi di licenziamento, in vista di una potenziale recessione. Sebbene ciò suggerisca maggiori margini operativi in futuro, potrebbe anche indicare che molte compagnie sono overbought.

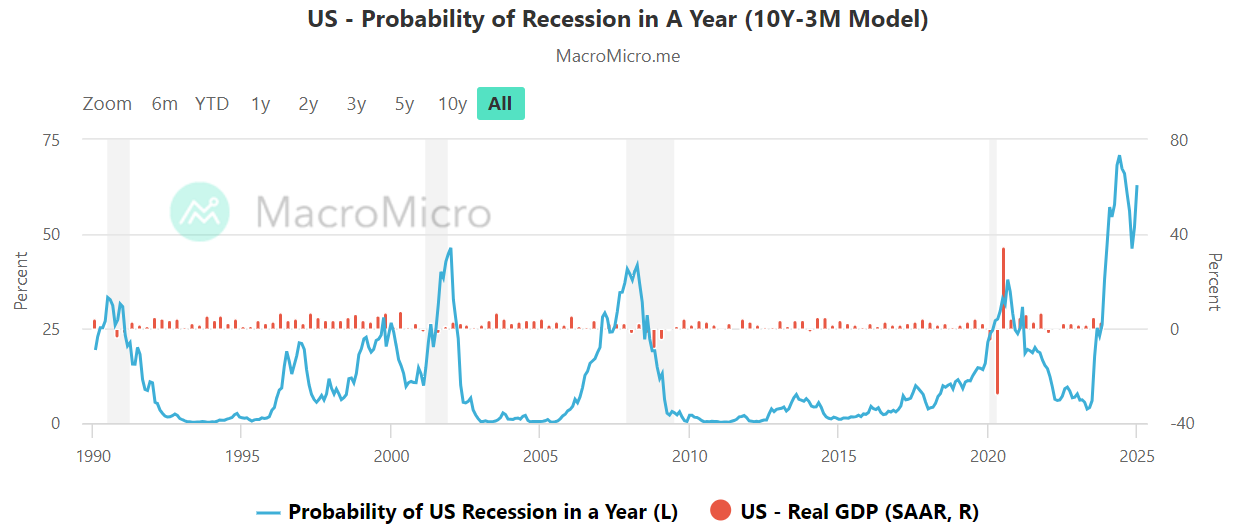

La probabilità di recessione non scende

Una dinamica simile era successa quasi 24 anni fa, quando è scoppiata la bolla delle dot-com nel marzo del 2000. Con il Nasdaq che aveva perso quasi il 78%, i rapidi rialzi nel periodo erano stati cancellati per gli investimenti eccessivi e i mancati risultati. La recessione era arrivata nel 2001, lo stesso anno degli attentati dell’11 settembre.

Stavolta, la tanto attesa recessione probabilmente cancellerà le valutazioni delle compagnie. Dopotutto, sia le spese dei consumatori che gli investimenti delle aziende scendono in questi periodi.

Secondo le probabilità di recessione della Fed di New York, la prossima recessione ha una probabilità del 62,94%, al 31 dicembre 2023, con un anticipo di 12 mesi. Immagine gentilmente fornita da: MacroMicro.

Al momento, l’indicatore Buffett, il rapporto tra il valore totale dei titoli quotati in borsa e il PIL, è drasticamente più elevato rispetto al periodo della bolla delle dot-com. Quali titoli sono quelli che più probabilmente perderanno la maggior parte dei guadagni in questo scenario?

Apple Inc

Non è un segreto che questa compagnia da 2,86 mila miliardi di dollari dipenda fortemente dai riacquisti di azioni per spingere gli utili per azione (EPS) per gli azionisti. Nell’ultimo decennio, Apple Inc (NASDAQ:AAPL) è stato il re dei riacquisti di azioni, avendo speso l’astronomica cifra di 573 miliardi di dollari.

Nel solo FY2023, Apple ha speso 77,5 miliardi di dollari in riacquisti di azioni. Bloomberg ha definito questa strategia cruciale per la tesi di investimento “rifugio” di Apple. Poiché i riacquisti di azioni riducono il numero di azioni in circolazione, gli investitori ottengono una spinta sia per il portafoglio che per la fiducia.

Tuttavia, questa strategia è probabilmente insostenibile, e alla fine costringerà Apple a ricorrere ai debiti per generare lo stesso livello di spinta. In un contesto recessionario, anche il business model core di Apple è minacciato, in quanto ci sono pochi incentivi a comprare dei telefoni leggermente diversi ma costosi.

Nell’ultimo report sugli utili, gli utili di Apple sono risultati in stallo, in calo del 3% dal 2022. Il prossimo report della compagnia è in programma per il 1° febbraio. Per il 2023, il rapporto prezzo/utili (P/E) di Apple è 30,68, misurando l’attuale prezzo delle azioni rispetto agli EPS.

Un P/E tanto alto indica che gli investitori sono molto ottimisti circa la crescita futura di Apple. Fanno affidamento sui riacquisti di azioni e la domanda incerta sul mercato altamente saturo e maturo degli smartphone, che ha uno spazio di crescita limitato per gli investitori value.

Carvana Co

Nel corso di un anno, questo rivenditore online di auto usate, Carvana Co (NYSE:CVNA), ha visto un rialzo del 334%. Negli ultimi tre mesi, la valutazione è salita del 60%. La compagnia fa ricorso a numerose fonti per trovare auto che vengono ricondizionate e messe in vendita, e poi le consegna o ha dei posti in cui i clienti possono andare a prenderle.

Durante questo processo, i clienti ottengono finanziamenti competitivi, valore garantito e una comoda esperienza online che permette di non perdere tempo. Carvana sforna ricavi tramite le vendite di auto, le garanzie estese, l’interesse sui finanziamenti e altri piani.

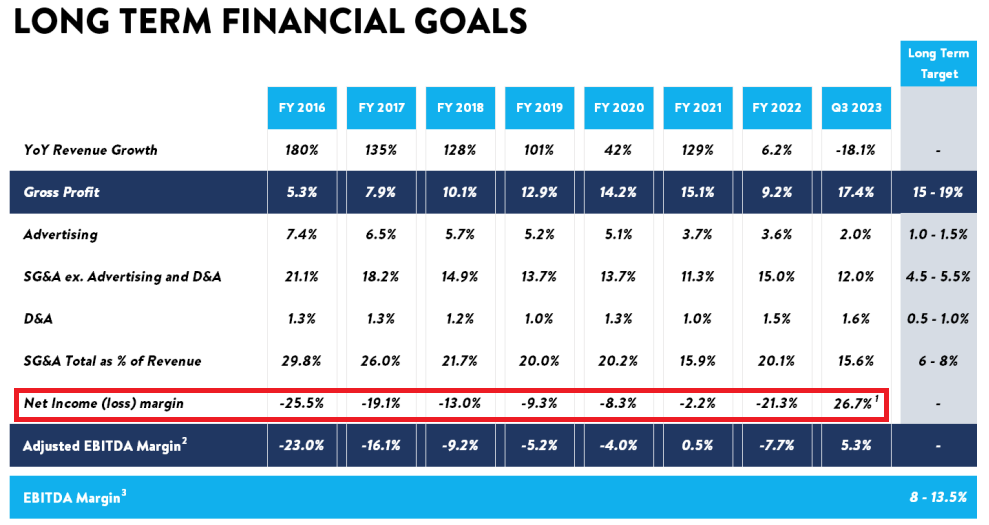

Tuttavia, come hanno dimostrato le precedenti recessioni, la domanda di auto usate è scesa. L’innovativo business model di Carvana può superare il probabile calo della domanda offrendo aste, ma la compagnia deve ancora riportare profitti consistenti.

Solo nel report del Q3 2023 Carvana ha riportato la sua prima grande entrata netta di 741 milioni di dollari, dopo perdite consecutive.

Immagine gentilmente fornita da: Carvana

Sebbene il business model di Carvana sia innovativo, è anche non testato, soprattutto in un contesto recessionario.

Uranium Energy (NYSE:UEC)

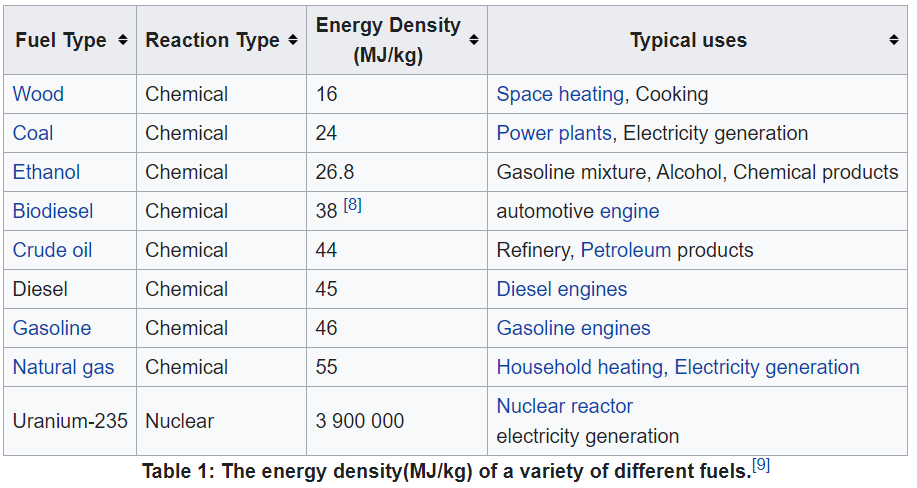

L’energia solare e quella eolica non godono di ottima reputazione: sono considerate inaffidabili, ad alto consumo di materiali, dispendiose, con necessità di ampie superfici e con una bassa densità energetica. Al contrario, l’energia nucleare ha la maggiore densità energetica fra tutte le fonti di energia e al contempo è considerata “ecologica”.

Immagine gentilmente fornita da: Università di Calgary

Nel febbraio 2023, persino la Commissione Europea ha proposto che l’energia nucleare, alimentata a idrogeno, sia considerata ecologica e a “basse emissioni di carbonio”. Più di recente, l’UE ha spinto per l’utilizzo di mini-reattori modulari (SMR) come alternativa ai grandi impianti nucleari.

E questo si traduce in una maggiore richiesta di uranio. Di conseguenza, i titoli legati all’estrazione di uranio sono andati alle stelle. In un anno, UEC ha visto un incremento della valutazione dell’87%, con +726% dal 2020.L’ultimo report finanziario di Uranium Energy presentato a dicembre mostra un calo dell’11,6% delle entrate nette rispetto allo stesso trimestre di un anno fa.

Sebbene resti una scommessa a lungo termine se gli attuali trend dovessero continuare, il rapporto P/E di 794,3 della compagnia suggerisce una valutazione eccessiva a causa dell’entusiasmo degli investitori basato su una tesi solida.

Nota:

L’autore non possiede né ha una posizione su nessuno dei titoli menzionati nell’articolo. Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria. Vi invitiamo a consultare la nostra politica del sito web prima di prendere decisioni finanziarie.

Questo articolo è stato pubblicato originariamente su The Tokenist. Consultate la newsletter gratuita di The Tokenist, Five Minute Finance, per un’analisi settimanale dei principali trend in campo finanziario e tecnologico.