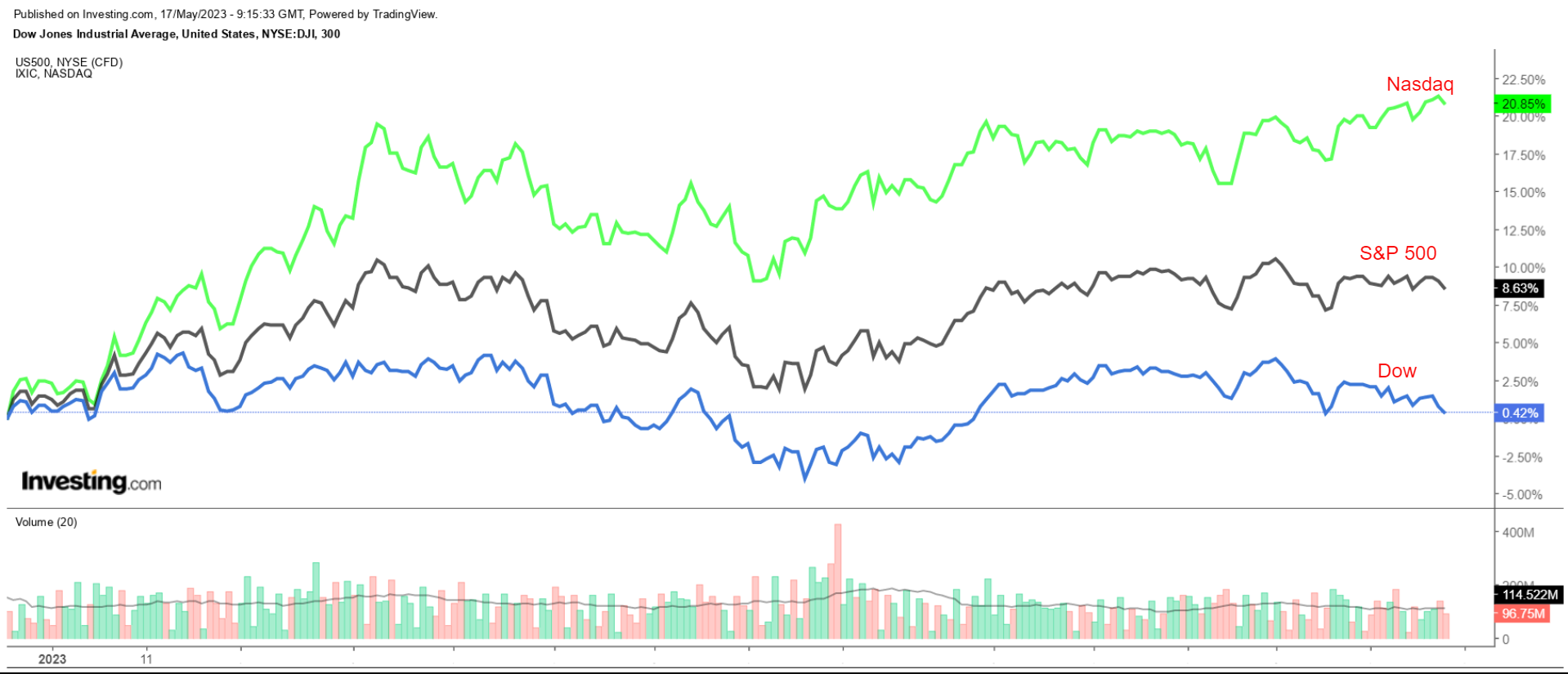

- Il Nasdaq Composite ha battuto l’S&P 500 e il Dow Jones Industrial Average finora nel 2023.

- I titoli tech ad alta crescita sono tornati alla ribalta dopo il selloff estremo dell’anno scorso.

- Ho usato lo screener delle azioni di InvestingPro per trovare delle gemme tech sottovalutate e di alta qualità da comprare ora, con forti rialzi all’orizzonte.

- Cercate altre idee su titoli per proteggere il portafoglio in questo clima economico sempre più incerto? I membri di InvestingPro hanno accesso esclusivo ai nostri strumenti di ricerca e dati. Maggiori info qui »

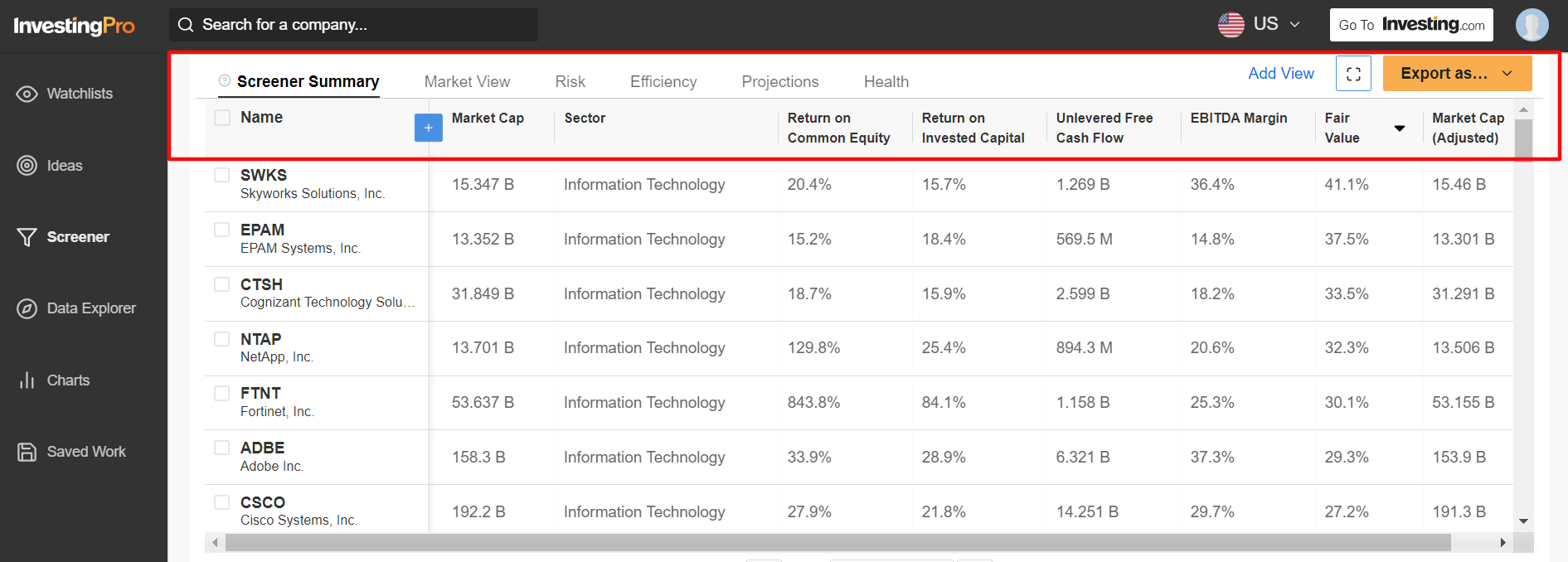

- Skyworks Solutions (NASDAQ:SWKS) (rialzo Fair Value: +41,1%)

- EPAM Systems (NYSE:EPAM) (rialzo Fair Value: +37,5%)

- Cognizant (NASDAQ:CTSH) (rialzo Fair Value: +33,5%)

- NetApp (NASDAQ:NTAP) (rialzo Fair Value: +32,3%)

- Fortinet (NASDAQ:FTNT) (rialzo Fair Value: +30,1%)

- Adobe (NASDAQ:ADBE) (rialzo Fair Value: +29,3%)

- Cisco Systems (NASDAQ:CSCO) (rialzo Fair Value: +27,2%)

L’indice NASDAQ legato al settore tech registra di gran lunga la performance migliore fra i tre principali indici statunitensi finora nel 2023, con un’impennata del 22,8%.

E questo rispetto al +7,3% dell’indice di riferimento S&P 500 e al -0,3% del Dow Jones Industrial Average.

Considerati questi aspetti, ho usato lo screener delle azioni di InvestingPro per identificare i migliori titoli tech sottovalutati da comprare nel contesto attuale.

Con InvestingPro è possibile accedere comodamente ad informazioni complete e previsioni su una compagnia, in un unico posto, senza dover raccogliere informazioni da tante fonti, come i documenti della SEC, i siti web della compagnie e i report di mercato.

Oltre ai target degli analisti, InvestingPro vi permette di vedere tutte le informazioni in una sola pagina, facendovi risparmiare tempo e fatica. Provatelo gratis per una settimana!

Il mio metodo:

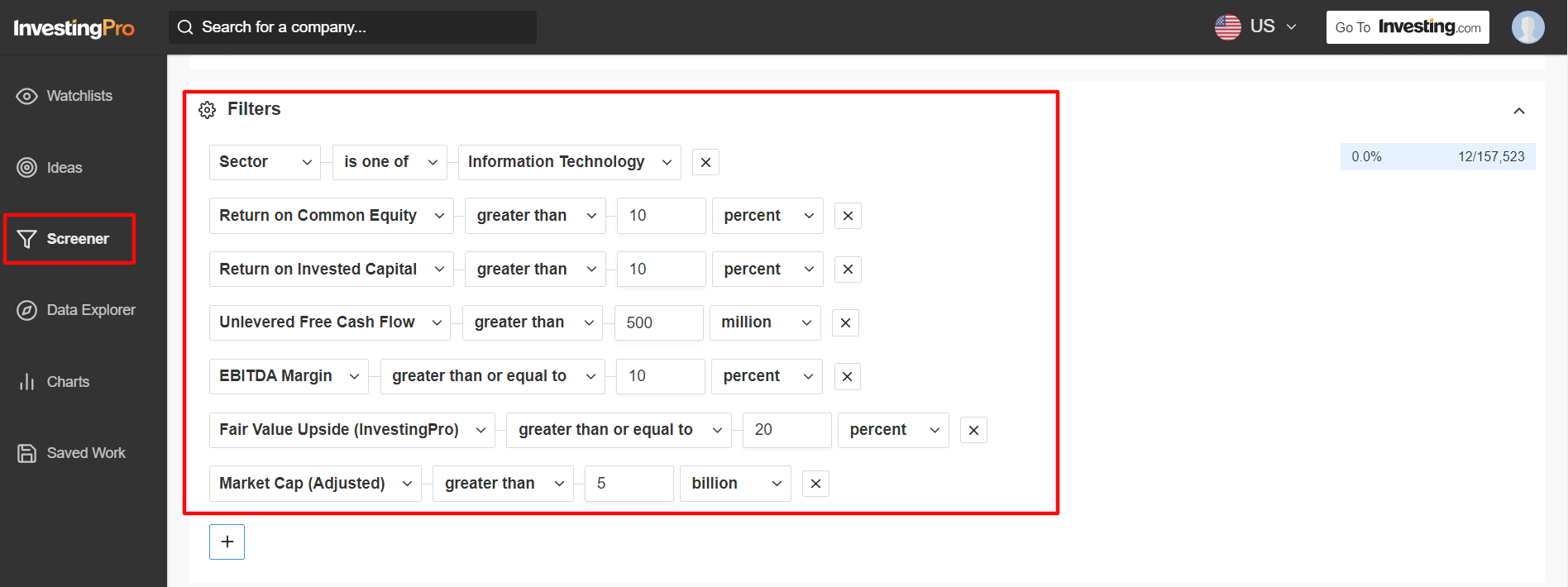

Tramite lo screener delle azioni di InvestingPro, ho utilizzato un approccio metodico per filtrare gli oltre 7.500 titoli quotati sulla Borsa statunitense e arrivare ad una piccola watchlist di compagnie tecnologiche di alta qualità che dovrebbero garantire agli investitori solidi ritorni nei prossimi mesi.

Mi sono focalizzato sulle compagnie tech che hanno un forte rialzo, una solida redditività, un bilancio sano, flussi di cassa disponibili positivi e robuste prospettive di crescita.

Per trovarle, ho innanzitutto cercato i nomi con un ROCE pari o superiore al 10%. Generalmente, un ROCE alto indica che un’azienda genera profitti elevati dal suo capitale azionario. È un rapporto usato per misurare la quantità di profitto o entrate nette che una compagnia guadagna per ogni dollaro investito.

Fonte: InvestingPro, schermata risultati Screener

Ho poi cercato i titoli che hanno anche un ROIC superiore al 10%, un dato finanziario che si rivela utile per capire se una compagnia stia creando o meno valore con i suoi investimenti.

Ho ridotto la ricerca alle aziende con una crescita annuale media di almeno il 10% dei margini EBITDA, un dato sulla redditività popolare e molto usato.

L’ultima misura della redditività che ho scelto è un flusso di cassa libero unlevered (UFCF) superiore a 500 milioni di dollari. L’UFCF permette di determinare la liquidità generata dalle operazioni core di una compagnia.

Infine, ho filtrato i nomi con un rialzo del ‘Fair Value’ di InvestingPro maggiore o uguale al 20%. La stima del fair value è determinata in base a numerosi modelli di valutazione, tra cui rapporti P/E, P/S e P/B.

E le compagnie con una market cap pari o superiore a 5 miliardi sono rientrate nella mia watchlist.

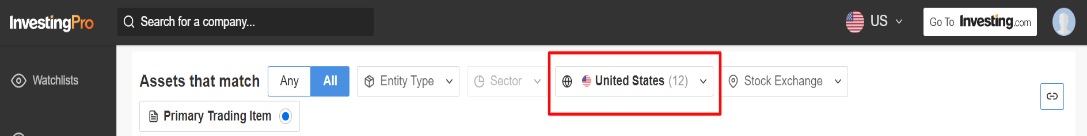

Una volta applicati i criteri, sono rimaste 12 compagnie.

Fonte: InvestingPro, schermata asset con i requisiti

Non sorprende che 11 di esse attualmente vantino un punteggio di “Salute Finanziaria” di InvestingPro superiore a 2,75. È importante, perché le compagnie con un punteggio maggiore di 2,75 hanno di gran lunga battuto il mercato negli ultimi 7 anni.

7 gemme tech sottovalutate da comprare ora:

Queste sono le 7 più promettenti gemme tech sottovalutate che dovrebbero dare i ritorni più alti nei prossimi mesi, secondo i modelli di InvestingPro:

Fonte: InvestingPro, schermata risultati Screener

Per la lista completa delle 12 gemme tecnologiche nella mia watchlist, iniziate i 7 giorni di prova gratuita di InvestingPro!

Se siete già membri di InvestingPro, la mia selezione è consultabile qui.

Ecco il link per chi volesse abbonarsi a InvestingPro e iniziare ad analizzare i titoli in autonomia.

***

Nota: Al momento della scrittura, sono short su S&P 500 e Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) ed il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF in base alla valutazione del rischio attuale sia del contesto macroeconomico che dei dati finanziari delle compagnie.

Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.