Questa settimana il nostro indice di riferimento, il FTSE Mib, ha chiuso in parità con l'S&P 500, il Nasdaq e il Dow Jones in leggero calo.

I 5 titoli che stanno facendo la differenza, per questi indici, con una performance positiva sono:

- Eni (BIT:ENI) SpA +3,60%

- FinecoBank (BIT:FBK) +3,60%

- Paramount Global +14,87%

- Micron +8,58%

- Meta Platform +4,36%

Per Eni, le ulteriori tensioni in Medio Oriente hanno favorito il rally del petrolio che ha dato a sua volta la spinta alle azioni. Inoltre è stato presentato il piano 2024-25 con l'assegnazione di azioni gratuite per un valore annuo individuale di 2.000 euro, mentre nel 2026 sarà applicata una modalità di co-investimento che prevede, a fronte dell'acquisto di azioni da parte del dipendente, l'assegnazione di azioni gratuite pari al 50% delle azioni acquistate, fino a un massimo di 1.000 euro. FinecoBank svetta dopo che Jp Morgan (NYSE:JPM) ha alzato rating e target price sul titolo: promosso da “neutral” a “overweight” e aumentato del 21% il target price, portandolo da 13,50 a 16,30 euro per azione. Secondo le previsioni degli esperti, l’istituto guidato dall’ad Alessandro Foti potrà ottenere utili più elevati. Mentre Paramount Global pensa di vendere la sua divisione di produzione in modo isolato, nonostante il suo modesto flusso di cassa, potrebbe attirare l'attenzione di altri potenziali acquirenti strategici. Infatti la società di investimento Apollo Global Management ha presentato un'offerta di 11 miliardi di dollari per l'acquisto della divisione di produzione cinematografica e televisiva. Wolfe Research ha aggiornato la valutazione sul tutolo elevandola a Peer Perform da Underperform sulla possibilità di un aumento del flusso di cassa discrezionale, che secondo la recente copertura mediatica potrebbe portare a offerte competitive anche da parte di Skydance. Per Micron Technology, BofA Securities ha modificato l'outlook aumentando l'obiettivo di prezzo a 144 dollari dai precedenti 120 dollari e mantenendo il rating Buy sul titolo. Il nuovo target riflette un'anticipazione della crescita guidata dalla domanda di memoria ad alta larghezza di banda (HBM), che sta diventando sempre più importante per le applicazioni di intelligenza artificiale (AI). Infine Meta Platform che ha raggiunto un nuovo record con un prezzo di 523,80 dollari per azione, mentre gli analisti continuano ad aumentare i loro obiettivi di prezzo: Jefferies il target a $585 da $550 per azione, preveendo che potrebbe ottenere il 50% delle entrate pubblicitarie nel 2024, superando così il suo precedente record del 33% del 2023.

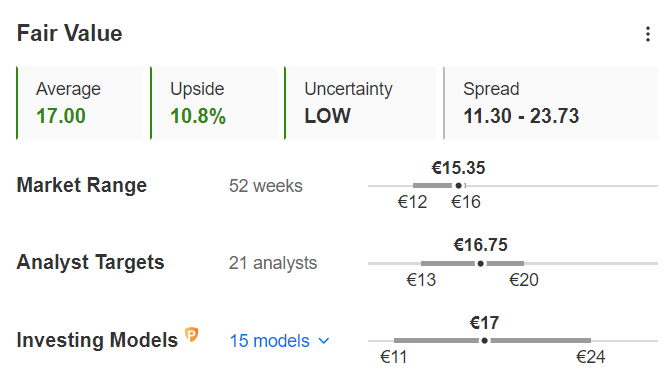

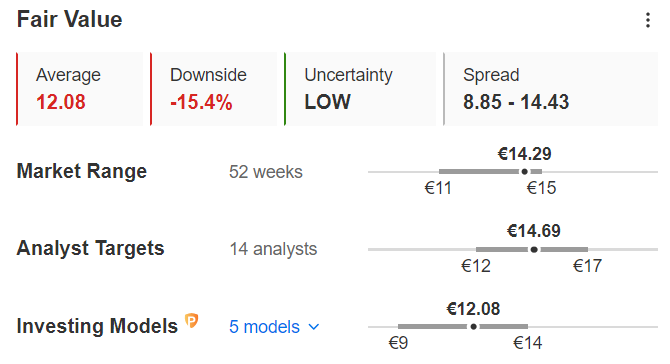

Ecco il Fair Value di InvestingPro, per ognuno dei titoli, basato su diversi modelli finanziari riconosciuti e adattati alle caratteristiche specifiche delle aziende:

Vuoi conoscere il Fair Value dei tuoi titoli preferiti? Prova InvestingPro+ e scoprilo! Abbonati QUI E ORA per meno di 1 euro al giorno e ottieni oltre il 40% di sconto per un periodo limitato sul tuo piano annuale!

Per Eni il Fair Value di InvestingPro, che riassume 15 modelli di investimento, si attesta a 17,00 euro, ovvero il +10,8% in più rispetto al prezzo attuale. gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price restano rialzisti sul titolo, a 16,75 euro. Se analisti e Fair Value si trovano al momento in accordo sulle possibilità di un rialzo, anche le notizie sul profilo di rischio danno un buon segnale, infatti, ha un livello di salute finanziaria buono, con il punteggio di 3 su 5.

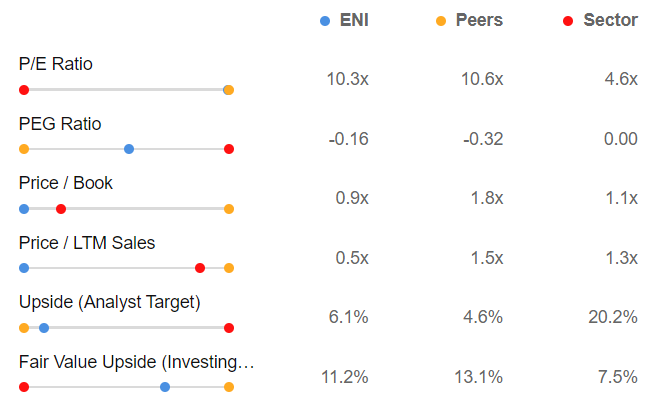

Se consideriamo gli indicatori più conosciuti, possiamo notare che Eni vale oggi 0,5x il suo fatturato rispetto al 1,3x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 10,3X contro una media di settore di 4,6x, il che evidenzia una sopravvalutazione rispetto al settore.

Per Fineco il Fair Value di InvestingPro, che riassume 5 modelli di investimento, si attesta a 12,08 euro, ovvero il -15,4% in meno rispetto al prezzo attuale. Anche in questo caso gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 14,69 euro. Se analisti e Fair Value sono in leggero disaccordo sulle possibilità di un rialzo, risulta rassicurante il profilo di rischio, ha un livello di salute finanziaria ottimo, con il punteggio di 4 su 5.

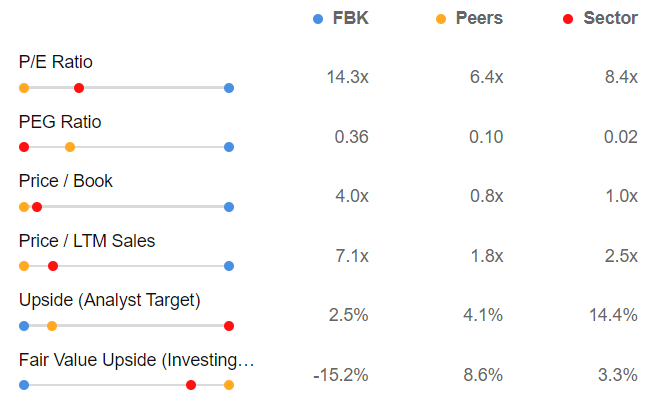

Possiamo notare che Fineco vale oggi 7,1x il suo fatturato rispetto a 2,5x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 14,3X contro una media di settore di 8,4x, in questo caso sta ad evidenziare una sopravvalutazione rispetto al settore.

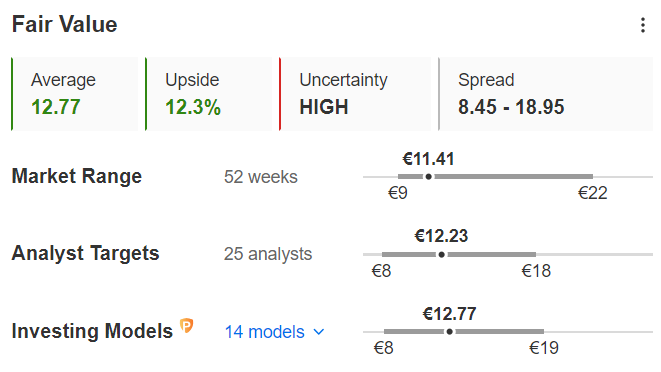

Per Paramount il Fair Value di InvestingPro, che riassume 14 modelli di investimento, si attesta a 12,77 dollari, ovvero il +12,3% in più rispetto al prezzo attuale. Anche in questo caso gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 12,23 dollari. Se analisti e Fair Value concordano sulle possibilità di un rialzo, risulta meno rassicurante il profilo di rischio, ha un livello di salute finanziaria discreto, con il punteggio di 2 su 5.

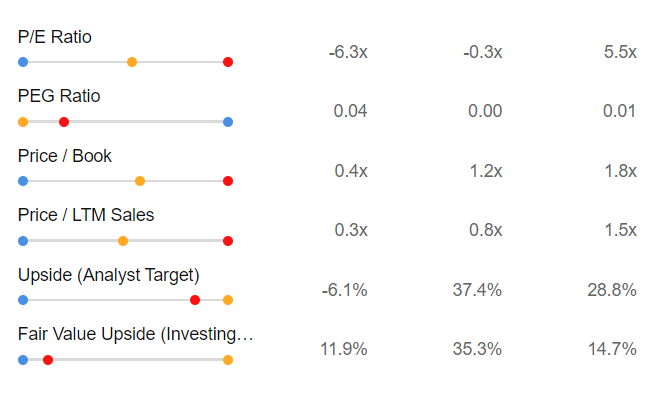

Possiamo notare che Paramount vale oggi 0,3x il suo fatturato rispetto a 1,5x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a -6,3X contro una media di settore di 5,5x, anche in questo caso sta ad evidenziare una sottovalutazione rispetto al settore.

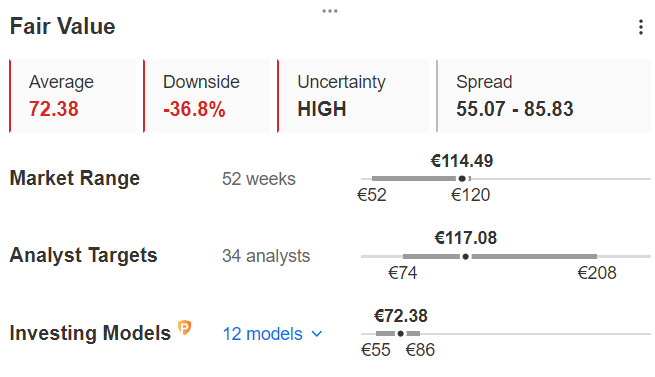

Per Micron il Fair Value di InvestingPro, che riassume 12 modelli di investimento, si attesta a 72,38 dollari, ovvero il -36,8% in meno al prezzo attuale. Grazie ad InvestingPro è possibile seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 117,08 dollari e di conseguenza lontani dal Fair Value medio. Se analisti e Fair Value al momento non sono in accordo sulle possibilità di ribasso, è poco rassicurante il profilo di rischio, infatti, ha un livello di salute finanziaria dicresto, con il punteggio di 2 su 5

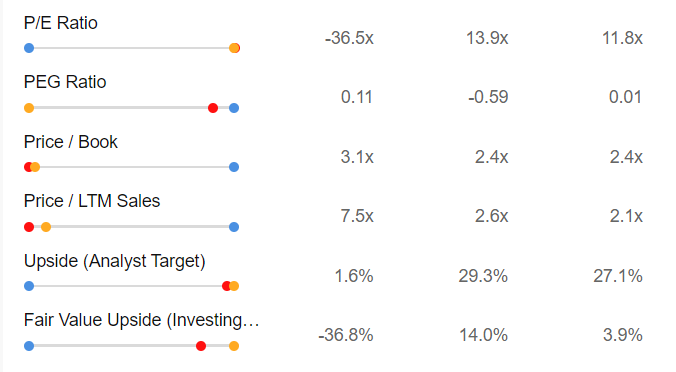

Micron vale oggi oltre 7 volte il suo fatturato rispetto alle oltre due volte del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a -36,5x contro una media di settore del 11,8x, il che sta ad confermare in questo caso la sua attuale sottovalutazione rispetto al settore.

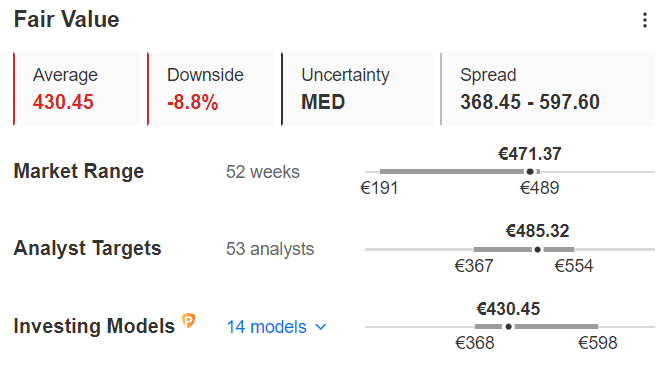

Per Meta il Fair Value di InvestingPro, che riassume 14 modelli di investimento, si attesta a 430,45 dollari, ovvero l'8,8% in meno rispetto al prezzo attuale. Gli abbonati di InvestingPro hanno potuto seguire lo sviluppo delle previsioni degli analisti intervistati, per quanto riguarda il target price sono rialzisti sul titolo, a 485,32 dollari. Se analisti e Fair Value si trovano al momento in disaccordo sulle possibilità di un ribasso, le buone notizie arrivano anche dal basso profilo di rischio, infatti, ha un livello di salute finanziaria ottimo, con il punteggio di 4 su 5.

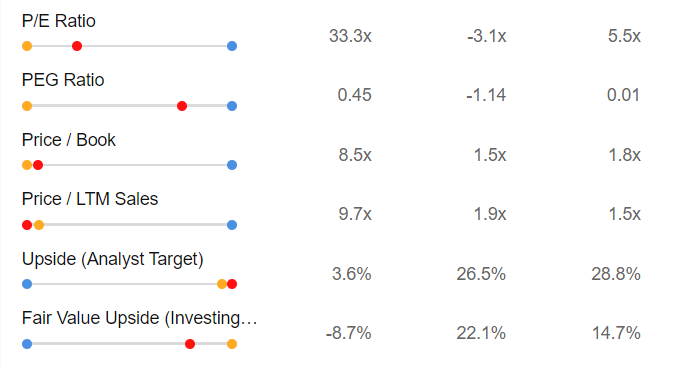

Possiamo notare che Meta vale oggi quasi dieci volte il suo fatturato rispetto all'1,5x del settore, e il rapporto Prezzo/utile a cui è scambiato il titolo è pari a 33,3X contro una media di settore di 5,5x, il che sta a confermare la sua sopravvalutazione rispetto al settore.

Concludendo, per Eni le azioni presentano una serie di punti di forza significativi, tra cui Fair Value medio e previsioni rialziste sul target price degli analisti mentre pecca per quanto riguarda il punteggio della salute finanziaria, motivo per cui, il titolo ha registrato una performance positiva di oltre il 12% nell'ultimo anno ma allo stesso tempo bassa rispetto al mercato e quindi potrebbe riservare delle soddisfazioni nel lungo periodo in borsa italiana, nonostante i possibili segnali di ritracciamento in vista. Discorso simile per FinecoBank che ha registrato una performance mediamente bassa nell'ultimo anno, oltre il 5%, fatta eccezione per il suo stato finanziario ad un livello ottimo, il Fair Value risulta ribassista rispetto al prezzo attuale ma il target dato dagli analisti è rialzista, inoltre il potenziale ribasso è confermato della sopravvalutazione se consideriamo determinati indicatori rispetto al settore. Arrivando a Paramount, che si presenta con una performance annuale deludente, il Fair Value mostra un possibile rialzo dal prezzo attuale e quindi si prospettano forti escursioni anche al rialzo, viste le notizie recenti, in linea con gli analisti intervistati. Per il resto dei titoli, Micron nonostante uno stato finanziario discreto, stanno dando fiducia agli investitori le performance annuali (+124%) per una possibile continuazione del trend rialzista, ma le previsioni al ribasso del Fair Value sono evidenti visti i forti guadagni, nononstante la sottovalutazione se consideriamo determinati indicatori rispetto ai competitor e al settore. Infine Meta Platform mostra uno stato finanziario solido e ben definito, la performance positiva da inizio anno ha dato fiducia agli investitori che si aspettano ulteriori rialzi come evidenzia il Fair Value, ma la sopravvalutazione segnalata dalle valutazioni del titolo da come possibile scenario futuro un possibile ritracciamento.

Alla prossima!

Agisci velocemente e unisciti alla rivoluzione degli investimenti! OTTIENI LA TUA OFFERTA QUI!

Non è finita qui, ecco un sconto per InvestingPro (base) sul piano annuale! clicca QUI

ISCRIVITI al mio prossimo Webinar >>> "Tutto quello che devi sapere sulle medie mobili"

Guarda la registrazione del mio ultimo Webinar PRO+ : https://www.youtube.com/watch?v=Wf5cps5dRVs&t=110s

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".