Banche europee di nuovo appetibili per gli investitori

Uscito dal decennale inverno dei tassi a zero, il settore bancario europeo è finalmente tornato appetibile per gli investitori, ma per quanto il valore delle banche sia nettamente cresciuto negli ultimi 12 mesi, le azioni dei principali istituti di credito sono ancora largamente sottovalutate rispetto alle banche Usa. Lo scorso aprile, passata la crisi del Credit Suisse, il fondatore e Ceo del fondo Algebris, Davide Serra, ha scritto sul Financial Times che attorno alle banche europee resta un’eccessiva prudenza nonostante la crescita degli utili (stimolata dal rialzo dei tassi), l’aumento dei dividendi e i consistenti piani di buyback. Sciorinando dati sulla forte patrimonializzazione delle banche europee, Serra intendeva confutare la tesi di chi continua a richiamare il rischio di una recessione e le possibili conseguenze negative per le banche.

Rendimento annuo del 13,5% con barriera profonda al 55%

Oggi, grazie al nuovo certificate di Vontobel, è possibile investire sulle principali banche europee con la prospettiva di ottenere un rendimento annuo del 13,5% senza passare notti insonni a domandarsi se abbiano ragione Serra o gli investitori più prudenti. Emesso il 22 giugno scorso con codice Isin DE000VU8N9V2, il nuovo Memory Cash Collect ha per sottostanti Deutsche Bank, Unicredit e Société Générale. Ha durata tre anni, un valore nominale di 1.000 euro e paga premi trimestrali del 3,38% (13,52% all’anno).

Di seguito i livelli di riferimento del certificate

Barriera al 55% anche per il capitale

La condizione per incassare i bonus è che alle date di osservazione venga rispettata una barriera molto profonda, collocata al 55% del Valore iniziale dei sottostanti. La stessa barriera al 55% giocherà a protezione del capitale investito nel caso che alla scadenza finale del prodotto, nel giugno 2026, uno o più sottostanti dovessero quotare al di sotto del valore iniziale. I premi trimestrali e il rimborso integrale del capitale sono garantiti se alle scadenze prefissate nessuno dei sottostanti accuserà una perdita superiore al 45% rispetto al Valore iniziale.

Premi trimestrali con effetto memoria

Grazie all’effetto memoria, i premi eventualmente non pagati saranno corrisposti alla prima data di osservazione successiva in cui tutti e tre i sottostanti quoteranno sopra la barriera (o allo stesso livello). Di conseguenza, per l’investitore che acquista oggi il prodotto basterà che all’ultima data di osservazione del 22 giugno 2026 tutti e tre i sottostanti abbiano un valore superiore (o pari) alla barriera per avere la certezza di incassare tutti i premi previsti.

Detta in altro modo, perché l’investimento non si concluda con pieno successo deve succedere che fra tre anni la quotazione di anche solo uno dei sottostanti sia quasi dimezzato (calo del 45%) rispetto al valore attuale.

Quotazioni delle banche europee ai minimi da 15 anni

Nell’articolo scritto per il Financial Times due mesi fa, Serra così descriveva il settore bancario europeo: “La maggior parte del settore sta realizzando i profitti più alti degli ultimi 15 anni. I coefficienti patrimoniali sono chiaramente più elevati rispetto a prima della crisi finanziaria e significativamente superiori a quelli delle banche statunitensi. Le banche europee dispongono della liquidità più elevata degli ultimi anni e stanno riacquistando quantità record di azioni proprie. Le banche offrono rendimenti da dividendo di circa il 7%, a cui sono da aggiungere i buyback. Per la prima volta in due decenni il numero di azioni delle banche europee è in calo. Tuttavia, le azioni sono ancora scambiate ai livelli più bassi degli ultimi 15 anni”.

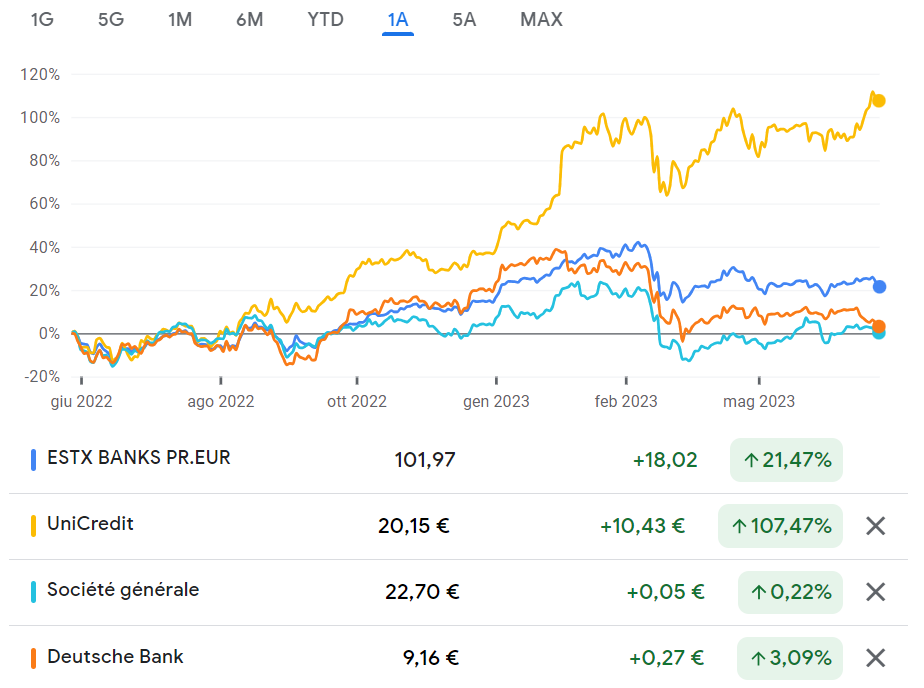

UN ANNO DI QUOTAZIONI

Negli ultimi 12 mesi, nonostante l’indice Euro Stoxx Banks sia salito del 21%, le azioni di Société Générale, terza banca di Francia, e di Deutsche Bank, primo istituto di credito in Germania, hanno guadagnato poco o nulla. Tutta diversa la storia di Unicredit, che dopo avere ingaggiato come Ceo Andrea Orcel, una sorta di Ronaldo del management bancario, ha visto il valore delle azioni raddoppiare in un anno. D’altronde fra il 2021 e il 2022 l’utile di Unicredit è balzato da 1,5 miliardi di euro a 6,4 miliardi e il consensus degli analisti stima per quest’anno profitti a 6,6 miliardi.

Dagli analisti un coro di raccomandazioni Buy

Secondo Bloomberg, oggi il giudizio degli analisti sulle banche europee è un coro quasi unanime di raccomandazioni d’acquisto. Le cinque principali banche della zona Ue contano attualmente 93 giudizi Buy contro solo sei Sell.

- Nel caso di Société Générale, il target price medio degli analisti è 33,4 euro contro una quotazione attuale di 22,70 euro (upside del 47%).

- Per Unicredit la media dei prezzi obiettivo è 25,8 euro, più alta del 28% rispetto al prezzo attuale (20,15 euro).

- Su Deutsche Bank gli analisti indicano un target price medio di 13,5 euro, contro una quotazione attuale di 9,16 euro (upside del 47%).

Ma il parere degli analisti da solo non basta a persuadere gli investitori. Ne sa qualcosa Frédéric Oudéa, il manager che per 15 anni ha guidato Société Générale come Ceo e che a fine maggio, lasciando l’incarico al successore Slawomir Krupa, ha detto: “Alla fine, me ne vado con una sola frustrazione: il prezzo delle azioni e il fatto di non essere riuscito a ottenere il consenso del mercato”. Effettivamente negli ultimi cinque anni il prezzo delle azioni SocGen è sceso del 37% finendo al di sotto della quotazione di quando Oudéa assunse la guida del gruppo.

Anche Christian Sewing, il Ceo che negli ultimi cinque anni ha guidato Deutsche Bank attraverso una dura ristrutturazione con risultati apprezzati in maniera unanime dagli analisti, all’ultima assemblea di maggio si è lamentato del livello depresso delle quotazioni e ha promesso che si impegnerà di più “per convincere il mercato dei nostri meriti”. Fra il 2021 e il 2022 l’utile di Deutsche Bank è balzato da 1,9 miliardi di euro a 5,0 miliardi di euro.

Risultati del primo trimestre ampiamente sopra le attese

Entrambe, Deutsche Bank e Société Générale, hanno chiuso il primo trimestre 2023 con utili largamente superiori alle previsioni del mercato, grazie ai più elevati tassi di interesse e al boom del trading. Nel caso di Deutsche Bank, l’utile è stato di 1,1 miliardi contro i 963 milioni stimati dal consensus degli analisti (+20%). La banca francese ha chiuso il primo trimestre con profitti per 868 milioni, il doppio delle stime degli analisti.

Per Sewing la situazione è simile a quella di Oudéa. Ha assunto la guida della banca poco più di cinque anni fa, quando Deutsche Bank era in grave crisi di fiducia. Ha tagliato migliaia di posti di lavoro, si è concentrato sui punti di forza storici della banca e ha ripristinato la redditività e la crescita dei ricavi. Tuttavia, il titolo vale oggi circa il 15% in meno rispetto a quando ha assunto la guida della banca.

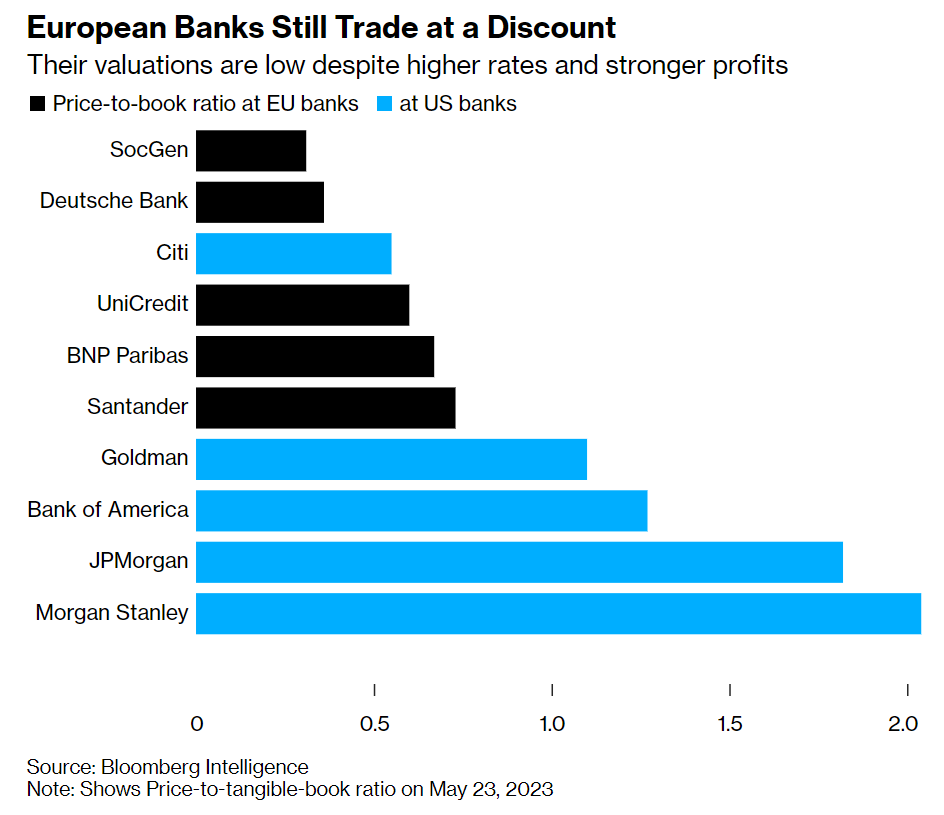

Il confronto fra banche europee e banche statunitensi

Oggi il valore della più grande banca tedesca è pari a circa un terzo del patrimonio netto presente nei suoi libri contabili (0,29 volte). Identica la situazione di Société Générale (0,31 volte), mentre Unicredit ha un rapporto prezzo/valore di libro di 0,59 volte.

Il quadro è simile in altre banche europee. Molte hanno subito dolorose riorganizzazioni negli ultimi anni. Hanno anche ampiamente evitato il contagio della crisi bancaria statunitense, con riserve di capitale più elevate che mai, e stanno uscendo bene dalle prime fasi degli stress test di quest'anno. Tuttavia, le loro azioni continuano a essere scambiate a sconto rispetto al loro valore contabile, mentre molti dei loro grandi concorrenti statunitensi scambiano a premio.

Una parte dell'esitazione degli investitori si spiega con la tradizionale diffidenza accumulata negli ultimi dieci anni. Sono ancora freschi nella memoria gli anni dei tassi d'interesse negativi che hanno gravemente ridotto la redditività, la severa normativa stabilita dalla Bce, le limitazioni al pagamento dei dividendi agli azionisti durante la pandemia e le costose ristrutturazioni. Molte banche statunitensi hanno attuato importanti piani di riacquisto di azioni proprie e aumenti dei dividendi, mentre le concorrenti europee iniziano solo ora a mettersi al passo.

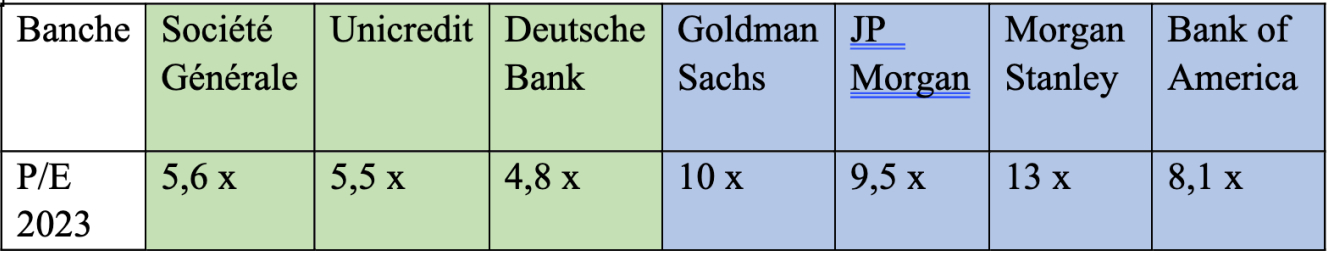

Price/earnings di qua e di là dell’Atlantico

Tanto per avere un’idea del divario di valutazione fra le banche europee e quelle americane, basta fare un confronto dei price/earnings. Al prezzo attuale (20,15 euro), Unicredit capitalizza 5,5 volte gli utili previsti per il 2023, SocGen 5,6 volte, Deutsche Bank 4,8 volte. Questi multipli sono esattamente la metà dei P/E delle principali banche Usa

L’insieme di questi dati delinea un quadro in cui le quotazioni delle banche europee nei prossimi anni hanno molte più probabilità di salire che non di scendere, o addirittura dimezzarsi, come dovrebbe succedere per mettere in crisi l’investimento nel certificate DE000VU8N9V2 di Vontobel.

Per il certificate possibile il rimborso anticipato

Fra l’altro il certificate DE000VU8N9V2 prevede la possibilità del rimborso anticipato. A partire da marzo 2024 se a una data di osservazione tutti e tre i sottostanti hanno quotazioni pari o superiori al Valore iniziale, il certificate viene ritirato anticipatamente. L’investitore riceve un rimborso pari al valore nominale del certificate (1.000 euro), l’ultimo premio relativo a quella data di osservazione e tutti i premi eventualmente non pagati e accantonati per l’effetto memoria. L’investimento si chiude e l’investitore non avrà diritto a nessun altro premio.

Alla scadenza finale possibili due scenari

Alla scadenza finale del 22 giugno 2026, se il certificate non sarà stato rimborsato anticipatamente, si potranno verificare due ipotesi.

- Tutti e tre i sottostanti quotano sopra la barriera (o allo stesso livello). Il certificate viene rimborsato a 1.000 euro (100% del Valore nominale) e l’investitore riceve l’ultimo premio e tutti i premi precedenti eventualmente non pagati e accantonati per l’effetto memoria.

- Anche solo uno dei sottostanti accusa un ribasso superiore al 45% rispetto al Valore iniziale, quindi è stata perforata la barriera al 55%. L’investitore non riceve nessun premio e il certificate viene rimborsato in proporzione alla performance del peggiore dei due sottostanti. Ipotizziamo che il peggiore sia Deutsche Bank con una discesa del 60% dal Valore iniziale: il certificate verrà rimborsato al 40% del Valore iniziale, cioè a 400 euro.

Attenzione

: Il Certificate DE000VU8N9V2 è soggetto ad un livello di rischio pari a 6 su una scala da 1 a 7.

Ricordiamo che investire in certificati espone l’investitore al rischio fallimento dell’emittente e a quello di azzeramento di un sottostante, casi che possono comportare la perdita dell’intero investimento.

Vontobel gode di un buon rating:

- Aa3 da parte di Moody's

I potenziali rendimenti indicati sono sempre al lordo della tassazione.

Prima di ogni investimento leggere sempre tutti i documenti scaricabili dalla pagina del prodotto dell'emittente

Questo articolo è stato scritto grazie alla sponsorizzazione di un emittente o di un intermediario. Le informazioni in esso contenute non devono essere considerate né interpretate come consulenza in materia di investimenti. Eventuali punti di vista e/o opinioni espressi non sono intesi e non devono essere interpretate come raccomandazioni o consigli di investimento, fiscali e/o legali. Orafinanza.it non si assume alcuna responsabilità per azioni, costi, spese, danni e perdite subiti a seguito di informazioni, punti di vista o opinioni presenti su questo sito. Prima di intraprendere decisioni di investimento, invitiamo gli utenti a leggere la documentazione regolamentare sempre disponibile per legge sul sito dell'emittente ed ottenere una consulenza professionale.