- Bill Gross, alias il “re dei bond”, afferma che la Fed “non capisce niente” in un’intervista esclusiva a Investing.com

- Il bilancio gonfiato della banca centrale significa che un momento Volcker non funzionerà

- Con l’ingresso in una nuova era per l’economia globale, la liquidità appare più interessante

Il leggendario investitore Bill Gross non si tira indietro. Nella sua ultima lettera al pubblico, il gestore di fondi superstar e cofondatore della Pacific Investment Management Company (PIMCO) ha dipinto un quadro piuttosto difficile dell’economia statunitense (e globale) nel futuro.

Secondo Gross, Jerome Powell ha messo in atto le stesse tattiche di Paul Volcker alla fine degli anni ‘70 e all’inizio degli anni ‘80, ma senza tenere conto del fatto che oggi l’economia è molto più indebitata. Come spiega Powell, se gli aumenti dei tassi della Fed si fermassero al 4,5%, potremmo assistere solo a una “lieve recessione”; tuttavia, qualsiasi cosa al di sopra del 5% porterebbe a una grave recessione globale.

“I recenti eventi nel Regno Unito, le crepe nell’economia immobiliare cinese, la guerra e il congelamento del gas naturale in Europa, e un dollaro super forte che accelera l’inflazione nelle economie dei mercati emergenti, portano alla conclusione che l’economia globale di oggi, nel 2022, non assomiglia per niente a quella di Volcker nel 1979”.

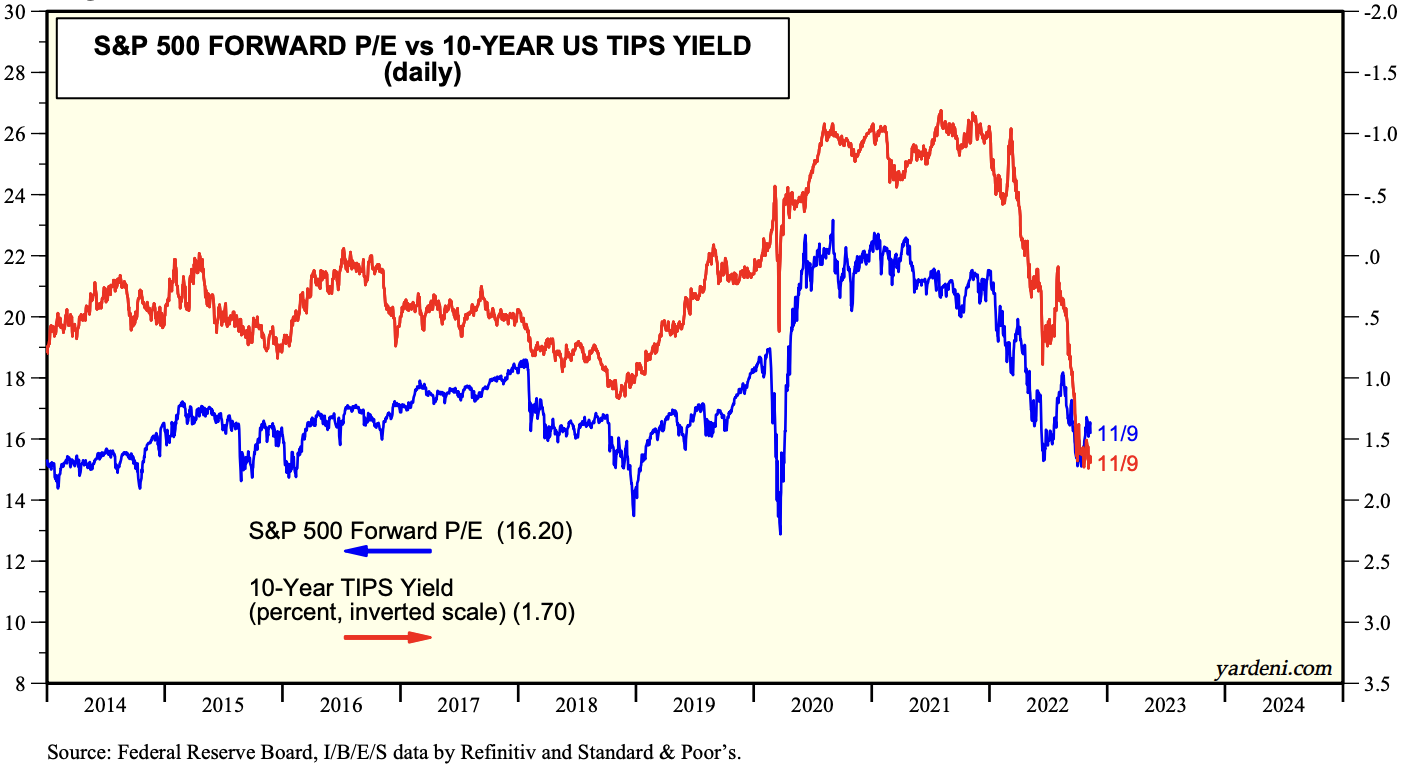

Fonte: Yardeni Research

Bill Gross ha messo in atto una rivoluzione nel mondo degli investimenti creando il primo mercato investibile per i titoli fixed-income (a reddito fisso) e ha fatto fortuna battendo il mercato per decenni di fila con il trading di obbligazioni. Tuttavia, alla fine dell’anno scorso, si è scagliato contro l’asset che lo ha reso il “re delle obbligazioni”, definendo i Treasury statunitensi “spazzatura”. Inutile dire che aveva ragione, visto che le obbligazioni hanno subito uno dei peggiori ribassi della loro storia.

In un’intervista esclusiva rilasciata a Investing.com all’inizio di questa settimana, il leggendario investitore ha detto senza troppi giri di parole che la liquidità è il miglior investimento del momento, poiché la Fed si è “già spinta troppo oltre”. Nel suo stile diretto, Gross ha anche sottolineato che gli investitori devono capire che si sta aprendo un nuovo capitolo per l’economia globale e che bisognerà investire di conseguenza.

Investing.com: Lei ha recentemente affermato che l’economia statunitense potrebbe sopportare un tasso di interesse del 4,5% con solo una “lieve recessione”; tuttavia, il 5% sarebbe il breaking point. Perché si è fermato a quel punto in particolare?

Bill Gross: I mercati reali dei fondi federali sono a un tasso del 2% circa, un livello che, in cicli economici precedenti, ha indotto future recessioni. In questo ciclo, la leva finanziaria ed economica è molto più elevata rispetto a quella registrata prima della Grande Recessione, il che fa propendere per un rendimento ancora più basso, e al contempo implica che la Fed si sia già spinta troppo oltre.

IC: Siamo già molto vicini al punto di rottura che ha citato, soprattutto se la Fed alzerà i tassi di 50 punti percentuali nel vertice di dicembre. Pensa che Powell non condivida i suoi stessi pensieri?

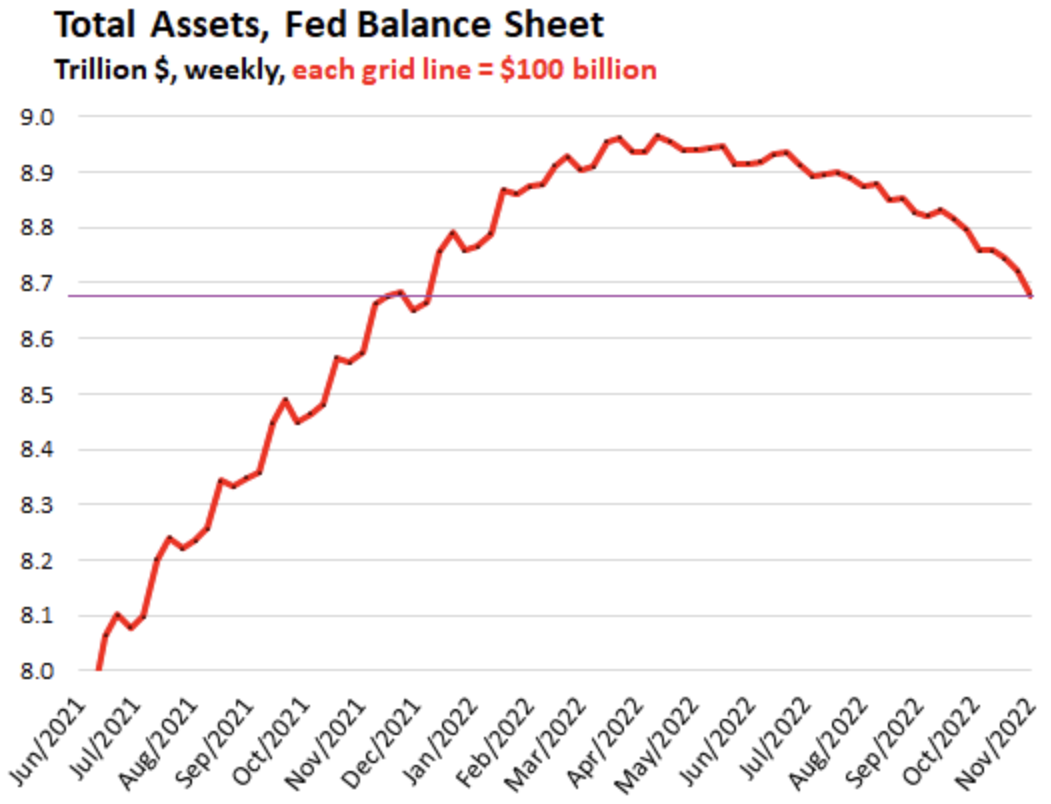

BG: La Fed, come ha detto una volta Jim Cramer, “non capisce niente”. Si può dubitare di questo basandoci sull’esperienza degli ultimi anni di rendimenti allo 0%, dell’incessante quantitative easing (QE) e dell’espansione del suo bilancio da 1.000 a 8.700 miliardi di dollari?

Fonte: Wolf Street

IC: La Fed ritiene che l’economia statunitense abbia davvero bisogno di una “lieve recessione” per diventare economicamente più efficiente nel lungo periodo?

BG: Sì, ha bisogno di una recessione per aumentare la disoccupazione e ridurre gli aumenti salariali.

IC: Crede che i bond USA siano ipervenduti?

BG: È difficile parlare di mercato obbligazionario “ipervenduto”. Una crisi come quella che si è verificata con le criptovalute o potenzialmente con la svalutazione dello yen giapponese cambierebbe rapidamente le cose.

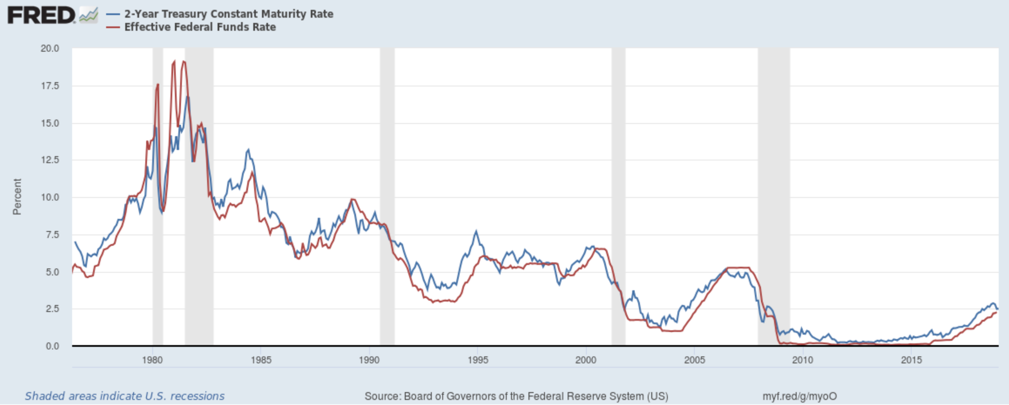

Fonte: Fed

IC: È un momento migliore per comprare azioni o obbligazioni? O nessuno dei due?

BG: Contanti!

IC: Stiamo entrando in una nuova era per l’economia globale? O siamo solo di fronte a delle difficoltà temporanee?

BG: Una nuova era. Ci stiamo deglobalizzando e gli investitori azionari riconoscono i futuri venti contrari associati al riscaldamento globale, ai conflitti geopolitici e all’invecchiamento demografico.

Nota: Thomas Monteiro non possiede Titolo di Stato USA