Non importa cosa succede, finanziariamente o economicamente, c’è sempre un alto numero di compagnie che regolarmente batte le stime di Wall Street. Gli analisti di Wall Street sono tanto scarsi nel predire gli utili futuri, o c’è qualcos’altro sotto? E poi, cosa significa per gli investitori usare queste stime per prendere decisioni di investimento?

Come notiamo in questo articolo, gli analisti si sbagliano sempre, e di molto.

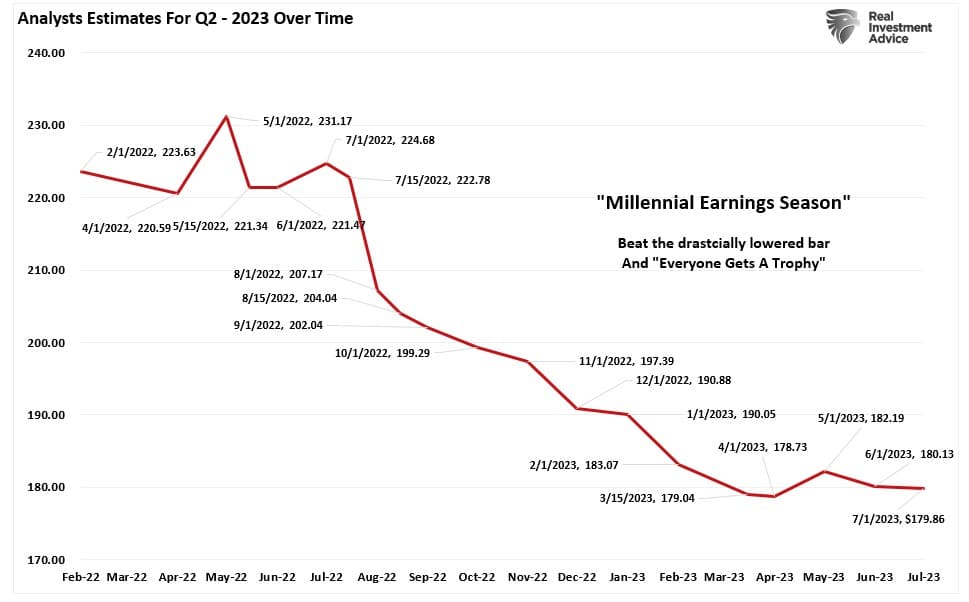

“Ecco perché la chiamiamo “La stagione delle trimestrali dei Millennial”. Wall Street non fa che abbassare le stime man mano che si avvicina la stagione delle trimestrali in modo che ‘tutti abbiano un premio’”.

Il grafico mostra le variazioni stimate per il secondo trimestre del 2023 dal febbraio 2022.

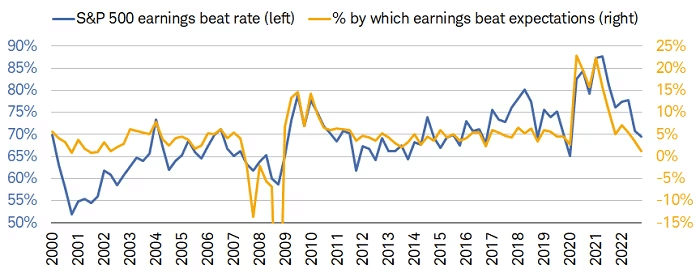

Un modo semplice per vederlo è il numero di compagnie che battono le stime ogni trimestre, a prescindere dalle condizioni economiche e finanziarie. Dal 2000, circa il 70% delle compagnie ha battuto regolarmente le stime del 5%. Questo numero sarebbe inferiore se gli analisti avessero confermato le loro stime iniziali.

Come vediamo, affinché le compagnie vincano il “gioco del battere le stime”, c’è bisogno che l’asticella venga abbassata abbastanza da poterla superare. Se non fosse per queste revisioni al ribasso delle stime degli utili, la maggior parte delle compagnie deluderebbe le attese, piuttosto che batterle. E questo ovviamente peserebbe sulla performance del prezzo delle azioni, con un impatto diretto sui compensi dei dirigenti a causa dell’ormai standard pratica di usare le opzioni azionarie.

Rileggete l’ultima frase.

Conflitto di interessi implicito

C’è un implicito conflitto di interessi tra Wall Street, i dirigenti delle compagnie e i singoli investitori. Come abbiamo detto, ci sono miliardi in ballo per dirigenti e Wall Street, e il gioco di “battere le stime di Wall Street” è cruciale per mantenere i prezzi delle azioni elevati. Sfortunatamente, questo comporta una serie di giochetti per spingere la redditività, non necessariamente nel miglior interesse della redditività a lungo termine degli azionisti.

In uno studio di Lawrence Brown, Andrew Call, Michael Clement e Nathan Sharp, risulta evidente che gli analisti di Wall Street chiaramente non sono poi così interessati al vostro benessere finanziario. Lo studio ha intervistato analisti delle principali agenzie di Wall Street per cercare di capire cosa succede a porte chiuse quando vengono elaborati i report.

In un’intervista con i ricercatori, John Reeves e Llan Moscovitz scrivono:

“Innumerevoli studi dimostrano che le previsioni e i consigli degli analisti sell-side sono di valore discutibile per gli investitori. Come emerge, gli analisti di Wall Street sell-side non sono primariamente interessati ad effettuare scelte azionarie e previsioni sugli utili accurate. Malgrado l’attenzione profusa alle loro previsioni e raccomandazioni, l’accuratezza non è il loro compito principale”.

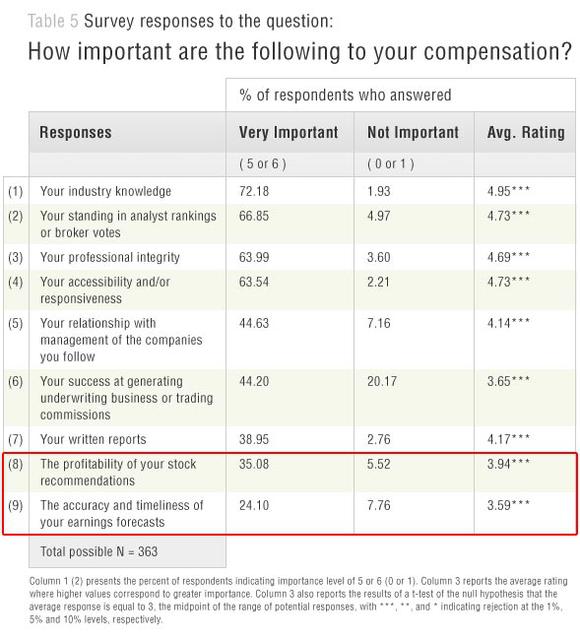

Il grafico sotto mostra i principali fattori in gioco nel compenso degli analisti. È chiaro che quello per cui sono “pagati” gli analisti è ben diverso da quello che gli investitori retail “pensano” che facciano.

Sharp e Call dicono che gli investitori ordinari, che si affidano ai consigli degli analisti, devono sapere che l’accuratezza “non è una priorità”.

“La cosa che mi sconvolge è che sono entrato nel settore pensando che [il successo] darebbe dipeso da quanto vanno bene le mie azioni. Ma molto finisce per dipendere da “Quali sono i voti del broker?”

Il “voto del broker” è un processo interno per cui i clienti delle agenzie di analisti sell-side valutano il valore delle loro ricerche e decidono quali servizi vogliono comprare. È un processo importante per gli analisti perché dei buoni voti risultano in entrate per la loro agenzia. Un analista nota che i voti dei broker “hanno un impatto diretto sul mio compenso e su quello della mia azienda”.”

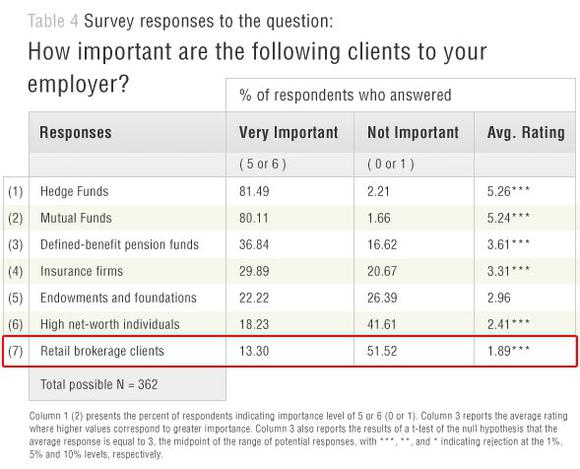

La domanda è: “Se il cliente retail non è il focus dell’azienda, allora chi lo è?”. La tabella sotto risponde a questa domanda.

Non sorprende che siate in fondo alla lista. La relazione incestuosa tra compagnie, clienti istituzionali e Wall Street è la radice dei problemi del sistema finanziario. È un loop chiuso rappresentato come un sistema giusto e funzionale; tuttavia, in realtà, è diventato un “arraffare soldi” che ha corrotto il sistema e le agenzie regolatorie che dovrebbero controllarlo.

4 strumenti per vincere il “gioco del battere le stime”

Ma gli analisti rappresentano solo metà dell’equazione. L’altra sono le aziende.

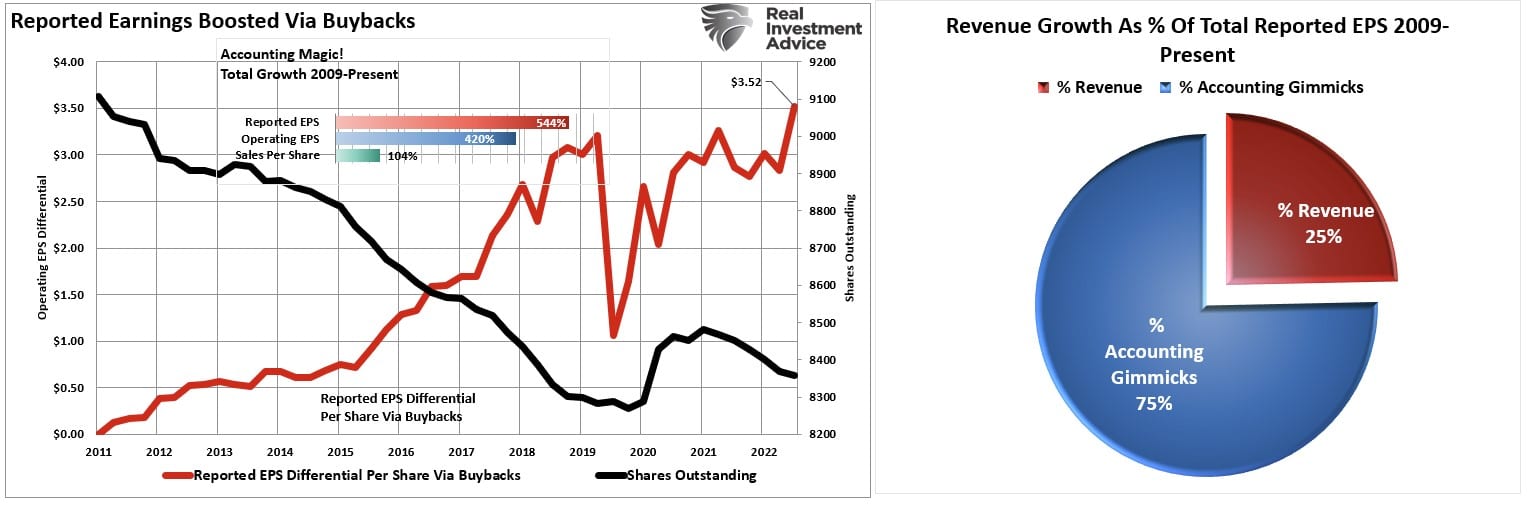

Dal 2009, gli utili per azione riportati delle compagnie sono aumentati di ben il 544%. Tuttavia, le vendite per azione riportate sono salite solo del 104%.

Perché la redditività schizzi, le aziende fanno ricorso a quattro strumenti principali:

- Soppressione crescita compensi,

- Aumenti della produttività,

- Riduzione del lavoro tramite la delocalizzazione; e,

- Riacquisti di azioni.

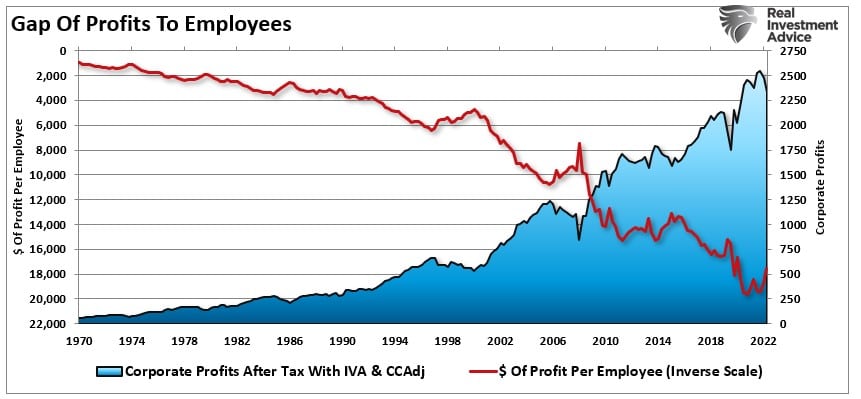

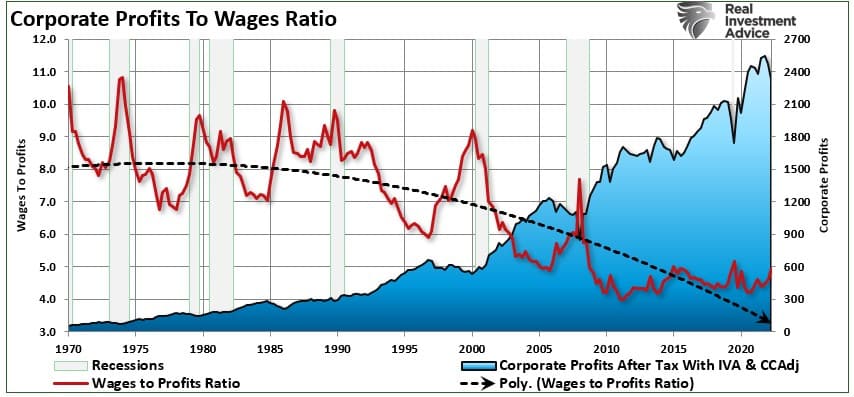

Il problema è che questi strumenti creano un miraggio di redditività. Nessuno di questi incrementa la crescita del fatturato che viene dall’attività economica. I due grafici seguenti comparano la redditività aziendale al numero di dipendenti e stipendi.

Vale la pena notare che quando il rapporto profitti/stipendi comincia a schizzare, solitamente è in linea con le recessioni economiche. Non sorprende che, durante i periodi recessionari, le aziende agiscano per proteggere la redditività. Lo fanno riducendo compensi e forza lavoro (i costi maggiori per qualunque impresa). A questo si aggiungono i riacquisti di azioni per aumentare gli EPS.

Il problema, ovviamente, è che i riacquisti di azioni creano solo l’illusione di redditività.

Non stimolano la crescita economica, né generano ricchezza per gli azionisti. Ma spingono i prezzi degli asset per aumentare i compensi dei dirigenti.

Se non ce la fai…fai finta?

Mentre Wall Street spera in un miglioramento degli utili, potrebbe esserci altro sotto. Molte compagnie hanno compensato la crescita degli utili con tagli dei costi. Il problema dei tagli dei costi, della soppressione degli stipendi, dell’accumulo di forza lavoro e dei riacquisti di azioni, nonché della marea di stratagemmi finanziari, è che c’è un limite alla loro efficacia.

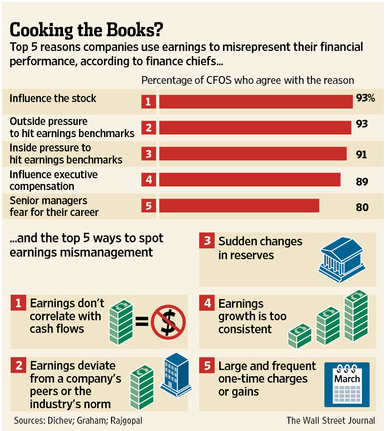

Wall Street lo sa e non dovrebbe sorprendere che le compagnie manipolino i risultati.

“I trucchetti si sanno: Un trimestre difficile può essere aiutato rilasciando riserve messe da parte per i tempi duri, o dichiarando ricavi prima delle vendite, mentre un buon trimestre può essere il momento giusto per nascondere un grosso “onere di ristrutturazione”.

La cosa che sorprende è che i CFO ritengano che queste pratiche lascino un importante segno su profitti e perdite riportati delle compagnie. Parlando della portata della mistificazione degli utili, gli intervistati dicono che è pari a circa il 10% degli EPS. “

Come ho detto all’inizio, il motivo è semplice: compensazione su base azionaria. Oggi più che mai, una grossa percentuale dei compensi dei dirigenti è legata alla performance del titolo della compagnia. Una “delusione” delle aspettative di Wall Street può penalizzare fortemente il prezzo del titolo di una compagnia. Non sorprende che, per il 93% degli intervistati, i motivi per manipolare i dati siano “l’influenza sul prezzo delle azioni” e “pressioni esterne”.

Conclusione

Quindi, mentre ci addentriamo nella stagione delle trimestrali del Q2, dobbiamo essere consapevoli di cosa è reale e cosa no.

Per vincere il “gioco del battere le stime”, focalizziamoci sulla qualità, piuttosto che sulla quantità, degli utili. Come dice il WSJ:

“Innanzitutto, gli investitori devono tenere d’occhio i flussi di cassa: Utili forti quando i flussi di cassa peggiorano possono essere un segnale d’allarme. Il vantaggio di questo approccio è che, al contrario di altri segnali di avvertimento, è facilmente misurabile.

Secondariamente, nette deviazioni rispetto agli utili registrati dai rivali dovrebbero far suonare un campanello d’allarme, così come strane impennate o tonfi delle riserve.

Altre potenziali aree problematiche sono più soggettive e più difficili da individuare.

Mentre il trimestrale rituale della stagione dei risultati procede, faremo bene a ricordare le parole dell’allora presidente della Securities and Exchange Commission, Arthur Levitt, in un discorso del 1998 intitolato “Il gioco dei numeri”.

“Per quanto le tentazioni siano grandi e le pressioni forti, le illusioni nei numeri non sono che questo: effimere e, in fin dei conti, auto-lesioniste”.

Non avrei saputo dirlo meglio.