“Tutto quello che gli occhi non vedono è perché non vuoi vederlo tu”, Ligabue

Tutto da rifare sui mercati. Lo splendido rialzo del 5,7% dell’S&P500 in due sedute è già un lontano ricordo, cancellato dal tonfo di giovedì e venerdì. Ma cosa è successo: i mercati sono delle banderuole al vento degli umori di pochi trader o, dati alla mano, la situazione sta cambiando. E.. dobbiamo preoccuparci?

La parte che può apparire più strana, degli ultimi movimenti, è la grande dicotomia che esiste fra i mercati finanziari e l’economia reale: difficile da interpretare quanto affascinante per capire le dinamiche che muovono le Borse.

Dopo qualche seduta fisiologica, di prese di beneficio, sono arrivate le buone notizie. Anzi ottime: C’è lavoro per tutti e i mercati crollano!

Il perché, lo abbiamo letto in ogni dove, dati macro buoni, anzi ottimi, si traducono in una politica ancora più aggressiva da parte della Fed in termini di rialzo tassi e riduzione della liquidità in circolazione per combattere l’inflazione.

Ora, però, dobbiamo affrontare le domande spinose che toccano i nostri portafogli. E sono dove vanno i mercati e cosa fare?

Dove vanno i mercati? Ognuno ha le proprie teorie, noi da diversi mesi siamo negativi e continuiamo a scrivere che non abbiamo ancora toccato i minimi, contro tutti quelli che suggeriscono di acquistare sempre, il perché lo potete approfondire in questo articolo

Quanto durerà la crisi e come approfittarne | Investing.com

La Piena Occupazione

La seconda domanda è: per quanto tempo ancora durerà questa elevata volatilità e debolezza?

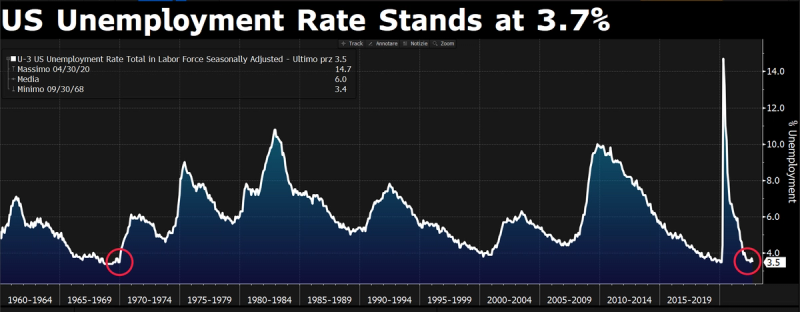

Torniamo a noi e ai bellissimi/bruttissimi dati macro di venerdì. Disoccupazione ai minimi negli Usa, 3,5% contro il 3,7%.

Una piena occupazione, a questi livelli, nel Paese a Stelle e Strisce non si vedeva dal febbraio del 2020, ma è durata pochissimo, poi, come sappiamo ci ha pensato la pandemia a chiudere tutti gli americani a casa. Per ritrovare questi livelli di massima occupazione dobbiamo tornare al 1968 con 13 mesi di disoccupazione sui minimi.

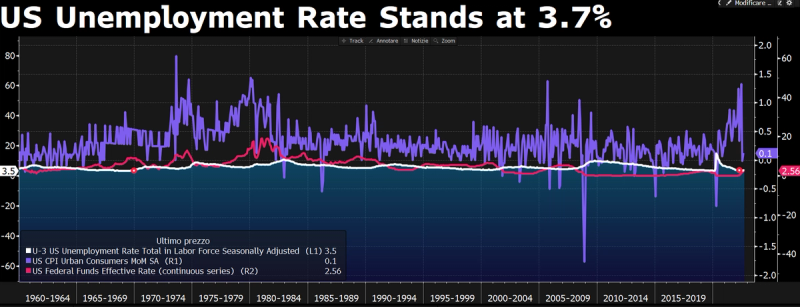

Proviamo ad andare più in profondità, insieme alla disoccupazione, analizziamo l’inflazione e l’andamento dei tassi di interesse Usa. Conosciamo tutti la curva di Phillips, la forte correlazione tra occupazione e inflazione e sappiamo che quando è massima la prima sale anche la seconda.

Curva, ricordiamolo, che sembrava non funzionare più, solo quattro anni fa, con il presidente della Fed, Jay Powell che in un’aula del Senato Usa ammise, che il meccanismo, fra i più monitorati dalla Banca centrale Usa, ovvero la curva di Phillips, non era più in grado di leggere la realtà come aveva fatto in passato e che non c’erano, al momento, altri strumenti, che si erano mostrati altrettanto validi per sostituirla. Oggi Phillips può tornare a sorridere, i nostri portafogli, forse, meno.

Inflazione e piena occupazione

Ora inseriamo nel grafico, i tassi e l’inflazione, il risultato è di avere le linee un po’ schiacciate ma il senso rimane.

Anche in passato, una situazione di piena occupazione e di rialzo all’inflazione è stata combattuta con un rialzo dei tassi. I prezzi e inflazione hanno bisogno di tempo per reagire al cambio di rotta della Federal Reserve, questo è quello che ci aspetta, ancora tempo.

Non lasci a casa, dalla sera alla mattina, il tuo personale se non vedi un chiaro cambiamento economico, se non ne sei quasi costretto, e soprattutto dopo che hai passato mesi a non riuscire a evadere gli ordini per la mancanza di personale.

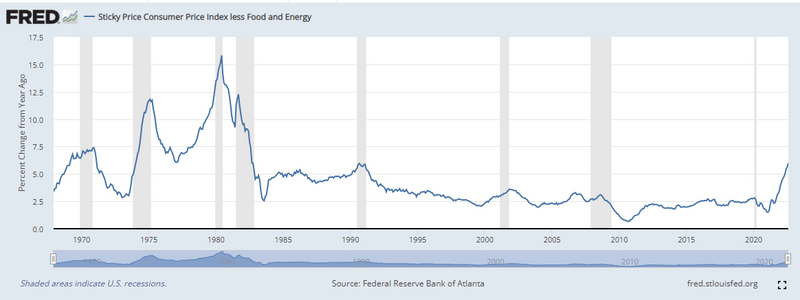

Aggiungiamo un altro grafico, quello che mostra l’inflazione appiccicosa, ovvero quella parte dell’inflazione più difficile da combattere perché legata appunto ai salari, agli affitti, ovvero a contratti che spesso richiedono tempo per essere recisi e difficilmente i loro “prezzi” scendono nel breve.

Conclusioni

Il dato di venerdì ha spento tutti i desiderata degli investitori per una soluzione morbida delle banche centrali, alimentati dopo l’intervento della Boe sui Gilt e da un rialzo dei tassi meno rigido della banca d’Australia a cui vanno aggiunte le difficoltà di Credit Suisse che tanto hanno ricordato Lehman Brothers e la richiesta implicita dei mercati di un po’ di fiato.

Venerdì le Borse sono passate dal mondo dei sogni a quello reale quello di un’inflazione che galoppa e che avrà bisogni di nuove stoccate da parte della Fed.

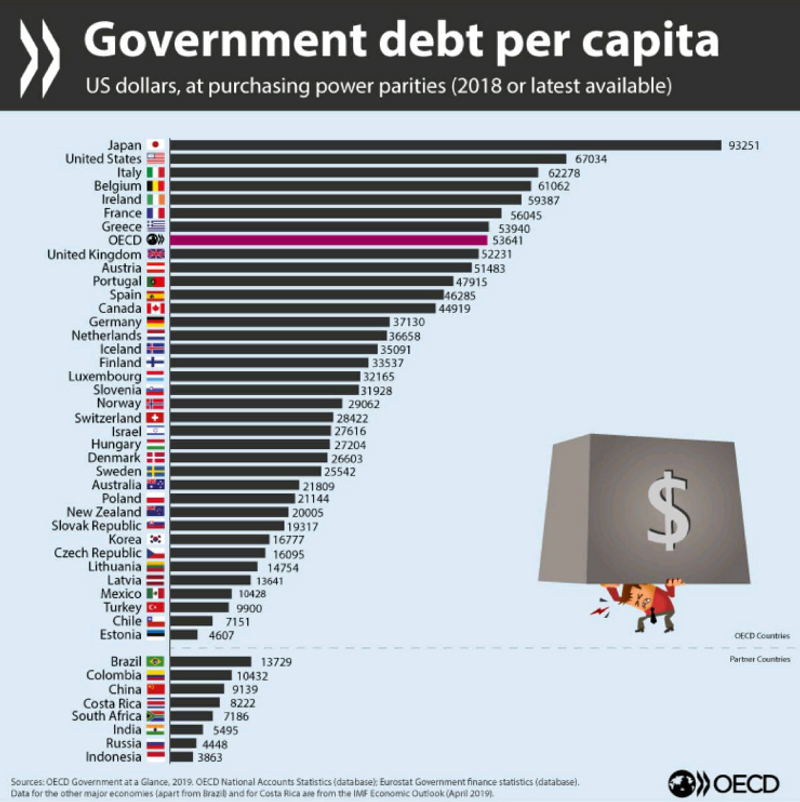

Rimaniamo convinti che non si può sgonfiare un’economia semplicemente inserendo una valvola di sfogo a un palloncino, il rialzo dei tassi farà scoppiare qualche bolla, soprattutto sul fronte debito con riverbero sui mercati, e questo farà deragliare un’economia che viaggia a tutta velocità. Qualche vuoto d’aria si sentirà ancora.

Infine un ultimo grafico che si commenta da solo.

“Tutto quello che gli occhi non vedono è perché non vuoi vederlo tu!"

Se ti è piaciuta questa analisi, clicca su "SEGUI" in alto per ricevere una notifica ogni volta che pubblico un nuovo articolo qui su Investing.com.