- Importanti dati sull’inflazione questo martedì, prima che la Fed concluda il suo ultimo vertice dell’anno mercoledì

- Gli spread delle obbligazioni societarie devono continuare a essere monitorati, ma non vediamo ancora segnali di allarme significativi

- Le obbligazioni societarie di alta qualità potrebbero offrire forti vantaggi di diversificazione

Questa settimana avremo una lettura cruciale dell’inflazione con il report sull’IPC di novembre che verrà rilasciato questo martedì. Poi, mercoledì, la Federal Reserve annuncerà la decisione sui tassi di interesse in conclusione al vertice di due giorni del FOMC, l’ultimo del 2022.

In vista dell’ultimo catalizzatore di volatilità dell’anno, l’azione dei prezzi delle obbligazioni societarie è stata piuttosto interessante.

Un’analisi del mercato del credito

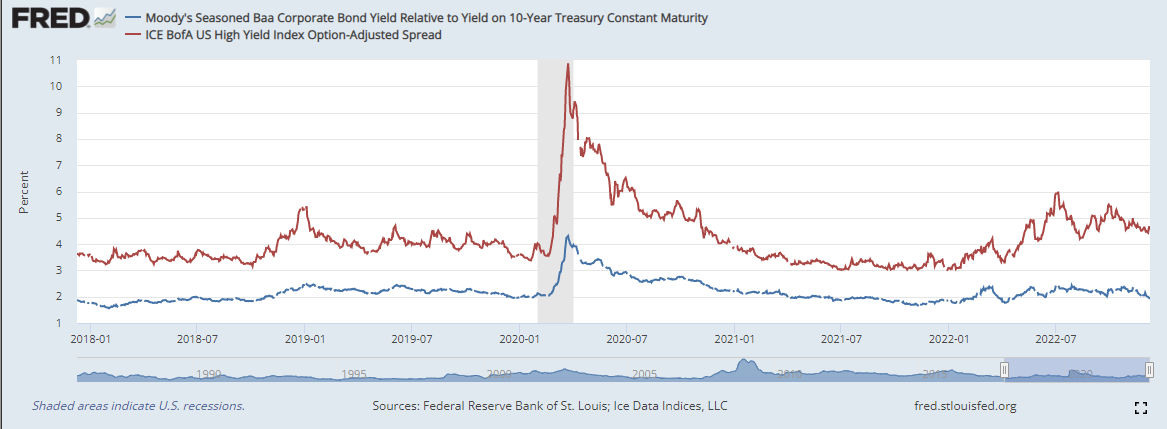

Il debito investment grade e il debito spazzatura vedono spesso aumentare i loro rendimenti rispetto ai Treasury, poiché i timori di fallimenti societari si concretizzano spesso quando la crescita economica globale si dirige verso il basso. Quindi, cosa stanno facendo gli spread del credito in questo momento? Non molto.

Si tratta di un segnale incoraggiante per i tori, dato che le società di alto livello vendono a meno di 200 punti base rispetto ai Treasury di pari durata, mentre lo spread del credito di tipo speculativo è quasi 1,5 punti percentuali al di sotto del picco di inizio luglio, pari a circa 600 punti base.

Fonte: Federal Reserve di St. Louis

Attualmente, i rendimenti delle obbligazioni investment grade sono generalmente stabili e si attestano al 5,19%, secondo la Federal Reserve di St. Louis, mentre le obbligazioni spazzatura offrono un rendimento a scadenza dell’8,36%. Entrambi questi valori sono significativamente inferiori ai picchi del 2022.

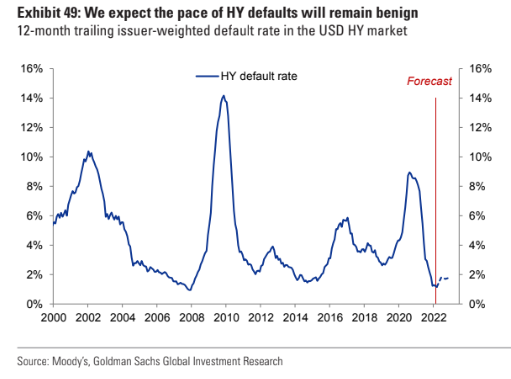

Inoltre, gli orsi spesso indicano un’imminente esplosione degli spread ad alto rendimento, forse dell’ordine di quanto visto durante la Grande Crisi Finanziaria o, nel peggiore dei casi, durante il Crash COVID. Goldman Sachs la pensa diversamente, come dimostra il grafico sottostante, che prevede solo una modesta impennata del ritmo delle insolvenze dei titoli ad alto rendimento.

Si prevedono default contenuti dei titoli ad alto rendimento

Fonte: Goldman Sachs Investment Research

Una situazione di rendimenti molto migliorata lascia gli investitori incuriositi: guadagnare tra il 5% e l’8% su un portafoglio diversificato di obbligazioni societarie è una buona giocata in quella che potrebbe essere una prima metà del 2022 difficile? Si consideri che i titoli azionari statunitensi a grande capitalizzazione quotano oggi circa 17 volte gli utili previsti per il prossimo anno, una valutazione molto più alta del solito in vista di un rallentamento economico.

Mentre voi e io possiamo guadagnare più del 4% con un fondo comune monetario dopo l’imminente cambiamento dei tassi della Fed di mercoledì, potrebbe esserci una protezione offerta da un debito di alta qualità e di durata più elevata, supponendo che le insolvenze rimangano contenute. Naturalmente, il lato speculativo delle obbligazioni societarie presenta quasi sempre una correlazione positiva con le azioni.

Grande rimbalzo delle obbligazioni

Dopo un periodo difficile dalla fine dell’anno scorso fino a ottobre, l’ETF iShares iBoxx Investment Grade Corporate Bond ETF (NYSE:LQD) ha registrato un enorme rendimento totale dell’11,3% in poche settimane. Ciò che rende l’LQD un prodotto interessante in questo momento è che presenta una duration molto più elevata rispetto ai comuni titoli ad alto rendimento.

Inoltre, dato che i tassi di insolvenza dovrebbero essere modesti grazie alla solidità dei bilanci delle aziende di qualità, l’LQD dovrebbe offrire un rendimento decente e una protezione dagli eventi grazie al suo profilo di rischio/rendimento dei tassi d’interesse nel caso in cui si verifichi una modesta recessione, costringendo la Fed a tagliare i tassi in seguito.

Morale della favola

Sarà diverso questa volta? I titoli societari di alta qualità offriranno protezione in caso di recessione?

Difficile dirlo, ma con un rendimento a scadenza superiore al 5%, una duration piuttosto elevata e scarse probabilità di un’impennata significativa delle insolvenze, l’LQD potrebbe ancora una volta fornire una zavorra a un portafoglio pesantemente azionario.

Nota: Mike Zaccardi non possiede nessuno dei titoli menzionati nel presente articolo.