Dopo essere rimasto sotto pressione per una serie di sviluppi negativi nel 2021, Meta Platforms (NASDAQ:FB) ora offre un’allettante proposta di rischio-ricompensa agli investitori all’inizio del 2022.

Il titolo, che aveva dato ritorni negativi nella seconda metà dello scorso anno, sembra interessante rispetto agli altri titoli mega-cap del gruppo che include Apple (NASDAQ:AAPL) (NASDAQ:AAPL), Amazon (NASDAQ:AMZN) (NASDAQ:AMZN), Netflix (NASDAQ:NFLX) (NASDAQ:NFLX) ed Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOGL).

Persino dopo il rally di dicembre, Meta è rimasto il 10% al di sotto del picco di settembre, un periodo in cui ha affrontato dei severi controlli dopo la testimonianza di una talpa che ha gettato ombre sulla sua strategia di contenuti e su alcuni dei suoi prodotti. In conseguenza, Facebook (NASDAQ:FB) è stata accusata di aver dato priorità ai profitti rispetto alla sicurezza degli utenti, per compensare un calo dei dati sulla crescita di gruppi chiave, come adolescenti e giovani adulti.

Tuttavia, il titolo è balzato del 24% sull’intero anno fiscale, registrando il terzo guadagno maggiore nel gruppo dei FAANG.

Forse l’inciampo più duro per FB nel 2021 è stato quello di ottobre, quando la società di Menlo Park, California, ha deluso le aspettative sugli utili del terzo trimestre ed ha riportato prospettive sui ricavi del Q4 al di sotto delle stime, mettendo in guardia dall’impatto della nuova politica sulla privacy di Apple che offre agli utenti la possibilità di impedire alle app social di tracciare le attività personali su internet.

Il conseguente sell-off è costato a Meta la sua valutazione da mille miliardi di dollari e il suo posto tra le cinque società USA con più valore.

Nonostante il numero e la gravità degli sviluppi negativi del 2021, alcuni dati ora mostrano che questi rischi sono già stati messi in conto nel prezzo del titolo. Il rapporto P/E ora si attesta sotto 24 e si avvicina al multiplo più basso dal marzo 2020, quando era brevemente sceso sotto 23.

Era successo all’apice della crisi COVID ed aveva coinciso con un importante minimo del titolo FB. La valutazione della compagnia, insieme alla stima di una continua crescita (che dovrebbe essere a due cifre per i prossimi trimestri) sta riconquistando gli investitori.

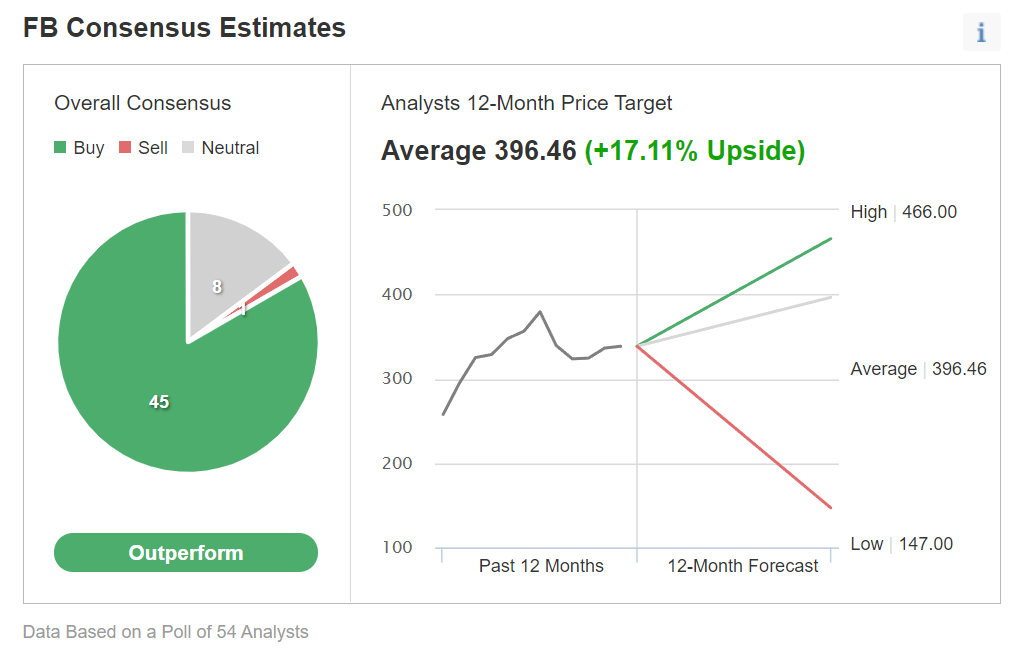

Rating Outperform

Anche gli analisti restano rialzisti sul titolo. In un sondaggio di 54 analisti condotto da Investing.com, 45 danno un rating “outperform”.

Grafico: Investing.com

Il prezzo obiettivo medio tra gli intervistati è di 396,46 dollari, con un rialzo del 17% dalla chiusura di ieri a 338,54 dollari.

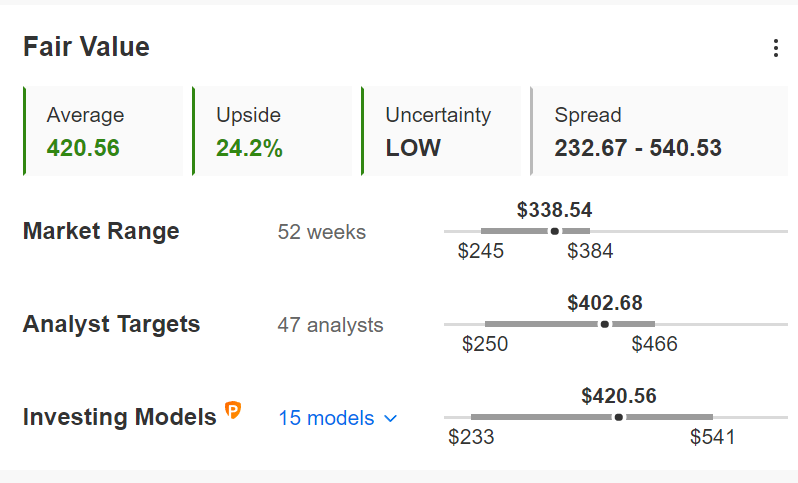

Fonte: InvestingPro

Inoltre, in base alle analisi di InvestingPro, il fair value di FB è 420,56 dollari, con un potenziale di rialzo del 24%.

Oltre che sulla svolta a breve termine, gli investitori hanno cominciato a focalizzarsi sull’obiettivo a lungo termine dell’amministratore delegato Mark Zuckerberg di trasformare il colosso dei social in una piattaforma di realtà virtuale. Ha infatti reso noto di stare costruendo il metaverso, un ambiente digitale immersivo a cui si accede tramite strumenti virtuali e di realtà aumentata, investendo su prodotti VR ed AR.

Queste iniziative, secondo Zuckerberg, saranno la base della prossima grande piattaforma per la comunicazione umana, una in cui crede che Facebook abbia un forte vantaggio competitivo.

Goldman Sachs (NYSE:GS), che ha un prezzo obiettivo di 445 dollari su Meta Platforms, ritiene che sia il momento giusto per investire sul titolo. In una recente nota i suoi analisti scrivono:

“Ci aspettiamo che Meta sia un vincitore secolare a lungo termine per quanto riguarda il metaverso e lo consideriamo ben posizionato per capitalizzare sulla prossima ondata informatica”.

“Negli scorsi trimestri, Meta Platforms ha delineato la sua visione a lungo termine per posizionarsi per il Web 3.0 ed il metaverso come successore di internet mobile, con il cambio del nome della società e l’impegno di aumentare gli investimenti su questa opportunità”.

Morale della favola

Il titolo di Facebook è diventato di nuovo allettante, dopo i numerosi inciampi dello scorso anno. La posizione dominante della società sul mercato delle inserzioni digitali ed i suoi investimenti sugli strumenti di realtà virtuale suggeriscono che gli investitori a lungo termine saranno ricompensati se decideranno di possedere questo nome.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.