Il titolo di Amazon (NASDAQ:AMZN) (NASDAQ:AMZN) al momento offre un’interessante proposta di rischio-ricompensa. Il titolo si trova sotto un incantesimo ribassista innescato dal report sugli utili del Q2 del colosso dell’e-tail il 29 luglio, che comprendeva le stime della stessa società con sede a Seattle di un rallentamento all’orizzonte.

Grafico settimanale Amazon.

La gestione ha notato che potrebbe essere difficile per AMZN battere le aspettative dopo il boom degli acquisti online durato un anno, alimentato dalla febbre degli acquisti dovuta alla pandemia. In effetti, finora quest’anno, la performance di Amazon è stata inferiore a quella dei suoi rivali dell’esclusivo club della market cap da oltre mille miliardi di dollari.

Il titolo di Microsoft (NASDAQ:MSFT) (NASDAQ:MSFT) è schizzato del 36%, mentre Apple (NASDAQ:AAPL) (NASDAQ:AAPL) di circa il 15% quest’anno. Invece Amazon ieri ha chiuso a 3.470,79 dollari, con un crollo del 9% dal massimo storico di luglio.

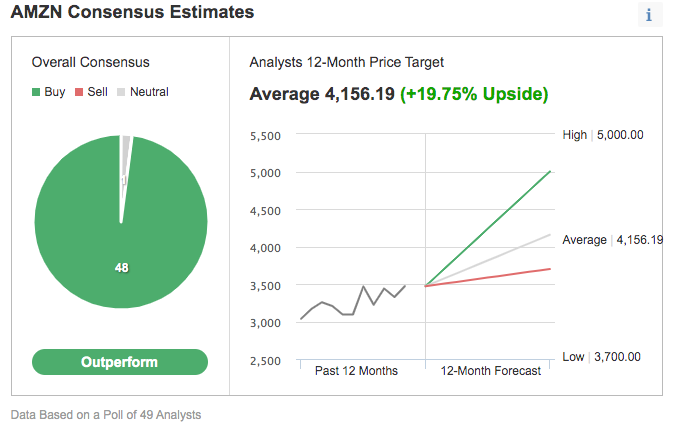

Tuttavia, la maggioranza degli analisti a Wall Street sono rialzisti sulle prospettive di crescita futura della società e consigliano il titolo ai clienti, definendolo un “buy”.

Stime.

Grafico: Investing.com

Tra i 49 analisti intervistati da Investing.com, 48 hanno un rating “buy” su AMZN e lo considerano un titolo che sarà “outperform”. Il loro prezzo obiettivo medio su 12 mesi mostra un’impennata del 21% dal livello a cui è scambiato il titolo oggi.

È difficile prevedere quanto si dimostreranno accurate le stime rialziste degli analisti nel prossimo anno, ma le ultime previsioni di Amazon mostrano che per la società potrebbe essere difficile battere le aspettative dopo un anno di boom degli acquisti online, alimentato dalla febbre degli acquisti dovuta alla pandemia.

In effetti, durante la call sugli utili del secondo trimestre a luglio, Amazon aveva fornito previsioni rosee, che avrebbero dovuto soddisfare gli investitori affamati di crescita. Gli azionisti si sono focalizzati sull’attività core di e-commerce della società, che sta effettivamente rallentando, soprattutto da quando il fondatore Jeff Bezos ha lasciato il ruolo di amministratore delegato allo storico vice, Brian Olsavsky. In una conference call, il nuovo amministratore delegato non ha usato mezzi termini riguardo alla situazione ed ha detto agli analisti che il rallentamento delle vendite continuerà per tutto il resto dell’anno.

Una storia di crescita a lungo termine

Le prospettive deludenti della società di e-commerce sono arrivate insieme a ricavi che hanno mancato le stime per la prima volta dal 2018. Gli analisti hanno ridotto le aspettative sulla scia del report. Per il trimestre in corso, la stima media sugli utili è crollata di circa il 16,5% nell’ultimo mese, in base ai dati di Bloomberg. Il ricavo previsto è sceso di circa 6,5 miliardi di dollari, o il 5,5%, nello stesso periodo.

Ma il sentimento perlopiù positivo tra gli analisti dimostra che questa debolezza di uno dei migliori titoli mega-cap rappresenta un’occasione di acquisto. Persino con la crescita in decelerazione dai livelli della pandemia, gli analisti si aspettano una crescita a lungo termine per le divisioni distribuzione online e cloud-computing, oltre alla divisione inserzionistica che al momento sta prosperando.

Secondo l’analista di Susquehanna Shyam Patil, il titolo ha un rialzo del 50% da qui e questo è un “ottimo momento per comprare” le azioni.

Nella sua recente nota ai clienti si legge:

“Guardando i tassi di crescita annua compositi su due anni, i trend sono ancora molto forti e non vediamo motivo di essere preoccupati. In definitiva, continuiamo a considerare Amazon in grado di crescere a lungo termine, grazie alle sue forti divisioni e-commerce, cloud ed inserzioni”.

La stima di Susquehanna è tra le più rialziste a Wall Street, ma molti analisti concordano nel dire che Amazon continua ad essere la loro scelta di e-commerce preferita, nonostante la recente debolezza della crescita.

Evercore ISI, che ha un rating “outperform” con un prezzo obiettivo di 4.200 dollari, scrive in una recente nota:

“La nostra tesi a lungo termine su Amazon è intatta … Tatticamente, il titolo AMZN potrebbe restare in range stretto sul breve termine, mentre gli investitori si chiedono se possa vedere una ripresa alla crescita riportata dei ricavi su base annua del 20% nel 2022. Crediamo che possa farcela, data la dimensione del suo TAM (il mercato indirizzabile totale), le sue nuove iniziative di crescita e la sua performance passata”.

Morale della favola

Dopo la performance sottotono di quest’anno, il titolo di Amazon presenta un’opzione più allettante tra i colossi del tech a mega-capitalizzazione. Ci sono buone probabilità che il titolo si rimetta in pari con i rivali, soprattutto con la pandemia che continua ad infuriare in molte parti del mondo, accelerando il passaggio all’e-commerce ed al cloud computing.