Gli investitori bullish continuano a “combattere la Fed”, sperando che un cambio della politica monetaria riaccenda il bull market. Ma, per oltre un decennio, il mantra “non combattere la Fed” è stato la “chiamata alle armi” per gli investitori bullish.

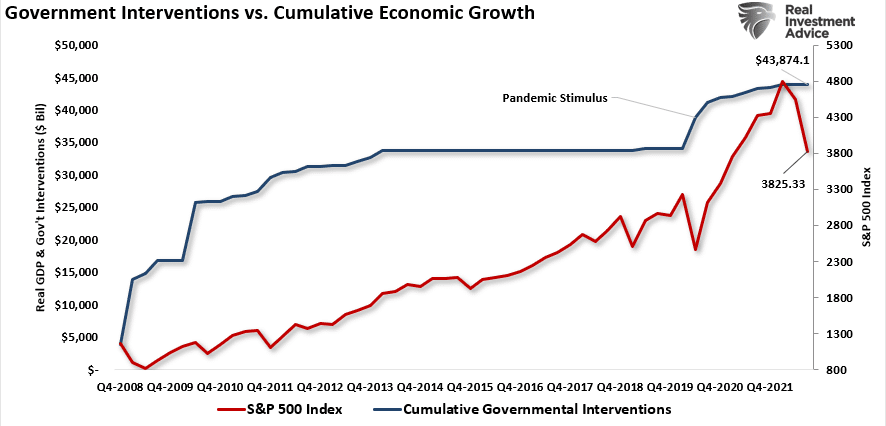

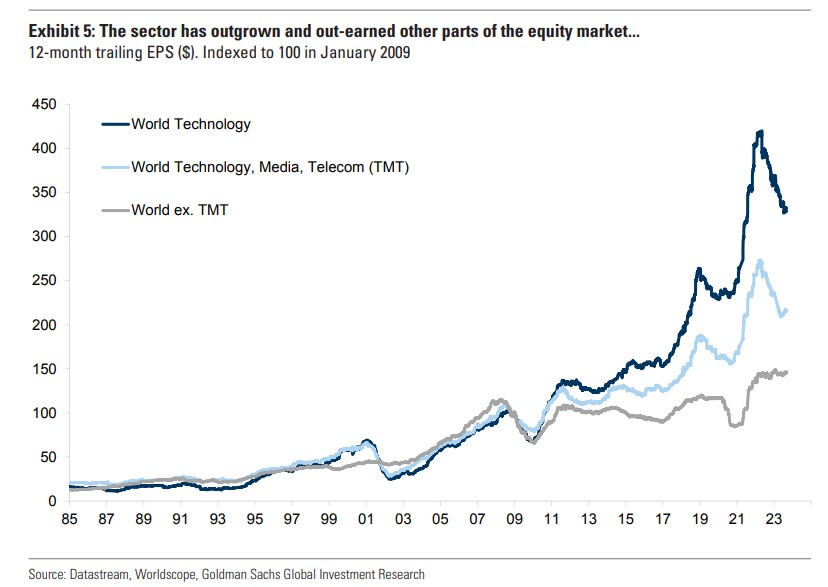

Non sorprende che, quando l’enorme ondata di interventi monetari ha staccato le dinamiche di mercato dalle realtà economiche e fondamentali, gli investitori bullish abbiano faticato a trovare una ragione per dei prezzi degli asset sempre più alti.

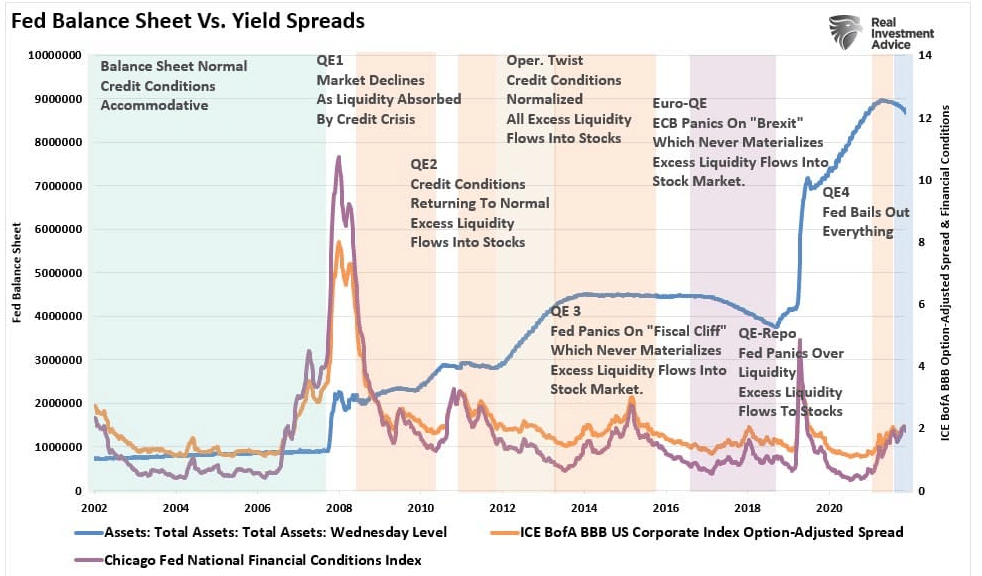

Ovviamente, con oltre 43 mila miliardi di dollari di salvataggi ed interventi della Federal Reserve, non dovrebbe sorprendere che gli investitori bullish abbiano gettato al vento la cautela.

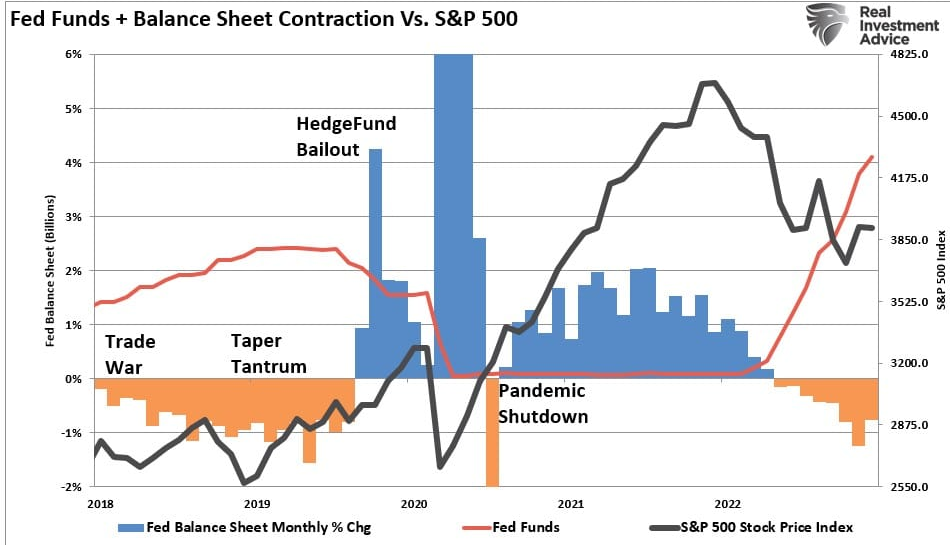

Non sorprende nemmeno che l’azionario sia andato sotto pressione quando la Fed ha cominciato ad alzare aggressivamente i tassi di interesse.

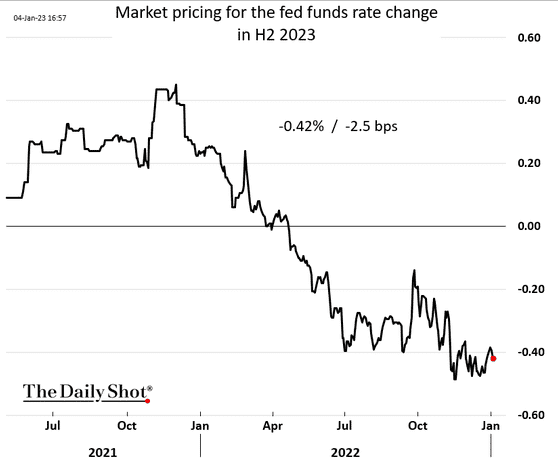

Tuttavia, anziché avere investitori bullish fedeli al mantra “non combattere la Fed”, stiamo assistendo ad una situazione di stallo tra loro e la Fed. Dopo un anno difficile sui mercati, la speranza per il 2023 è che la Fed “svolti” la politica monetaria e cominci ad allentare a metà anno.

Gli investitori bullish si appigliano alle statistiche storiche sui ritorni del mercato, ma il problema è che la Fed non ha intenzione di fare passi indietro nella lotta all’inflazione.

Fed e investitori bullish in conflitto

A inizio gennaio, sono stati pubblicati i verbali del vertice FOMC di dicembre. Non sono stati sorprendenti, almeno per noi, perché hanno ribadito lo stesso messaggio che il FOMC ha dato per tutto il 2022.

Ci sono un paio di punti importanti da evidenziare però.

- Il FOMC non punta ad avere un’inflazione al 2% prima di cambiare la sua politica. Vuole vedere un percorso chiaro e sostenuto verso il 2%.

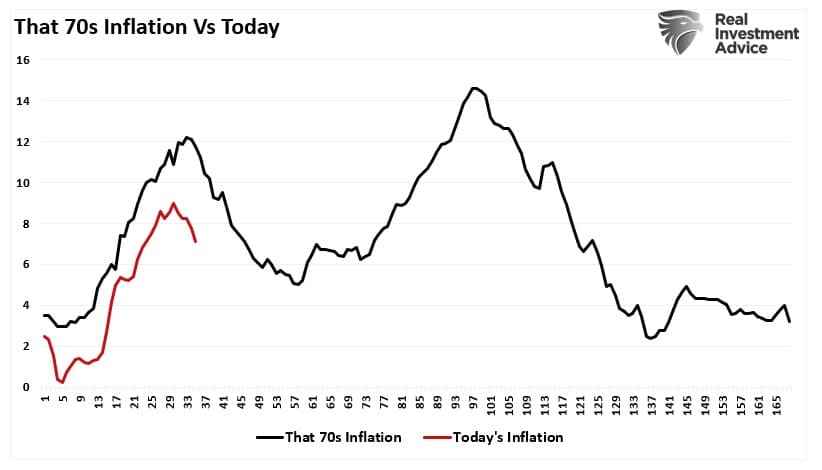

- Il FOMC teme che l’inflazione scenda e poi riacceleri, come negli anni Settanta. (Vedi grafico)

Vale la pena notare che l’obiettivo per l’inflazione negli anni Settanta era il 4%, contro il 2% odierno. Questo perché i livelli di debito erano drasticamente inferiori, la crescita economica era più robusta e non c’era un deficit federale. Oggi, l’economia non può sostenere tassi di interesse o inflazione più alti per un lungo periodo senza gravi conseguenze economiche.

Ma, malgrado il FOMC abbia ribadito che non ci sarà una “svolta” nell’immediato, gli investitori bullish continuano ad aspettarsi un taglio dei tassi già a luglio.

Gli investitori bullish stanno cercando di applicare logiche fondamentali per un mercato più forte nel 2023.

- L’economia eviterà una recessione.

- L’occupazione resterà forte e i compensi basteranno ai consumatori.

- I margini di profitto aziendali resteranno elevati, supportando valutazioni di mercato più alte.

- La Fed allenterà l’inasprimento una volta scesa l’inflazione.

Ma c’è un problema.

Se l’economia e l’occupazione resteranno forti, e si eviterà una recessione, non c’è ragione per la Fed di cominciare a tagliare i tassi. Sì, la Fed potrebbe fermare gli aumenti ma, se l’economia funzionerà normalmente e l’inflazione scenderà, non c’è motivo di abbassare i tassi.

E soprattutto, gli investitori bullish continuano ad andare contro i loro stessi interessi.

Le disfatte continueranno fino a quando il morale non migliorerà

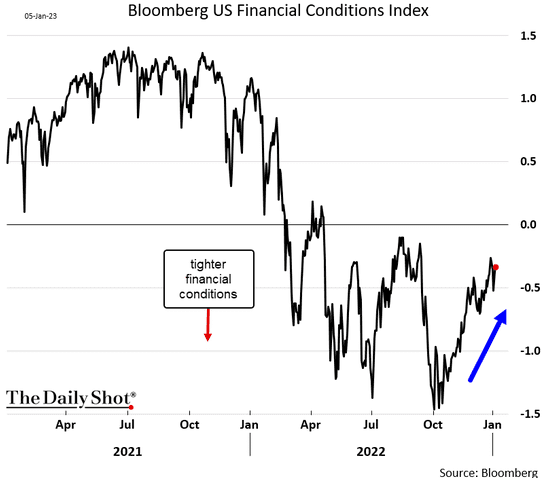

La Fed vuole condizioni finanziarie “più tese” non “più allentate”.

Il FOMC dovrà inasprire sostanzialmente le condizioni finanziarie per rallentare la domanda economica ed aumentare la disoccupazione, facendo scendere l’inflazione vicino all’obiettivo. Delle condizioni finanziarie più tese sono una funzione di vari elementi:

- Un dollaro più forte contro altre valute (presente)

- Spread più ampi sui mercati dei bond (Al momento non c’è stress del credito)

- Riduzione di liquidità (Quantitative Tightening o QT)

- Prezzi dei titoli azionari più bassi.

Gli operatori più bullish dovrebbero essere consapevoli che la Fed punta a prezzi dei titoli azionari più bassi. La Fed sta rimuovendo la liquidità riducendo il bilancio al doppio della velocità rispetto al 2018. Per chi non se lo ricordasse, l’ultimo QT era finito con un crollo del 20% del mercato in tre mesi. Oggi, anche con un’inflazione più debole, il QT non finirà tanto presto.

Il FOMC vuole un “incendio controllato” che faccia scendere i prezzi degli asset, e non salire. Sospetto che, a un certo punto, i partecipanti dei mercati si accorgeranno che il FOMC è serio nella sua missione.

Tuttavia, per ora, resta la speranza.

I rischi di recessione sono elevati

Come abbiamo detto, i partecipanti dei mercati cominciano ad accarezzare l’idea che l’economia eviterà una recessione.

Forse sarà così.

Ma è essenzialmente nuotare controcorrente rispetto a quello che il FOMC sta cercando di ottenere. Se l’obiettivo è domare l’inflazione, allora la domanda economica deve scendere. Persino il FOMC ora ammette che una recessione è plausibile.

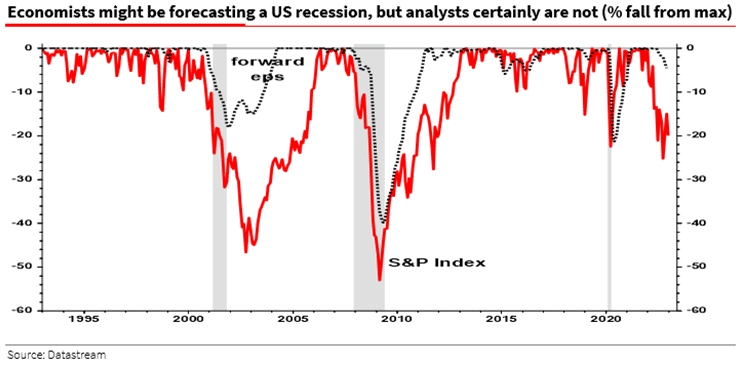

I mercati finanziari devono ancora sistemarsi per adattarsi ad un’economia nettamente più debole, se non recessionaria.

Le stime sugli utili restano altamente ottimistiche e lontane dal trend di crescita a lungo termine, nonostante i recenti tagli.

Inoltre, la raffica di dati economici deboli suggerisce che il rischio di una recessione è salito nettamente, come nota l’indice composito sull’attività economica. Se il dato dovesse indebolirsi ulteriormente (obiettivo della Fed) suggerirebbe utili più bassi.

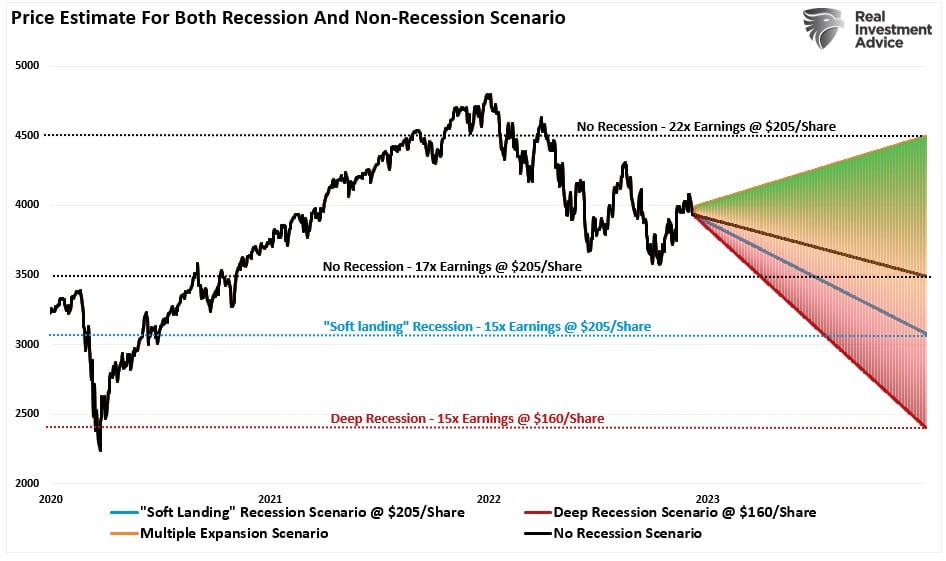

Date le valutazioni attuali, le previsioni sui prezzi degli asset per quest’anno non sono estremamente bullish.

Soprattutto, il problema delle previsioni bullish è che l’aumento dei prezzi degli asset allenta le condizioni finanziarie, riducendo la capacità della Fed di far scendere l’inflazione. Il che significherebbe anche che l’occupazione resta forte insieme alla crescita dei compensi, aumentando le pressioni inflazionistiche.

Sebbene lo scenario bullish sia possibile, incontrerà numerose sfide nel 2023, dato che il mercato è già scambiato a valutazioni piuttosto alte. Persino in un contesto di “atterraggio morbido” gli utili dovrebbero indebolirsi, il che renderebbe le attuali valutazioni a 22x gli utili più difficili da sostenere.

Nonostante gli investitori bullish continuino a cercare di “combattere la Fed”, questa potrebbe dimostrarsi essere una sfida molto più formidabile di quanto non ci si aspetti.